Кто является налоговым резидентом в РФ в 2019 году

Просмотров: 3Кто является налоговым резидентом в РФ?

Ответы:

Вы серьезно хотите получить компетентный ответ от незнакомых людей в интернете?

Смотрите, заходите сюда, оформляете бесплатный доступ на 2 дня ко всей базе знаний Консультант + и за это время находите и ответ на свой вопрос, и судебную практику, и все формы документов с примерами заполнения, какие вам только понадобятся.

Налоговый резидент РФ — это физическое лицо, которое пребывает на территории Российской Федерации не менее 183 календарных дней в течение 12 месяцев подряд. При этом период пребывания физлица в стране не прерывается на срок его выезда за ее пределы для прохождения обучения или лечения (до 6 месяцев).

Нормативная база

Данный статус рассматривается в ст. 207 НК РФ, которая отвечает на вопрос: кто является налоговым резидентом РФ и кто таковым не считается.

Нерезидент — это гражданин РФ или иностранец, пребывающий на РФ территории меньше 183 суток за последовательные 12 месяцев.

Исключения составляют:

- российские военные, проходящие службу за рубежом;

- государственные служащие, находящиеся в командировках за границей.

В ФЗ "О валютном регулировании и валютном контроле" от 10.12.2003 N 173-ФЗ (ред. от 03.04.2018) также даются определения рассматриваемых нами понятий.

Согласно ч. 1 ст. 14 данного закона, резиденты могут без ограничений открывать в банках банковские счета в иностранной валюте, если другое не определяется указанным ФЗ.

Как получить статус резидентства

Каким образом и кто становится налоговым резидентом:

- гражданам РФ данный статус присваивается автоматически, только если не доказано иное (факт проживания в РФ менее 183 дней);

- иностранцы автоматически признаются нерезидентами, если не докажут, что проживали на территории РФ более 183 дней.

Один лишь вид на жительство в РФ иностранного гражданина не подтверждает его признание налоговым резидентом.

Почему важно понимать свой статус

Присвоение налогоплательщику того или иного статуса устанавливает его обязанности по уплате налога в бюджет со своего дохода, влияет на виды и методы отчислений. Например:

- налоговый резидент РФ — это физическое лицо, которое уплачивает налог на доходы физлиц (НДФЛ с зарплаты) по ставке 13 %;

- для нерезидентов подоходный налог взимается по ставке 30 %.

Нужно помнить, что есть и иные источники дохода. Например, продажа недвижимости, машины, сдача в аренду земельного участка и т.д. С полученных от сделки денег тоже придется уплатить налог в казну государства. Если гражданин РФ, например, проживает на постоянной основе за границей, а недвижимость продает в России, то он должен государству 30 % от денег, вырученных с продажи.

Как получить подтверждение статуса

Мы выяснили, что налоговый резидент — это физические лица, которые находятся в РФ не менее 183 дней на протяжении года.

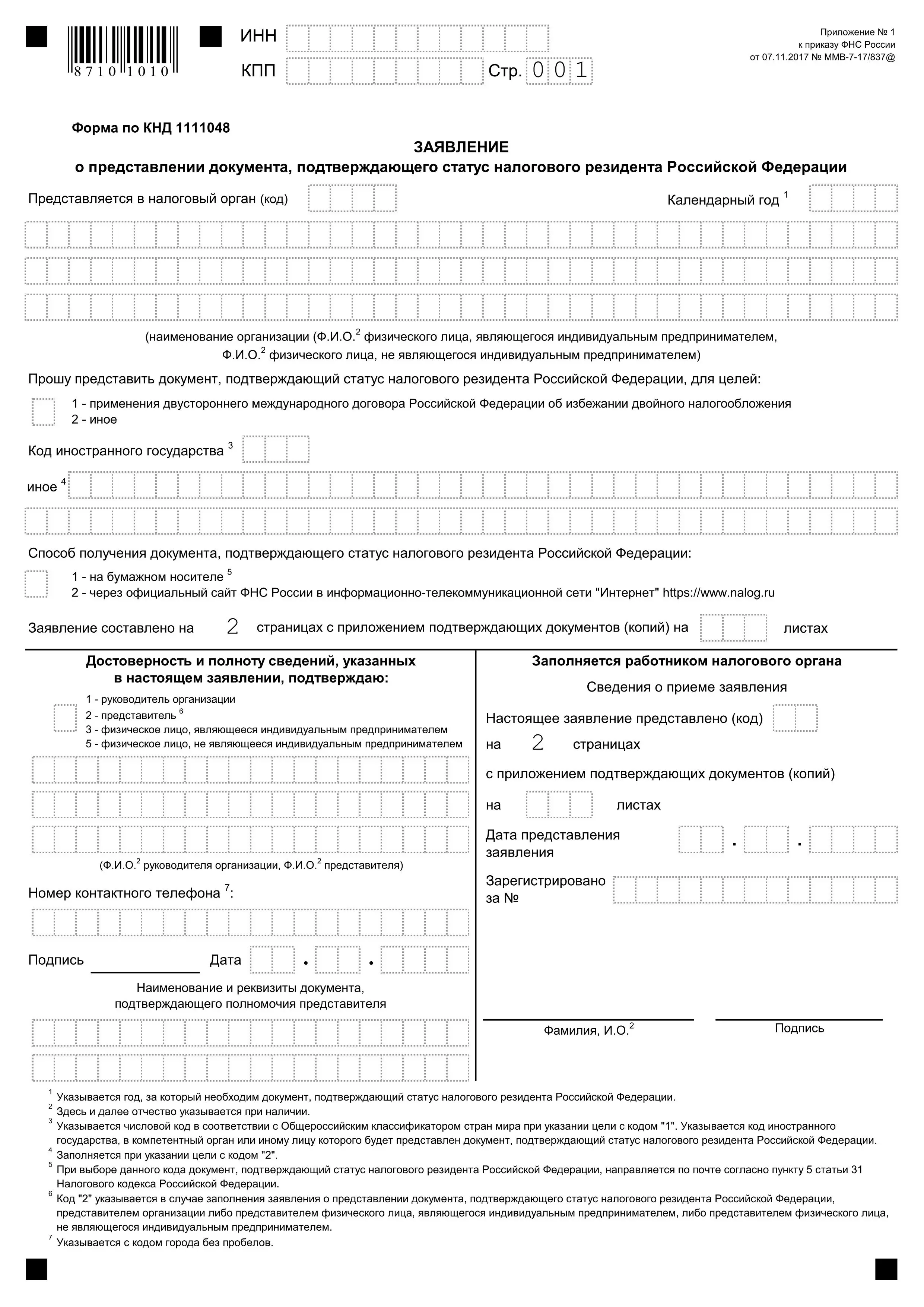

Подтвердить статус может налоговая инспекция через официальное обращение заявителя. Необходимо явиться в ближайшее отделение ФНС с заявлением, составленным по форме КНД 1111048. К нему нужно приложить подтверждающие бумаги. В течение 40 дней вы получите нужную справку в течение 40 дней.

Заявление для подтвержения статуса налогового резидента

Добрый день!

Согласно п.2 ст.207 Налогового кодекса РФ налоговые резиденты - это физические лица, которые фактически находятся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Следовательно, лица, которые находятся на территории РФ менее 183 календарных дней в течение 12 следующих подряд месяцев, не являются налоговыми резидентами РФ.

Отсчет 183 дней начинается с даты пересечения границы РФ.

Уточню, что период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

Важно

Увеличили фиксированный размер взносов на травматизм при АУСН

Важно

Увеличили фиксированный размер взносов на травматизм при АУСН