Калькулятор расчета патента ИП

Калькулятор расчета патента на 2025 год — это удобный инструмент, который позволит определить размер платежа для ИП. Для этого следует выбрать правильное местоположение УФНС в регионе, где будет работать предприниматель.

В избранное

В избранное

Чтобы бесплатный сервис заработал, следует выбрать УФНС региона, где работает ИП, вид деятельности и срок оформления. Остальное сделает программа сама.

Открыть онлайн-калькулятор ИФНС для расчета патента для ИП

Как использовать калькулятор

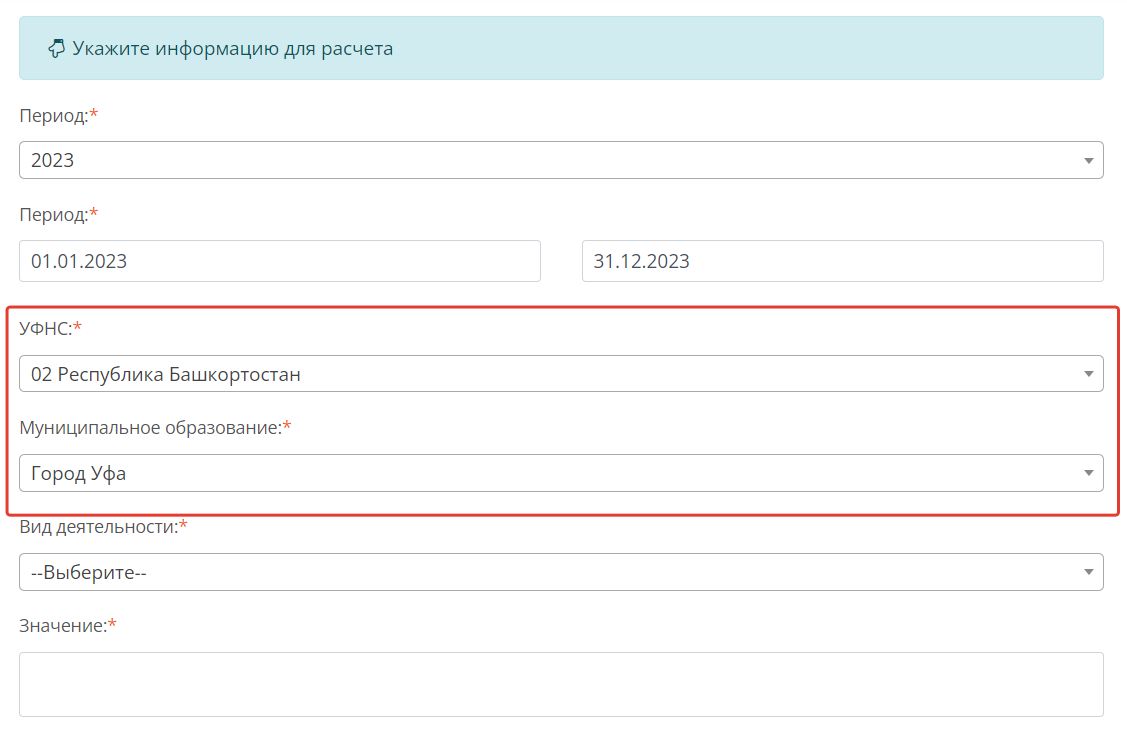

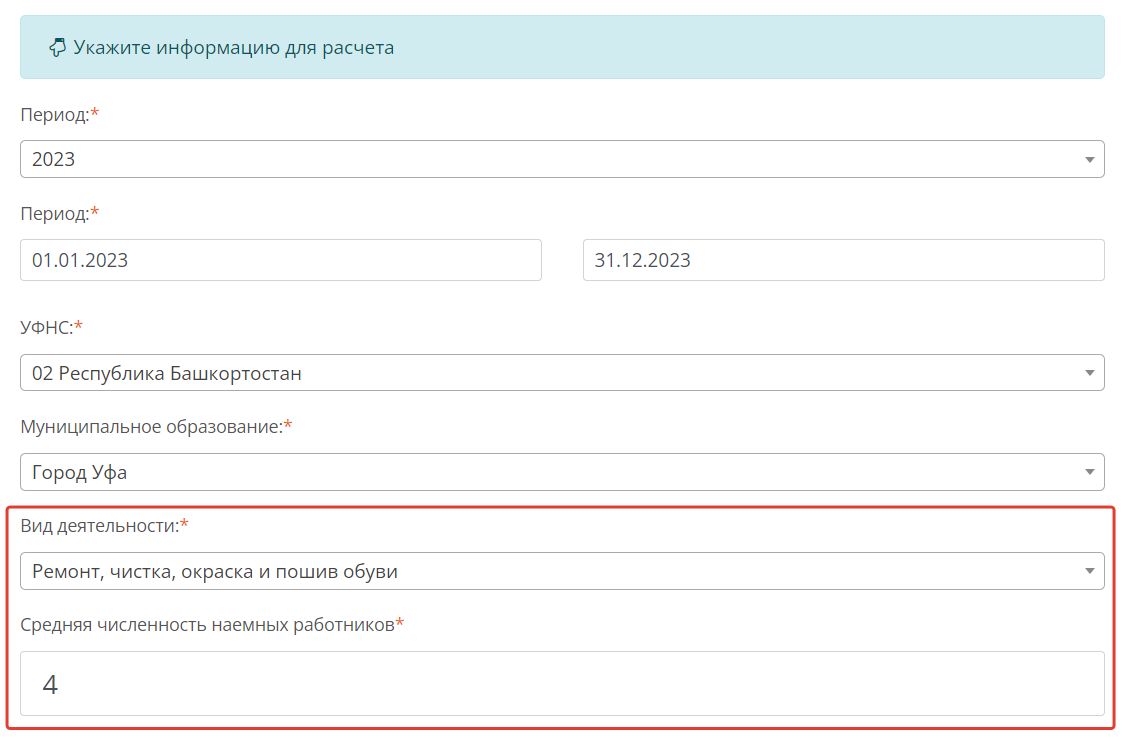

Покажем, как работает калькулятор налога на патент, на конкретном примере. Допустим, ИП Пэпэтэшин П.П. ремонтирует и шьет обувь в г. Уфе (республика Башкортостан), у него 4 сотрудника, он приобретает патент на год.

Шаг 1. Сроки

Выбираем период, в течение которого применяется патентная система налогообложения. Обратите внимание, что расчет патента на 2025 год на сайте налоговой бесплатно осуществляется только в пределах одного календарного года (до 31 декабря включительно).

Шаг 2. Территория использования

Выбираем из выпадающего списка калькулятора регион, а затем — муниципальное образование.

Шаг 3. Характеристики деятельности

В завершение выбираем предлагаемый калькулятором вид деятельности. Напомним, что не каждый ИП вправе перейти на патентную систему налогообложения, допустимые виды деятельности ИП для патентной системы налогообложения в 2025 году перечислены в п. 2 ст. 346.43 НК РФ (перевозки, торговля и др.). Расширять предложенный в федеральном законодательстве список разрешено региональным властям.

В следующее поле вписываем количество наемных работников (тут действует ограничение — не более 15 человек). У нас их 4.

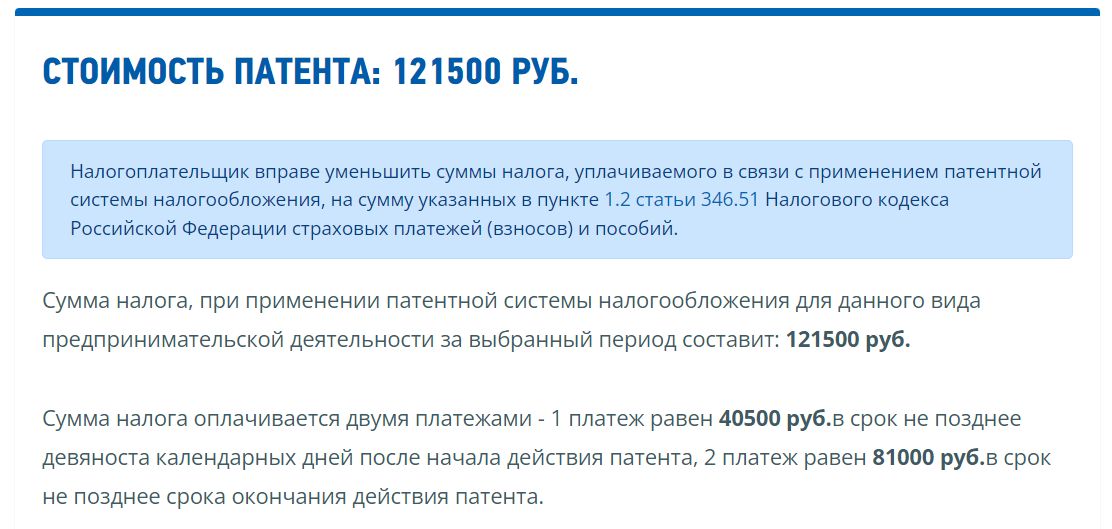

Осталось нажать на кнопку «Рассчитать», и онлайн-калькулятор расчета стоимости патента для ИП в 2025 году покажет итоговую сумму.

Калькулятор выдал стоимость патента на 2025 год при указанном виде деятельности в конкретном регионе, уточнил, в каких частях и в какой срок следует заплатить деньги в бюджет.

Представленный сейчас пример, как рассчитать патент для ИП на 2025 год, показал, что расчеты сводятся к нажатию нескольких кнопок, и каждый предприниматель легко оценит масштабы затрат на осуществление выбранного вида деятельности в своем регионе.

Порядок действий, чтобы рассчитать стоимость патента для ИП без наемных работников, когда фактически предприниматель работает один, такой же. В этом случае в поле он вписывает «0».

Обратите внимание: если рассматривать, как рассчитать патент для ИП из розничной торговли, сервис запросит не количество наемных работников, а площадь торгового объекта. Если ИП сдает недвижимость в аренду, понадобится уточнить площадь сдаваемого имущества, а если осуществляет грузоперевозки, ему придется вписать сведения о грузоподъемности транспортного средства или количестве ТС.

В работе предпринимателей на ПСН масса особенностей. Собрали материалы от экспертов КонсультантПлюс, которые помогут разобраться в тонкостях и избежать серьезных ошибок. Чтобы получить бесплатный доступ к статьям, перейдите по ссылке ниже.

- Типовая ситуация: как перейти и применять патентную систему налогообложения.

- Справочная информация: патентная система налогообложения в Москве.

- Разъяснение: как считать налог при ПСН и учете доходов.

- Справочная информация: уплата индивидуальными предпринимателями налогов, сборов и страховых взносов, предоставление налоговой и страховой отчетности.

- ИП с двумя патентами: особенности и тонкости.

- Готовое решение: специальные налоговые режимы для ИП (различия, как перейти и работать).

- Разъяснение: как применять ККТ предпринимателям на ПСН.

Принципы расчета

Чтобы понять алгоритм, как работает калькулятор патента на 2025 год на сайте налоговой, попробуйте рассчитать сумму самостоятельно. Для этого определяют:

- продолжительность налогового периода;

- налоговую ставку;

- возможный годовой доход.

Использовать патентную систему разрешается на срок от 1 до 12 месяцев, что особенно удобно для тех, кто занимается обработкой сезонной продукции или сезонной торговлей.

Ставка налога составляет 6%. Помимо этого, регионам разрешается установить ставку 0% для предпринимателей, работающих в производственной, социальной или научной сферах, оказывающих бытовые услуги.

Размер возможного годового дохода устанавливается региональным законодательством. Если раньше базовый уровень максимального дохода составлял 1 000 000 руб. и индексировался на коэффициент-дефлятор, сейчас этот показатель утверждают власти на местах. Так, в Тульской области возможный годовой доход не должен превышать 5-10 млн руб., в зависимости от вида деятельности. А в Калининградской области не только сохранили возможный доход на прежнем уровне, но и ввели понижающий коэффициент 0,7. Поэтому рекомендуем изучить законодательство региона, где планируется осуществлять предпринимательскую деятельность.

Формула для расчета налога на патентной системе

Определить нужную сумму поможет формула расчета патента, которая выглядит так:

Если в вашем регионе, как и в Калининградской области, утвержден понижающий коэффициент, надо полученный результат умножить на него.

Рекомендованные статьи по теме

Расчет патента ИП: частые вопросы

-

Нужен ли новый патент при изменении места деятельности в пределах одного региона?

Это зависит от того, в каком именно субъекте РФ и на каких условиях применяется ПСН. Если региональный закон требует оформления отдельного патента в каждом муниципальном образовании, то при переезде в пределах региона нужно получать новый патент (пп. 1.1 п. 8 ст. 346.43, п. 1 ст. 346.45 НК РФ). В противном случае можно обойтись без оформления нового патента и продолжать работать по действующему.

-

Можно ли пересчитать стоимость патента и вернуть часть денег, если уменьшился физический показатель (например, сократилось число работников)?

Да, законодательство это допускает. При изменении физических показателей (численности работников, площади помещения и т. д.) вы вправе получить новый патент и подать заявление о пересчёте суммы налога по старому патенту. Возврат или зачёт переплаты возможен с момента начала действия прежнего патента до дня прекращения деятельности по нему (Письма Минфина России от 05.04.2022 № 03-11-11/28178, от 05.07.2021 № 03-11-09/53236).

-

Действует ли 50%-ное ограничение на уменьшение налога на страховые взносы, если ИП использует труд наёмных работников только по одному патенту, а второй патент ведёт без сотрудников?

Да, действует. По разъяснениям ФНС (Письмо ФНС России от 02.06.2021 № СД-4-3/7704@), если в календарном году в период действия хотя бы одного из патентов ИП имел сотрудников, то 50%-ное ограничение применяется ко всем патентам, действовавшим в этом году. Даже если по другим патентам формально работники не были задействованы.

-

Что делать, если патент уже прекратил своё действие, но взносы уплачены позже, и хочется учесть их при уменьшении налога?

Закон не запрещает уменьшать налог по патенту на страховые взносы, если взносы были уплачены в тот же календарный год, но уже после прекращения патента. Главное — соблюсти условия по ограничению (50% при наличии работников, либо без ограничения для ИП без работников) и не превысить общую сумму уплаченных взносов (п. 1.2 ст. 346.51 НК РФ). В уведомлении об уменьшении указываете сумму взносов, с учётом которой хотите скорректировать налог.

-

Что произойдёт, если после уменьшения налога окажется, что сумма взносов, учтённая по патенту, больше реально исчисленных за год?

Налоговая имеет право провести перерасчёт налога (п. 1.2 ст. 346.51 НК РФ). Это происходит, если выяснится, что вы учли при ПСН взносы в большем объёме, чем фактически уплатили и должно было исчислиться за год. Пересмотр делают не позднее двух лет со дня окончания срока действия патента. Инспекция уведомит вас о результатах: либо через личный кабинет, либо письмом по почте.

-

Как платить налог по патенту, если срок его действия заканчивается 31 декабря?

Если патент заканчивается 31 декабря, налог нужно внести не позднее 28 декабря (п. 2 ст. 346.51 НК РФ). При этом, если патент выдан на срок до 6 месяцев, налог перечисляйте единовременно в течение всего срока. Если патент действует свыше 6 месяцев, платёж разбивают на две части: 1/3 стоимости надо уплатить в первые 90 дней действия патента, а 2/3 — в оставшиеся месяцы, но не позже 28 декабря, если патент заканчивается 31-го числа.

Другие калькуляторы по этой теме

-

Мотрой Алена

2022-06-16 09:43:16Хотя формула расчета патента несложная, и справиться с расчетами сможет даже школьник, рекомендуем все же пользоваться калькулятором на сайте налоговой. Потому что здесь учтены все последние изменения, включая льготы, о которых вы можете еще не знать.

-

АвтоТовары

2023-06-13 09:23:18У меня возник вопрос по шагу 2. Я работаю в ИП и занимаюсь продажей товаров через интернет-магазин. Как мне определить территорию использования, если мои клиенты находятся в разных регионах России?

-

Сонин А.А.

2023-06-14 09:42:00Как правильно заполнить калькулятор, если мое ИП занимается несколькими видами деятельности в разных регионах. Нужно ли заполнять калькулятор для каждого вида деятельности отдельно или можно объединить все данные в одном расчете? Спасибо!

-

Фома Обломов

2023-06-19 11:11:58Как у вас все легко п просто. Вот пишете в разделе "Шаг 2. Территория использования", что при использовании патента ИП на территории нескольких субъектов РФ, налоговая ставка будет увеличиваться пропорционально количеству субъектов. А на практике это не всегда так, и налоговая ставка может оставаться неизменной при использовании патента на территории нескольких субъектов.

-

Репетилов

2023-06-20 15:23:27Столкнулся с ситуацией, немного не стандартной, и не нашел явного ответа в статье. Имею ИП и работаю по патентной системе. Недавно решил расширить границы деятельности и присмотрел себе место в другом регионе. Получается, мне теперь нужно будет оплачивать патент сразу по двум территориям, так? А как тогда будет строиться расчет этого патента? Исключительно как сумма двух отдельных патентов или есть какие-то нюансы?

-

сисоп

2023-06-21 10:21:24А есть где-нить подробное описание формулы для расчета налога на патентной системе, чтобы было понятнее, как именно происходит расчет? Очень нужно. Спасибо.

-

Ольга Сергеевна

2023-09-13 11:30:15Хотелось бы уточнить, какой максимальный срок действия патента для ИП? В статье указано, что можно использовать патентную систему от 1 до 12 месяцев, но не ясно, можно ли продлевать патент после истечения этого срока.

-

Андрей_1987

2023-09-13 12:10:15Как быть, если у ИП нет наемных работников, но есть арендуемая площадь? Это как-то влияет на расчет патента?

-

Ирина

2023-09-13 13:50:14Спасибо за статью но, мне бы хотелось больше понимания о том, какие документы нужны для перехода на патентную систему налогообложения. Может быть, стоит добавить ссылку на соответствующий раздел налогового кодекса или на методические рекомендации?

-

TaxGuru

2023-09-13 14:20:15Хотелось бы увидеть более детальный разбор примера с ИП Пэпэтэшин П.П. Какие конкретно шаги ему нужно предпринять, чтобы правильно рассчитать налог? Какие документы ему понадобятся? Какие могут возникнуть трудности и как их избежать?

-

Sergey_K

2023-09-13 15:40:14Вы мало уделяете внимания вопросу, какие действия нужно предпринять после того, как патент был рассчитан. Что делать дальше? Какие документы подготовить, куда обращаться?

-

Валентина Петровна

2023-09-14 06:20:15Мне было бы полезно узнать, какие есть альтернативы этой системе. Может быть, стоит добавить сравнение с другими системами налогообложения, чтобы новичкам было проще сделать выбор?

-

Алексей

2023-09-14 07:40:15Влияет ли количество наемных работников на стоимость патента, и если да, то как это учитывается в калькуляторе?

-

Сергеевич

2023-09-14 08:50:15Стоило бы добавить информацию о том, какие ошибки чаще всего допускают предприниматели при расчете патента и как их избежать.

-

Мария

2023-09-14 10:00:15Я не нашла, какие санкции предусмотрены за неправильный расчет и несвоевременную уплату налога по патентной системе. Может, стоит добавить эту информацию, чтобы быть в курсе возможных рисков?

-

Игорь Владиленович

2023-09-14 10:40:15я бы рекомендовал авторам добавить раздел с часто задаваемыми вопросами, где было бы описано, как правильно выбирать регион и вид деятельности, какие документы нужны для перехода на патентную систему, а также какие шаги нужно предпринять после того, как патент был рассчитан.

-

Лидия Иванова

2023-09-14 15:47:00Мария, Это не задача калькулятора расчета суммы патента.

-

Лидия Иванова

2023-09-14 15:48:33Алексей, Влияет так, что их не может быть больше 15 человек (по данным среднесписочной численности за год). Если больше - ПСН применять нельзя

-

Лидия Иванова

2023-09-14 15:49:15Валентина Петровна, УСН и ЕСХН. Некоторое сравнение тут - https://ppt.ru/news/142412

-

Лидия Иванова

2023-09-14 15:49:40Sergey_K, Дальше работать :) и следить, чтобы ничего не нарушать

-

Лидия Иванова

2023-09-14 15:50:14Ирина, Вот тут почитайте -https://ppt.ru/art/ip/perehod-na-patent

-

Лидия Иванова

2023-09-14 15:50:46Ольга Сергеевна, Можно

-

Лидия Иванова

2023-09-14 15:51:51сисоп, См. статью 346.51 НК РФ

-

Некрасова Наталья

2025-02-26 10:25:38Хотя формула расчета патента несложная, и справиться с расчетами сможет даже школьник, рекомендуем все же пользоваться калькулятором на сайте налоговой. Потому что здесь учтены все последние изменения, включая льготы, о которых вы можете еще не знать.

-

Ксения

2025-10-13 04:19:20Рассчитайте стоимость давента за 9 месяцев работы ИП на патенте в Коркино, решив открыть такси и наняв 9 сотрудников. Средняя зарплата работников составляет 45 000 руб.

Важно

Будет новый порядок доступа к сведениям из ГИРБО

Важно

Будет новый порядок доступа к сведениям из ГИРБО