Как ИП перейти на патентную систему налогообложения:

- Подать заявление.

- Получить патент.

- Оплатить налог.

- Вести учет.

Выбрать этот выгодный и удобный способ расчетов с бюджетом имеет право не каждый индивидуальный предприниматель.

Патентная система налогообложения (ПСН) — это специальный налоговый режим для индивидуальных предпринимателей, который предусматривает освобождение от уплаты отдельных налогов (каких именно, мы и рассмотрим ниже) и уплату фиксированных платежей.

ПСН регулирует глава 26.5 НК РФ и регламентируют законы субъектов РФ. Законодательные органы субъектов РФ определяют, как перейти на патент в 2025 году для ИП с УСН, ЕНВД или общей системы налогообложения: сроки, размеры потенциально возможного к получению ИП годового дохода по видам предпринимательской деятельности и ставку налога в пределах, установленных Налоговым кодексом РФ.

Патент стал электронным

В 2025 году индивидуальные предприниматели могут получать патенты в электронном виде без дублирования на бумаге. В силу поправок в главу 26.5 Налогового кодекса РФ патент оформляют с любого числа месяца на любое количество дней, но не менее, чем на месяц, в пределах календарного года. Желаемый срок ИП указывает в заявлении с конкретными датами. Заявление на получение электронного патента направляется в налоговый орган через «Личный кабинет ИП» на официальном сайте ФНС России или по телекоммуникационным каналам связи.

На ПСН разрешили учитывать страховые взносы

C 01.01.2021 индивидуальным предпринимателям разрешили уменьшать стоимость патента:

- на фиксированные страховые взносы за себя;

- страховые взносы за работников;

- сумму больничных за первые три дня болезни.

Для этого нужно отправить в ИФНС уведомление по форме КНД 1112021. В зачет принимают только взносы и пособия по безработице, перечисленные (а не начисленные!) в период действия патента. Если патент закончился в июле, а взносы за июль уплатили в августе, они на уменьшение не идут.

Кто вправе перейти на ПСН

Использовать такую выгодную систему, как ПСН, вправе только предприниматели, зарегистрированные в установленном порядке. Переход на патентную систему налогообложения для предпринимателя возможен при соблюдении всех условий, установленных законодательно. Применять ПСН разрешено только ИП, среднесписочная численность персонала которого (включая работников по договорам гражданско-правового характера) по всем видам деятельности не превышает 15 человек за налоговый период (п. 5 ст. 346.43 НК РФ). Кроме того, существует ограничение по ежегодному доходу — не более 1 млн рублей (региональные законы изменяют этот лимит).

Бесплатно узнайте о других налоговых режимах для ИП из обзора от экспертов КонсультантПлюс.

Главным условием перехода является соответствие осуществляемых ИП видов деятельности утвержденным перечням, разрешенных для применения патентной системы. В пункте 2 статьи 346.43 НК РФ поименованы виды предпринимательской деятельности, в отношении которых применяется ПСН. Полный перечень видов деятельности устанавливают своими законами и нормативными актами субъекты РФ. Например, Законом Санкт-Петербурга № 551-98 от 30.10.2013 «О введении на территории Санкт-Петербурга патентной системы налогообложения» установлены следующие виды предпринимательской деятельности:

- ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий;

- парикмахерские и косметические услуги;

- химическая чистка, крашение и услуги прачечных;

- техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

- оказание автотранспортных услуг по перевозке пассажиров и грузов автомобильным транспортом;

- услуги по обучению населения на курсах и по репетиторству;

- ремонт компьютеров и коммуникационного оборудования;

- и другие.

С 01.01.2021 расширен перечень видов деятельности, в отношении которых разрешено применение ПСН, в том числе теми, которые применялись в рамках ЕНВД:

- автомойки и автостоянки;

- ремонт транспортных средств;

- техническое обслуживание автотранспортных средств.

Это должно облегчить переход предпринимателей на патент с ЕНВД, Субъекты РФ получат право вводить на своей территории ПСН в отношении любых видов деятельности, перечисленных в ОКВЭД, устанавливать в отношении таких видов деятельности любые физические показатели для расчета налоговой базы.

Переход на ПСН: сроки и документы

Законодательно установленный срок подачи заявления на переход на патент в 2025 году — не позднее чем за 10 рабочих дней до начала ее применения (п. 2 ст. 346.45, п. 6 ст. 6.1 НК РФ). Плательщики единого налога или УСН начинают применение патентной системы только с начала года — с 1 января. Предприниматели на общей системе вправе перейти на патент в любое время в течение года. До какого числа нужно перейти с ЕНВД на патент тем ИП, которые намерены применять эту систему налогообложения в 2025 году, — не позднее 17.12.2024 (письмо ФНС № СД-4-3/19053@ от 20.11.2020).

Как перейти

Процедура перехода и применения ПСН пошагово:

- Подаем заявление.

- Получаем патент.

- Оплачиваем налог.

- Ведем налоговый учет.

Рассмотрим подробно все шаги.

Подача заявления и регистрация

В соответствии со ст. 346.44 НК РФ, переход на применение патентной системы налогообложения осуществляется только на добровольной основе. Налогоплательщику достаточно подать в территориальный орган ФНС России заявление на получение патента. Форма утверждена Приказом ФНС России от 09.12.2020 № КЧ-7-3/891@, она применяется с 11.01.2021, ранее была другая форма, рекомендованная в письме ФНС России № СД-4-3/2815@ от 18.02.2020.

Заявление подается в ИФНС по месту регистрации в срок не позднее чем за 10 рабочих дней до начала ведения деятельности на основе ПСН.

Заявление в налоговую подается несколькими способами:

- лично или через представителя;

- почтой ценным письмом с описью вложения;

- в электронной форме через интернет.

Кроме заявления, какие документы нужны для получения патента для ИП в 2025 году, — никакие. Всю необходимую информацию налоговики получат из отчетов и данных, содержащихся в ЕГРИП. Заявление — это единственный документ, который составляет сам предприниматель.

Получение патента и срок его действия

Статьей 346.45 НК РФ определено, что ИП сам принимает решение о переходе на ПСН и подает заявление в удобное время. Но важно учитывать сроки действия патента. Его разрешается оформить на период от 1 до 12 месяцев включительно в пределах календарного года, то есть срок его действия не переходит на следующий год.

В течение 5 дней со дня получения заявления налоговый орган обязан выдать патент либо уведомить об отказе в его выдаче. То есть перейти на патентную систему налогообложения разрешено через 5 дней после подачи заявления.

Форма патента утверждена в приложении к Приказу ФНС России от 04.12.2020 № КЧ-7-3/881@. С 2021 года она поменялась.

Срок действия

В случае прекращения деятельности, в отношении которой применялась ПСН, до истечения срока действия патента налоговым периодом признается период с начала его действия до даты прекращения такой деятельности (пп. 2 и 3 ст. 346.49 НК РФ).

Стоимость и время оплаты

Размер фактически полученного дохода не влияет на сумму обязательств при ПСН.

Налоговая ставка установлена в размере 6%. Законами субъектов РФ иногда устанавливается сниженная налоговая ставка.

Размер налога рассчитывается по формуле:

Налог = (база / 12 мес × срок) × 6%,

где:

- налог — расчетная патентная стоимость, подлежащая уплате;

- база — потенциально возможный годовой доход ИП, размер которого устанавливается законами субъектов РФ и зависит от вида деятельности и места осуществления деятельности;

- срок — выбранный ИП срок действия патента от 1 до 12 месяцев;

- 12 мес — календарный год, 12 месяцев.

После расчета стоимости остается произвести оплату в установленные сроки.

В случае получения патента на срок до шести месяцев оплата производится единовременно не позднее срока окончания его действия.

Если патент выдан на срок от шести месяцев до одного года: 1/3 оплачивается не позднее 90 календарных дней после начала действия патента, 2/3 — не позднее срока окончания действия (п. 2 ст. 346.51 НК РФ).

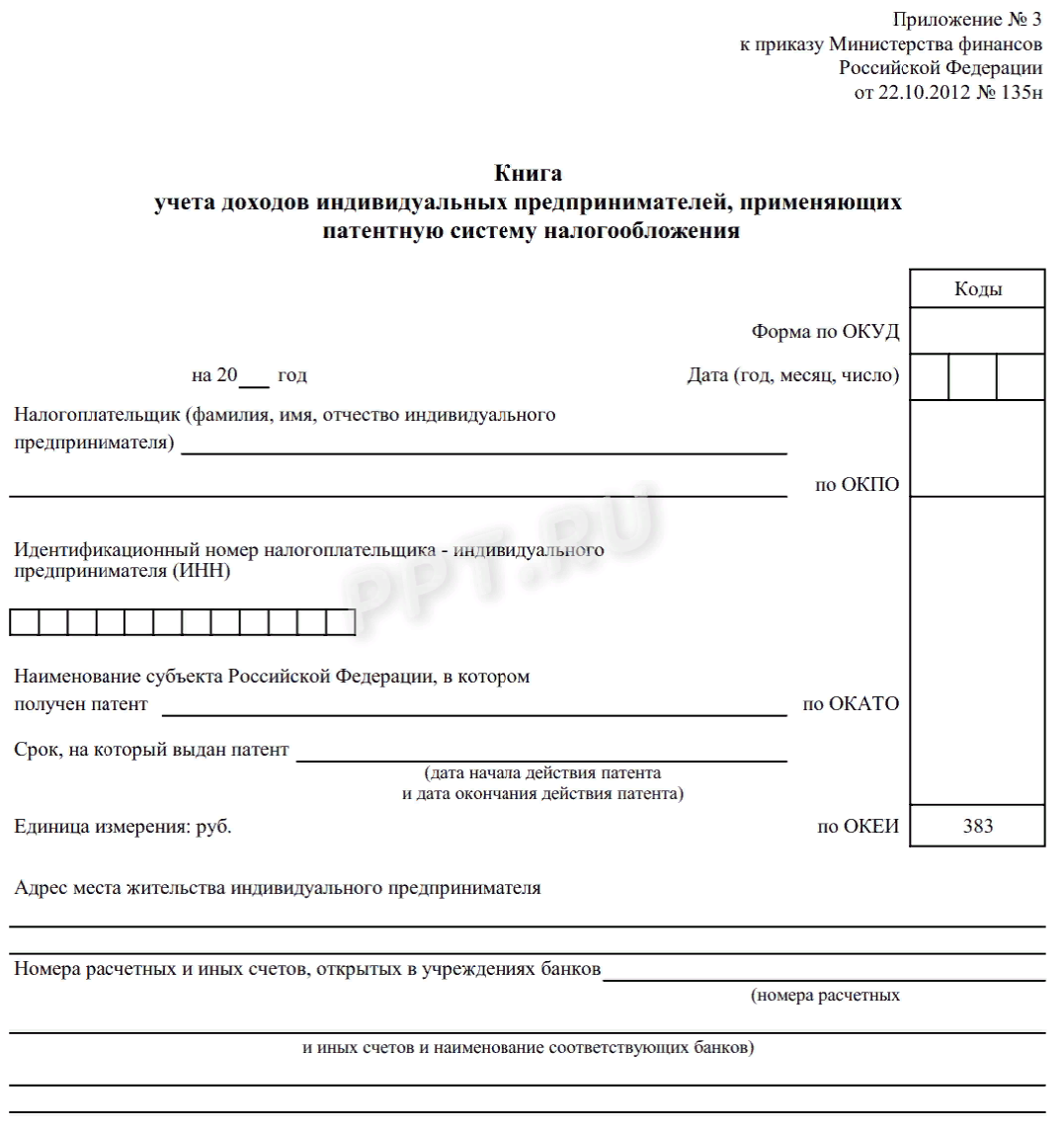

Налоговый учет и отчетность

Предоставление налоговой декларации на ПСН нормами НК РФ не предусмотрено (ст. 346.52 НК РФ).

Учет доходов от реализации ведется в книге учета доходов ИП, применяющего ПСН. Форма и порядок заполнения книги учета доходов утверждены приказом Минфина России № 135н от 22.10.2012.

Освобождение от уплаты налогов

При применении ПСН предприниматели освобождены от уплаты следующих налогов:

- налог на имущество физических лиц — по имуществу, используемому в рамках ПСН;

- НДФЛ — по доходам, полученным в рамках ПСН;

- НДС по операциям в рамках ПСН.

При этом сохраняется обязанность уплаты НДС в следующих случаях:

- при осуществлении видов предпринимательской деятельности, в отношении которых не применяется ПСН;

- при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией;

- при осуществлении операций, облагаемых в соответствии со статьей 174.1 НК РФ.

Для расчета стоимости патента и для расчета НДС, при необходимости воспользуйтесь онлайн-калькуляторами

Продление срока

Для продолжения деятельности в рамках ПСН предприниматель обязан в срок до 20 декабря подать заявление в налоговый орган. Когда ИП может перейти на патент при окончании календарного года и продлить патент — с 1 января следующего года. Аналогичный порядок предусмотрен для вопроса, как ИП перейти с ЕНВД на патент в 2025 году, — только с начала нового периода, с 01.01.

Утрата права на применение патентной системы

Переход на ПСН ограничивают, если с начала календарного года доходы от реализации по всем видам деятельности превысят 60 млн рублей.

ИФНС отзывает ранее выданный патент, если в установленное время сумма налога не поступила.

При переходе важно учесть территориальные особенности и региональное законодательство, которое устанавливает специфические требования к ИП, ставки налогов и ограничения по годовой прибыли. Все уточняющие вопросы задавайте в ИФНС по месту регистрации предпринимателя или выясняйте на официальном сайте территориального органа.

Вам в помощь образцы, бланки для скачивания

Приказ Минфина России от 22.10.2012 N 135н

<Письмо> ФНС России от 18.02.2020 N СД-4-3/2815@

<Письмо> ФНС России от 20.11.2020 N СД-4-3/19053@

Приказ ФНС России от 09.12.2020 N КЧ-7-3/891@

Приказ ФНС России от 04.12.2020 N КЧ-7-3/881@

Статья 174 НК РФ. Порядок и сроки уплаты налога в бюджет

Статья 346.43 НК РФ. Общие положения

Статья 346.44 НК РФ. Налогоплательщики

Статья 346.49 НК РФ. Налоговый период

Статья 346.51 НК РФ. Порядок исчисления налога, порядок и сроки уплаты налога

Статья 346.52 НК РФ. Налоговая декларация

Статья 6.1 НК РФ. Порядок исчисления сроков, установленных законодательством о налогах и сборах

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать