Декларацию о доходах физического лица ежегодно сдают предприниматели на ОСНО, адвокаты и нотариусы, фермеры. Понадобится 3-НДФЛ и тем, кто продал имущество, получил крупный подарок или сдавал в аренду жилье в отчетном году. Для каждого налогоплательщика действует свой порядок заполнения.

Навигация

- Коротко о главном: 5 пунктов

- Изменения по НДФЛ с 2025 года

- Обязанность отчитываться по НДФЛ

- Что такое декларация 3-НДФЛ

- Когда не надо сдавать 3-НДФЛ

- Где взять бланк декларации за 2022–2023 годы

- На каком бланке заполнять 3-НДФЛ за 2024 год

- Что собой представляет декларация 3-НДФЛ

- Кто сдает 3-НДФЛ

- Срок и способы сдачи отчета

- Особенности оформления декларации

- Порядок заполнения отчета для ИП

- Порядок заполнения декларации 3-НДФЛ для физических лиц

- Подготовка отчета онлайн

- Штрафы за неуплату налога и ошибки в декларации

- Проверьте, нужно ли вам подавать 3-НДФЛ за 2024 год (видео, 1 минута)

- Ответы на частые вопросы

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- Все, кто получает доход в России, должны платить налог на доходы физических лиц.

- Обычно налог удерживают и перечисляют работодатели, но иногда граждане делают это самостоятельно.

- Декларация 3-НДФЛ — это отчет о доходах и расходах, который подают в налоговую инспекцию.

- Индивидуальные предприниматели и физлица в определенных случаях обязаны подавать декларацию 3-НДФЛ.

- Декларацию 3-НДФЛ подают до 30 апреля года, следующего за отчетным, в налоговую инспекцию по месту регистрации.

Изменения по НДФЛ с 2025 года

С 1 января 2025 года в зависимости от доходов ИП и физлиц-работников действуют 5 ставок вместо 2:

- 13 % — для доходов до 2,4 млн рублей в год;

- 15 % — от 2,4 млн и до 5 млн рублей в год;

- 18 % — от 5 млн и до 20 млн рублей в год;

- 20 % — от 20 млн и не более 50 млн рублей в год;

- 22 % — от 50 млн рублей в год.

Калькуляторы для расчета НДФЛ:

Повышенные ставки применяют не ко всему доходу, а лишь к сумме превышения, как и раньше.

Для отдельных видов доходов физлиц тоже изменили порядок налогообложения. К примеру, для дивидендов и процентов по вкладам ставку 15 % надо применять, если доход составит более 2,4 млн рублей в год.

Кроме того, с 2025 года увеличили стандартные вычеты на детей:

- на второго ребенка — с 1400 до 2800 рублей;

- на третьего и на каждого следующего ребенка — с 3000 до 6000 рублей.

Одновременно повысили совокупный доход для применения детских вычетов с 350 000 до 450 000 рублей.

Есть и другие изменения по НДФЛ:

Среди прочего предусмотрели такие правила:

- с 01.01.2025 налоговый агент при исчислении налога обязан учитывать документально подтвержденные расходы по заявлению налогоплательщика;

- с 2025 года налоговый агент обязан сообщить о неудержанном НДФЛ, если не смог удержать его до 31 января года после отчетного;

- социальный вычет на оплату медуслуг и покупку лекарств для недееспособных детей разрешили получать без ограничения по их возрасту — правило применяется к доходам, полученным с 01.01.2024;

- с 2025 года увеличили не облагаемый НДФЛ лимит суточных при разъездной работе за границей с 2500 до 3500 рублей;

- перенесли предельный срок уплаты авансовых платежей ИП с 25 на 28-е число первого месяца, следующего за отчетным кварталом.

Обязанность отчитываться по НДФЛ

Налог на доходы физических лиц обязаны платить государству все граждане, получающие доход в России. Обычно удержанием налога и перечислением его в бюджет занимаются организации — налоговые агенты. Это работодатели налогоплательщиков или те организации, которые выплатили им вознаграждение. Эти же налоговые агенты отчитываются перед органами ФНС о выплаченных суммах и удержанном с них налоге.

Но есть граждане, которые самостоятельно исчисляют налог и перечисляют его в бюджет. У них возникает обязанность отчитываться перед ИФНС, если:

- налогоплательщик имеет статус ИП и применяет общую систему налогообложения;

- человек в течение года получил доход и у него нет налогового агента по какой-либо операции.

Что такое декларация 3-НДФЛ

В Приказе ФНС № ЕД-7-11/757@ от 19.09.2024 разъясняется, что такое декларация 3-НДФЛ для физических лиц — это базовая отчетность о доходах физлиц, индивидуальных предпринимателей и всех, кто занимается частной практикой. Отчет ежегодно подают в налоговую инспекцию, чтобы зарегистрировать доходы и расходы за отчетный период и показать, какую сумму подоходного налога надо заплатить за год.

Подробнее о налоговой декларации 3-НДФЛ

Декларацию 3-НДФЛ обязаны подавать:

- индивидуальные предприниматели на ОСНО (пп. 1 п. 1, п. 5 ст. 227 НК РФ);

- индивидуальные предприниматели, которые применяли спецрежим, но потеряли такую возможность из-за нарушений и платят налоги по общей системе (п. 1, 5 ст. 227 НК РФ);

- ИП, если они не платят НДФЛ по общей системе, но получили доход, с которого сами уплачивают подоходный налог, — к примеру, продали квартиру (п. 1, 3 ст. 228 НК РФ);

- адвокаты, нотариусы и другие лица, которые занимаются частной практикой (пп. 2 п. 1, п. 5 ст. 227 НК РФ);

- физлица, но только в особых ситуациях — если продали квартиру, выиграли в лотерею, получили доход, с которого не удерживался НДФЛ (п. 1 ст. 228 НК РФ).

Подают декларацию и физлица, которые обращаются в ИФНС за налоговым вычетом. Если в отчетном году переплатили НДФЛ и не сможете применить вычет у налогового агента или же произвели расходы, по которым возмещается НДФЛ (купили квартиру, заплатили за лечение, обучение, занятия спортом), то подайте в налоговую инспекцию по месту жительства декларацию о доходах и заявление на возврат излишне уплаченного подоходного налога.

Предприниматели на ОСНО сдают декларацию 3-НДФЛ в любом случае: даже если не вели деятельность и не получали доходы в отчетном году, то все равно надо отчитаться в ИФНС. Освобождение от сдачи 3-НДФЛ в НК РФ не предусмотрено. Если не было доходов за год, то ИП сдает нулевую декларацию и заполняет в ней титульный лист, разделы 1 и 2.

Узнайте, как заполнить и подать декларацию о доходах сотрудников МВД

Когда не надо сдавать 3-НДФЛ

В налоговых нормативах нет пояснений про справку 3-НДФЛ: что это такое и когда сдают — такой формы отчетности нет. Но есть декларация 3-НДФЛ, отчетность налогоплательщиков-физлиц. Декларацию обязательно заполняют ИП на ОСНО, частные практики и физлица в особых случаях (ст. 228 НК РФ).

А вот обычным налогоплательщикам сдавать 3-НДФЛ не надо. Если вы официально трудоустроены и ваш доход состоит только из вознаграждений от работодателя, то не отчитывайтесь в ИФНС. Отчетность за своих работников подают работодатели. Они формируют расчет 6-НДФЛ и прикладывают к нему справки о доходах и суммах налога физлица за отчетный год (Приказ ФНС № ЕД-7-11/649@ от 19.09.2023).

Где взять бланк декларации за 2022–2023 годы

Специалисты налоговой службы поясняют, где взять 3-НДФЛ — отчетные формы есть в приказах ФНС. Форму меняют ежегодно: если вам нужна 3-НДФЛ за прошлые периоды, например, за 2022 или 2023 год, то скачайте их в машиночитаемом формате PDF из приказа соответствующего года. Декларации за эти периоды ищите в более поздних версиях Приказа ФНС № ЕД-7-11/903@ от 15.10.2021.

Используйте бесплатно инструкции КонсультантПлюс

Мы собрали инструкции, которые помогут правильно заполнить 3-НДФЛ и сдать с первого раза:

На каком бланке заполнять 3-НДФЛ за 2024 год

В ФНС утвердили декларацию 3-НДФЛ и порядок ее заполнения за 2024 год (Приказ ФНС № ЕД-7-11/757@ от 19.09.2024). Сдавать доходную декларацию за 2024 г. надо до 30.04.2025. Физлица, которые заявляют вычет по излишне уплаченному НДФЛ, смогут подать 3-НДФЛ и заявление до конца 2025 г.

Что собой представляет декларация 3-НДФЛ

Бланк декларации и инструкция по заполнению 3-НДФЛ на 2025 г. утверждены Приказом ФНС России № ЕД-7-11/757@ от 19.09.2024. Это объемный отчет из 16 страниц, среди которых есть традиционный титульный лист и два основных раздела. Первый раздел занимает всего одну страницу, и его должны заполнить все плательщики. Второй раздел и приложения к декларации (которых 8) занимают 12 страниц, но они заполняются, только если есть сведения, которые в них следует указывать в зависимости от статуса налогоплательщика.

Декларация по налогу на доходы физлиц — это годовая отчетная форма. Она предназначена не только для информирования ФНС о полученных доходах с целью уплаты налога с них, но и для возможного получения налоговых вычетов.

Кто сдает 3-НДФЛ

При получении дохода, с которого необходимо исчислить и заплатить налог на доходы физлиц или для получения возврата части налога, ранее уплаченного в бюджет, декларация в ФНС предоставляется обязательно. По требованию Налогового кодекса РФ по итогам года отчет сдают:

- индивидуальные предприниматели (ИП) на общей системе налогообложения;

- адвокаты и нотариусы, учредившие частные кабинеты;

- главы фермерских (крестьянских) хозяйств;

- налоговые резиденты РФ, получившие в отчетном году доход в других странах (это лица, которые фактически проживали на территории России не менее 183 дней в году, но получали средства из иностранных источников за ее пределами);

- граждане, получившие доход от сдачи своего имущества в аренду или от выполнения договоров ГПХ (при условии что заказчик не исполнил обязанность налогового агента). Кроме того, 3-НДФЛ подается при продаже имущества. Хотя декларировать получение доходов в таком случае обязательно, платить налог придется при условии, что налогоплательщик владел им менее установленного минимального срока (3–5 лет). Что касается объектов недвижимости, то заплатить подоходный налог необходимо при продаже квартиры (дома):

- находившейся в собственности менее 5 лет, если она приобретена после 01.01.2016;

- находившейся в собственности менее 3 лет, если имущество получено по наследству, в дар, по договору пожизненного содержания с иждивением, в результате приватизации.

Граждане, которые выиграли в лотерею или на спортивных тотализаторах, тоже уплачивают налог от суммы своего выигрыша, но по отношению к ним налоговыми агентами выступают организаторы этих акций и розыгрышей, которые выплатили им сумму выигрыша. Если подарок получен в натуральной форме, то победителю необходимо уплатить налог с него самостоятельно. В этом случае ему следует заполнить и сдать отчет.

Читайте об этом: как заплатить налог на лотерейный выигрыш

Срок и способы сдачи отчета

Декларацию сдают до 30 апреля года, следующего за отчетным. Направляют отчет в налоговую службу по месту регистрации налогоплательщика тремя способами:

- непосредственно в инспекцию ФНС лично или через представителя;

- по почте;

- в режиме онлайн на сайте ФНС или с помощью специальных сервисов.

По правилам налоговую декларацию за налогоплательщика имеет право сдать доверенное лицо — представитель по доверенности. В таком случае на титульном листе необходимо указать реквизиты документа, подтверждающего полномочия представителя.

Предельный срок до конца апреля касается только ИП, адвокатов, глав КФХ, нотариусов и граждан, декларирующих доходы.

Особенности оформления декларации

Заполняя отчетный бланк, нельзя допускать ошибок и исправлений. Разрешается использовать только черные или синие чернила, если форма пишется от руки. Обратите внимание, что инструкция по заполнению основывается на разных требованиях к ручному и машинному оформлению бланка:

- При заполнении бланка от руки все текстовые и числовые поля (ФИО, ИНН, суммы и т.п.) следует писать слева направо, начиная с крайней левой ячейки, заглавными печатными символами по образцу, который находится на сайте ФНС. Старайтесь, чтобы буквы максимально походили на образец. Если после заполнения строки остались пустые ячейки, то в них следует проставить прочерки до конца поля. Если какое-либо поле оказалось пустым, то во всех его ячейках ставят прочерки.

- При оформлении на компьютере требуется выравнивание всех числовых значений по правому краю. Рекомендуется использовать исключительно шрифт Courier New с выставленным размером от 16 до 18.

Если одной страницы раздела или листа формы не хватает, то используйте необходимое количество дополнительных страниц из этого же раздела.

Как в рукописном, так и в печатном варианте отчета все суммы указываются с копейками. Исключением является сумма самого налога, который необходимо округлить до полных рублей по обычному арифметическому правилу: если в сумме менее 50 копеек, то они отбрасываются, а начиная с 50 копеек и выше — округляются до полного рубля. Доходы или расходы, которые по документам исчислены в иностранной валюте, для внесения в отчет следует пересчитать в рубли по курсу Центробанка РФ на дату их фактического получения. Сведения, приведенные в декларации, подтверждаются документами, копии которых прилагаются к декларации. При необходимости, для перечисления документов, приложенных к 3-НДФЛ, составляют реестр в произвольном порядке.

Подробнее: какие документы следует приложить к декларации 3-НДФЛ

Все страницы формы нумеруются по порядку путем заполнения поля «Стр.» начиная с 001 (титульный лист). Количество страниц указывается на титульном листе, как и количество дополнительных документов.

В других приложениях приводятся:

- коды доходов от источников в РФ и находящихся за пределами страны (обратите внимание, какой вид дохода указать в 3-НДФЛ при налоговом вычете, это важно для одобрения операции);

- коды наименования объекта (например, квартира или земельный участок);

- коды типа налогоплательщика, претендующего на налоговый вычет;

- коды видов операций.

Подробнее: как указать код вида дохода в отчете 3-НДФЛ

Порядок заполнения отчета для ИП

Разберем подробно, как правильно заполнить декларацию 3-НДФЛ для индивидуального предпринимателя.

Титульный лист

В пункте «ИНН» на титульном и всех остальных листах указывают корректный идентификационный номер налогоплательщика-респондента. Если отчет сдается впервые, то в графе «Номер корректировки» следует указать «0--». А если предприниматель повторно отправляет исправленный документ, то в этой графе ставится порядковый номер исправления. В графе «Налоговый период (код)» ставится код отчетного периода, для годовой отчетности это код 34. Если декларация сдается не за год, при прекращении деятельности, то указывают код 86.

Поле «Отчетный налоговый период» предназначено для указания отчетного года в декларации 3-НДФЛ — года, за который декларируется доход. Кроме того, следует правильно заполнить графу «Предоставляется в налоговый орган (код)». В нее вписывается четырехзначный номер налогового органа, в котором налогоплательщик состоит на учете. В этом коде первые две цифры — это номер региона, а последние — код инспекции ФНС.

Важным полем, на которое следует обратить внимание при оформлении титульного листа, является код категории налогоплательщика. Все используемые значения приведены в приложении № 1 к порядку заполнения отчета. Вот некоторые из них:

- ИП — 720;

- нотариус — 730;

- адвокат — 740;

- физические лица без статуса ИП — 760;

- фермер — 770.

О себе налогоплательщик сообщает следующие сведения: код страны, ФИО, дату рождения (полную), данные паспорта, номер записи ЕРН и номер контактного телефона.

Для документов, удостоверяющих личность, предусмотрена собственная система кодировки, которая приведена в приложении № 2 к порядку заполнения отчетной формы:

- паспорт гражданина РФ — 21;

- свидетельство о рождении — 03;

- военный билет — 07;

- временное удостоверение, выданное взамен военного билета, — 08;

- паспорт иностранного гражданина — 10;

- свидетельство о рассмотрении ходатайства о признании лица беженцем на территории РФ — 11;

- вид на жительство в РФ — 12;

- удостоверение беженца — 13;

- временное удостоверение личности гражданина РФ — 14;

- разрешение на временное проживание в РФ — 15;

- свидетельство о предоставлении временного убежища в РФ — 19;

- свидетельство о рождении, выданное уполномоченным органом иностранного государства, — 23;

- удостоверение личности военнослужащего РФ — 24;

- иные документы — 91.

Поле «Статус налогоплательщика» предназначено для обозначения резидентства, цифра 1 в нем означает, что налогоплательщик — резидент РФ, а цифра 2 — нерезидент РФ. Также на титульном листе указывают общее число листов в отчете, ставят подпись и дату его заполнения.

Если отчет сдается через представителя, то указываются его полные данные и номер электронной доверенности.

По теме: КБК по НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ

Остальные листы

Из оставшихся листов налогоплательщик заполняет те, которые содержат информацию. Обязательным для всех является только заполнение раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета». В нем приводятся соответствующие данные о сумме НДФЛ или вычета. А вот что писать в уплаченной сумме фиксированных авансовых платежей, подлежащей зачету, в 3-НДФЛ — суммы авансов, перечисленных ИП в счет подоходного налога в течение отчетного года.

В разделе 2 проводим расчет налоговой базы и суммы налога по видам доходов. Здесь же указывается код вида дохода в 3-НДФЛ: все коды приведены в приложении № 3 к приказу № ЕД-7-11/757@. Доходы от предпринимательской, адвокатской деятельности и частной практики отражаем по коду 07.

Далее заполняется приложение 1 «Доходы от источников в Российской Федерации». В нем предприниматель указывает все источники доходов в России, их реквизиты и суммы, если получил и другое вознаграждение, кроме предпринимательской деятельности.

В аналогичном приложении 2 указывают доходы от источников за пределами РФ с указанием сумм и полных реквизитов.

Приложение 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики» содержит обобщенную информацию о доходах, полученных от ведения предпринимательской деятельности за отчетный период.

Порядок заполнения декларации 3-НДФЛ для физических лиц

Рассмотрим, как заполнить форму 3-НДФЛ для налогового вычета физическому лицу, не зарегистрированному в качестве ИП. Независимо от того, какие доходы декларирует гражданин и собирается ли он просить о налоговом вычете, ему придется заполнить титульный лист, разделы 1 и 2 бланка. В приложениях декларации сведения записываются при необходимости.

Заполняют приложения:

- 1 и 7 — при оформлении налогового вычета при покупке недвижимости или вычета в связи с оплатой ипотеки;

- 1 и 6 и расчет к приложению 1 — при декларировании доходов от продажи недвижимости и иного имущества;

- 1 — при сдаче недвижимости в аренду;

- 1 и 5 — при оформлении налогового вычета на лечение, образование, стандартных и инвестиционных вычетов;

- 1 и 5 и расчет к приложению 5 — для получения вычета при затратах по договорам страхования (жизни, пенсионного обеспечения).

Если налогоплательщик продает недвижимость, то он заполняет приложение 1 и расчет к нему (построчно):

- вписывает ИНН, фамилию и инициалы;

- 010 — графа для указания кадастрового номера объекта недвижимости, он содержится в документах на имущество, узнается бесплатно в базе Росреестра;

- 020 — вписать кадастровую стоимость объекта на 1 января года, в котором недвижимость была приобретена: если на указанную дату имущество не оценено, то ставится прочерк;

- 030 — доход, полученный от продажи, на основании договора;

- 040 — если сумма дохода меньше кадастровой стоимости (КС), то для исчисления налога КС умножают на коэффициент 0,7; если поле 020 пустое, то и 040 оставляют пустым;

- 050 — строка для указания налогооблагаемой суммы: выбирают из полей 030 и 040 ту величину, которая больше.

А в приложении № 6 надо рассчитать имущественные вычеты по доходам от продажи недвижимости. Если у гражданина есть документы, подтверждающие расходы на проданное имущество, то он заполняет поле 020, а если их нет — строку 010. Если на другие вычеты налогоплательщик не претендует, то указанное в графах 020 или 010 значение переносится в поле 160.

А если вы взяли ипотеку на жилье, купили квартиру и хотите получить имущественный вычет, то заполните такие разделы: титульный лист, раздел 1 и приложение к нему (заявление на возврат подоходного налога), раздел 2, приложения № 1 и 7.

В приложении № 1 физлица показывают доходы от источников в РФ. Заполнение начинается с ИНН, фамилии и инициалов налогоплательщика. Общие правила заполнения приложения № 1, независимо от операции, таковы:

- 010 — коды вида доходов, они перечислены в приложении 3 к порядку заполнения декларации;

- 020 — налоговая ставка;

- поля 030–080 предназначены для указания сведений из справки о доходах, выданных налоговым агентом.

В разделе 2 уточняют доход, с которого берется налог, налоговую базу и сумму НДФЛ. Для этого записывают:

- 001 — код вида дохода;

- в графы 010 и 030 вписывается общая сумма доходов из всех строк 070 приложения 1 и приложения 2 по соответствующим кодам видов доходов, туда же добавляются значения из строки 050 приложения 3 и 220 строки приложения 5, если налогоплательщик такие доходы получал;

- в строку 040 вносят суммы всех вычетов с учетом требований, изложенных в Порядке заполнения из приказа № ЕД-7-11/757@;

- значение 060 высчитывают как разницу между величинами 030, 040 и 050. Если это отрицательное число, то ставят 0;

- значение полей 070 и 150 представляют собой НДФЛ, который надлежит уплатить в бюджет, с учетом корректировок;

- значение поля 160 — сумма к возврату из бюджета

В приложении № 7 проводят расчет имущественных вычетов по расходам на новое строительство или приобретение недвижимости. Налогоплательщики заполняют:

- стр. 010 — код наименования объекта;

- стр. 020 — код признака налогоплательщика;

- стр. 030 — способ приобретения объекта: строительство или покупка;

- стр. 032 — кадастровый номер объекта;

- стр. 033 — сведения о местонахождении;

- стр. 040–050 — нужны для сведений о регистрации прав собственности, доли;

- стр. 080 — фактические расходы на строительство или покупку жилья;

- стр. 090 — фактически уплаченные проценты по ипотеке;

- стр. 100–180 — расчет имущественного вычета.

Теперь заполните раздел 1 и титульный лист. После того как все страницы заполнены, их надо посчитать, вписать количество на титульный лист и пронумеровать каждую. В нашем примере получилась декларация на 6 страницах. Дополнительно надо уточнить количество листов прилагаемых документов или их копий. Остается подписать все заполненные листы декларации (не только титульный) и поставить текущую дату.

Каждый налогоплательщик самостоятельно выбирает, что ему необходимо заполнить, и направляет готовый отчет в ФНС.

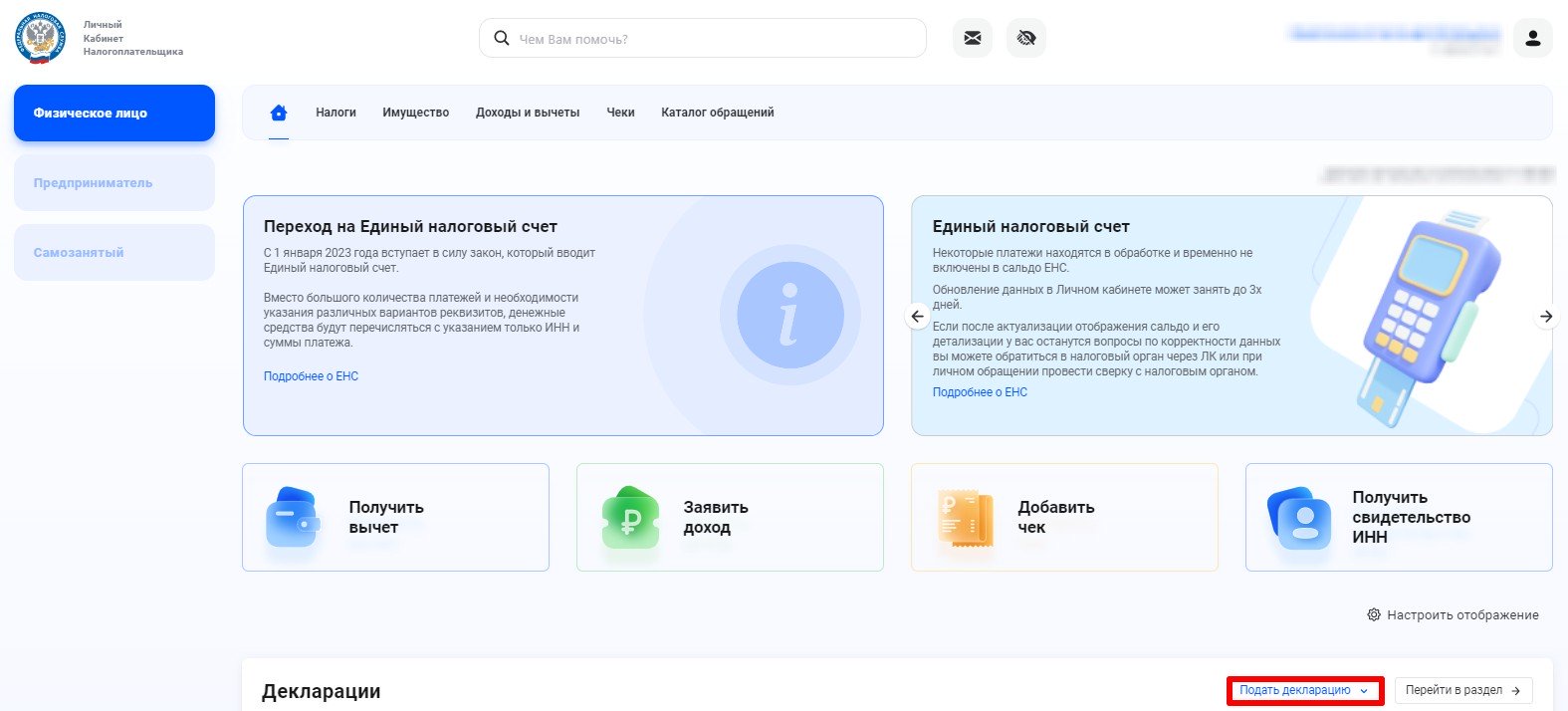

Подготовка отчета онлайн

Каждый пользователь сможет заполнить бесплатно самостоятельно 3-НДФЛ онлайн в 2024 году. Для онлайн-заполнения необходимо иметь зарегистрированный личный кабинет налогоплательщика-физлица. Логин и пароль для этого сервиса получают в ФНС после указания всех личных данных при регистрации.

Зарегистрированные пользователи смогут заполнить бесплатно декларацию 3-НДФЛ за 2023 год на сайте налоговой или в личном кабинете налогоплательщика

Многие операторы бухгалтерских сервисов предлагают пользователям удобные программы с инструкцией в режиме онлайн для ее последующей отправки по интернету или для распечатки на бумаге. Такой способ предпочтителен для тех налогоплательщиков, которые не занимаются бухгалтерией и не имеют опыта заполнения отчетности, хотя специфических знаний для корректного внесения данных в эту форму не требуется. Обычно это платная услуга.

Дополнительно: как подать уточненную декларацию 3-НДФЛ через личный кабинет налогоплательщика

Штрафы за неуплату налога и ошибки в декларации

За неуплату НДФЛ предусмотрен штраф, который составит 5 % от не уплаченной суммы налога за каждый месяц со дня просрочки, в том числе неполный. За отсутствие отчета, если в нем нет суммы НДФЛ к уплате, штраф минимален — 1000 рублей. Если налог к уплате есть, то придется заплатить штраф в размере до 30 % от суммы начисленного налога за все время просрочки.

Подробнее: на сколько оштрафуют, если не сдать 3-НДФЛ

Проверьте, нужно ли вам подавать 3-НДФЛ за 2024 год (видео, 1 минута)

Ответы на частые вопросы

-

Кто сдает декларацию 3-НДФЛ?

Декларацию о доходах обязаны заполнять индивидуальные предприниматели и те, кто занимаются частной практикой, — адвокаты, нотариусы и пр. Физлица тоже должны декларировать доходы: к примеру, если получили доходы по трудовому и гражданско-правовому договору не от налогового агента или продали квартиру. А если физлицу надо заявить НДФЛ-вычет, то он вправе, но не обязан заполнить и отправить декларацию 3-НДФЛ?

-

На каком бланке заполняют 3-НДФЛ?

Декларацию ежегодно обновляют. Актуальный бланк, порядок заполнения и электронный формат декларации утверждены Приказом ФНС № ЕД-7-11/757@ от 19.09.2024. Эта форма применяется с отчетности за 2024 год.

-

Когда сдавать декларацию 3-НДФЛ?

Предприниматели, нотариусы и адвокаты отчитываются каждый год не позднее 30 апреля следующего года. В этот же срок обязаны отправить отчет физлица, которые самостоятельно декларируют доход. А вот физлица, которые заявляют налоговый вычет, смогут отправить 3-НДФЛ в любое время до конца года без ограничений по срокам.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз