Калькулятор расчета командировочных

Онлайн-калькулятор расчета командировочных — сервис, который поможет определить сумму суточных и средней заработной платы, начисляемых сотруднику за работу в командировке.

В избранное

В избранное

Понятие «командировочные» раскрывается в статье 167 ТК РФ. Порядок компенсации затрат в коммерческих организациях определяется колдоговором или локальным нормативным актом (ЛНА) с учетом действующего законодательства. Для работников федеральных государственных учреждений имеется особый документ — постановление правительства РФ от 12.10.2013 № 916. Для работников региональных органов власти, сотрудников муниципальных и государственных учреждений действуют аналогичные нормативно-правовые акты органов местного самоуправления.

Отправляя работника в поездку, ему надо выдать аванс на оплату проезда, аренду жилья и иные затраты. Кроме того, пока работник выполняет обязанности в другой местности, за ним сохраняется средняя заработная плата. Все вместе — это расходы на поездку. Чтобы рассчитать нужную сумму, используйте онлайн-калькулятор расчета командировочных в 2025 году — бесплатный сервис, которым легко пользоваться.

Как работает калькулятор

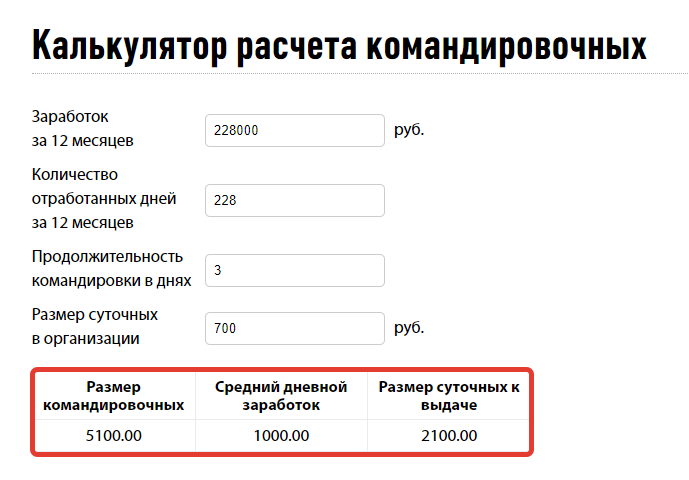

Разберем пошагово на примере, как посчитать суточные при командировке на калькуляторе для условного менеджера по продажам Пэпэтэшина Петра Петровича, которого направляют выполнять обязанности в другую местность на 3 дня.

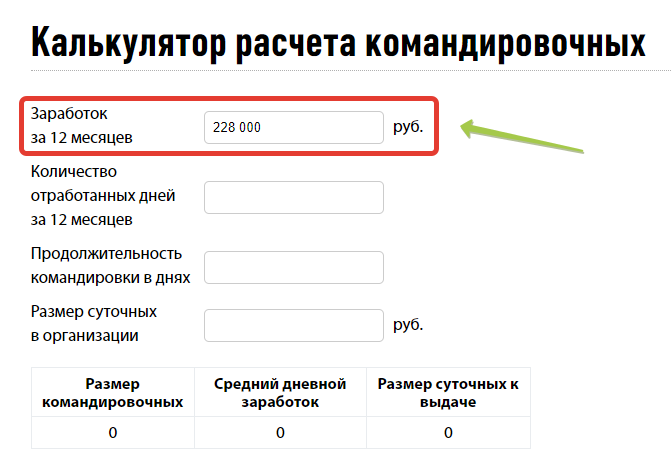

Шаг 1

Вводим в верхнюю строку калькулятора величину заработка за год, который предшествует командировке. Учтите, что в расчет берется не предыдущий календарный год, а именно период в 12 месяцев, предшествующий поездке. Казалось бы, проще всего умножить заработную плату сотрудника на 12. Но надо помнить важный нюанс. Если работнику выплачивалось пособие по временной нетрудоспособности, он получит меньшую заработную плату. Или за счет премий в какой-либо месяц заработает больше. Потому надо вводить в калькулятор суточных и командировочных расходов точную сумму заработка с учетом подобных моментов.

Предположим, зарплата Пэпэтэшина составляет 20 000 руб. в месяц (премии не предусмотрены), но за счет того, что он болел, он получил вместо 20 000 × 12 = 240 000 руб. только 228 000. Для расчета введем эту величину в верхнюю строку калькулятора.

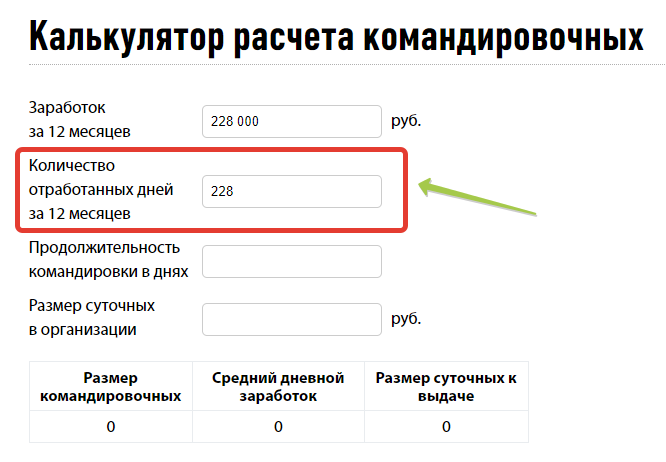

Шаг 2

Во вторую строку калькулятора вводим число дней, которые за этот год отработал сотрудник. Допустим, из-за больничного он отработал 228 дней в течение 12 месяцев, предшествующих поездке.

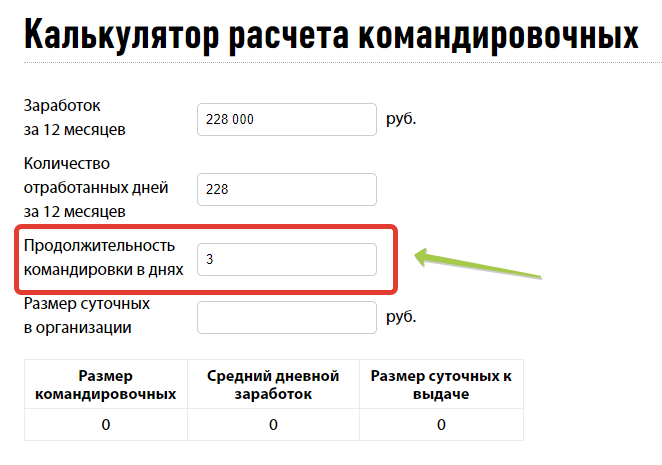

Шаг 3

Указываем в третьей строке калькулятора количество дней командировки. У нас это 3 дня.

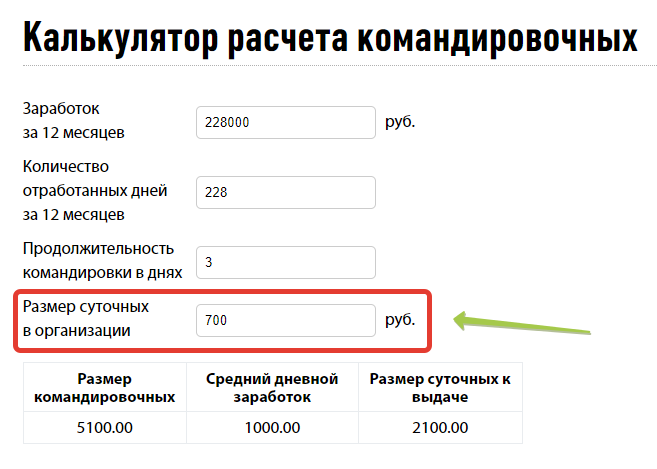

Шаг 4

В четвертую строку, чтобы рассчитать командировочные на онлайн-калькуляторе в 2025 году, заносим размер суточных, установленный локальным нормативным актом вашей организации. Предположим, это 700 руб., поскольку с суммы, превышающий этот предел, надо удерживать НДФЛ и перечислять страховые взносы.

Итог

Калькулятор мгновенно выдает результат:

- величину суточных к выдаче;

- средний дневной заработок;

- размер командировочных, которые вы должны выдать сотруднику перед поездкой.

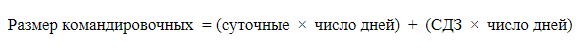

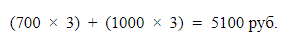

Формула, по которой производится расчет командировочных в 2025 году на калькуляторе онлайн, несложная и выглядит следующим образом:

Как правильно рассчитать командировочные вручную (без калькулятора)

Мы рекомендуем использовать калькулятор расчета среднего заработка для командировки онлайн и в качестве основного инструмента, и в качестве дополнительного — для самопроверки. Чтобы посчитать вручную, сколько надо выплатить сотруднику, придется:

- уточнить размер суточных;

- определить средний заработок для дальнейшего расчета командировочных;

- сложить полученные цифры.

Начнем с простого — определяем суточные. Работодатели вправе определять их размер на свое усмотрение, закон это не ограничивает. Общая сумма суточных — произведение количества дней командировки на указанный в ЛНА размер компенсации.

Следующий этап — подсчет средней заработной платы командированного по нормам статьи 139 ТК РФ и постановления правительства от 24.12.2007 № 922. Наш бесплатный онлайн-калькулятор для расчета зарплаты при командировке делает это самостоятельно, а чтобы рассчитать нужную сумму вручную, следует:

- Определить количество фактически отработанных сотрудником дней без учета больничных, отпускных и подобных дней за год до командировки либо за тот срок, в течение которого сотрудник числится в штате.

- Подсчитать сумму, которую работник фактически получил за отработанное время, тоже без учета гарантийных выплат и компенсаций.

- Рассчитать средний дневной заработок путем деления дохода на количество отработанных дней.

- Перемножить количество дней в командировке на среднедневной заработок, не беря в расчет выходные и праздники, если в это время человек отдыхал. Если в эти дни он трудился, оплата производится в двойном размере (исходя из оклада, тарифной ставки, сдельных расценок), когда эти часы сверхнормативные, и в одинарном — если на выходные и праздники приходится время в пути (статья 153 ТК РФ и п. 9 постановления правительства РФ от 13.10.2008 № 749).

Рассмотрим конкретный пример. Допустим, наш сотрудник Пэпэтэшин отправляется в Муромскую область 1 сентября на 3 дня. Размер суточных в этом случае составит 3 дня × 700 = 2100 руб.

В компании Пэпэтэшин работает с 01.04.2022. За это время он не брал отпуск и не болел, а его зарплата составляла 30 000 рублей. Используя производственный календарь, определяем, что количество отработанных им дней составляет 106. За апрель-август сотрудник получил 150 000 рублей. Среднедневной заработок у него составит: 150 000 / 106 = 1415,1 рубля.

Командировка длится 3 дня, и все они рабочие. Значит, компенсируемая заработная плата составит 3 × 1415,10 = 4245,3 рубля.

Общая сумма командировочных Пэпэтэшину составит 2100 + 4245,3 = 6345,3 руб.

Особенности расчета в нестандартных ситуациях

Работник направлен в командировку в первый рабочий день. В этом случае для расчетов используется установленный договором оклад и количество рабочих дней в месяце.

Поездка длится один день. По п. 11 постановления правительства № 749, за однодневные поездки не положены суточные и иные гарантии. Но списать расходы, документально подтвержденные и обоснованные, работодатель имеет возможность (письмо Минфина России от 16.07.2015 № 03-03-07/40892). Как уточняется в письме Минфина России от 02.10.2017 № 03-15-06/63950, страховые взносы на такие суммы начислять не надо.

Командированный работник раньше работал по совместительству, а теперь переведен в штат. В этом случае необходимо учитывать весь период работы, в том числе, когда подчиненный считался совместителем. Единственное исключение — в ЛНА указано, что для подсчета командировочных используют период с даты зачисления в штат.

В компании предусмотрена доплата до оклада. Если поездка должна оплачиваться не меньше, чем сумма оклада за указанный период, необходимо сравнить командировочные, рассчитанные, исходя из среднедневного заработка, и их размер, исходя из установленного оклада. Если первая сумма меньше, доплатить разницу.

В организации ведется суммированный расчет рабочего времени. В такой ситуации бухгалтеру следует использовать не среднедневной, а среднечасовой заработок.

Допускается ли компенсировать расходы на питание? Питание командированный организует за собственный счет, т. к. расходы на эти цели не предусмотрены ни в трудовых нормах, касающихся служебных поездок, ни в налоговом законодательстве, определяющем право налогоплательщика списать расходы на производство (пп. 12 п. 1 ст. 264 НК РФ).

Выполнение обязанностей в другом государстве. В таком случае траты в валюте следует пересчитать в рубли на дату выдачи подотчетных денег (п. 10 ст. 272 НК РФ), а при наличии справки о курсе валют из банка — на дату обмена (письмо Минфина России от 03.09.2015 № 03-03-07/50836). Кроме того, документы, которые предоставит подчиненный, должны быть переведены на русский язык.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно оплатить работу в командировке.

Какие еще расходы считаются командировочными

На основании статьи 168 ТК РФ, работодатель обязан компенсировать:

- расходы на проезд, в том числе до места назначения и обратно, поездки на такси и ином общественном городском транспорте в ином населенном пункте;

- траты на аренду жилого помещения;

- иные расходы, произведенные с разрешения и ведома работодателя, например, на оформление визы, добровольное страхование, аренду транспорта, посещение различных мероприятий, приобретение конкретной продукции во время командировки.

Главное правило бухгалтера — все вышеназванные расходы должны быть документально оформлены. Без квитанций, чеков, билетов нельзя ничего возместить. Это предусмотрено налоговым законодательством и нормами о бухучете. Подтверждаются, в первую очередь, проезд, приобретение визы, проживание. Если проездных документов и документов на проживание нет, работник вправе предоставить служебную записку, путевой лист, иные бумаги, на основании которых сможет вернуть потраченные деньги.

Расчет командировочных: частые вопросы и ответы на них

-

Что делать, если работник получил меньше оклада из‑за длительного больничного, и по этой причине его годовой заработок отличается от обычного оклада, умноженного на 12?

Важно вводить в калькулятор точную сумму годового заработка. Если по какой‑то причине зарплата за один или несколько месяцев стала меньше (например, из‑за больничного), надо учесть это при подсчёте общей суммы. Нельзя брать только оклад и умножать на 12, потому что итог будет неточным. Нужно суммировать все фактически полученные выплаты за 12 месяцев, которые предшествуют поездке.

-

Почему иногда бывает больше фактически отработанных дней, чем кажется на первый взгляд?

Больничные, отпуска, выходные при суммированном учёте, а также прочие периоды отсутствия сотрудника на работе не включаются в количество отработанных дней. Если человек работал сверх нормы или у него была нестандартная система учёта, могут возникнуть ситуации, когда отработанных дней получается больше или меньше. Нужно брать только те дни, когда сотрудник действительно трудился.

-

Как действовать, если командировка длится один день, но работник уезжает утром и возвращается вечером?

По пункту 11 постановления правительства № 749 за однодневные командировки не полагаются суточные. Но при этом работодатель может учесть документально подтверждённые траты сотрудника на проезд и другие расходы. В этом случае работник предоставляет билеты, квитанции или служебную записку. Такие расходы можно возместить и не начислять на них страховые взносы.

-

Что делать, если выходной или праздник приходится на день командировки, но работник не отдыхает, а работает?

Если в выходные или праздники человек действительно трудился, надо оплатить эти дни в двойном размере или по повышенной ставке. Если работник находился в пути или ожидал пересадку, оплата идёт в одинарном размере. Это следует из статьи 153 ТК РФ и пункта 9 постановления правительства РФ от 13.10.2008 г. № 749.

-

Как быть, если командировка началась через несколько дней после приёма на работу, и у сотрудника ещё нет годового стажа?

Нужно брать период с даты приёма и подсчитывать фактически отработанные дни и начисленные суммы. Если человек успел отработать, например, только один месяц, рассчитывайте средний дневной заработок исходя из полученной зарплаты и количества рабочих дней за этот период. При этом оклад, умноженный на всё время, не даст правильного результата, потому что сотрудник фактически трудился меньше.

-

Влияет ли ставка НДФЛ и страховые взносы на расчёт суточных при поездках за границу, где обычно выше размер командировочных?

При зарубежных командировках надо помнить про лимиты, которые не облагаются НДФЛ и страховыми взносами: 700 руб. в день при поездках по РФ и 2500 руб. в день за границей. Если сумма суточных превышает эти границы, работодатель удерживает НДФЛ и начисляет страховые взносы с разницы. При этом трату в валюте переводят в рубли по официальному курсу на дату выдачи подотчётных денег или на дату обмена, если есть справка из банка.

Рекомендуемые статьи по теме

- Правила и порядок оформления командировки.

- Используется ли сейчас командировочное удостоверение.

- Может ли работник отказаться от командировки.

- Как оплачивать командировки в выходные и праздничные дни.

- Можно ли лишить сотрудника премии за отказ ехать в командировку.

- Максимальный срок нахождения в командировке.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Я отправляюсь на командировку с 20.11.2022 по 28.11.2022 из г.Казань в г.Москву, лечу самолётом. Но по приезде в Москву мне необходимо съездить в г.Нахабкино уже на машине. В итоге,каков будет размер командировочных? Если зарплата за 12м. 240000, отработано 240 дней, суточные стандартные-680 руб.