Онлайн-калькулятор НДС

Калькулятор НДС — сервис, который позволяет посчитать сумму налога к уплате или вычислить ее в составе цены. Достаточно только внести величину, с которой необходимо удержать, или величину, к которой нужно добавить фискальный сбор.

В избранное

В избранное

Как рассчитать НДС для юридических лиц на калькуляторе

Вы — представитель организации или индивидуальный предприниматель и хотите понять, как высчитать НДС 22 %, включенный в сумму товара, или начислить сумму фискального платежа на добавленную стоимость, чтобы включить налог в итоговую цену продукции или услуги. Это легко сделать с помощью онлайн-калькулятора. Чтобы использовать онлайн-калькулятор НДС, выполните единственное действие — введите необходимое число в строку.

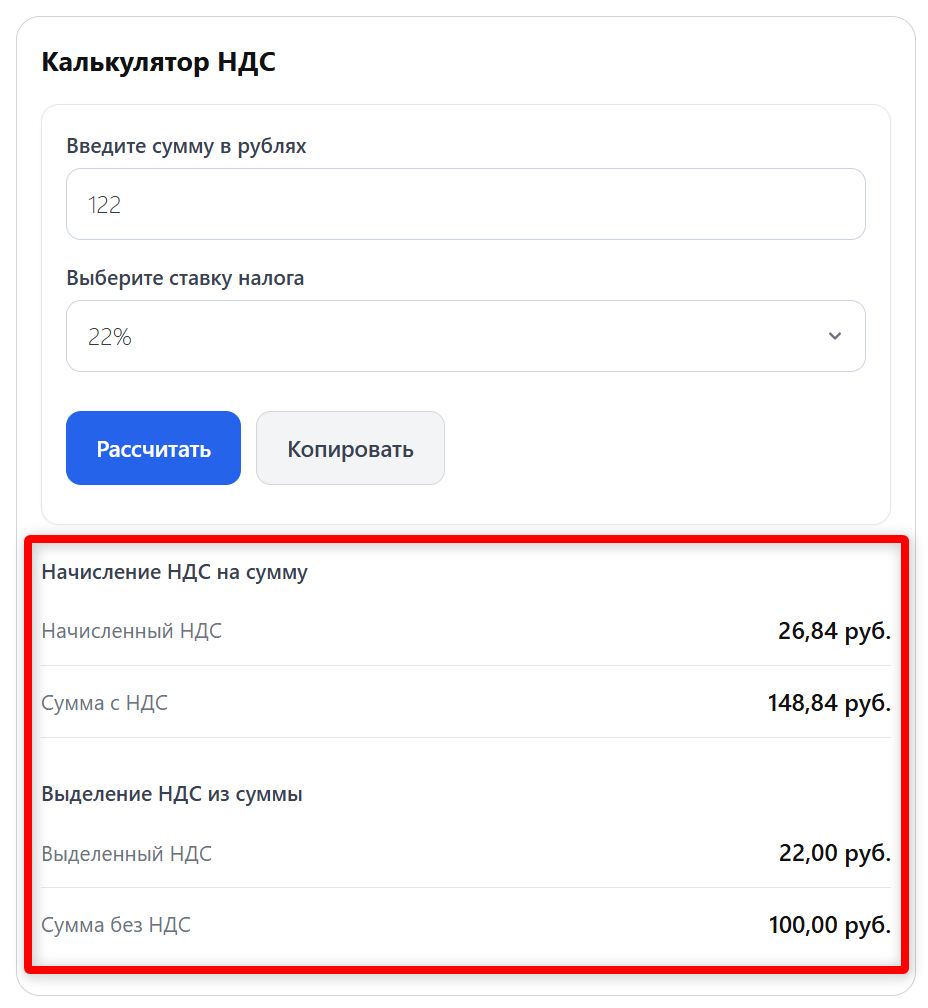

Вводим нужную сумму и рассчитываем НДС 22% на онлайн-калькуляторе

Справа появятся выделенный и начисленный налог и сумма продажи или покупки с учетом и без учета налога.

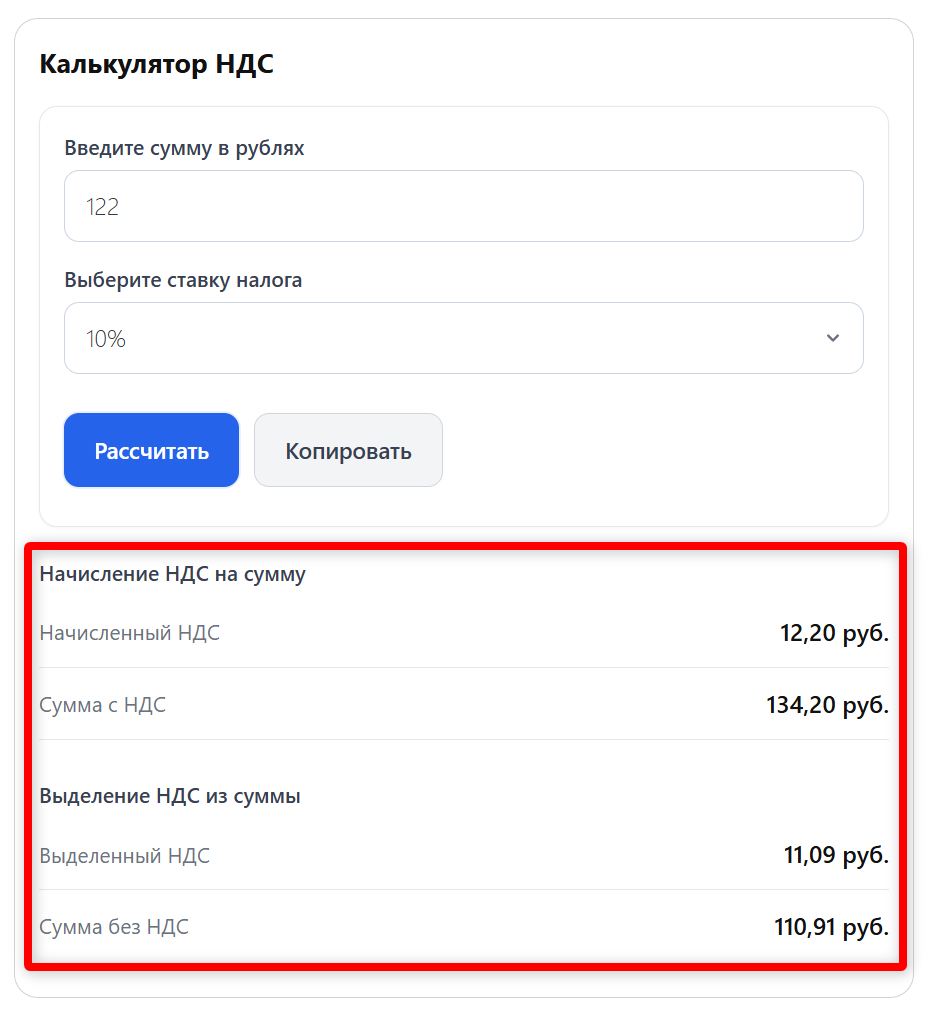

По умолчанию используется калькулятор расчета НДС 22 %, но в нем предусмотрена возможность выбора. Некоторые товары облагаются по ставке 10 %, для расчета по ней в строке «Ставка налога» можно изменить значение, и калькулятор сформирует итог с учетом более низкой ставки. При вводе числа в полях справа тут же появятся итоговые цифры по ставке 10 %.

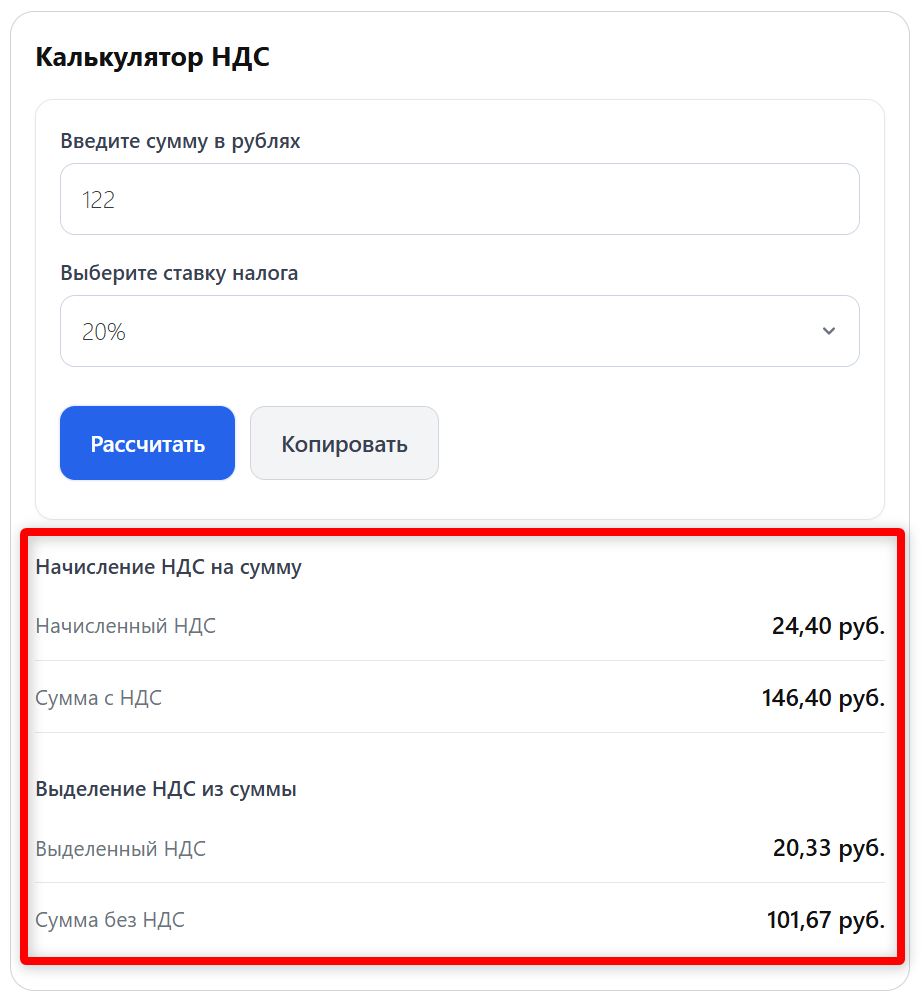

Если надо рассчитать налог на добавленную стоимость по ставке 20 %, которая действовала до 31.12.2025, то выберите ее, укажите нужную сумму и запустите онлайн-калькулятор.

Онлайн-калькулятор по пониженным ставкам НДС для упрощенцев работает по аналогии. Для расчета налога введите сумму и укажите нужную ставку — 5 или 7 %.

Расчет НДС для чайников: популярные вопросы

Что это за налог и какие товары, работы и услуги им облагаются?

Налог на добавленную стоимость государство берет с организаций и предпринимателей, которые продают товары, услуги, работы и ввозят продукцию через таможню. Чтобы понять, с чего взимается этот косвенный платеж в бюджет, разберемся, что такое добавленная стоимость.

Добавленная стоимость — это разница между ценой покупки и ценой реализации. Фактически это наценка, которую сделал продавец, с нее и следует заплатить в бюджет определенную сумму. Обложению обязательно подлежат все полученные авансы и стоимость любой продукции, которую организация или ИП отдает даром (в этом случае калькулятор НДС 22/122 поможет начислить сумму, исходя из средней рыночной стоимости товара или услуги). Налог платят только на добавленную стоимость, поэтому цену покупки налогоплательщик вправе заявить к вычету. Но для этого ее необходимо подтвердить документально — счетом-фактурой или таможенными документами.

Как вычислить налог от суммы?

Проще всего работает формула калькулятора, как выделить НДС 22 % от суммы, разберем ее на наглядном примере:

Вы руководитель организации и купили продукт у поставщика за 122 рубля. Из них 22 рубля — сумма обязательного платежа в бюджет по ставке 22 %, которую вы заплатили, так как она включена в стоимость товара. Без такого обязательства на добавленную стоимость покупка стоила бы 100 рублей. Продать этот продукт вы хотите за 183 рублей — с наценкой 50 %. К его стоимости вы добавляете 22 %, которые заплатит покупатель товара. 22 % от 183 рублей составляет 40,26 рубля. Значит, вы продаете товар за 223,26 рубля с учетом налога. Ваша фирма не считает доходом всю выручку, которую получит от покупателя, часть ее вы отдадите поставщику. Заплатить фискальный платеж необходимо с той части цены, которую вы добавили при продаже. Соответственно, и те 22 рубля налога, которые вы заплатили поставщику при покупке, вычитаются из вашего фискального платежа в 40,26 рубля. Сумма, которую вы должны отправить государству, составит 40,26 — 22 = 18,26 рубля.

Плательщики НДС

В России налог на добавленную стоимость платят юридические лица и индивидуальные предприниматели на ОСНО, УСН, ЕСХН. В 2026 году на упрощенной системе налогообложения действует автоматическое освобождение от налога на добавленную стоимость, если доходы ООО или ИП за 2025 год или в течение 2026-го не превысили 20 млн рублей. В 2027 году необлагаемый лимит снизят до 15 млн рублей, с 2028 — до 10 млн рублей. А плательщики на ЕСХН вправе, но не обязаны оформлять освобождение, если их годовой доход не превышает 60 млн рублей.

На ОСНО освобождение доступно для тех налогоплательщиков, чья выручка за год составила не более 2 млн рублей: чтобы освободиться от статуса плательщика и необходимости перечислять налог в бюджет, подайте заявление в территориальную инспекцию ФНС.

Ставки НДС и объекты налогообложения

Стандартные ставки:

- 22 % — основная;

- 10 % — пониженная;

- 0 % — льготная.

Для упрощенцев, помимо стандартных, ввели пониженные ставки в 5 %/7 %. ООО или ИП на УСН вправе выбрать, по каким ставкам платить налог — по обычным или пониженным. Но учтите, что для ставок 5 %/7 % недоступен НДС-вычет.

На практике чаще применяется основная — 22 %. В связи с ее распространенностью в примере мы показали, как прибавить к надбавке 22 %. Ниже рассмотрим, как выделить НДС из суммы.

Пониженная ставка 10 % действует при продаже тех видов продукции и услуг, которые перечислены в специальных перечнях (ПП РФ № 908 от 31.12.2004, ПП РФ № 41 от 23.01.2003, ПП РФ № 688 от 15.09.2008):

- детские товары;

- учебная литература;

- продовольственные товары;

- некоторые медицинские товары;

- печатные СМИ и книги.

Льготную нулевую ставку, как и 10-процентную, используют при продаже товаров, работ и услуг из четко ограниченного перечня (п. 1 ст. 164 НК РФ). К примеру, при экспорте или по услугам гостиниц по предоставлению номеров. Право на использование экспортной ставки 0 % подтверждается документально.

Что такое расчетная ставка НДС?

Иногда размер платежа вычисляется с доходов с уже содержащимся в них налогом. Тогда вы сможете высчитать НДС 22 от суммы на онлайн-калькуляторе или применить обратный способ расчета по формулам:

или

Это и есть расчетные ставки 22/122 или 10/110. Калькулятор уже учитывает все расчетные ставки, поэтому с его помощью можно осуществить расчет проще. Посчитает калькулятор НДС 22 % от суммы буквально в несколько щелчков мышкой. Рассмотрим на примере:

Фирма получила аванс в сумме 122 рубля с учетом налога. Как рассчитать налог от суммы в этом случае? Налог с такого аванса платят с применением обычной расчетной ставки. Он составит: 122 × 22 / 122 = 22 рубля.

Выделение НДС из суммы в этом случае дает такой же итог, как при использовании обычной ставки 22 %. Правильно ли вы сделали вычисления по обычной ставке, покажет расчетная формула расчета НДС 22 % (для 10, 7 и 5 % действует аналогичная).

Есть семь случаев, когда используется расчетная ставка, и все они перечислены в статье 164 Налогового кодекса. Платеж в бюджет рассчитывается так, только если в выручку, полученную от покупателя, НДС уже включен и необходимо высчитать его значение от суммы стоимости товара, работы или услуги.

Это необходимо:

- При получении средств из списка статьи 162 НК РФ:

- деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

- доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

- доход от страховых выплат при неисполнении обязательств партнерами.

- При получении авансов за предстоящую поставку или передачу имущественных прав.

- При удержании суммы налоговыми агентами.

- При продаже приобретенного имущества, учтенного с налогом (п. 3 ст. 154 НК РФ).

- При продаже сельхозпродукции согласно п. 4 ст. 154 НК РФ.

- При перепродаже автомобилей, бытовой техники и пр., купленных у физических лиц, согласно п. 5.1 и 5.2 ст. 154 НК РФ.

- При передаче прав на имущество по пунктам 1, 2–4, 6 статьи 155 НК РФ.

Теперь, когда мы знаем, как посчитать НДС 22 % от суммы на калькуляторе, рассмотрим вопрос, чем при определении положенного налогоплательщику вычета поможет формула начисления.

Что такое налоговый вычет?

Вычет — это фактически тот налог, который вы заплатили, покупая товар у поставщика, находящийся в составе его цены. Не существует продукции, стоимость которой не содержала бы такой части. Даже при поступлении товаров из-за границы, они облагаются налогом при пересечении пределов РФ по их таможенной задекларированной стоимости. При дальнейшей продаже продукции по назначенной вами цене вы должны бюджету фискальный платеж за вычетом этой суммы. Налогоплательщик обязан предъявить документы от поставщика, доказывающие покупку продукции и уплату включенного в стоимость НДС. Подтверждением в большинстве случаев являются счета-фактуры. Кроме предъявленных поставщиками сумм, принять к вычету разрешено (статья 171 НК РФ):

- удержанный при ввозе на таможне;

- заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

- заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

- предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

- предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

- заплаченный в бюджет при строительстве для нужд фирмы;

- перечисленный в бюджет налоговыми агентами;

- заплаченный в связи с командировочными или представительскими расходами;

- уплаченный за ранее не подтвержденный бумагами экспорт после подтверждения;

- уплаченный со стоимости имущества, входящего в уставной капитал.

Напоминаем, что упрощенцы, которые платят НДС по пониженным ставкам 5 и 7 %, не смогут воспользоваться вычетами.

Эксперты КонсультантПлюс рассмотрели действующие ставки фискального платежа на добавленную стоимость. Используйте эти инструкции бесплатно.

Как рассчитать НДС для ИП

Для ИП он рассчитывается так же, как и для организаций. Пользуйтесь тем же калькулятором НДС. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию до 25-го числа месяца, идущего за отчетным кварталом. А платят в бюджет до 28-го числа каждого месяца.

Формула расчета НДС

Рассмотрим принцип, который используется в онлайн-калькуляторе, чтобы, если налог включен в стоимость, автоматически осуществить вычисление НДС. Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то можно делать расчет легко и без помощи сервиса. Вдруг под рукой не окажется интернета?

Чтобы выделить НДС, разделите нужную величину на 1 + 22 % (это 1,22), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим значение налога по ставке 22 % из 122 рублей.

Начислить налог еще проще. Если величину дохода без НДС умножить на 0,22, то получится сумма самого налога, а если умножить на 1,22 — стоимость товара с учетом налога.

Снова простейший пример: начисляем 22 % на 100 рублей.

Другие калькуляторы для расчета налогов

Полезные статьи по теме

- Как заполнить декларацию по НДС.

- Кто сдает нулевую декларацию по НДС и как ее заполнить.

- Как узнать безопасную долю вычетов по НДС.

- Когда ФНС может доначислить НДС.

- Как применять ставки НДС 5 и 7 %.

- Как перейти с НДС 20% на НДС 22% с 2026 года.

- Позиция Минфина РФ о переходе кассовых чеков на ставку НДС 22% с 1 января 2026 года и мягком контроле.

Расчет НДС: вопросы и ответы

-

Что такое НДС?

Это налог на добавленную стоимость. Федеральный косвенный налог, который платят при реализации товаров, работ и услуг. Базовый принцип НДС таков: продавец платит в бюджет разницу между НДС, начисленным на стоимость продаж, и НДС, предъявленным к уплате ему самому его поставщиками.

-

По каким ставкам платят НДС?

Есть стандартные, пониженные, льготные и расчетные ставки. Стандартная ставка — 22 %, но для некоторых товаров, работ и услуг ее снижают до 10 %. Пониженные ставки — 5 и 7 %: они применяются только для ООО и ИП на УСН в зависимости от дохода за год, но при этом упрощенцы вправе платить налог и по стандартным ставкам с возможностью применения НДС-вычета.

Льготная ставка 0 % применяется только для определенных операций, она тоже дает право на вычет. К примеру, ставку 0 % применяют при экспорте, по услугам гостиниц по предоставлению номеров и другим операциям из п. 1 ст. 164.

Расчетную ставку 22/122, 10/110, 7/107, 5/105 и 20/120 за периоды до 2025 года включительно применяют при получении авансов, при аренде госимущества и в других случаях, когда налоговая база уже включает НДС.

-

Как рассчитывают НДС?

НДС к уплате в бюджет считают по итогам квартала — суммируют начисленный и восстановленный НДС за квартал, а результат уменьшают на вычеты. Если получают отрицательное значение, то налог подлежит возмещению из бюджета. По обычным ставкам к вычету принимают входной НДС, предъявленный поставщиком, налог по выданным и полученным авансам, НДС, уплаченный при импорте и др.

Важно

Будет новый порядок доступа к сведениям из ГИРБО

Важно

Будет новый порядок доступа к сведениям из ГИРБО

Обязательно ли подавать заявление на освобождение от статуса налогоплательщика? Работаю в "белую" и налоговая и так все должна видеть.