Большинство физических лиц, продав автомобиль, обязаны подать декларацию по форме 3-НДФЛ в ИФНС. Предоставлять или нет, зависит от срока владения имуществом. Узнаем, как заполнить налоговую декларацию при продаже автомобиля 3-НДФЛ за 2024 год, и сроки ее сдачи.

Навигация

- Коротко о главном: 5 пунктов

- В каком случае надо подавать декларацию 3-НДФЛ при продаже автомобиля

- Когда отчитываться по 3-НДФЛ о продаже автомобиля

- Как заполнить форму 3-НДФЛ

- Какие документы приложить к отчету 3-НДФЛ

- Как подать декларацию 3-НДФЛ о продаже автомобиля

- Часто задаваемые вопросы про декларацию 3-НДФЛ при продаже автомобиля

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- Подавать декларацию 3-НДФЛ нужно, если автомобиль продан менее чем через 3 года после покупки.

- Срок подачи декларации — не позднее 30 апреля года, следующего за годом продажи.

- Налог с продажи авто уплачивается до 15 июля года, следующего за годом продажи.

- Декларация заполняется на специальном бланке.

- Декларацию можно подать лично, через представителя, по почте или онлайн через сайт ФНС или Госуслуги.

Автомобиль по нормам Налогового кодекса РФ — дорогостоящее имущество, при реализации которого у физлица возникает налогооблагаемый доход. ФНС России контролирует имущество и доходы граждан благодаря доступу к реестрам и системам других государственных органов, в том числе ГИБДД, которая регистрирует собственников транспорта. Возникает закономерный вопрос: надо ли подавать декларацию при продаже автомобиля, если налоговики все равно получат такую информацию? Ответ на него есть в нормах Налогового кодекса: статья 228 НК РФ предписывает обязанность налогоплательщика, получившего налогооблагаемый доход, предоставить в налоговый орган по месту своего учета налоговую декларацию о продаже авто.

В каком случае надо подавать декларацию 3-НДФЛ при продаже автомобиля

Отчитывайтесь в ИФНС по форме 3-НДФЛ не всегда. Когда человек задумывается, что делать в ситуации, когда продал машину, нужно ли заполнять декларацию, ему необходимо вспомнить, сколько лет он являлся собственником автомобиля. В статье 217 НК РФ указано, что имущество, которое находится в собственности человека свыше трех лет, освобождено от обложения подоходным налогом. По этой норме декларация при продаже автомобиля более 3 лет в собственности физлица не подается.

Когда НДФЛ платить не надо и декларацию не подаем (п. 17.1 ст. 217, подп. 1 п. 2 ст. 220 НК РФ):

- если авто находилось в собственности свыше 3 лет;

- если вы являлись его собственником менее 3 лет, но при этом продали его дешевле 250 000 рублей. Это максимальная сумма, не облагаемая налогом при купле-продаже автомобиля.

Эксперты КонсультантПлюс разобрали, когда и как платить налоги с проданного имущества. Используйте эти инструкции бесплатно.

Когда отчитываться по 3-НДФЛ о продаже автомобиля

Предоставить в налоговый орган по месту жительства декларацию 3-НДФЛ в связи с продажей автомобиля необходимо не позднее 30 апреля года, следующего за годом, в котором продана машина (п. 3 ст. 228, п. 1 ст. 229 НК РФ). Если эта дата приходится на выходной день, то срок переносится на первый рабочий день. В 2025 г. это не выходной. Срок подачи единый для ИП и физлиц. Постановлением Правительства РФ № 1874 от 20.10.2022 продлили срок сдачи для мобилизованных: они вправе предоставить декларацию 3-НДФЛ по продаже автомобиля не позднее 25-го числа 3-го месяца, следующего за месяцем окончания службы.

Если декларация в налоговую при продаже автомобиля содержит сумму НДФЛ к уплате, то уплатить его необходимо в срок до 15 июля года, следующего за годом получения дохода.

Сроки уплаты НДФЛ продлевают на период прохождения военной службы и до 28-го числа третьего месяца, следующего за месяцем окончания службы. После возвращения со службы мобилизованный вправе уплатить сумму налога равными частями (постановление Правительства РФ № 1874 от 20.10.2022, Письмо ФНС России № БС-4-21/14257@ от 24.10.2022).

С 2023 г. в стране действует институт единого налогового счета. Все платежи перечисляются по единым реквизитам. Информацию о начислениях вы увидите в личном кабинете налогоплательщика.

Подробнее: обязателен ли ЕНС для физических лиц

Как заполнить форму 3-НДФЛ

Бланк формы и порядок заполнения декларации 3-НДФЛ утверждены приказом от 19.09.2024 № ЕД-7-11/757@ (приложение № 1). На вопрос, нужно ли подавать декларацию при продаже автомобиля менее 3 лет в собственности в 2025 году, ответим: да. В налоговый орган не предоставляются отчеты только в случае, если срок владения автомобилем превышает трехлетний период.

Онлайн-заполнение декларации при продаже автомобиля менее 3 лет в 2025 году доступно на сайте ФНС с помощью специального сервиса в личном кабинете налогоплательщика. В случае продажи авто потребуется заполнить несколько листов отчета:

- титульный лист — в нем указывают все данные налогоплательщика;

- раздел 1 — в нем указывают сумму налога, подлежащую уплате или возврату;

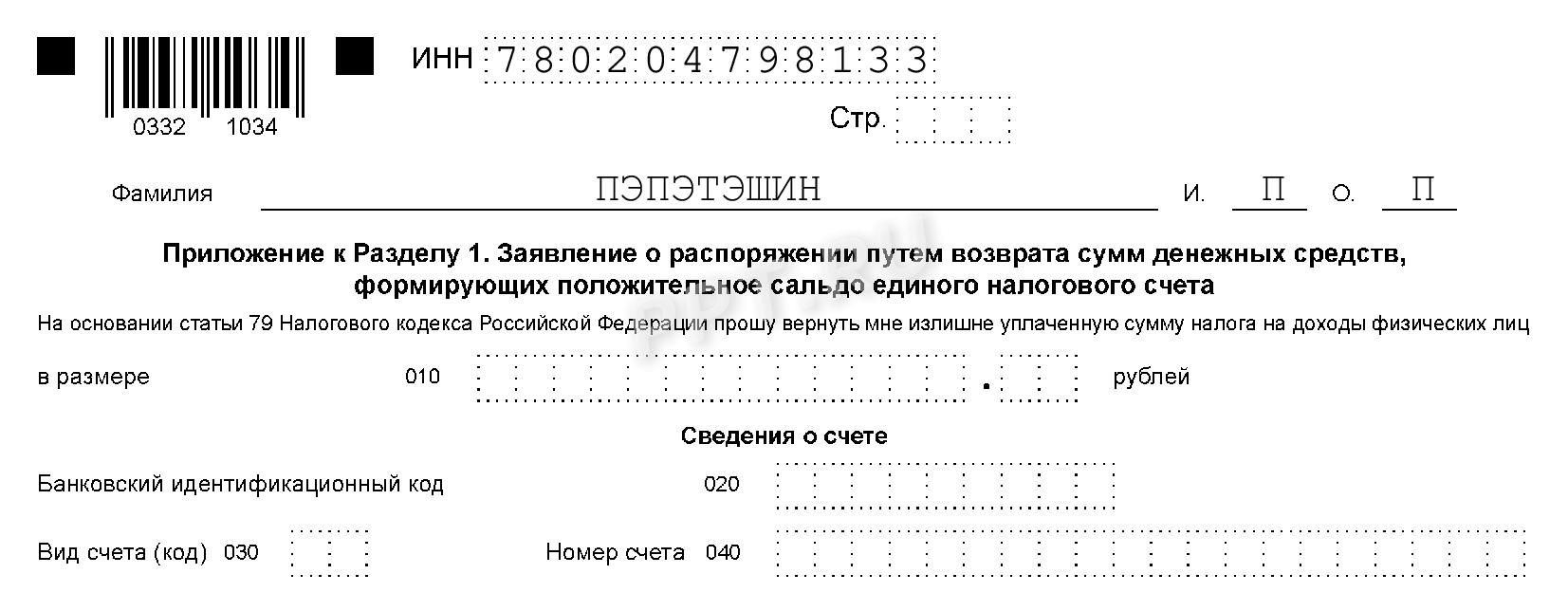

- приложение к разделу 1 для заявления о распоряжении путем возврата денежных средств, формирующих положительное сальдо ЕНС (не всегда и не для всех);

- раздел 2 — в нем осуществляют расчет налоговой базы и суммы налога;

- приложение 1 для указания суммы полученного дохода в РФ;

- приложение 6 для расчета суммы вычетов и расходов, уменьшающих налог.

Когда подается декларация по продаже автомобиля менее 3 лет в собственности, никаких других листов заполнять налогоплательщику не нужно. Они предназначены для других ситуаций.

Вот пошаговая инструкция для декларации при продаже автомобиля в 2025 г.

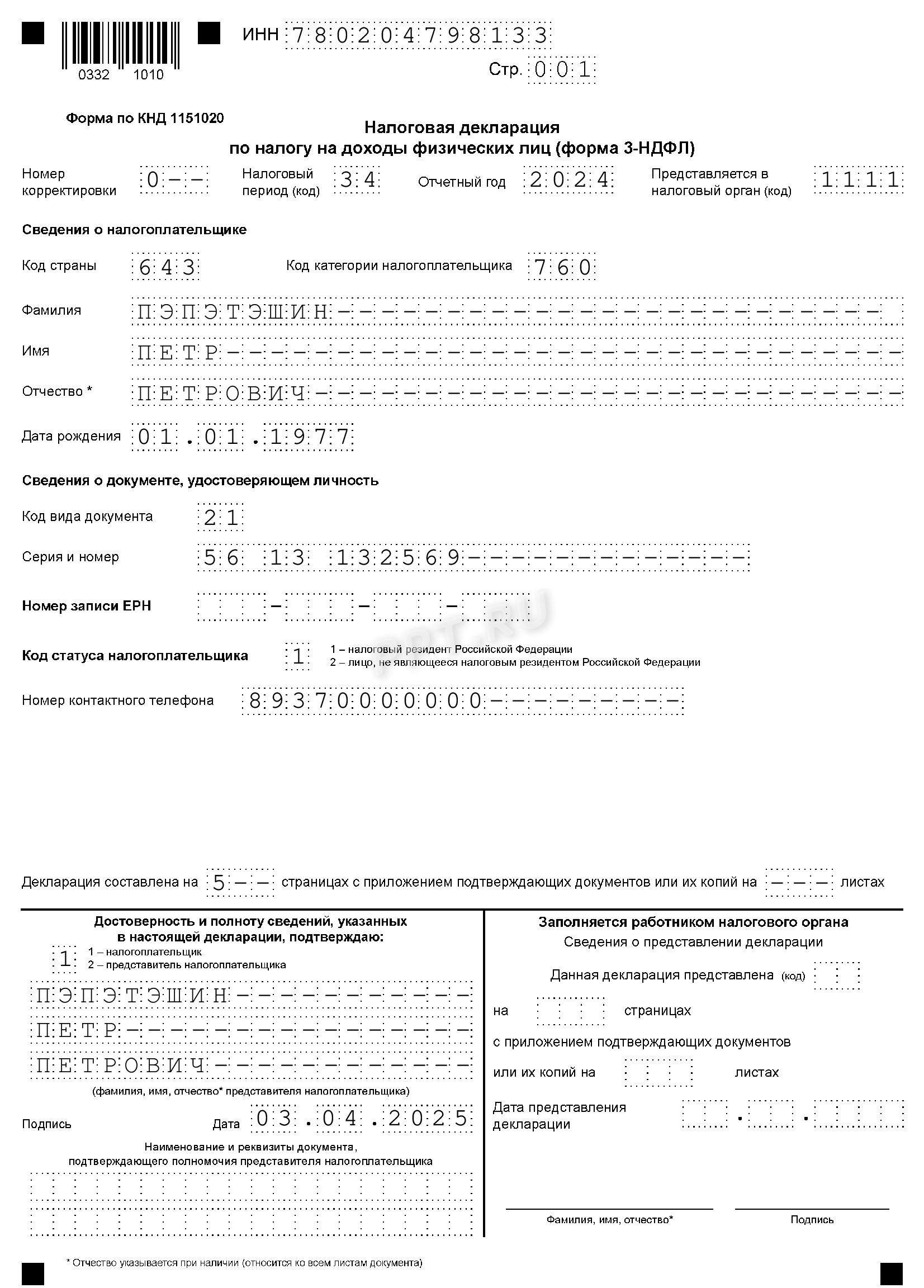

Шаг 1. Заполняем титульный лист отчета 3-НДФЛ

Указываем:

- ИНН налогоплательщика;

- номер корректировки. В первый раз это «0--» , при внесении исправлений и подаче уточненного отчета проставляется порядковый номер корректировки;

- налоговый период и календарный год. В поле периода указываем код «34», означающий годовую отчетность, а в поле год — 2024, за который отчитываемся;

- код налогового органа постановки на учет, в который сдается отчет. Узнайте его на сайте ФНС;

- код страны — гражданство налогоплательщика по международному классификатору, утвержденному постановлением Госстандарта России № 529-ст от 14.12.2001. Для граждан России это код «643»;

- код категории налогоплательщика. Указываем «760», а в поле код статуса налогоплательщика — «1» как признак резидента РФ;

- персональные данные налогоплательщика — ФИО полностью, дата рождения, паспортные данные (код документа «21»), номер контактного телефона.

Обратите внимание, что при заполнении бланка во всех полях, для которых нет данных, ставят прочерк, пустых полей оставлять нельзя. Заполненный лист необходимо заверить подписью и поставить дату его направления в ИФНС. Указываем число листов в отчете 3-НДФЛ и количество приложенных к нему документов.

Вот образец заполненного титульного листа

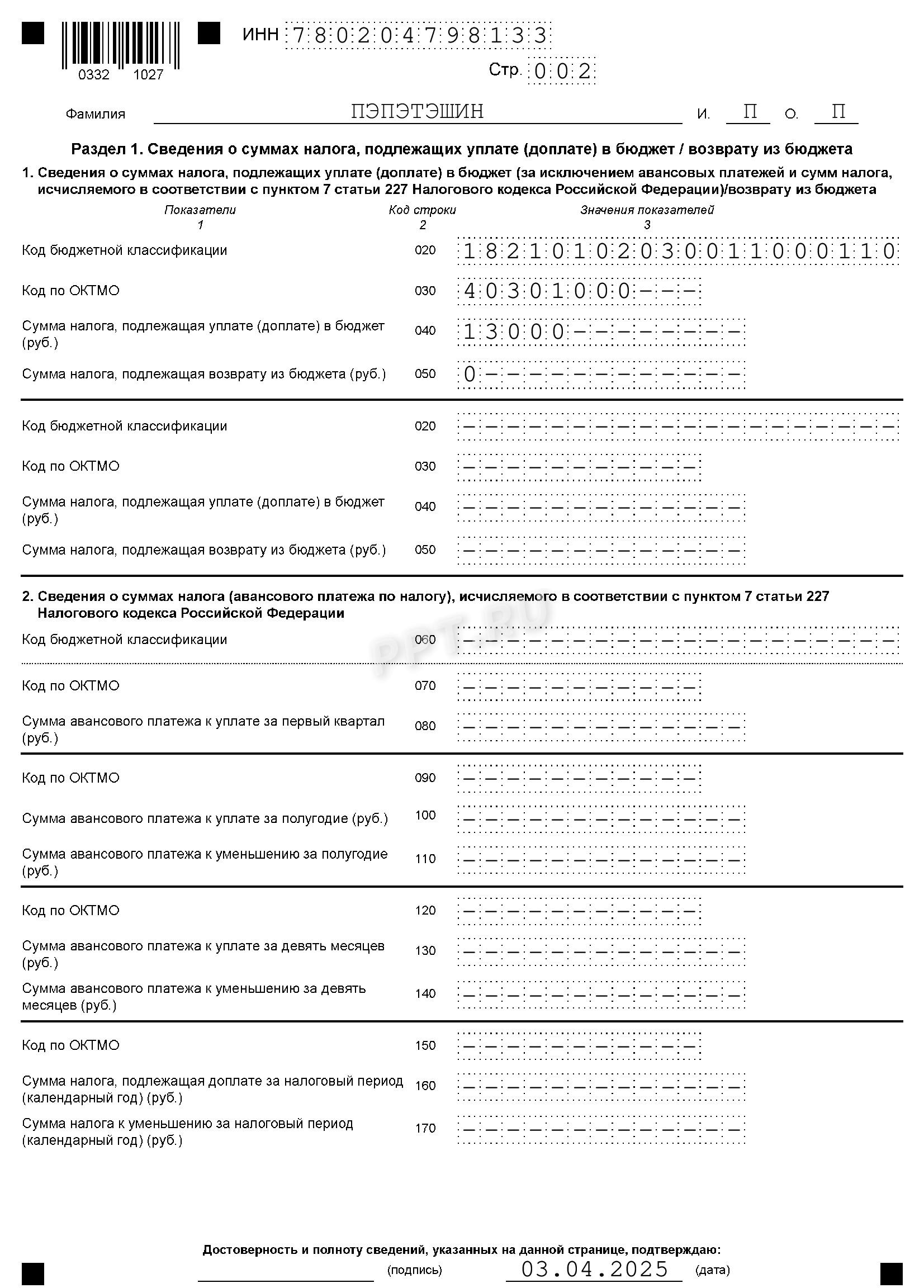

Шаг 2. Вносим данные в раздел 1

В шапке раздела 1 указываем фамилию и инициалы налогоплательщика и номер страницы. Остальная информация требует определенных знаний. В разделе 1 необходимо указать:

- правильный код КБК для учета НДФЛ программой ФНС;

- код по ОКТМО муниципального образования по месту жительства (месту учета) налогоплательщика, в бюджет которого перечисляется НДФЛ;

- сумму налога к уплате или к возврату.

КБК и ОКТМО уточняйте на сайте ФНС или у консультанта. Если операция с налогооблагаемым доходом проведена одна, то заполните только одну часть раздела 1. В пустых полях проставляйте прочерки. В конце ставим дату и заверяем информацию подписью.

Подробнее: КБК по НДФЛ с доходов, полученных гражданами в соответствии со ст. 228 Налогового кодекса РФ

Вот как выглядит раздел 1 и приложение к нему

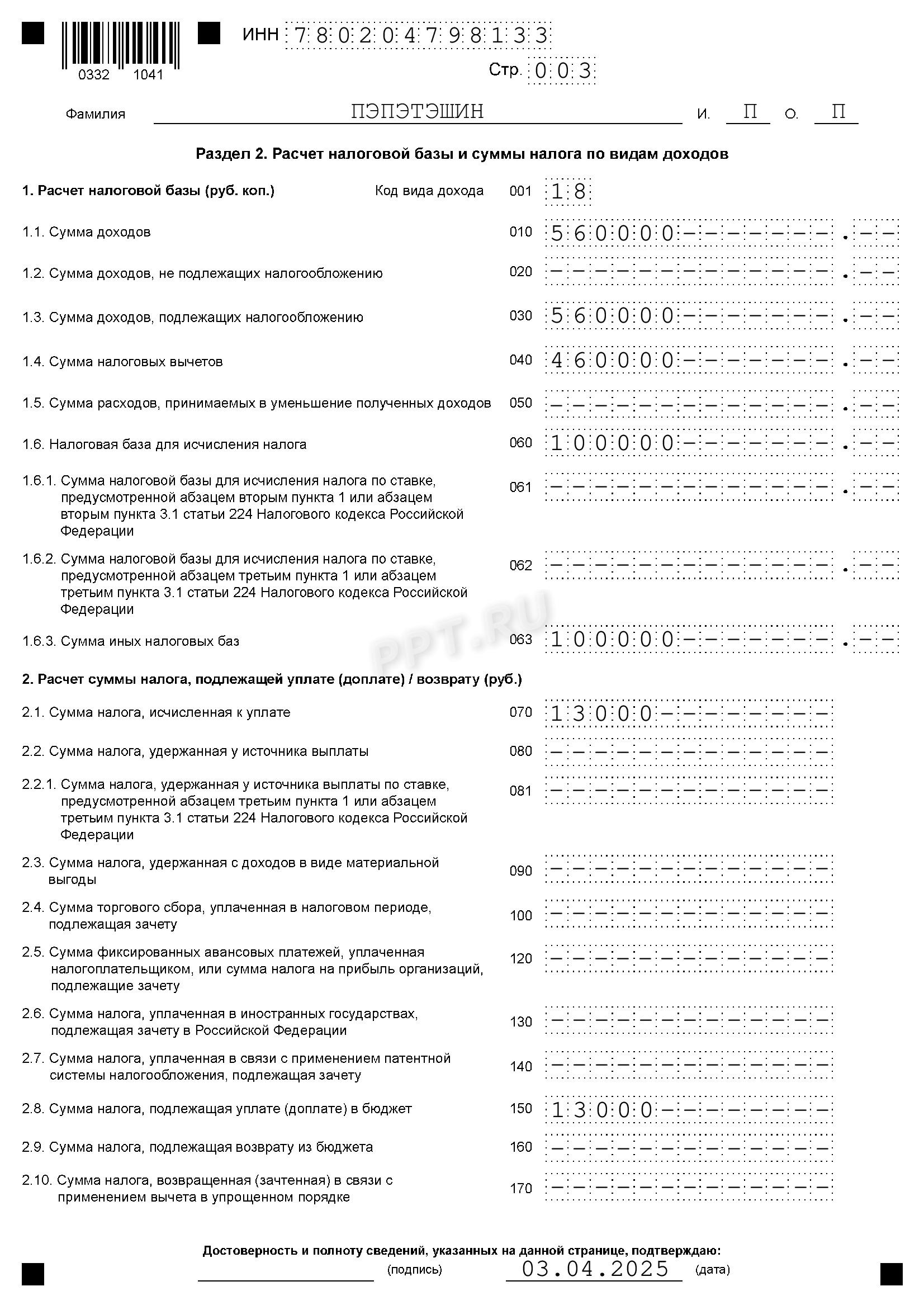

Шаг 3. Заносим сведения в раздел 2

Для заполнения этого листа декларации 3-НДФЛ тоже требуются определенные навыки и знания:

- ставим код дохода (стр. 001) — от продажи автомобиля это код «18», подробнее — в приложении № 3 к Приказу ФНС № ЕД-7-11/757@. В таблице указаны вид дохода и ставка налога, а если доходы получены по разным кодам дохода, то заполняется несколько разделов 2;

- указываем сумму дохода (стр. 010 и 030) — сумму, полученную от продажи;

- указываем сумму вычета (стр. 040) — в п. 43 порядка заполнения подробно уточнено, как ее вычислить;

- определяем налогооблагаемую базу (стр. 060) — от дохода отнимаем вычет;

- в строках 070 и 150 укажите сумму НДФЛ к уплате.

В конце ставятся подпись и дата. Вот пример заполнения 3-НДФЛ при продаже автомобиля менее 3 лет в 2025 году в части раздела 2:

Рассчитываем налоговую базу

Шаг 4. Оформляем приложения к разделу 2

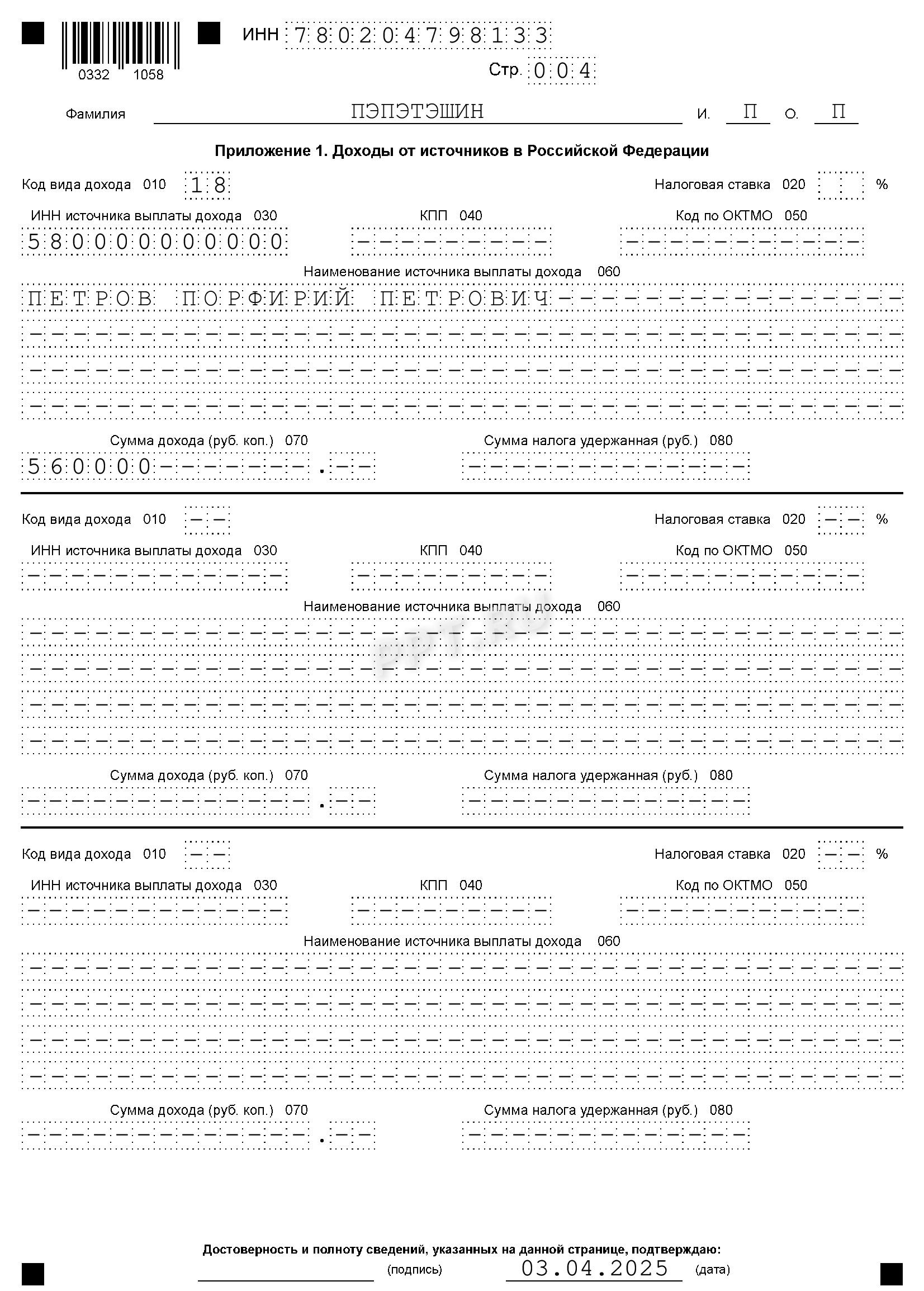

При заполнении приложений к декларации 3-НДФЛ не указывают доходы, полученные по месту работы, или те, с которых налоговым агентом уже удержан и уплачен налог. Включаются только доходы, с которых НДФЛ платит сам человек. Исключение есть: если одновременно заявляется доход от продажи имущества и вычет, например, имущественный, то заполняется один отчет по двум ситуациям. В приложении 1 отражается источник дохода — то физическое лицо или организация, которому вы продали автомобиль. Обязательны к отражению реквизиты: ИНН — для физлица, ИНН или КПП — для юрлица. В стр. 070 указываем, за сколько продано имущество. Поле 020 заполняется только при указании кода дохода 25. Вот образец 3-НДФЛ при продаже машины менее 3 лет в 2025 г. на примере заполнения приложения 1:

Указываем источник и сумму дохода

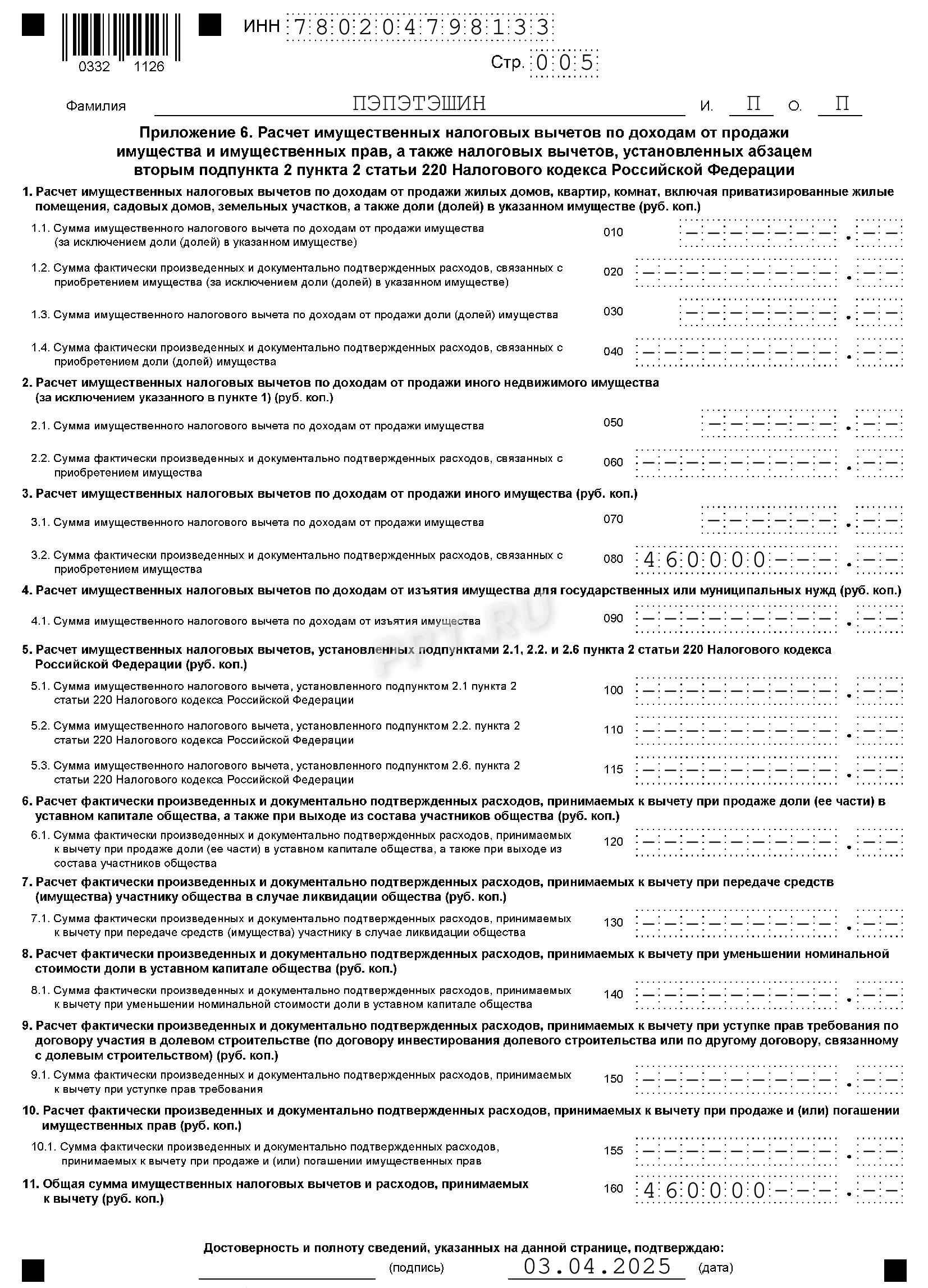

В приложении 6 отражаются вычеты. При наличии документально подтвержденных расходов — например, договора купли-продажи машины, по которому она приобреталась в собственность, — заполняется стр. 080. Если применяете имущественный вычет — стр. 070, максимальная сумма — 250 000 рублей. Общую сумму вычетов отразите в стр. 160 приложения 6. Вот образец заполнения 3-НДФЛ при продаже автомобиля менее 3 лет в 2025 году на примере приложения 6:

Указываем сумму налоговых вычетов и расходов

Подробнее: как заполнить декларацию 3-НДФЛ

Какие документы приложить к отчету 3-НДФЛ

Вот какие документы нужны для подачи декларации с продажи авто в налоговую в 2025 году:

- договор купли-продажи автомобиля;

- документы, подтверждающие расходы;

- документы на покупку новой машины (если она куплена в тот же календарный отчетный период);

- документы на покупку проданного автомобиля.

Они необходимы для проверки правильности указанной информации.

Подробнее: какие документы прикладывают к декларации 3-НДФЛ

Как подать декларацию 3-НДФЛ о продаже автомобиля

Налоговую декларацию 3-НДФЛ сдают в налоговую инспекцию по месту жительства. Экстерриториальный принцип в этом случае не работает. Отчет направляют налоговикам несколькими способами:

- лично в ИФНС;

- через представителя в ИФНС;

- лично или через представителя в МФЦ;

- по почте заказным письмом с описью вложения;

- в электронной форме на сайте ФНС в личном кабинете налогоплательщика или через Единый портал Госуслуг.

Важно учесть нюансы при направлении отчетности:

- когда следует подавать декларацию о продаже автомобиля через представителя, в отчете указывают полные данные гражданина, а он обязан представить документ, подтверждающий полномочия (доверенность);

- на бумаге 3-НДФЛ составляют в двух экземплярах, на одном из которых налоговики поставят отметку о приеме, и он останется у налогоплательщика;

- по почте декларацию разрешается отправить не позднее 24 часов последнего дня срока ее предоставления (п. 8 ст. 6.1 НК РФ).

Узнайте, чем грозит несдача декларации 3-НДФЛ

Часто задаваемые вопросы про декларацию 3-НДФЛ при продаже автомобиля

-

Всегда ли надо подавать декларацию 3-НДФЛ при продаже автомобиля?

Нет. НДФЛ платить не надо и декларацию не подаем, если: авто находился в собственности свыше 3 лет; вы являлись его собственником менее 3 лет, но при этом продали его дешевле 250 000 рублей (п. 17.1 ст. 217, подп. 1 п. 2 ст. 220 НК РФ).

-

Когда подавать декларацию 3-НДФЛ о продаже автомобиля?

Не позднее 30 апреля года, следующего за годом, в котором продана машина (п. 3 ст. 228, п. 1 ст. 229 НК РФ).

-

На каком бланке сдавать декларацию 3-НДФЛ в 2025 году?

На новом бланке, утвержденном Приказом ФНС от 19.09.2024 № ЕД-7-11/757@ (приложение № 1).

-

Какие листы отчета 3-НДФЛ при продаже автомобиля надо заполнить?

Всего 6 листов: титульный, раздел 1, приложение к разделу 1, раздел 2, приложение 1, приложение 6.

-

Какие документы надо приложить к декларации 3-НДФЛ?

Список такой:

- договор купли-продажи автомобиля;

- справки, подтверждающие расходы;

- документы на покупку новой машины (если покупали в этом году).

-

Как подать декларацию 3-НДФЛ о продаже машины?

Способы подачи:

- лично или через представителя в ИФНС, МФЦ;

- по почте заказным письмом с описью вложения;

- онлайн на сайте ФНС или через Госуслуги.

-

Какой срок уплаты НДФЛ от продажи автомобиля?

Максимум до 15 июля года, следующего за годом получения дохода.

Вам в помощь образцы, бланки для скачивания

Постановление Госстандарта России от 14.12.2001 N 529-ст

Постановление Правительства РФ от 20.10.2022 N 1874

<Письмо> ФНС России от 24.10.2022 N БС-4-21/14257@

Приказ ФНС России от 19.09.2024 N ЕД-7-11/757@

Статья 217 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 220 НК РФ. Имущественные налоговые вычеты

Статья 229 НК РФ. Налоговая декларация

Статья 6.1 НК РФ. Порядок исчисления сроков, установленных законодательством о налогах и сборах

Важно

С 19 января — новые формы для освобождения от НДС и налога на прибыль

Важно

С 19 января — новые формы для освобождения от НДС и налога на прибыль