В прошлом году мой знакомый продал свою квартиру. Он попросил помочь с подоходным налогом и декларацией 3-НДФЛ. И если посчитать НДФЛ у него не составило труда, то при заполнении декларации возникли вопросы. Мы вместе разобрались, какой КБК указывать для НДФЛ с доходов, полученных гражданами в соответствии со ст. 228 НК РФ.

Какой код бюджетной классификации указывать для НДФЛ по статье 228 НК РФ

Налог на доходы физлиц платят в составе единого налогового платежа. В поручении надо указывать КБК ЕНП. А вот когда заявляете доход в декларации 3-НДФЛ, то указывайте код бюджетной классификации конкретного платежа, в том числе налога с доходов по ст. 228 НК РФ. А вот КБК по начислению пени по договорам аренды больше нет. После введения ЕНП отдельные платежки по пеням, процентам и штрафам не отправляют. Налоговики сами списывают начисленные санкции при поступлении очередного ЕНП в установленной последовательности (п. 8 ст. 45 НК РФ).

| Наименование платежа | КБК для перечисления налога по ст. 228 НК РФ | КБК для пеней, процентов, штрафов | КБК для НДФЛ с доходов физлиц по ст. 228 | КБК для НДФЛ по ст. 228, если доходы превысили 5 млн рублей |

|---|---|---|---|---|

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса | 182 0 10 61201 01 0000 510 | 182 1 01 02030 01 1000 110 | 182 1 01 02080 01 1000 110 |

Может пригодиться: как указать код вида дохода в декларации 3-НДФЛ

Кто платит НДФЛ по статье 228 НК РФ

Статья 228 Налогового кодекса РФ регулирует налогообложение отдельных видов доходов физических лиц, которые не охватывают другие статьи НК РФ. В этой статье перечислены физлица, которые самостоятельно рассчитывают, декларируют и платят подоходный налог:

- с вознаграждения, полученного от физлиц и организаций, которые не являются налоговыми агентами, по договорам гражданско-правового характера, трудовым, найма, аренды;

- с доходов от реализации собственного имущества;

- резиденты РФ, получившие прибыль от имущества, находящегося за границей РФ;

- обычные наемные сотрудники, если по какой-то причине налоговый агент не удержал с них подоходный налог;

- с выигрышей в лотерее, азартных играх, букмекерских конторах и тотализаторах;

- наследники авторов художественных произведений, получающие гонорары за их использование;

- с дорогостоящих подарков в денежной и натуральной форме;

- с поступлений за имущество, направленное в некоммерческие организации в качестве взноса на целевой капитал;

- иностранцы, лица без гражданства, состоящие на учете по п. 7.4 ст. 83 НК РФ и получающие доходы от организаций и ИП, являющихся источниками выплаты доходов таким физлицам, при получении которых не удержали НДФЛ;

- те, кто подали в ИФНС уведомление о переходе на уплату налога с фиксированной прибыли.

Эксперты КонсультантПлюс разобрали, какие вычеты и обязанности по НДФЛ предусмотрены при продаже недвижимости (квартиры, дома, земельного участка, машино-места, гаража, апартаментов или другого нежилого помещения). Используйте эти инструкции бесплатно.

Когда платить налог с доходов физлиц по статье 228 НК РФ

НДФЛ надо заплатить до 15 июля года, следующего за отчетным. Отчетный — год, в котором получили доход. Но, прежде чем платить, надо сдать в ИФНС декларацию 3-НДФЛ за отчетный год: предельный срок подачи формы — 30 апреля.

Если НДФЛ не заплатил за работника налоговый агент, то работник обязан сообщить об этом в ИФНС. Затем инспекция направляет гражданину уведомление о необходимости самостоятельно заплатить НДФЛ. Сделать это надо не позднее 1 декабря года, следующего за годом, в котором агент не смог удержать налог.

Подробнее: когда платить НДФЛ

Как платить НДФЛ при аренде недвижимости у физлица

Кто должен платить НДФЛ при аренде организацией недвижимости у физлица? Выступает ли в данном случае компания в качестве налогового агента? Единого мнения на практике не сложилось, глава 23 НК РФ тоже не дает на это ответ. По мнению Минфина, российские организации, арендующие у своих работников имущество, выступают по отношению к ним налоговыми агентами и обязаны при выплате арендной платы исчислить и удержать НДФЛ у физического лица — собственника имущества (Письмо № 03-04-05/49369 от 27.08.2015).

При возникновении вопросов относительно обязанностей налогового агента во избежание привлечения к ответственности стоит уточнить информацию в местной налоговой и заручиться письменным ответом на случай спора.

По правилам КБК налога от сдачи имущества в аренду в 2025 году — это код бюджетной классификации ЕНП, 182 0 10 61201 01 0000 510. КБК и реквизиты едины для всех регионов и всех плательщиков.

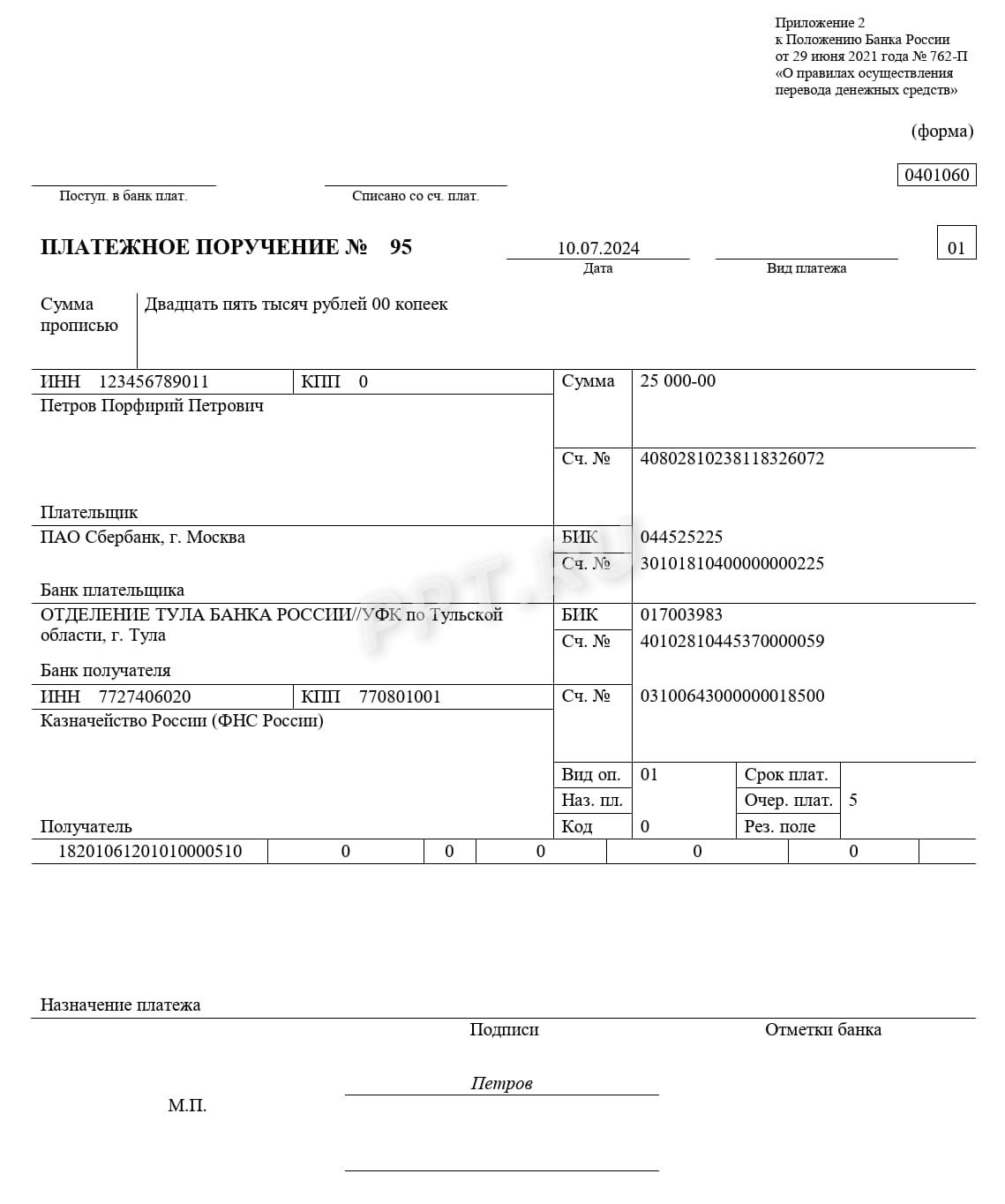

Физлица перечисляют НДФЛ по ст. 228 НК РФ через единый налоговый платеж

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Подробнее: как заполнить платежное поручение на уплату НДФЛ

Код бюджетной классификации НДФЛ по статье 228 НК РФ: вопросы и ответы

-

Какие доходы учитываются по ст. 228 НК РФ?

Те, которые не учитываются по другим статьям главы 23 НК РФ, — к примеру, поступления от продажи собственного имущества, выигрыши в лотерею. Эти доходные поступления физлица заявляют самостоятельно — подают в ИФНС декларацию 3-НДФЛ. Подоходный налог физлица тоже платят сами.

-

По какому КБК заплатить НДФЛ по ст. 228 НК РФ?

Платеж перечисляют в составе ЕНП по коду бюджетной классификации 182 0 10 61201 01 0000 510. Но прежде чем заплатить в бюджет, надо подать декларацию 3-НДФЛ. В декларации указывают КБК 182 1 01 02030 01 1000 110, если поступления не более 5 млн рублей, или КБК 182 1 01 02080 01 1000 110, если поступления более 5 млн рублей.

-

Когда надо заплатить?

Заявить доходное поступление и подать декларацию 3-НДФЛ надо до 30 апреля следующего года после получения доходных поступлений. А перечислить в бюджет деньги в бюджет — до 15 июля следующего года. Если платите самостоятельно из-за того, что ДФЛ не удержал налоговый агент, то заплатите по уведомлению из налоговой инспекции до 1 декабря следующего года.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз