За много лет работы главбухом я уже привыкла к тому, что правила по НДС живут своей жизнью. Но каждый новый закон или очередная налоговая реформа, будь то повышение ставки или изменение в порядке заполнения счета-фактуры, до сих пор приводят в шок. Ведь это не только новые правила, но и постоянная перепроверка всех расчетов, тестирование обновлений ПО и тревожное ожидание, не пропустили ли мы что-то важное в квартальной декларации. Чтобы помочь коллегам — как начинающим, так и опытным бухгалтерам — подготовила подробную инструкцию по работе со счетом-фактурой.

Навигация

- Коротко о главном: 5 пунктов

- Что такое счет-фактура и для чего он нужен

- Какой бланк использовать для заполнения счета-фактуры

- В каких случаях заполняют счет-фактуру

- Когда выставляют авансовый счет-фактуру

- Как заполнить счет-фактуру: пошаговая инструкция

- В каких случаях составляется корректировочный счет-фактура

- И немного об отдельных реквизитах

- Счет-фактура: вопросы и ответы

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- Счет‑фактура подтверждает право покупателя принять НДС к вычету.

- Продавец‑плательщик НДС обязан выставить её при отгрузке или при получении аванса.

- Для заполнения используйте только утверждённый бланк и не удаляйте обязательные реквизиты.

- Авансовый и отгрузочный документы регистрируют в книгах продаж и покупок — это влияет на период вычета.

- С октября 2027 года правила утверждает ФНС, а с 2026 года в отгрузочном счёте надо указывать номер и дату авансового счёта.

Что такое счет-фактура и для чего он нужен

Подробный ответ на вопрос, что такое счет-фактура, дан в статье 169 Налогового кодекса:

Это документ, служащий основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету.

Понятие «счет» часто используют для определения документа оплаты, который продавец предъявляет покупателю. Официально закрепленного определения «счет» в нормативных документах нет. Его выставляют как на уже отгруженную продукцию (выполненные работы, оказанные услуги), так и на авансирование (предоплату). Счет на оплату не является документом, на основании которого оформляется вычет по НДС. Счет — это форма, которую определяет сама организация.

Узнайте, в чем разница между счетом и счетом-фактурой

Тогда что же такое счет-фактура? Это и есть документ для подтверждения вычета по НДС, который продавец заплатил и включил в стоимость товаров, работ или услуг (п. 1 ст. 169 НК РФ). Простыми словами, СЧФ подтверждает право покупателя уменьшить свой налог к уплате на сумму входного НДС.

Кроме того, счет-фактура — это основа для налоговой отчетности. Данные из всех выставленных и полученных СЧФ регистрируются в книгах продаж и покупок, а затем по ним заполняется НДС-декларация и рассчитывается итоговая сумма налога к уплате или возмещению. Именно поэтому так важно правильно заполнять счета-фактуры. Ошибки в обязательных реквизитах и расчетах могут привести к искажению отчетности и отказу в НДС-вычетах. А за систематическое непредставление счетов-фактур или грубые нарушения при их оформлении продавцов привлекают к налоговой ответственности по статье 120 НК РФ.

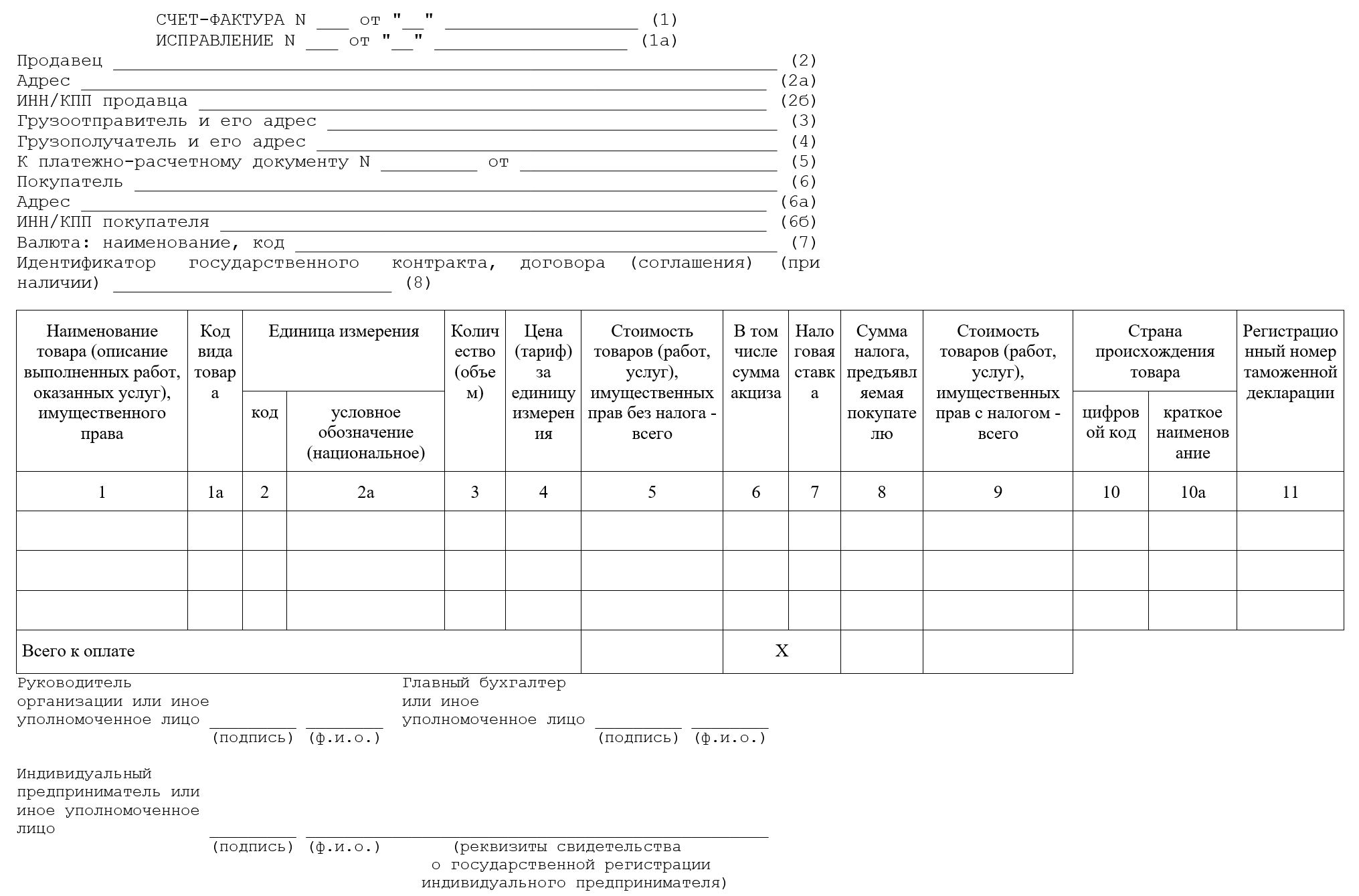

Какой бланк использовать для заполнения счета-фактуры

Актуальная форма счет-фактуры в 2026 году утверждена постановлением Правительства РФ № 1137 от 26.12.2011 — в приложении № 1. Для заполнения СЧФ надо использовать только этот бланк: изменять или удалять обязательные реквизиты нельзя. А вот включать дополнительные реквизиты не запрещено, главное — сохранить унифицированную форму СЧФ. Электронный счет-фактуру заполняем только по правилам, указанным в Приказе Минфина № 14н от 05.02.2021.

Вот так выглядит бланк новой счет-фактуры 2026 в Ворде для заполнения в том случае, если реализуется товар, не подлежащий прослеживаемости:

В каких случаях заполняют счет-фактуру

Составлять и передавать счет-фактуру обязан продавец — плательщик НДС — при совершении любых операций, облагаемых этим налогом на территории РФ (п. 3 ст. 169 НК РФ). А вот покажем еще случаи, когда надо обязательно составить НДС:

- При получении аванса в счет предстоящих поставок товаров, выполнения работ, оказания услуг или передачи имущественных прав (п. 3 ст. 168 НК РФ).

- При освобождении от обязанностей плательщика НДС (к примеру, по ст. 145, 145.1 НК РФ), если операция не подпадает под освобождение. В таком случае выставляют СЧФ с пометкой «Без НДС» (п. 5 ст. 168 НК РФ).

- При выполнении обязанностей налогового НДС-агента. К примеру, при покупке товаров в России у иностранной организации, которая не состоит на налоговом учете в РФ. В этом агент выставляет СЧФ самому себе и таким образом подтверждает право на вычет (п. 1, 2 ст. 161, п. 3 ст. 168 НК РФ).

- При совершении операций по договору комиссии или агентского договора. Посредник, который действует от своего имени в интересах принципала-плательщика НДС, обязан выставить СЧФ как при покупке, так и при реализации товаров, работ, услуг.

- Для строителей и экспедиторов. Застройщики, заказчики, выполняющие их функции, и экспедиторы, привлекающие третьих лиц, выставляют СЧФ клиенту на стоимость выполненных работ или услуг (п. 3.1 ст. 169 НК РФ).

- При экспорте товаров в ЕАЭС, даже если продукция освобождена от НДС по ст. 149 НК РФ (пп. 1.1 п. 3 ст. 169 НК РФ).

Когда можно не выставлять счета-фактуры

Вот когда продавец не должен выставлять СЧФ:

- Операция не облагается НДС. К примеру, если место реализации находится за пределами РФ (ст. 146, 147, 148 НК РФ).

- Операция освобождена от НДС по ст. 149 НК РФ. К примеру, продажа медицинских товаров или услуг. Но есть исключение: при экспорте льготных товаров ЕАЭС надо выставить счет-фактуру с нулевой ставкой (пп. 1.1 п. 3 ст. 169 НК РФ).

- Продавец применяет ПСН. По операциям в рамках патента СЧФ в общем случае не выставляются (п. 11 ст. 346.43 НК РФ). Исключение: ИП на патенте выступает посредником в сделке и проводит операции от своего имени в интересах принципала-плательщика НДС, СЧФ все же придется составить.

- Продавец применяет УСН или ЕСХН и освобожден от обязанностей плательщика НДС (п. 5 ст. 168 НК РФ). Сельхозпроизводители вправе оформить освобождение, если их годовой доход не превышает 60 млн рублей. Упрощенцы автоматически освобождаются от НДС, если их доходы за 2025-й или в течение 2026 г. не превышают 20 млн рублей. Далее необлагаемый порог снизится: в 2027 году до 15 млн рублей и в 2028-м до 10 млн рублей.

А вот когда продавец сможет не составлять СЧФ:

- Покупатель не является плательщиком НДС и не принимает налог к вычету. Но надо письменно согласовать с ним отказ от получения СЧФ (к примеру, в договоре). И еще важный момент: это требование не распространяется на реализацию товаров, подлежащих прослеживаемости, по ним всегда требуется СЧФ.

- Покупатель — физлицо (не ИП) и приобретает товары, работы, услуги для личных нужд.

- Иностранная организация оказывает электронные услуги физлицам (не ИП) в РФ или продает им товары через электронные площадки. Это правило не применяется, если услуги оказывают через российское обособленное подразделение (ст. 174.2, 174.3 НК РФ).

Эксперты КонсультантПлюс разобрали, можно ли принять к вычету НДС, если при получении аванса счет-фактура был составлен без указания номера платежного документа. Используйте эти инструкции бесплатно.

Когда выставляют авансовый счет-фактуру

СЧФ составляется в течение 5 рабочих дней со дня отгрузки товаров, выполнения работ и услуг (п. 3 ст. 168 НК РФ). Но если вы получили предоплату по любой облагаемой операции, то обязаны составить авансовый СЧФ по той же форме и в том же порядке, что и обычный, отгрузочный.

Если у покупателя есть авансовый счет-фактура, то он сможет заявить НДС-вычет. А у продавца полученный аванс формирует базу для расчета налога на добавленную стоимость.

Покажу на примерах.

Пример 1. Организация 03.07.2026 получила предоплату в счет будущей поставки. А отгрузку покупателю произвели 31.07.2026

Наиболее ранняя дата — поступление предоплаты, поэтому в июле составят два СЧФ:

- № 1 от 03.07.2026 — авансовый счет-фактура;

- № 2 от 31.07.2026 — отгрузочный счет-фактура.

Эти документы продавец зарегистрирует в книге продаж за июль 2026 г. Авансовый счет-фактура № 1 от 03.07.2026 при восстановлении налога регистрируется в книге покупок датой, когда произойдет фактическая отгрузка, то есть 31.07.2026. В итоге за июль к уплате в бюджет получится только НДС из отгрузочного СЧФ.

Пример 2. Отгрузка произведена 31.07.2026. Оплата поступила 10.08.2026

Поскольку наиболее ранняя из дат — дата отгрузки, составляется один, отгрузочный СЧФ.

Счет-фактуру на аванс не составляют во всех перечисленных выше случаях-исключениях (смотрим предыдущий раздел) и дополнительно при:

- использовании освобождения от НДС по ст. 145, 145.1 НК РФ;

- авансировании под поставку с длительным производственным циклом (более 6 месяцев), если налоговая база определяется только на дату отгрузки (п. 13 ст. 167 НК РФ);

- авансах по операциям, облагаемым по ставке 0 %.

Подробнее: как составлять счет-фактуру на аванс

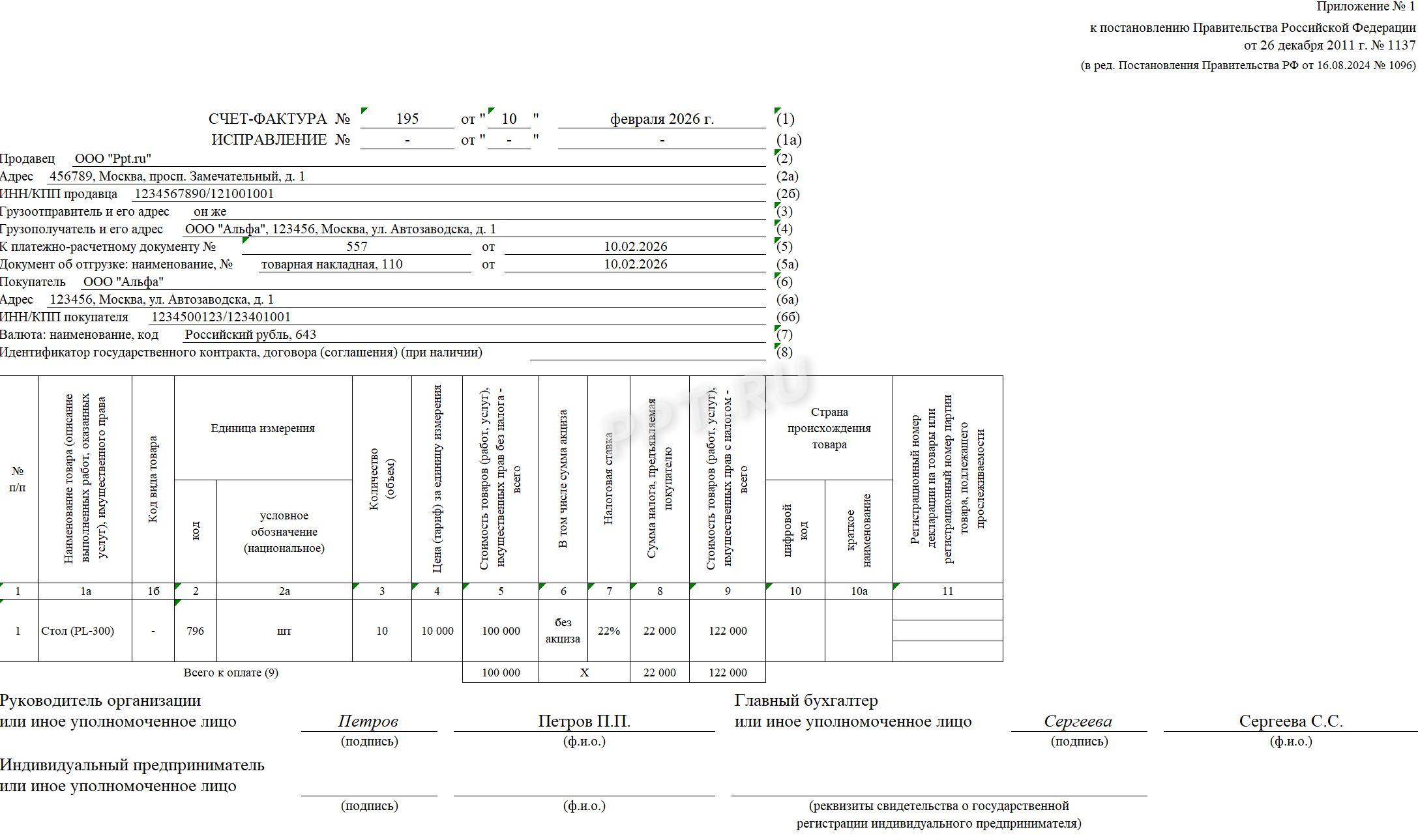

Как заполнить счет-фактуру: пошаговая инструкция

Шаг 1. Заполняем шапку счета-фактуры

- Строки 1 и 1а. Указываем порядковый номер и дату счета-фактуры. В строке 1а при первичном оформлении ставим прочерк, при исправлении — номер и дату уточненного документа.

- Строки 2, 2а, 2б. Вносим полное наименование, адрес, ИНН и КПП продавца.

- Строки 3 и 4. Заполняем только при отгрузке товаров. Указываем наименование и адрес грузоотправителя и грузополучателя. При реализации работ, услуг или для авансового СЧФ ставим прочерки.

- Строка 5. Указываем номер и дату платежного поручения — можете проставить последние 3 цифры, если это не «000». А если получили аванс наличкой, то ставим реквизиты кассового чека. Когда предоплаты не было или провели безденежный расчет, ставим прочерк.

- Строка 5а. Указываем наименование, номер и дату документа об отгрузке — к примеру, накладная. Если документов несколько, то перечисляем их через точку с запятой.

- Строки 6, 6а, 6б. Вносим полное наименование, адрес, ИНН и КПП покупателя.

- Строка 7. Указываем наименование валюты и ее цифровой код. Если расчеты в рублях, то пишем: «Российский рубль, 643». По правилам валюта едина для всего счета-фактуры.

- Строка 8. Заполняем только при наличии идентификатора госконтракта, договора о субсидии или взноса в уставный капитал. В остальных случаях оставляем пустой.

Шаг 2. Заполняем табличную часть счета-фактуры

Для каждого товара, работы или услуги надо заполнить отдельную строку СЧФ. А что именно ставить в графах документа, покажу в таблице:

| Графа | Что указывать | Как заполнять |

|---|---|---|

| 1 | Порядковый номер позиции | К примеру, 1, 2, 3 и т.д. |

| 1а | Наименование товара, описание работ, услуг | Обязательно и для отгрузки, и для аванса |

| 1б | Код вида товара по ТН ВЭД ЕАЭС | Только для экспорта в страны ЕАЭС, в других случаях заполнять не надо |

| 2, 2а | Код и условное обозначение единицы измерения по ОКЕИ | К примеру, «796» и «шт.» |

| 3 | Количество (объем) | Указывается в единицах измерения из графы 2 |

| 4 | Цена (тариф) за единицу без НДС | При госрегулируемых ценах, включающих НДС, укажите цену с налогом |

| 5 | Стоимость позиции без НДС (налоговая база) | Рассчитывается как графа 3 × графа 4 |

| 6 | Сумма акциза | Для подакцизных товаров. Для остальных надо указать «без акциза» |

| 7 | Ставка НДС | Варианты: «22 %» (по операциям начиная с 2026 года), «20 %» (по операциям до 31.12.2025 включительно), «10 %», «0 %», «22/120» «20/120», «без НДС», «НДС исчисляется налоговым агентом» и пр. |

| 8 | Сумма НДС | Рассчитывается как графа 5 × графа 7. А если налога нет, то указывается «без НДС» |

| 9 | Общая стоимость с НДС (или сумма аванса) | Сумма граф 5 и 8 |

| 10, 10а | Страна происхождения и код | Указывается, только если страна происхождения не Россия |

| 11 | Регистрационный номер декларации или партии | Заполняется в строго определенных случаях — к примеру, для ввезенных товаров |

| 12, 12а, 13, 14 | Данные для товаров, подлежащих прослеживаемости | Заполняются только для таких товаров (код и единица измерения, количество, стоимость без НДС) |

Шаг 3. Завершаем заполнение и подписываем счет-фактуру

Сначала проверяем незаполненные поля: ставить прочерки надо только в строго определенных случаях — они описаны в правилах № 1137. Но прочерки в других полях не станут основанием для отказа в вычете.

После проверки всех данных СЧФ подписывает руководитель или уполномоченное им лицо. Подпись главного бухгалтера необязательна, но если в штате есть главбух, то он может расписаться в СЧФ.

Так выглядит образец счета-фактуры на поставку товаров

В каких случаях составляется корректировочный счет-фактура

Корректировочный счет-фактура выставляется, если уже после отгрузки товаров, выполнения работ или оказания услуг по соглашению сторон изменилась их итоговая стоимость: цена, количество или и то, и другое (п. 3 ст. 168, ст. 169, п. 10 ст. 172 НК РФ). Продавец и покупатель обязаны документально оформить это изменение и скорректировать сумму НДС.

Корректировочный СЧФ составляется при любом изменении стоимости:

- уменьшение стоимости — к примеру, из-за скидки или возврата части товара;

- увеличение стоимости — к примеру, допоставка, повышение цены;

- комбинированное изменение при одновременном увеличении по одним позициям и уменьшении по другим.

А вот когда корректировочный счет-фактура не выставляется:

- При исправлении ошибок в первоначальном СЧФ. Если в исходном счете-фактуре допущена опечатка, арифметическая ошибка или неверно указано наименование товара, то надо выставить не корректировочный, а исправленный счет-фактуру.

- При аннулирование операции. Если СЧФ выставили по операции, которая в итоге не состоялась, — его надо не корректировать, а полностью отменить через регистрацию в книге продаж с пометкой об аннулировании.

И немного об отдельных реквизитах

Если неправильно пронумеровали СЧФ — это не основание для отказа в вычете НДС, поскольку присвоенные не в хронологическом порядке номера не мешают налоговикам идентифицировать стороны и предмет сделки. Если обнаружили сбой в нумерации, то, чтобы избежать возможных претензий, составьте бухгалтерскую справку и укажите причины нарушения хронологии в присвоении номеров. Приложите эту справку к книге продаж. И хотя ответственность за нарушение нумерации законодательством не установлена, справка напомнит, почему в этом месяце (квартале) присвоена такая нумерация.

Некоторые реквизиты содержат такие показатели, для которых необходимо применять коды единиц измерения. К ним относятся:

- наименование валюты;

- единицы измерения отгруженных товаров, выполненных работ и оказанных услуг;

- страна происхождения.

Надо знать: что будет, если не указать единицу измерения в счете-фактуре

Заполняйте кодировки в строгом соответствии с действующими общероссискими классификаторами.

Счет-фактура: вопросы и ответы

-

Чем счет-фактура отличается от обычного счета?

Счет — это документ, который продавец выставляет для оплаты. Он бывает произвольной формы и не дает права на вычет. В отличие от него, счет-фактура — унифицированный документ, который служит единственным основанием для принятия покупателем НДС к вычету.

-

Кто и когда обязан выставить счет-фактуру?

СЧФ выставляет продавец — плательщик НДС — при совершении любой налогооблагаемой операции в РФ. Кроме того, счет-фактуру обязательно выставляют при получении аванса, по сделкам, где посредник действует от своего имени, и при экспорте в ЕАЭС. Кроме того, СЧФ надо выставить при исполнении обязанностей НДС-агента и для некоторых льготных операций.

-

В какой срок необходимо выставить счет-фактуру?

Отгрузочный СЧФ выставляется в течение 5 календарных дней с даты отгрузки. Авансовый СЧФ — в течение 5 дней с даты получения предоплаты.

-

Когда составляют корректировочный счет-фактуру, а когда — исправленный?

КСФ выставляют, если после отгрузки по соглашению сторон изменилась стоимость поставки: к примеру, из-за корректировки цены или количества. Но необходим документ, подтверждающий согласие покупателя на коррективы. А исправленный СЧФ фромируют для исправления опечаток, арифметических и других ошибок в первоначальном документе. Согласие покупателя для этого не требуется.

-

Что изменится в оформлении счетов-фактур?

С 2026 года в основном СЧФ на отгрузку надо указывать номер и дату авансового счета-фактуры, если была предоплата. А с октября 2027 года право на утверждение формы и правил заполнения счета-фактуры, книг покупок и продаж перейдет от правительства к Федеральной налоговой службе.

Вам в помощь образцы, бланки для скачивания

Постановление Правительства РФ от 26.12.2011 N 1137

Статья 145 НК РФ. Освобождение от исполнения обязанностей налогоплательщика

Статья 146 НК РФ. Объект налогообложения

Статья 147 НК РФ. Место реализации товаров

Статья 148 НК РФ. Место реализации работ (услуг)

Статья 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 161 НК РФ. Особенности определения налоговой базы налоговыми агентами

Статья 168 НК РФ. Сумма налога, предъявляемая продавцом покупателю

Статья 169 НК РФ. Счет-фактура

Важно

Численность забронированных сотрудников отнесли к гостайне

Важно

Численность забронированных сотрудников отнесли к гостайне