Договором поставки товара или оказания услуг предусмотрена предоплата. Покупатель перечислил деньги, продавец получил. Оба бизнес-партнера применяют ОСН, у них возникла необходимость учета НДС. Сегодня расскажем об особенностях оформления счета-фактуры на аванс.

Навигация

Коротко о главном: 5 пунктов

- Счет-фактура на аванс нужен для начисления НДС с предоплаты.

- Продавец делает такой документ и отправляет покупателю.

- Заполняют счет-фактуру на аванс так же, как и обычный, но с некоторыми изменениями.

- Не нужно оформлять этот документ, если предоплата получена за товар, который изготовят более 6 месяцев.

- Если предоплата вернулась, НДС надо восстановить.

Что такое счет-фактура на аванс

Ст. 168 НК РФ обязывает налогоплательщика выставить счет-фактуру при получении частичной или полной оплаты в счет будущей поставки товара (выполнения работ, оказания услуг).

Таким образом, счет-фактура на аванс — это документ, оформляемый продавцом (исполнителем, подрядчиком) при получении предоплаты.

Для информации: в чем разница между счетом и счетом-фактурой

Постановлением Правительства РФ от 26.12.2011 № 1137 утверждены две формы счета-фактуры (СФ):

- отгрузочный (приложение № 1);

- корректировочный (приложение № 2).

Авансовый СФ заполняется по той же форме, что и отгрузочный, но нюансы имеются, о них тоже расскажем.

Зачем нужен счет-фактура на аванс

Получателю аванса счет-фактура нужен, чтобы начислить НДС с полученной предоплаты. Предприятию, оплатившему аванс, этот документ необходим, чтобы в соответствии со ст. 171 НК РФ принять налог к вычету. Не забываем, что наличие надлежаще оформленного счета-фактуры является одним из обязательных условий принятия к вычету входящего налога на добавленную стоимость.

Когда продавец произведет отгрузку (завершит оказание услуг, выполнение работ), то операции будут обратными: продавец примет ранее начисленный налог к вычету, а покупатель восстановит ранее принятую к вычету сумму налога к уплате в бюджет.

В каких случаях предоставляется счет-фактура на аванс

Счет-фактура — документ налогового учета. Он документирует переход имущественных прав, являющийся объектом для учета НДС.

Пункт 2 ст. 153 НК указывает, что в состав выручки для целей определения налоговой базы по НДС включается любой доход, который связан с оплатой товаров (работ, услуг) и которым, без сомнения, является и полученный от покупателя аванс.

Таким образом, продавец обязан начислить НДС с полученной предоплаты и оформить счет-фактуру в 2 экземплярах, один из которых должен оставить себе, а второй — направить покупателю. Срок составит 5 дней.

Особенность налога на добавленную стоимость состоит в том, что этот налог не начисляется, а рассчитывается. Это единственный налог, для которого в бухгалтерском учете отведены сразу 3 счета: 19, 68 и 76. Налогоплательщики начисляют НДС с доходов от реализации продукции, оформляя счета-фактуры покупателям (Дт90 Кт68), но уменьшают его на суммы налога, уплаченные поставщикам (Дт68 Кт19). НДС с поступивших и оплаченных авансов попадает в счет 76 (субсчета АВ и ВА).

В свое время я принимала участие в аудиторских проверках и нечасто, но сталкивалась с тем, что некоторые коллеги предпочитают работать с НДС без 76-го счета. Получив предоплату от покупателя и оформив счет-фактуру, делают проводку Дт62 Кт68. Перечислив предоплату поставщику и получив СФ от него: Дт68 Кт60.

Мне удобнее учет с использованием счета 76 — налог с полученных/выданных предоплат собирается на одном счете, на котором отражаются все операции, связанные с начислением и восстановлением НДС с авансов.

Узнайте, как работать со счетом 76 бухгалтерского учета

Впрочем, как известно, на вкус и цвет все фломастеры разные, а бухгалтер волен выбирать удобный способ учета. Главное — корректно учесть операции по НДС.

Не оформляются счета-фактуры на аванс:

- при получении предоплаты под поставку продукции с длительным (более 6 месяцев) сроком изготовления (п. 13 ст. 167 НК РФ);

- при проведении расчетов по операциям, не подлежащим налогообложению НДС (ст. 149 НК РФ) или при применении нулевой ставки (ст. 164 НК РФ);

- если отгрузка производится в течение 5 дней с даты получения аванса, причем обе даты находятся в одном квартале.

Ознакомьтесь с позицией Минфина РФ о восстановлении НДС с авансов при поставке товаров

Учет счетов-фактур на аванс

Продавец, получив от покупателя полную или частичную предоплату в счет предстоящей поставки товара (выполнения работ, оказания услуг), выписывает авансовый СФ на полученную сумму и регистрирует его в книге продаж. Вот какие проводки сделает продавец при получении предоплаты:

Дт76АВ (или 62) Кт68 — начислен авансовый НДС;

при отгрузке:

- Дт90 Кт68 — начислен НДС по реализованной продукции;

- Дт68 Кт76АВ (или 62) — принят к вычету ранее начисленный налог.

В свою очередь, покупатель, получив от продавца авансовый СФ, регистрирует его в книге покупок.

Проводки у покупателя при перечислении предоплаты поставщику:

Дт68 Кт76ВА (или 60) — принят к вычету НДС с выданного аванса;

при получении оплаченного товара:

Дт76ВА (или 60) Кт68 — восстановлен НДС, ранее принятый к вычету.

Данные книг покупок и продаж отражаются в декларации по налогу на добавленную стоимость. Так, НДС по полученным авансам указывается в строке 070, а восстановленные суммы налога — в строке 170 (раздел 3). Напоминаем, что формы книг покупок и продаж с 2026 года тоже обновили (ПП РФ № 26 от 23.01.2026).

Эксперты КонсультантПлюс разобрали, возможно ли использование как УПД, так и счета-фактуры с актом выполненных работ (оказанных услуг) одновременно, а также указание в счете-фактуре наряду с облагаемыми также не облагаемых НДС операций. Используйте эти инструкции бесплатно.

Как заполнить счет-фактуру на аванс

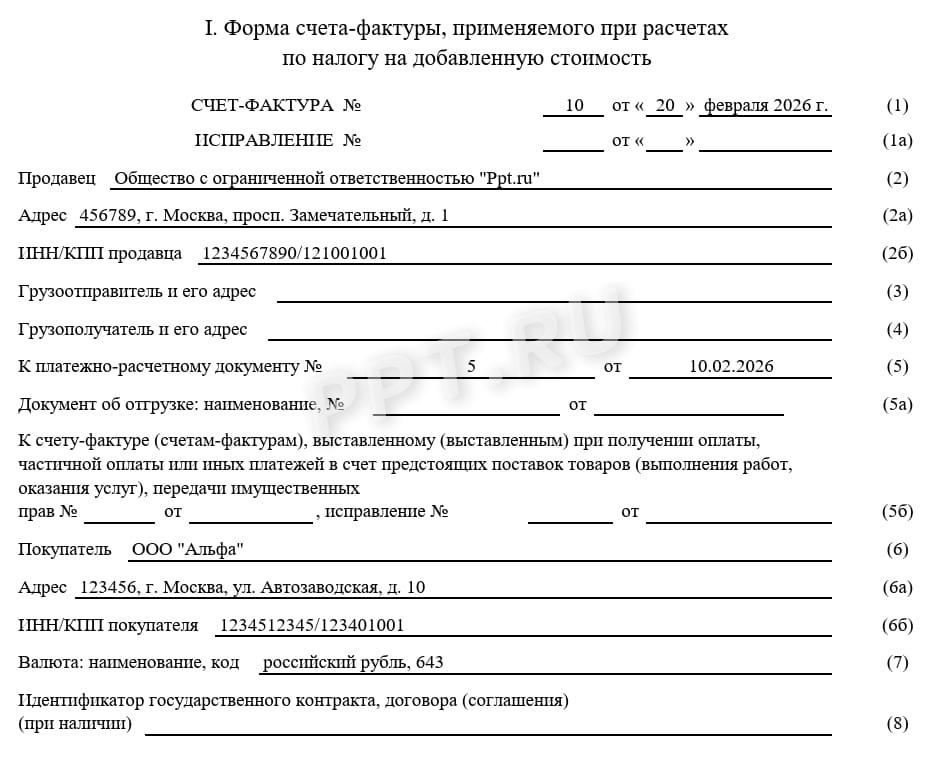

Заполнение авансового счета-фактуры имеет свои особенности. Он оформляется, как мы уже отметили, по той же форме, что и обычный, отгрузочный СФ. Однако, в связи с тем что некоторая информация на момент оформления отсутствует, некоторые графы не заполняются.

Отличия от стандартного заполнения начинаются уже в «шапке». Указываем дату и номер документа; наименование, адрес, ИНН/КПП продавца и покупателя, данные платежного документа (если оплата произведена не зачетом или бартером, а деньгами). Кстати, программы бухгалтерского учета, в частности 1С, дают возможность к номеру авансового СФ добавить префикс, например, «А». На мой взгляд, это удобно.

Реквизиты грузоотправителя и грузополучателя не заполняем, в них пока нет надобности.

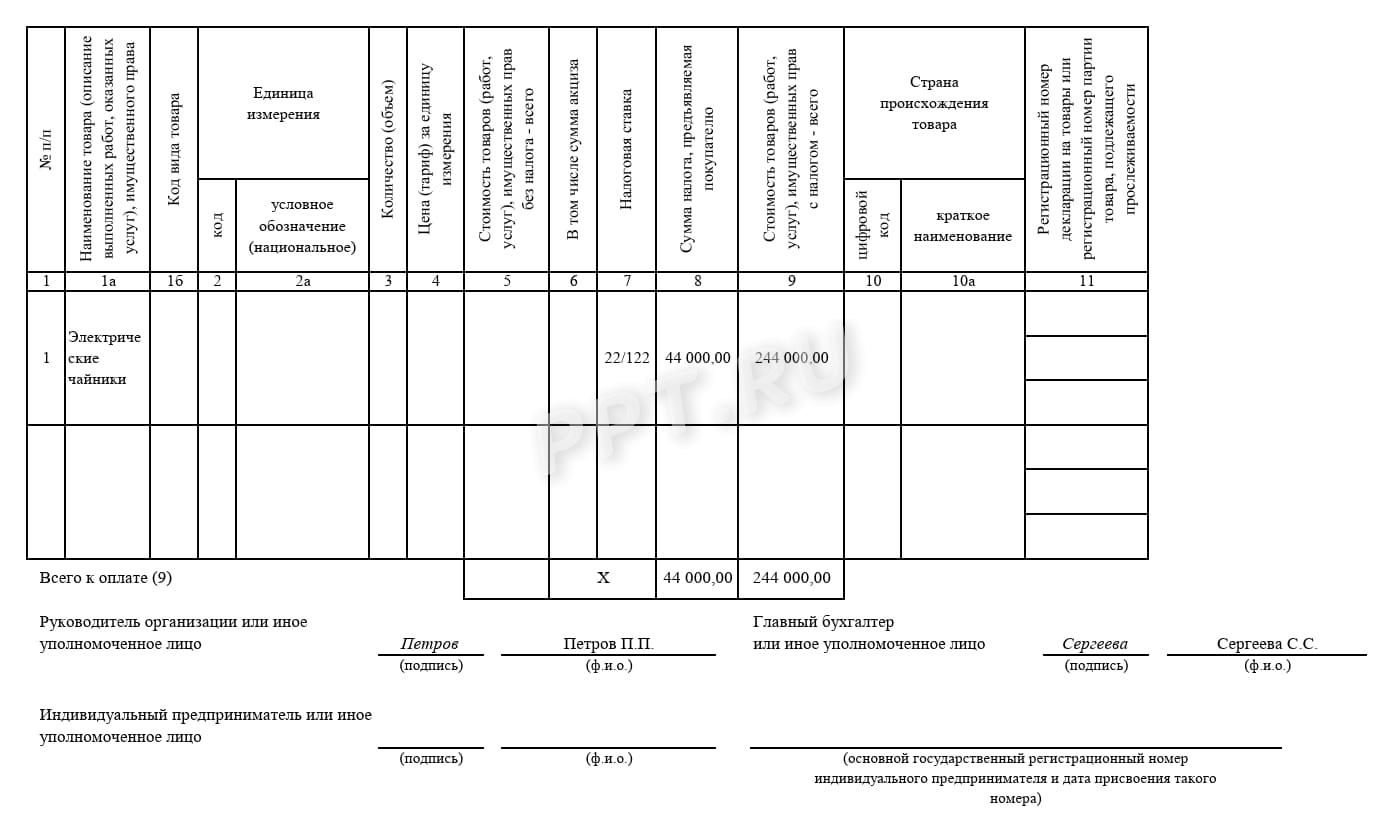

Теперь переходим к табличной части. В графе 1а указываем наименование товара, но можете написать «Предварительная оплата» и реквизиты договора. Графы 1б, со 2 по 6-ю и с 10 по 13-ю заполнять не нужно.

7-я графа заполняется обязательно — здесь указывают ставку, по которой исчисляют налог на добавленную стоимость. Обратите внимание: ставка здесь расчетная (внутренняя): 20/120 или 10/110.

Графа 8 — сумма налога.

Графа 9 — сумма полученной предоплаты.

Так выглядит заполненный счет-фактура на аванс

Часто задаваемые вопросы по теме оформления авансовых счетов-фактур

-

Договор поставки расторгнут, продавец вернул нам аванс. Как быть с НДС, если мы уже приняли его к вычету?

Налог нужно восстановить. Ранее полученный СФ зарегистрируйте в книге продаж как возврат аванса.

-

Перечислили предварительную оплату поставщику, но счет-фактуру он не представил. Имеем ли мы право на вычет по налогу на добавленную стоимость?

Нет, без документа вычет неправомерен. Добивайтесь от поставщика выставления авансового счета-фактуры. Направьте ему письменный запрос, укажите, что в случае оставления запроса без ответа готовы обратиться в суд.

-

Можно ли вместо авансового счета-фактуры выдать покупателю УПД?

УПД — универсальный передаточный документ. Он объединяет отгрузочный документ и счет-фактуру (статус 1) или служит только отгрузочным документом (статус 2). Таким образом, при получении предоплаты УПД оформлять нельзя. Надо использовать счет-фактуру.

-

Покупатель в рамках одного договора одной платежкой перечислил задолженность по прошлой поставке и предоплату за новую партию. Надо ли оформить авансовый счет-фактуру?

Да, надо. Включите в авансовый СФ только сумму предоплаты.

Постановление Правительства РФ от 26.12.2011 N 1137

Постановление Правительства РФ от 23.01.2026 N 26

Статья 145 НК РФ. Освобождение от исполнения обязанностей налогоплательщика

Статья 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 153 НК РФ. Налоговая база

Статья 164 НК РФ. Налоговые ставки

Статья 167 НК РФ. Момент определения налоговой базы

Статья 168 НК РФ. Сумма налога, предъявляемая продавцом покупателю

Важно

Мигранты будут уплачивать авансовый платеж по НДФЛ, в том числе за детей

Важно

Мигранты будут уплачивать авансовый платеж по НДФЛ, в том числе за детей