Современные жесткие экономические условия побуждают многих хозяйствующих субъектов к поиску дополнительных резервов финансовой устойчивости. Одним из них может стать и налоговая оптимизация. Однако многочисленные уголовные дела в отношении неумелых «оптимизаторов» говорят о том, что проводить ее нужно грамотно и аккуратно!

Навигация

Что такое оптимизация НДС

В связи с тем, что НДС — это косвенный налог, взимаемый с продаж, его величина всегда высока, т. к. непосредственно зависит от объемов реализации. По этой причине налог на добавленную стоимость является значительным налоговым бременем для предприятий, работающих на общей системе налогообложения (ОСНО). А значит, его оптимизация актуальна для любого из них, особенно в условиях ужесточения обстановки хозяйствования.

Надо знать: кто является плательщиком НДС

Оптимизация (а точнее, экономия) НДС своей конечной целью подразумевает уменьшение размера налога, подлежащего уплате в бюджет. И действующее законодательство реально разрешает некоторым категориям плательщиков снизить суммы налога (например, на условиях ст. 149 НК РФ) или даже прекратить его платить (например, на условиях ст. 145 НК РФ).

При этом необходимо понимать, что экономия на налогообложении пристально контролируется государством. И, несмотря на то, что принцип «то, что не запрещено, то разрешено» никто не отменял, действующее законодательство последовательно устраняет поводы для его вольной трактовки отдельными представителями бизнеса.

Обязательно прочитайте: работа с НДС и без НДС (плюсы и минусы)

В каких случаях необходима оптимизация НДС

Как было отмечено выше, оптимизация налогообложения является актуальным вопросом для многих хозяйствующих субъектов.

Например, одним из поводов для проведения оптимизации является исправление ошибок, допущенных при государственной регистрации создаваемых организаций или индивидуальных предпринимателей (ИП). Как правило, осуществляют их те, кто самостоятельно подает учредительные документы в регистрирующий орган, не зная о том, что без соответствующего уведомления созданный субъект предпринимательства будет автоматически переведен на ОСНО, а значит, станет плательщиком НДС.

Подробнее: все о налогах при ОСНО

Еще одним из законных поводов для оптимизации является наличие у налогоплательщика доходов, которые могут быть освобождены от НДС. Но при наличии особых обстоятельств! Ст. 149 НК РФ содержит несколько десятков причин для оптимизации. Однако в большинстве своем они специализированные, т. е. рассчитаны лишь на определенные виды деятельности, например такие, как перевозка пассажиров, оказание медицинских, образовательных и многих других услуг.

Здесь также существуют свои «подводные камни».

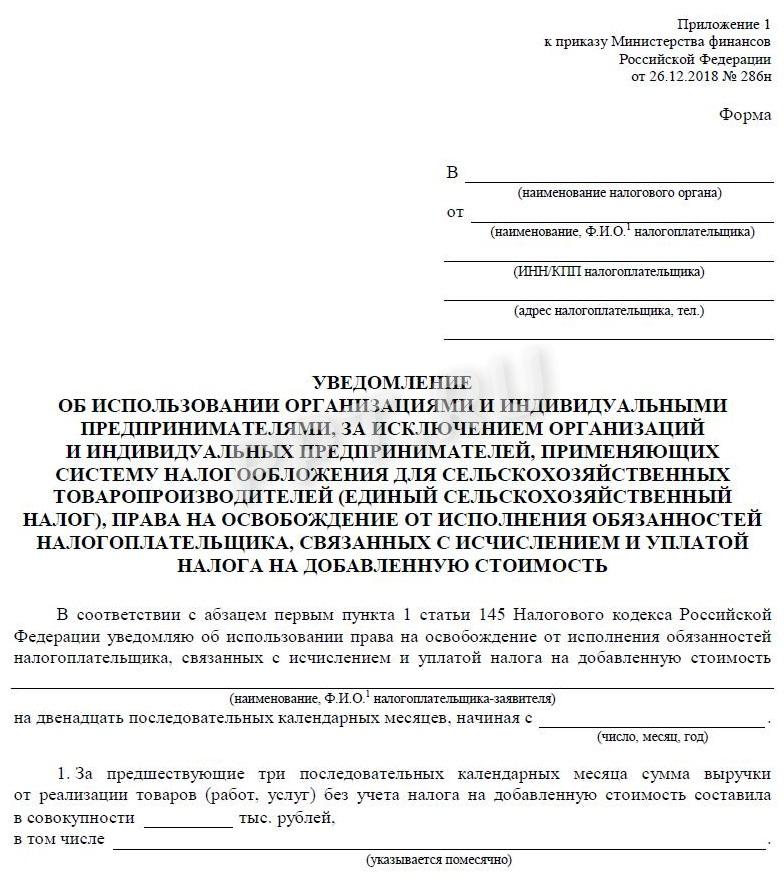

Например, если льготируемая деятельность подлежит лицензированию, то организации (ИП) смогут сэкономить на НДС только при наличии лицензии (п. 6 ст. 149 НК РФ). Тем не менее, при наличии основания можно подать в ИФНС уведомление об использовании права на освобождение от уплаты НДС, утв. Приказом Минфина РФ от 26.12.2018 № 286н.

Образец уведомления об освобождении от уплаты НДС

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Еще одной из возможностей оптимизации НДС является переход на специальный налоговый режим (например, на УСН — упрощенную систему налогообложения (глава 26.2 НК РФ) или ПСН — патентую систему налогообложения (глава 26.5 НК РФ) для ИП). В этом случае платить его не будет необходимости, т. к. указанные «спецрежимники» не признаются плательщиками налога на добавленную стоимость (за некоторыми исключениями).

Законные способы оптимизации НДС

Нужно понимать, что постоянное совершенствование методов налогового контроля (в т. ч. с использованием аппаратно-цифровых комплексов ФНС) позволяет оперативно выявлять любые попытки снизить НДС незаконными способами (например, через дробление бизнеса, закрытие разрывов, фирм-однодневок и т. п.).

В качестве примера законодательного контроля можно привести ст. 54.1 НК РФ, которая предусматривает перечень ограничений по уменьшению налоговой базы или суммы налога в результате искажения сведений о них. Причем факты, подтверждающие такие умышленные действия, могут быть весьма разнообразными, например:

- аффилированность или подконтрольность контрагентов проверяемому налогоплательщику;

- осуществление хозяйственных операций, в т. ч. через посредников, с использованием особых форм расчетов и сроков платежей;

- наличие обстоятельств, свидетельствующих о согласованности действий участников хозяйственной деятельности;

- и многие другие (см. письмо ФНС РФ от 16.08.2017 № СА-4-7/16152@).

Советуем ознакомиться: судебная практика по НДС

Чтобы не доводить до судебных разбирательств, каждый плательщик налога должен знать, что действующее законодательство позволяет отдельным лицам осуществить вполне легальную оптимизацию и свести к минимуму сумму к уплате в бюджет. В частности, возможны такие варианты:

- получение освобождения от обязанности платить НДС в случае, когда за 3 предшествующих месяца сумма выручки не превысила 2 млн рублей (п. 1 ст. 145 НК РФ);

- освобождение от уплаты НДС для налогоплательщиков ЕСХН (единого сельскохозяйственного налога), если сумма их дохода не превысила в совокупности 60 млн рублей за 2022 и последующие годы;

- не облагать сумму реализации различных медицинских услуг, медицинских товаров по перечню, утверждаемому правительством РФ, услуг в сфере образования, культуры, искусства и др., перечисленных в ст. 149 НК РФ;

- отказ от уплаты НДС с помощью перехода на спецрежим (УСН, ПСН) в соответствии с требованиями соответствующей главы НК РФ;

- иные меры.

Таким образом, исходя из анализа практики налоговых правонарушений, можно с уверенностью утверждать, что применение существующих законных вариантов снижения НДС является единственной защитой хозяйствующего субъекта от многочисленных штрафных санкций со стороны госорганов.

Еще почитайте: как оптимизировать налогообложение законно

<Письмо> ФНС России от 16.08.2017 N СА-4-7/16152@

Приказ Минфина России от 26.12.2018 N 286н

Статья 145 НК РФ. Освобождение от исполнения обязанностей налогоплательщика

Статья 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 346.11 НК РФ. Общие положения

Статья 346.12 НК РФ. Налогоплательщики

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз