Если в компании нет наемных работников, может ли среднесписочная численность в расчете по страховым взносам быть 0, — конечно. Но если позже они появятся, об этом придется сообщить в ИФНС.

Навигация

В каких случаях необходимо предоставить сведения о нулевой численности

Показатель списочной численности работников рассчитывается при:

- заполнении формы РСВ;

- заполнении формы 4-ФСС;

- расчете суммы налога на прибыль, который платится по месту нахождения обособленного подразделения (п. 2 ст. 288 НК РФ);

- подаче деклараций в электронном виде в налоговую (п. 3 ст. 80 НК РФ).

С начала 2021 года более не выдаются КНД 1110018 (Приказ ФНС России № ЕД-7-11/752@ от 15.10.2020), а сведения о средней численности служащих отражаются на титульном листе формы РСВ.

Может пригодиться: онлайн-калькулятор, чтобы посчитать среднесписочную численность

Отмена отдельной формы решила вечный вопрос, надо ли подавать нулевой отчет по сведениям о среднесписочной численности, — да, но теперь уже в составе расчета по страховым взносам.

Эксперты КонсультантПлюс разобрали, как заполнить новую форму РСВ. Используйте эти инструкции бесплатно.

Нужно ли отражать нулевую численность

В нормативах указано, что значит среднесписочная численность работников 0 человек, — т. е. у юридического лица или индивидуального предпринимателя нет наемных сотрудников, работающих по трудовым договорам. Но остается другой вопрос — подавать ли в таком случае отчетные формы. В законе нет четкой инструкции, допустимо ли расценивать физическое лицо, которое зарегистрировано в качестве индивидуального предпринимателя, как сотрудника. Аналогичные сомнения и вопрос, может ли ССЧ равняться нулю, возникают и в отношении собственника юрлица, который возглавляет предприятие без персонала.

Разберем каждую из этих ситуаций отдельно.

Может пригодиться: как в 2026 году сдать отчет РСВ (актуальный бланк и образец заполнения для скачивания)

ИП без работников

По закону, индивидуальный предприниматель, будучи работодателем, не вправе выполнять эту функцию по отношению к себе самому. Эта точка зрения отражена в письме Роструда № 358-6-1 от 27.02.2009 и в письме Минфина № 03-11-11/665 от 16.01.2015. Потому ИП не вправе расценивать себя как штатную единицу при подаче отчетности. Это объясняется тем, что законодательство не предусматривает заключение двустороннего соглашения, которым является трудовой договор (ст. 56 ТК РФ), с самим собой.

Но если у предпринимателя нулевая среднесписочная численность в РСВ, если нет сотрудников, а закон не разрешает ИП назначить и выплатить самому себе заработную плату, у него нет обязанности отчитываться о работниках и начислениях в их пользу.

Если в ООО нет работников

Если численность работников в компании равна нулю, возможны два варианта.

| Ситуация | Решение |

|---|---|

|

Лицо, не являющееся учредителем, занимает пост генерального директора, имеет трудовой договор с компанией и получает заработную плату. В таком случае может ли в РСВ среднесписочная численность быть 0 и надо ли сдавать отчетность? |

В этой ситуации директор является единственным, но сотрудником предприятия. В РСВ уже придется показать сотрудника. |

| Учредитель самостоятельно выполняет функции директора. |

Мнения в этом случае разнятся. С точки зрения Федеральной службы по труду и занятости, учредитель организации не является ее сотрудником, т. к. трудовой договор нельзя подписать одному человеку и со стороны работника, и со стороны работодателя (письмо Роструда № 177-6-1 от 06.03.2013). Когда не уверены, что ответить налоговой, если среднесписочная численность в РСВ 0, ссылайтесь на это и аналогичные разъяснения Роструда. Но у такой трактовки есть противники. Они считают, что, с юридической точки зрения, трудовой договор заключается не с самим собой, а между юридическим и физическим лицами. Но если заработной платы нет и труд не табелируется, в отчетности по страховым взносам указывать такого единственного директора не следует. При необходимости потребуется направить пояснение в налоговую инспекцию с указанием предполагаемых сроков возобновления деятельности и найма работников. |

Дополнительно:

Условия и срок подачи нулевого РСВ

Средняя численность при открытии или реорганизации ООО или ИП отражается в отчете РСВ. Он сдается каждый квартал в установленные по страховым взносам сроки (5-ФЗ от 28.01.2020). Возникает вопрос: нужно ли в нулевых РСВ указывать ССЧ, — обязательно. Эти цифры в итоге появятся на сайте налоговой службы.

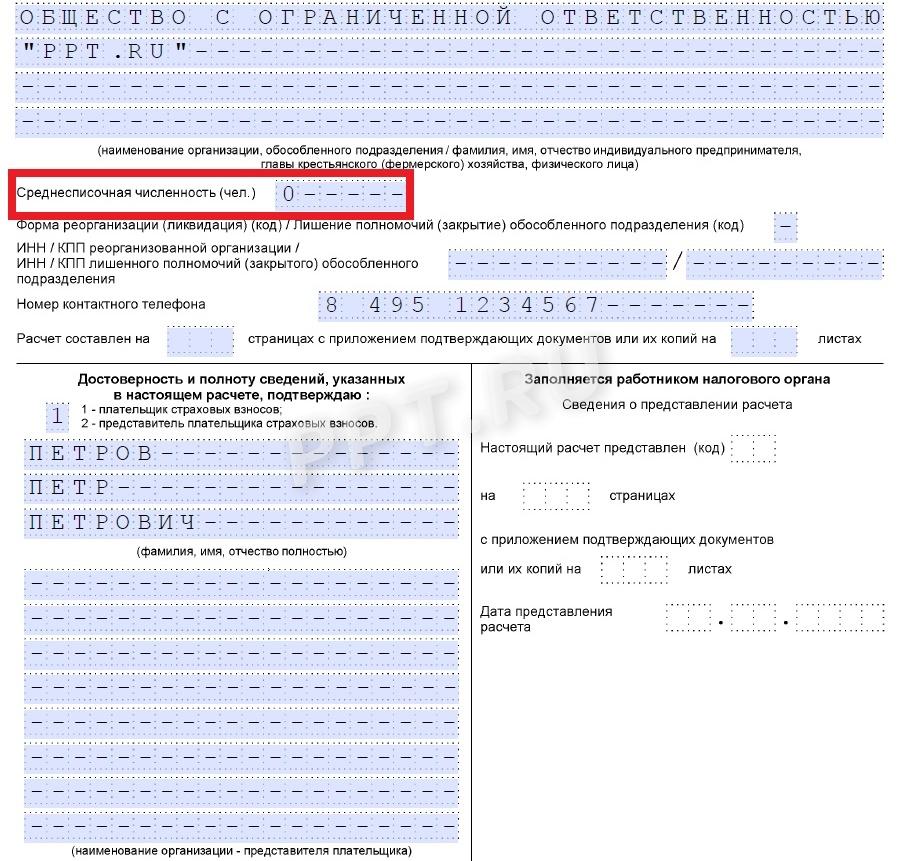

Для отчета применяем актуальную для текущего года форму расчета, ее утверждает ФНС России. В документе среднесписочную численность указывают на титульном листе в специально отведенном для этого поле. Больше нигде в форме этот показатель не фигурирует.

Ниже пример заполнения титульного листа РСВ:

Поле предназначено исключительно для передачи сведений о численности сотрудников

В инструкции к расчету не указано отдельно, какую среднесписочную численность ставить в РСВ организации, если деятельность не ведется, но есть обязанность направлять форму в ИФНС каждый квартал даже при отсутствии выплат в пользу физлиц. Подписывается форма руководителем организации или индивидуальным предпринимателем. В случае необходимости подпись вправе поставить представитель налогоплательщика при наличии соответствующей доверенности.

Подробнее: как заполнить нулевой расчет по страховым взносам

Важно

ФНС подготовила новую форму декларации по водному налогу

Важно

ФНС подготовила новую форму декларации по водному налогу