Страхователи ежеквартально сдают в ФНС расчет по страховым взносам. Он объединяет данные о начислениях на ОПС, ОМС и ВНиМ. За 4-й квартал 2025 года отчитываемся до 26.01.2026.

Навигация

- Коротко о главном: 5 пунктов

- Отчет РСВ

- Сроки сдачи РСВ

- Отчетность обособленных подразделений

- Бланк РСВ

- Правила заполнения отчета РСВ

- Как заполнить расчет: пошаговая инструкция

- Шаг 1. Титульный лист с информацией об организации

- Шаг 2. Раздел 1 со сводными данными об обязательствах плательщика страхвзносов

- Шаг 3. Подраздел 1 с расчетом сумм страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование, на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование раздела 1

- Шаг 4. Раздел 3 с персонифицированными сведениями о застрахованных лицах

- Ошибки и штрафы за несдачу РСВ

- Особенности уточненного расчета РСВ

- Готовим отчет РСВ в бухгалтерских программах

- Ответы на частые вопросы

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- РСВ — это отчет о страховых взносах, который нужно сдавать каждый квартал.

- Срок — до 25 числа месяца после отчетного квартала.

- Если в компании больше 10 сотрудников, отчет подают только в электронной форме.

- Обособленные подразделения фирмы сдают отчет особым образом.

- За опоздание с отчетом будут штрафы и могут заблокировать расчетный счет.

Отчет РСВ

РСВ — это расчет по трем существующим обязательным страховым взносам работодателей, кроме платежей по профзаболеваниям и несчастным случаям на производстве. В форме КНД 1151111 объединили взносы на ОПС, ОМС и ВНиМ.

Сроки сдачи РСВ

Из приказа № ЕД-7-11/878@ следует расшифровка, что такое РСВ — это ежеквартальный расчет по страховым взносам, который сдают страхователи. Если работодатель не платит зарплату, то он всё равно сдает расчет.

Подробнее: как заполнить нулевой расчет по страховым взносам

В соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ расчет по страховым взносам сдают все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу.

Если дата отчетности выпадает на выходной, то последний день приемки переносят на следующий рабочий. Если не успеть, то последуют санкции за несвоевременную отправку.

В таблице показаны сроки сдачи РСВ:

| Отчетный период | Срок сдачи |

|---|---|

| За 2024 год | До 27.01.2025 |

| За 1-й квартал 2025 года | До 25.04.2025 |

| За 2-й квартал 2025 года | До 25.07.2025 |

| За 3-й квартал 2025 года | До 27.10.2025 |

| За 2025 год | До 26.01.2026 |

Способы доставки отчета в налоговый орган ничем не отличаются от других форм и деклараций:

- направить в электронном формате по каналам ТКС;

- представить в ИФНС лично или через представителя;

- отправить по почте заказным письмом.

Отчетность обособленных подразделений

Если у плательщика страховых взносов существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотрудникам, то за каждое подразделение сдают форму головная организация или выбранное ОП, о котором необходимо проинформировать налоговую инспекцию.

Головная организация обязана известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца (при создании ОП или при выборе уполномоченного ОП), как это предусмотрено статьей 23 НК РФ. Для этого используется заявление, форма которого утверждена Приказом ФНС России № ЕД-7-14/632@ от 04.09.2020. Отдельно не урегулировано заполнение отчета РСВ для филиалов — действует обычная инструкция.

Головная организация не включает в расчет сведения о выплатах сотрудникам и взносах, начисленных ее подразделениям. Сведения о среднесписочной численности работников предоставляют в составе расчета по месту нахождения организации.

Бланк РСВ

В расчете по страховым взносам есть 20 листов. Из приказа № ЕД-7-11/878@ видно, что в себя включает РСВ в 2025 году:

- титульный лист;

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах»;

- раздел 4 «Сводные данные об обязательствах плательщиков, указанных в п. 6.1 ст. 431 НК РФ».

Какой из разделов необходимо заполнить и в каком объеме — зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице указано, что надо включать в расчет страхователям, которые перечисляли зарплату и другие выплаты физлицам.

| Категория страхователя | Что заполнить в расчете |

|---|---|

| Все страхователи — плательщики страховых взносов (юрлица и ИП, кроме глав крестьянских хозяйств) |

|

| Кроме того, должны заполнить: | Дополнительно к вышеперечисленному: |

| — если начисляли взносы на ОПС по дополнительным тарифам; | Подраздел 2 раздела 1 |

| — если применяли отдельные виды пониженных тарифов страховых взносов; | Приложения 1–4 к разделу 1 |

| — если платили физлицам из п. 6.2 ст. 431 НК РФ | Подраздел 4 раздела 1, приложение 5 к разделу 1 |

Правила заполнения отчета РСВ

В приложении № 3 к приказу № ЕД-7-11/878@ приведена инструкция по заполнению расчета:

- страницы необходимо пронумеровать сквозным способом;

- при заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New размером 16–18;

- округлять стоимостные показатели в отчете не нужно, указываются рубли и копейки.

Если показатель в поле отсутствует, то поставьте прочерки; при отсутствии стоимостного показателя, проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа.

Чтобы заполнить отчет без ошибок, используйте бесплатно инструкции и образцы от экспертов КонсультантПлюс.

Как заполнить расчет: пошаговая инструкция

Бланк будет достаточно объемный, поэтому рассмотрим по шагам, как заполнить РСВ за 4 квартал 2025 года.

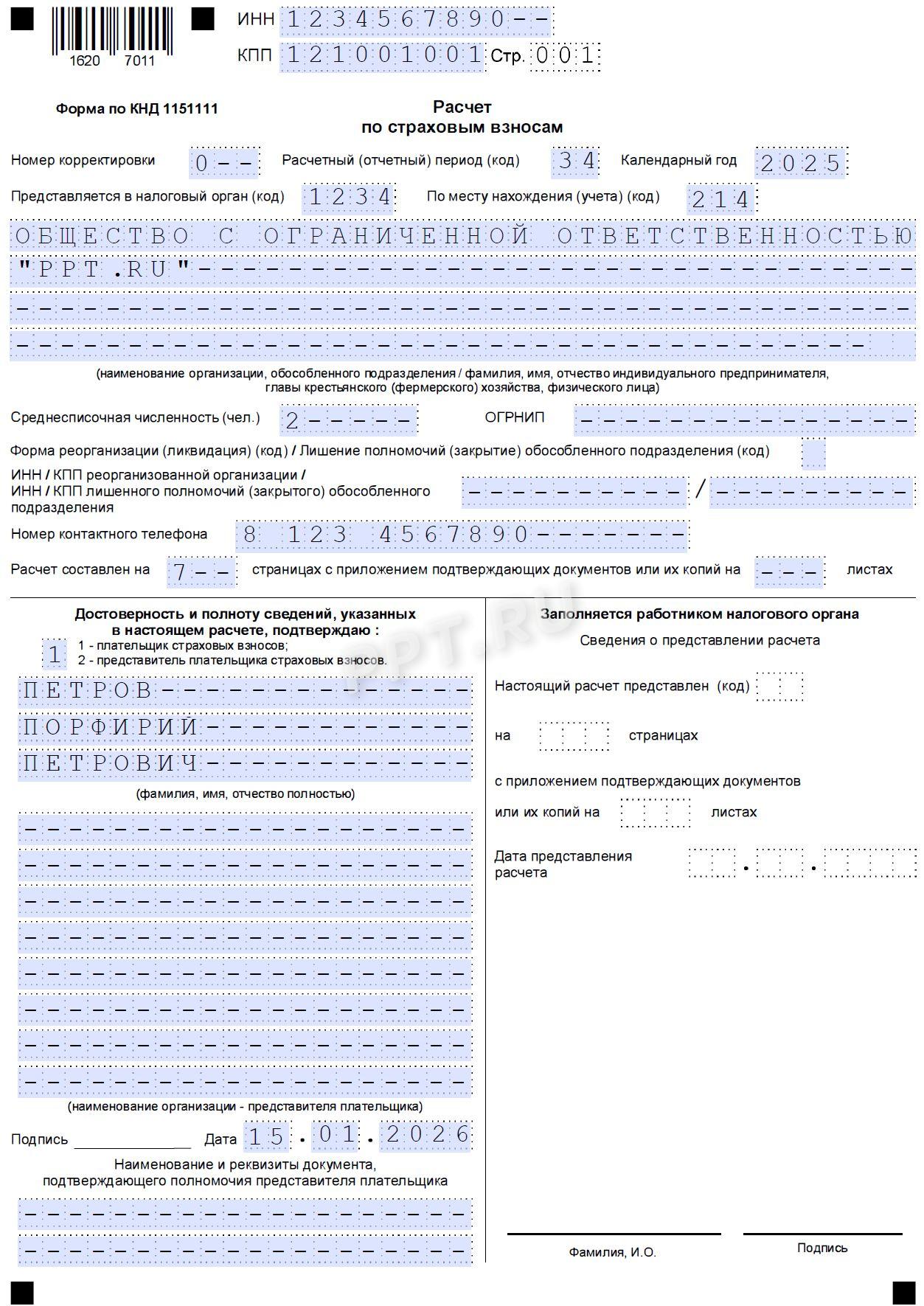

Шаг 1. Титульный лист с информацией об организации

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов — или ФИО индивидуального предпринимателя. Без ошибок заполняем код расчетного периода. В отчетности за 4-й квартал 2025 года указываем код 34. Вписываем номер телефона и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

Шаг 2. Раздел 1 со сводными данными об обязательствах плательщика страхвзносов

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по страхвзносам. Начисленные суммы приводятся помесячно, отдельно по:

- взносам на ОПС, ОМС и ВНиМ по единому тарифу;

- взносам на ОПС по дополнительному тарифу;

- взносам на дополнительное социальное обеспечение.

Кроме того, теперь в разделе 1 надо отдельно указывать сведения о взносах на ОПС, ОМС и ВНиМ с выплат физлицам из п. 6.2 ст. 431 НК РФ.

Внизу страницы необходимо поставить подпись и дату заполнения.

Шаг 3. Подраздел 1 с расчетом сумм страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование, на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование раздела 1

Определяем количество застрахованных лиц в каждом месяце отчетного квартала — на последнюю дату месяца. Показываем общее число застрахованных лиц и число физлиц, с выплат которым начисляли страховые взносы по применяемому тарифу.

Для заполнения кода тарифа плательщика выбирают один из показателей:

- 01 — для плательщиков, которые применяют основной тариф страхвзносов;

- 06 — плательщики, которые осуществляют деятельность в области информационных технологий;

- 10 — плательщики из числа НКО на УСН и пр.

Затем страхователи указывают построчно:

- в строке 030 — сумму начисленных выплат, которые признают объектом обложения страхвзносами;

- в строке 040 — суммы, которые не облагаются страхвзносами;

- в строке 045 — суммы, которые принимают к вычету при исчислении базы;

- в строке 050 — базу для исчисления страхвзносов. Базу рассчитывают так: из строки 030 вычитают строку 040 и строку 045 подраздела 1;

- в строке 051 — базу для исчисления страхвзносов с сумм выплат, которые не превышают по каждому застрахованному лицу единую предельную величину;

- в строке 052 — базу для исчисления с сумм выплат, которые превышают единую предельную величину;

- в строке 060 — сумму исчисленных страховых взносов. Из нее выделяют: в строке 061 — взносы с базы, не превышающие предельную величину, а в строке 062 — взносы с превышения.

Шаг 4. Раздел 3 с персонифицированными сведениями о застрахованных лицах

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого в отчетном периоде было выплачено вознаграждение. На каждое застрахованное лицо заполняется отдельный лист. Необходимо указать ФИО, ИНН, СНИЛС, пол и дату рождения по каждому застрахованному лицу. Обязательны и сведения о гражданстве и документе, удостоверяющем личность (его код и номер). Затем идет информация о сумме выплат и исчисленных взносах.

У пользователей есть возможность бесплатно заполнить онлайн-расчет по страховым взносам в личном кабинете налогоплательщика на сайте ФНС России. Но для этого требуется квалифицированная электронная подпись.

Показываем актуальный пример заполнения РСВ за 4 квартал 2025 года для страхователей:

Так выглядит образец заполнения новой формы РСВ за 4 квартал 2025 года

Может пригодиться: как в РСВ отразить возмещение из СФР

Ошибки и штрафы за несдачу РСВ

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет сдан не вовремя. За просрочку придется заплатить 5 % от суммы страховых платежей, которые были указаны в документе, за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ, — не более 30 % от суммы взносов, подлежащих уплате, но и не менее 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно назначат штраф в 1000 рублей.

Кроме того, налоговики вправе заблокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты в срок (ст. 76 НК РФ).

Подробнее: как накажут за несвоевременную подачу РСВ

Особенности уточненного расчета РСВ

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент статья 81 НК РФ. Листы, в которых указаны правильные сведения, в уточненке подаются без изменений. Особое внимание следует обратить на раздел 3: если корректируете его, то подайте сведения только на тех сотрудников, по которым надо исправить информацию (п. 1.2 приложения № 3 к приказу № ЕД-7-11/878@).

В некоторых случаях ошибки, допущенные страхователем, приводят к тому, что отчетность признана неподанной. Это произойдет, если за отчетный период совокупная сумма страховых взносов не совпадет с суммой, сосчитанной по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС обязан уведомить страхователя о том, что его отчет не принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой признают первоначальную дату предоставления расчета.

Подробнее: как сделать корректировку РСВ

Готовим отчет РСВ в бухгалтерских программах

РСВ включен во все программы и сервисы ведения бухгалтерского и налогового учетов: «Контур», «Бухгалтерия», 1С и др.

Ответы на частые вопросы

-

Кто сдает РСВ?

Работодатели-страхователи. Это организации и индивидуальные предприниматели, которые нанимают работников или исполнителей по ГПД и выплачивают им вознаграждение. ИП без работников (в отличие от организаций) не являются страхователями и не обязаны отчитываться о начисленных страховых взносах.

-

Какие разделы обязательны в РСВ?

Все листы расчета заполнять не надо. Обязательные листы: титульный лист, раздел 1, подраздел 1 и раздел 3. Остальные листы предназначены только для отдельных плательщиков: к примеру, для тех, кто платит взносы по доптарифу.

-

Когда сдавать РСВ?

Ежеквартально. Страхователи отправляют расчет в электронном виде, но если в штате будет не более 10 человек, то разрешено отчитаться на бумаге. Форму надо направить в ИФНС не позднее 25-го числа следующего месяца после отчетного квартала.

Важно

Минпромторг предлагает отсрочку утильсбора для автопрома

Важно

Минпромторг предлагает отсрочку утильсбора для автопрома