На сегодняшний день дистанционная работа становится все более популярной. Из России уже уехала часть предпринимателей, которые предпочитают, имея ИП, жить в другой стране и вести деятельность в РФ удаленно, а некоторые только планируют это сделать. В связи с этим остро встает вопрос налогообложения полученных доходов. Расскажем, изменятся ли обязательства по налогам, и когда предпринимателю придется сменить режим налогообложения.

Навигация

Коротко о главном: 5 пунктов

- Индивидуальный предприниматель может зарегистрироваться в России, но работать за границей.

- Налоги он должен платить в зависимости от того, где получает доход и как долго там находится.

- Если ИП не живет в России более полугода, он платит налоги только с доходов, полученных в России.

- ИП может использовать разные системы налогообложения, в зависимости от места деятельности и статуса резидента.

- При двойном налогообложении можно уменьшить налоги, используя налоговые соглашения между странами.

Есть ли разница, где живет ИП

Государственная регистрация физического лица в качестве индивидуального предпринимателя осуществляется в соответствии с положениями Федерального закона от 08.08.2001 № 129-ФЗ. Этим же законом следует руководствоваться, чтобы понять, можно ли зарегистрировать ИП, если живёшь за границей, а деятельность ведешь в РФ.

Госрегистрация ИП не ограничивается законом в зависимости:

- от места ведения деятельности;

- от того, является это лицо резидентом РФ или нет.

Это означает, что ИП вправе зарегистрироваться в России, а работать на иной территории, в том числе за границей. Но важно определиться с налоговыми обязательствами.

Советуем прочитать: как открыть ИП

Какие налоги платит ИП, проживающий за границей

Особенности налогообложения ИП, который живет за границей, но гражданство РФ, зависят от нескольких факторов: от применяемой системы налогообложения, от того, кто является покупателями товаров, работ, услуг ИП, и от того, как долго предприниматель планирует работать удаленно.

Общая система налогообложения

Если ИП применяет общую систему, то порядок налогообложения его доходов зависит от статуса резидентства и от страны, в которой он получает доход.

Статьей 209 Налогового кодекса РФ установлено, что налогом на доходы физических лиц (НДФЛ) облагается:

- у налоговых резидентов РФ — доход, полученный как от источников в РФ, так и от источников за границей;

- у физических лиц, не являющихся налоговыми резидентами, — доход только от источников в РФ.

Перечни доходов от источников в Российской Федерации и за границей содержатся в статье 208 НК РФ.

Вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в Российской Федерации НК РФ признает доходом от источников в РФ (пп. 6 п. 1 ст. 208 НК РФ).

Подпунктом 6 п. 3 ст. 208 НК РФ определено, что вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами РФ для целей обложения НДФЛ относится к доходам, полученным от источников за пределами РФ.

Это означает, что если российский ИП работает за границей и является резидентом РФ, то он платит НДФЛ с дохода, полученного как в РФ, так и за границей. Ставка налога — от 13% до 22% (с 2025 года действует прогрессивная шкала НДФЛ).

Если ИП постоянно живет за границей (свыше 183 дней) и потерял статус резидента, то его доходы, полученные от источников за границей, не являются объектом обложения НДФЛ в России. А доходы, которые он получил от покупателей из России, продолжают облагаться НДФЛ. Но в этом случае ставка НДФЛ увеличивается до 30%.

А еще какие налоги платит ИП, если он за границей более 183 дня и более? Переезд не отменяет обязанности ИП платить страховые взносы за себя и сотрудников, платить за сотрудников НДФЛ и взносы на соцстрахование. А если у ИП есть в собственности имущество, земля или транспорт, то сохраняется и обязанность по уплате соответствующих налогов.

Подробнее: как ИП уплачивает НДФЛ

УСН

Ко мне, как к налоговому консультанту, часто обращаются планировавшие уехать ИПэшники с запросом «может ли ИП жить за границей и быть на УСН или возможность применения упрощенки автоматически утрачивается»? Давайте разбираться вместе. Пунктом 3 ст. 346.12 НК РФ определен перечень налогоплательщиков, которые не вправе применять упрощенную систему налогообложения. Этот перечень является исчерпывающим. Применение ИП упрощенной системы налогообложения предусматривает замену уплаты НДФЛ, налога на имущество, на уплату налога по фиксированной ставке: 6% — с доходов или 15% — с разницы между доходами и расходами.

С 2025 года ИП на УСН также являются плательщиками НДС, если его доход за прошлый год не превысил 60 000 000 рублей. К вновь образованным ИП применяется льгота и НДС они не уплачивают.

НК РФ не связывает уплату налога при УСН со статусом налогового резидентства и местом осуществления деятельности (ст. 346.11 НК РФ).

Соответственно, если ИП зарегистрирован в РФ, а работает из-за границы, то не имеет значения, резидент он или нет, он не лишается права применять УСН и дальше, а следовательно, обязан включить доходы от предпринимательской деятельности в налоговую базу по УСН (письма Минфина России от 30.01.2023 № 03-11-11/6946, от 02.06.2022 № 03-04-05/51807).

Подробнее:

Патентная система налогообложения

Что касается патентной системы налогообложения, то она устанавливается НК РФ, вводится в действие законами субъектов РФ и применяется на территориях указанных субъектов РФ.

ПСН применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством РФ (п. 1 ст. 346.43 НК РФ) в отношении установленного законами субъектов РФ перечня видов предпринимательской деятельности (п. 2 ст. 346.43 НК РФ).

Документом, удостоверяющим права на применение ПСН, является патент на осуществление одного из видов предпринимательской деятельности, в отношении которого НК РФ или законом субъекта РФ введена ПСН. Патент действует на всей территории субъекта Российской Федерации, за исключением федеральной территории «Сириус» и случаев, когда законом субъекта РФ определена территория действия патентов в соответствии с пп. 1.1 п. 8 ст. 346.43 НК РФ. В патенте содержится указание на территорию его действия (п. 1 ст. 346.45 НК РФ).

Главой 26.5 НК РФ применение патентной системы налогообложения не ставится в зависимость от наличия или отсутствия статуса налогового резидентства индивидуального предпринимателя (письмо Минфина России от 25.11.2013 № 03-11-12/50675).

Таким образом, гражданин, в том числе иностранный, имеет возможность применять патентную систему налогообложения, если он в установленном порядке зарегистрируется в качестве индивидуального предпринимателя.

Соответственно, применение ПСН в отношении предпринимательской деятельности, осуществляемой индивидуальным предпринимателем за пределами РФ, налоговым законодательством не предусмотрено.

Доходы индивидуального предпринимателя, являющегося налоговым резидентом РФ, полученные от источников за границей в виде вознаграждения за выполненную работу, оказанную услугу, совершение действия, облагаются НДФЛ (пп. 6 п. 3 ст. 208, п. 1 ст. 209 НК РФ).

Но некоторые ИП, работающие за границей, все же имеют возможность применить патент. Это касается тех предпринимателей, которые:

- сдают в аренду жилую и нежилую недвижимость на территории региона РФ, на которой действует патент (письмо Минфина от 25.11.2013 № 03-11-12/50675);

- занимаются удаленной разработкой программного обеспечения (письмо Минфина от 20.02.2021 № 03-11-11/12126);

- или ИП может оказать услуги за границей в сфере обучения населения на онлайн-курсах, занимается онлайн-репетиторством и продажей записи этого курса обучения через торговый агрегатор (письмо Минфина от 16.12.2020 № 03-11-11/110218).

Подробнее: все о патенте для ИП

Налог на профессиональный доход

В соответствии с п. 1 ст. 2 закона № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход"», применять режим вправе физические лица, в том числе индивидуальные предприниматели, местом ведения деятельности которых является территория любого из субъектов РФ, включенных в эксперимент.

Место ведения деятельности удаленно определяется по выбору самозанятого:

- либо по месту его нахождения;

- либо по месту нахождения покупателя (заказчика).

Названный закон не содержит норм, которые определяют место ведения деятельности при удаленной работе. ИП, находясь за границей, имеет возможность работать удаленно, оказывать услуги российским заказчикам и платить НПД.

Вопрос налогообложения лица, находившегося и имеющего постоянное место жительства за границей и оказывающего услуги онлайн, раскрывается в письмах УФНС России от 11.10.2021 № 20-21/152119@ и ФНС России от 12.10.2020 № АБ-4-20/16632@.

Краткие итоги по возможности применения системы налогообложения, если ИП-нерезидент ведет регулярную торговую деятельность или деятельность в сфере реализации работ или услуг, изложены в таблице.

| Система налогообложения | Возможность применения системы налогообложения при удаленной работе |

|---|---|

| ОСН | Право применения ОСН не зависит от страны проживания |

| УСН | Право применения спецрежима не зависит от страны проживания |

| ПСН | Применение ПСН в отношении предпринимательской деятельности, осуществляемой ИП за пределами РФ, НК РФ не предусмотрено |

| НПД | Режим применяется, если ИП работает за границей и удаленно оказывает услуги российским покупателям и заказчикам. Если у уехавшего самозанятого не осталось заказчиков в России, права не применение НПД утрачиваются. |

Двойное налогообложение: действует или нет

Если предприниматель живет за границей более 183 дней, он становится ее налоговым резидентом. Тогда государство пребывания вправе потребовать платить налоги с доходов, включая заработки в России. И тут возникает вопрос: сколько налогов платит ИП, если проживает больше полугода за границей.

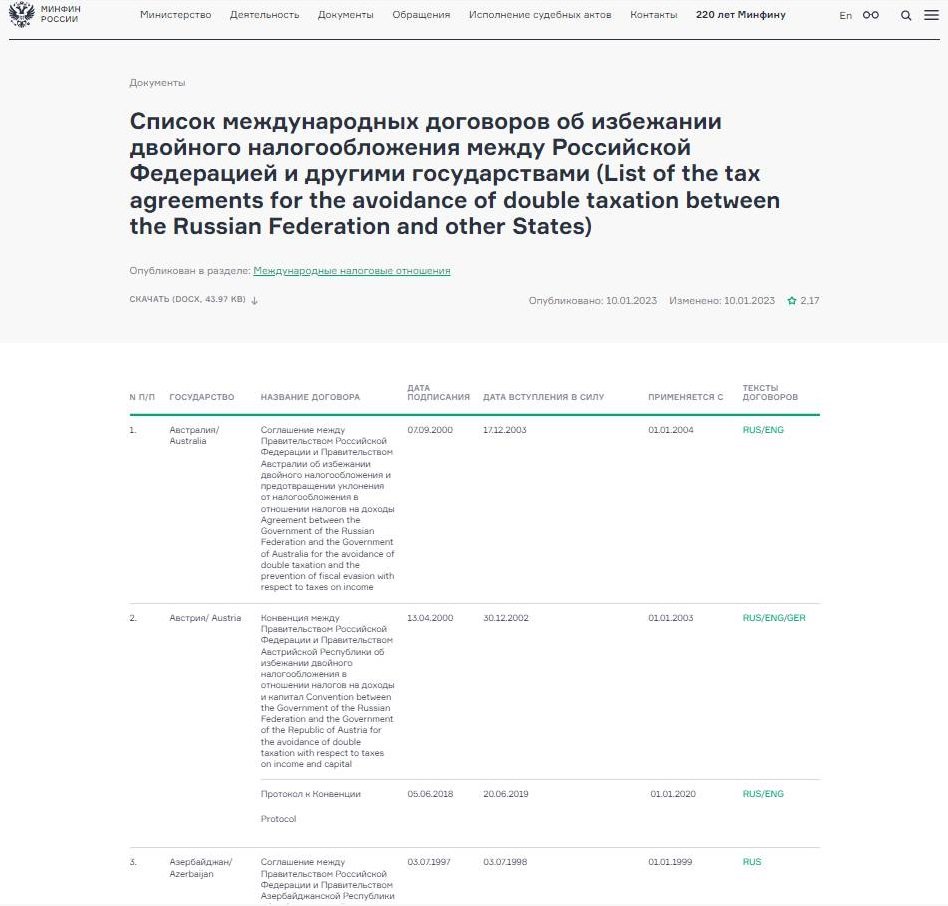

Законодательством предусмотрена возможность зачесть налоги, уплаченные в России, в стране проживания. Это правило работает и в обратную сторону — налоги, заплаченные за границей, предприниматель вправе зачесть в РФ (п. 1 ст. 7 НК РФ). Условия такого зачета, с учетом особенностей, предусмотрены соглашениями об избежании двойного налогообложения. Полный список применяемых международных договоров об избежании двойного налогообложения между РФ и другими государствами выложен на сайте Минфина.

Условия международных соглашений об устранении двойного налогообложения отличаются с каждой страной

Соглашениями предусмотрены возможные критерии определения постоянного местопребывания (резидентства) лиц, на которых распространяется действие соглашения. Применение того или иного критерия определения резидентства устанавливается законодательством каждого конкретного государства.

Но возможность применения соглашений об избежании двойного налогообложения зависит от применяемой системы налогообложения. Соглашения действуют для ИП на общей системе налогообложения. Положения НК РФ, регулирующие порядок применения УСН, патентной системы налогообложения, не содержит положений, касающихся избежания двойного налогообложения. В этом случае платить налоги придется и в России, и за границей.

По указу президента, в 2023-2024 гг. приостановлено действие некоторых положений соглашений об избежании двойного налогообложения с «недружественными» странами. Частично приостановлено действие соглашений с 38 «недружественными» странами, например, с США, Кипром, Великобританией, Канадой, Чехией, Польшей, Южной Кореей и Японией. А с Украиной и Нидерландами соглашения расторгнуты полностью.

Как отчитываться по налогам ИП, проживающему за границей

Еще один часто задаваемый моими клиентами вопрос: как индивидуальному предпринимателю сдать отчетность, если он временно проживает за границей и не планирует визит в РФ к наступлению сроков сдачи отчетности. Отвечаю. Об этом необходимо позаботиться заранее. Ведь идеально, когда бизнес работает без вашего личного присутствия.

Для этого следует:

- Перейти на электронный документооборот. ЭДО позволит обмениваться документами с налоговыми органами и разрешит вопросы документооборота внутри компании, с контрагентами. Но не забудьте еще оформить электронную подпись.

- Оформить доверенности на сотрудников.

- Наделить сотрудников правом подписи или оформить электронную подпись для доверенного лица. Оставлять сотрудникам электронную подпись руководителя незаконно. Вместо этого необходимо наделить сотрудников правом подписи с утверждением перечня конкретных ситуаций, когда сотрудник вправе ставить подпись.

Эксперты КонсультантПлюс разобрали, как рассчитать НДФЛ с выплат нерезиденту. Используйте эти инструкции бесплатно.

Нужно ли уведомлять ФНС о выезде из страны, и что будет, если этого не сделать

Обязанности уведомлять налоговые органы о том, что ИП уехал из России, не предусмотрено. Но все не так просто.

Если ИП открыл счет за границей, то он обязан сообщить об этом в ФНС России в течение месяца. Если этого не сделать, вас привлекут к административной ответственности и наложат штраф в размере от 40 000 до 50 000 рублей. Если уведомление все же предоставили, но с опозданием, штраф — от 5000 до 10 000 рублей (п. 2, 2.1 ст. 15.25 КоАП).

Срок давности привлечения к ответственности за такое правонарушение составляет 2 года. Если вы уже не резидент РФ, то такой обязанности у вас нет.

Считать, что ФНС не узнает об открытии счета за границей, — ошибка. С 2018 г. действует глава 20.1 НК РФ «Автоматический обмен финансовой информацией с иностранными государствами...», которая предусматривает обязанности банков, страховых и управляющих компаний, депозитариев, брокеров и других финансовых компаний делиться информацией, связанной с вопросами налогообложения, о своих клиентах, которые являются налоговыми резидентами других стран или не являются налоговыми резидентами ни одной из стран. Перечень стран, с которыми установлен автоматический обмен информацией, установлен Приказом ФНС РФ от 03.11.2020 № ЕД-7-17/788@.

Если ИП перестал считаться налоговым резидентом — прожил на территории другой страны более 183 дней, ему больше не надо уведомлять ФНС о новых счетах. Главное, чтобы налоговая знала о смене резидентства.

Может быть полезно:

Федеральный закон от 27.11.2018 N 422-ФЗ

Федеральный закон от 08.08.2001 N 129-ФЗ

Приказ ФНС России от 03.11.2020 N ЕД-7-17/788@

Статья 207 НК РФ. Налогоплательщики

Статья 209 НК РФ. Объект налогообложения

Статья 346.11 НК РФ. Общие положения

Статья 346.12 НК РФ. Налогоплательщики

Статья 346.43 НК РФ. Общие положения

Статья 7 НК РФ. Международные договоры по вопросам налогообложения

Важно

Шкалу НДФЛ предложили пересмотреть

Важно

Шкалу НДФЛ предложили пересмотреть

В условиях принятия законопроекта остается неясной роль соглашений об избежании двойного налогообложения и защитит ли такое соглашение переставшего быть резидентом гражданина РФ от уплаты налога на доходы и на новом месте резидентства, и в России.