Патентная система налогообложения — это специальный режим, который используется на территории России только с 2013 года. В 2022 порядок применения ПСН изменился.

Навигация

Основные понятия

ПСН позволяет предпринимателям значительно ослабить налоговое обременение. Порядок, как работает патентная система налогообложения, приведен в главе 26.5 НК РФ. Патентную систему применяют только индивидуальные предприниматели, официально вставшие на учет в ФНС. Юридические лица оформить патент ФНС не могут, для них этот льготный режим не действует.

Суть этой системы налогообложения — патент или специальное разрешение, которое ИП необходимо купить в ИФНС. Покупка патента дает возможность осуществлять определенный вид деятельности, на которую и было оформлено разрешение.

ПСН заменяет сразу несколько налоговых обязательств:

- НДФЛ;

- НДС;

- налог на имущество физических лиц (за исключением налога по кадастровой стоимости).

Применение патентной системы не освобождает ИП от уплаты страховых взносов за себя и НДФЛ и страховых взносов за наемных работников.

В расчетах помогут бесплатные онлайн-калькуляторы:

Стоит отметить, что купить разрешение сразу на несколько видов деятельности не получится. Здесь работает порядок: один вид деятельности — один патент. То есть если бизнесмен планирует вести сразу несколько видов деятельности, то придется купить патенты на каждый из них (п. 1 ст. 346.45 НК РФ).

Ограничения по видам деятельности

Чиновники определили конкретный перечень видов деятельности, ведение которых дает права на покупку патента-разрешения. Доступные виды деятельности на патентной системе налогообложения закреплены в статье 346.43 НК РФ.

Применение ПСН для производства не предусмотрено. Но предприниматели вправе оказывать некие услуги производственного характера, которые связаны с изготовлением каких-либо изделий, продукции по индивидуальным заказам (письмо Минфина России № 03-11-11/75461 от 01.10.2019). К примеру, изготовление посуды, кухонных принадлежностей, пошив меховых изделий, изготовление сельхозинвентаря, оптики и ковров.

Минфин России опубликовал письмо от 30.12.2020 № 03-11-11/116986, в котором разъяснил возможность применения ПСН предпринимателями, реализующими подакцизные товары. По нормам п. 1 ст. 181 НК РФ, для ИП на ПСН запрещено продавать:

- легковые автомобили;

- бензин и дизельное топливо;

- мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.);

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей.

При этом алкогольная продукция с объемной долей этилового спирта более 0,5% и пиво с нормативным содержанием объемной доли этилового спирта до 0,5% включительно признаются подакцизными товарами в соответствии с пп. 3 и 3.1 п. 1 статьи 181 НК РФ и не входят в этот перечень, так же, как и табачная продукция и табак, предназначенный для потребления путем нагревания. В связи с этим ИП на ПСН вправе торговать в розницу алкогольной и табачной продукцией.

Правила перехода

Чтобы перейти на ПНС, необходимо подать соответствующее заявление в ФНС. С 2021 года действует новый бланк — из приказа ФНС России № КЧ-7-3/891@ от 09.12.2020.

Налоговики рассмотрят обращение предпринимателя, проверят возможность перехода и соответствие по ОКВЭД в течение 5 рабочих дней и выдадут специальное разрешение.

ФНС России приказом от 04.12.2020 № КЧ-7-3/881@ (официально опубликован 12.01.2021) утвердила новую форму патента. Теперь патент оформляют на новом бланке на любое количество дней (но не менее месяца) в пределах календарного года, а не на количество месяцев. Новая форма патента действует с 24.01.2021.

В связи с утверждением новых форм документов ФНС России признала утратившими силу ранее действовавшие формы:

- уведомление об отказе в выдаче патента (форма № 26.5-2);

- заявление о прекращении предпринимательской деятельности, в отношении которой применялась ПСН (форма № 26.5-4);

- сообщение о несоответствии требованиям применения ПСН (форма № 26.5-5).

Отметим, что получить патент разрешено одновременно с регистрацией нового ИП. Это правило делает ПСН очень удобной и экономически выгодной для предпринимателей.

Помимо ограничений по ОКВЭД, чиновники регламентировали дополнительные требования к ИП, которые вправе перейти на упрощенный режим налогообложения. К таковым следует отнести:

- Ограничение по штатной численности. Так, законодатели установили, что штат ИП ограничен 15 сотрудниками. Причем учету подлежат все работники по всем видам деятельности. Считать специалистов, занятых только в патентной деятельности, неправильно.

- Ограничение по совокупному доходу. Если за календарный год общие доходы предпринимателя превысят 60 миллионов рублей, то разрешение применять ПСН пропадает. К расчету принимаются все доходы и поступления по всем видам ОКВЭД, независимо от выбранных налоговых режимов.

При наступлении обстоятельств, которые отменяют права ИП на применение ПСН, бизнесмен уведомляет об этом ИФНС в течение 10 календарных дней. Например, с 01.04.2021 в штат принят 16-ый наемный специалист, следовательно, ИП утрачивает возможность на применение патента и обязан сообщить об этом в ИФНС не позднее 11.04.2021.

Порядок применения

Ключевое отличие ПСН — это фиксированный размер платы за разрешение-патент. Так, общими положениями ставка налога при ПСН устанавливается в размере 6%. Но для некоторых регионов она снижается. Например, для Крыма и Севастополя установлено значение в 4%.

Также действуют налоговые каникулы. Например, при регистрации ИП впервые ставку ПСН в некоторых случаях снижают до 0%. Причем льгота предоставляется в течение 2 лет. Период действия налоговых каникул продлили до 2023 года.

Общая формула, как рассчитать патентную систему налогообложения, такова:

РН = НБ × 6%,

где:

- РН — размер налога;

- НБ — налоговая база;

- 6% — ставка.

Налоговая база — это ожидаемый доход, который может получить предприниматель за отчетный период. Показатель устанавливается на региональном уровне. То есть власти субъекта РФ утверждают фиксированные значения отдельно для каждого ОКВЭД.

Налоговым периодом для расчета признается календарный год либо количество календарных месяцев, на которые было приобретено разрешение. В 2025 году налоговым периодом для ПСН признается календарный месяц.

Пример расчета

Допустим, ИП Петров П.П. решил оказывать парикмахерские услуги населению в 2025 году. Для этого он хочет перейти на 5 месяцев на ПСН.

Определяем фиксированный потенциальный доход для данного ОКВЭД в конкретном регионе. Допустим, он равен 500 000 рублей в год.

Подсчитываем стоимость ПСН на год = 500 000 × 6% = 30 000 рублей.

Сумма за патент в месяц = 30 000 / 12 = 2500 рублей.

Сумма за 5 месяцев = 2500 × 5 = 12 500 рублей.

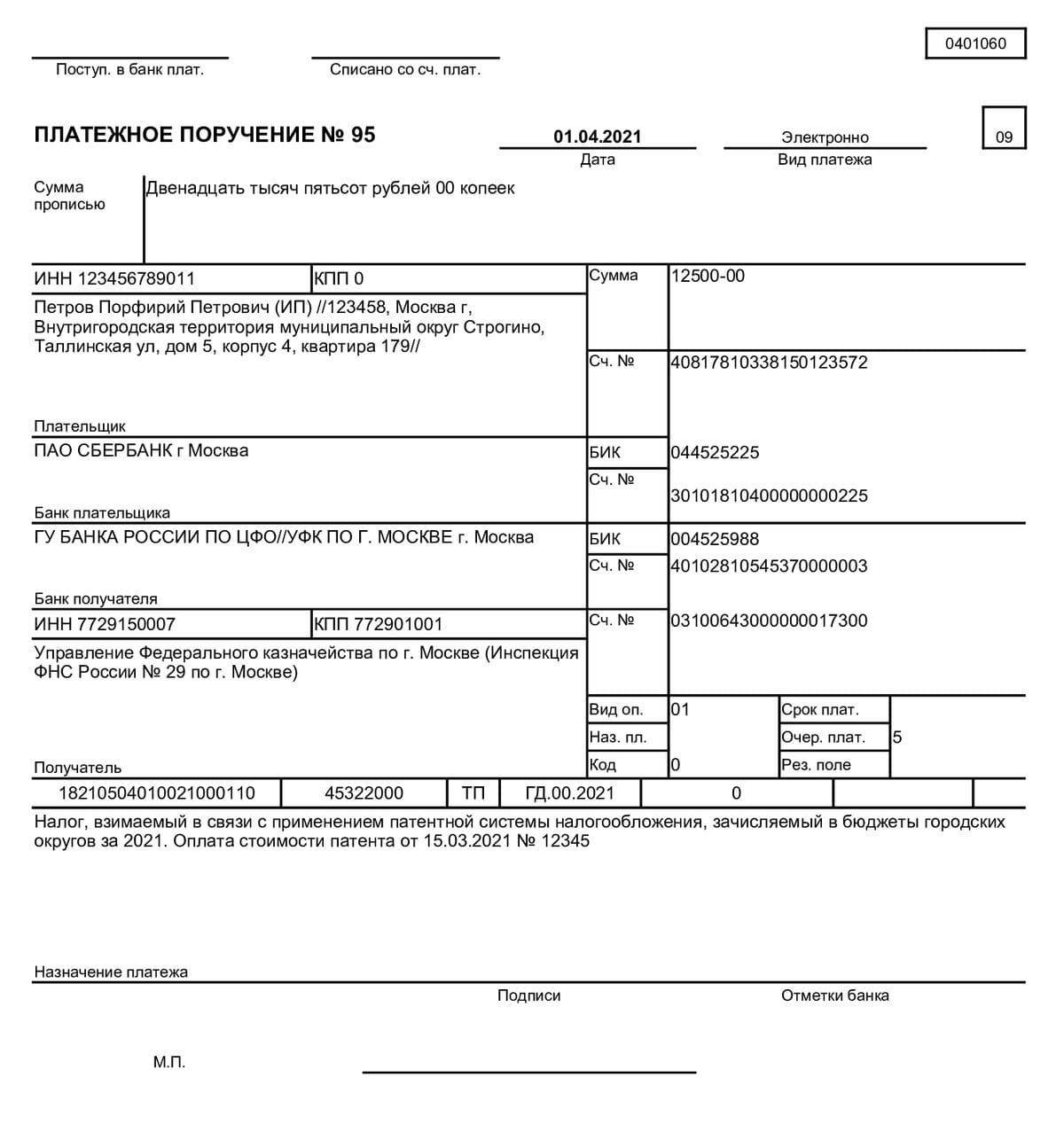

Следовательно, предпринимателю для оказания парикмахерских услуг необходимо купить патент на сумму 12 500 рублей. Актуальный пример платежки на оплату патента для ИП для городских округов:

Предельные сроки оплаты патента для ИП на 2025 год различаются по сроку действия разрешения. Представим их в таблице:

| Срок действия патента | Сроки оплаты патента |

|---|---|

| До 6 месяцев | Полная сумма налога не позже окончания действия ПСН |

| От 6 до 12 месяцев | 1/3 суммы налога — не позже 90 календарных дней после начала действия 2/3 суммы — не позже окончания действия ПСН |

Предприниматели оплачивают ПНС в банке, формируя платежное поручение. Но есть и онлайн-способы оплаты: через портал Госуслуги или сервисы ФНС. Приведем краткую инструкцию, как оплатить патент ИП через сайт налоговой в 2025 году:

- Зайти в личный кабинет предпринимателя.

- Найти функцию «Уплатить налоги или пошлины», затем сервис «Уплата налогов, страховых взносов».

- Заполнить необходимую информацию и внести реквизиты.

- Сформировать квитанцию.

- Оплатить ПСН онлайн (картой или при помощи платежной системы) или распечатать квитанцию и заплатить офлайн.

Аналогичным образом производится оплата по квитанции, сформированной на портале государственных услуг.

Важно

ФНС утвердила новую форму единой упрощенной декларации

Важно

ФНС утвердила новую форму единой упрощенной декларации