Патентную систему налогообложения (ПСН) могут применять только индивидуальные предприниматели. Для оплаты стоимости патента заполняется платежное поручение с указанием актуального кода бюджетной классификации.

Навигация

Коротко о главном: 5 пунктов

- Налог на ПСН — это стоимость патента, который нужно купить для бизнеса.

- На каждый новый вид деятельности нужен отдельный документ.

- Сумма налога берётся не с реальных доходов, а с возможных.

- Если бизнес закончится раньше срока патента, пересчитают сумму налога.

- КБК для оплаты налога — это специальный код, который нужен для платежа.

Как предпринимателю оплачивать налог на ПСН

Уплачиваемый на ПСН налог — это стоимость патента, приобретаемого предпринимателем для ведения определенного вида бизнеса. Для перехода на спецрежим ИП необходимо соответствовать требованиям ст. 346.43 НК РФ — в частности, иметь не более 15 наемных работников, занятых в ПСН-деятельности.

Число патентов, которые разрешено приобрести ИП, не ограничено, но на каждый вид деятельности потребуется отдельный документ, причем действителен он только в том регионе, где ИП его получил. Заявление подается в ИФНС по месту жительства предпринимателя минимум за 10 дней до начала применения ПСН.

Может пригодиться: как заполнить заявление на патент для ИП

Срок действия патента ИП — от 1 до 12 месяцев, приходящихся на один календарный год. Срок одновременно является и налоговым периодом. Декларации или иная отчетность по ПСН не предусмотрены.

Размер налога не зависит от реальных поступлений, так как обложению подлежит потенциально возможный доход ИП по соответствующему виду деятельности. Размер потенциального дохода устанавливают региональные власти своими законами, исходя из направления бизнеса и физического показателя (ст. 346.47, 346.48 НК РФ).

Рассчитывая налог на год, потенциальный годовой доход умножают на ставку ПСН, которая обычно равна 6 %. Если срок менее 1 года, то годовой потенциальный доход делится на 365 дней, умножается на ставку налога и на число дней, составляющих срок действия патента (ст. 346.51 НК РФ).

Оплату за патент перечисляют (п. 2 ст. 346.51 НК РФ):

- в полной сумме не позднее завершения срока его действия, составляющего менее шести месяцев;

- 1/3 стоимости оплачивается в течение 90 дней с даты начала действия патента, а остальные 2/3 — не позднее завершения срока его действия, если он получен на период от шести месяцев до календарного года.

Если срок окончания патента выпадет на 31 декабря, то уплатить налог при ПСН придется не позднее 28 декабря.

Если ИП прекратит деятельность на ПСН раньше, чем истечет срок действия патента, то налог пересчитают. Сумму, определенную к доплате, уплачивают в течение 20 дней после снятия с учета в качестве налогоплательщика на спецрежиме.

Используйте калькулятор патента для ИП

Как изменились правила по ПСН с 2026 года

Ключевое изменение — снижение лимита по доходам на патенте. В 2026 году нельзя применять ПСН, если выручка за 2025 год или с начала 2026 года превысит 20 млн рублей. С 2027-го лимит снижают до 15 млн рублей, с 2028 г. — до 10 млн рублей.

Входит ли налог на ПСН в единый налоговый платеж

Большинство налогов и страхвзносов уплачиваются в бюджет посредством ЕНП на общий КБК, а затем учитываются на индивидуальном едином налоговом счете (ЕНС) предпринимателя.

Сумма ПСН-налога тоже включается в ЕНП. Несмотря на отсутствие деклараций, подавать уведомления о начислениях в инспекцию не требуется — налоговики сформируют обязанность ИП на основании выданного патента, стоимость и сроки уплаты которого им известны.

Если вы предприниматель, то используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы применять, перейти или отказаться от патентной системы.

Какой КБК указывать для оплаты налога на ПСН

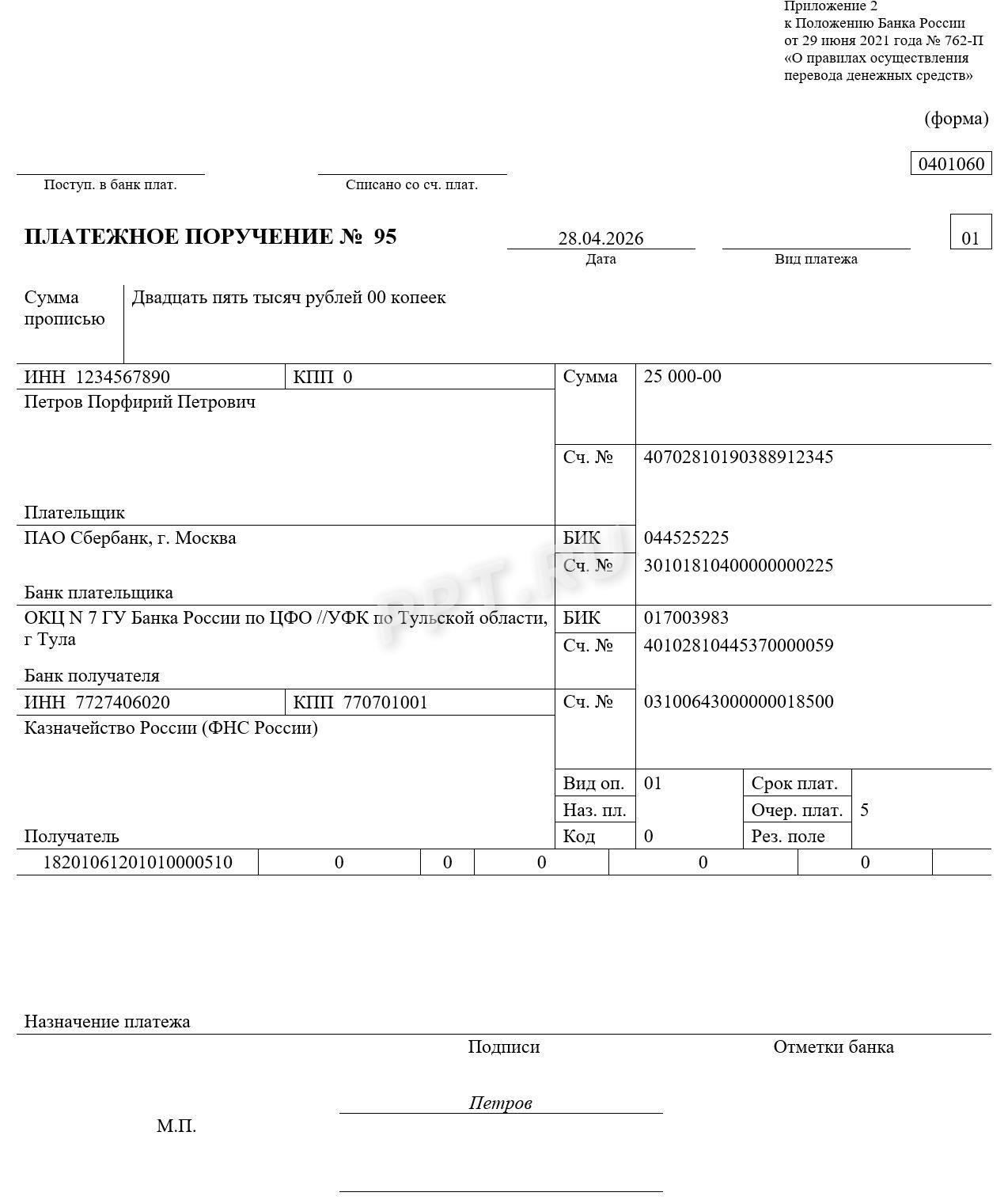

В 2026 году патент надо оплачивать на счет Казначейства России (ФНС России). Посмотреть реквизиты для оплаты патента в 2025 году для ИП вы сможете на официальном сайте ФНС — на специальной странице ЕНС. При перечислении налога необходимо указать КБК ЕНП — 182 01 06 12 01 01 0000 510.

Вам пригодится: как заполнить платежное поручение на уплату ЕНП

КБК в платежном поручении позволяет идентифицировать платеж и зачислить на единый счет предпринимателя. Указывают КБК в поле платежки 104.

Так заполняется платежка при уплате стоимости патента единым налоговым платежом

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

А вот КБК самого патента зависит от бюджета, в который зачисляется налог:

- 182 1 05 04010 02 1000 110 — в бюджеты городских округов;

- 182 1 05 04020 02 1000 110 — в бюджеты муниципальных районов;

- 182 1 05 04030 02 1000 110 — в бюджеты городов федерального значения (Москва, Санкт-Петербург, Севастополь);

- 182 1 05 04040 02 1000 110 — в бюджеты городского округа с внутригородским делением;

- 182 1 05 04050 02 1000 110 — в бюджеты внутригородских районов;

- 182 1 05 04060 02 1000 110 — в бюджеты муниципальных округов.

Эти коды надо указывать в уведомлении об исчисленном налоге, если ИП собирается его подать в инспекцию. Фактически предприниматель не обязан предоставлять уведомление об исчисленной стоимости патента, поскольку у налоговиков есть все необходимые сведения о сумме налога, исходя из информации, содержащейся в патенте. Но такая позиция рискованна. Дело состоит в том, что декларация по ПСН не представляется, а непредставление уведомления может привести к начислению пеней.

Патентная система налогообложения: вопросы и ответы

-

Кто сможет применять ПСН?

Только ИП и только по определенным видам деятельности — например, для розничной торговли, общепита и перевозок. Патент нельзя применять при торговле некоторыми маркированными товарами, при производстве и продаже изделий из драгметаллов, кроме изделий из серебра. Есть и другие ограничения: средняя численность работников — не более 15 человек, доходы — не более 20 млн руб. за текущий или предыдущий годы.

-

Какие налоги платят на ПСН?

Основной — непосредственно патент: патент заменяет НДФЛ и НДС. Налог на имущество за недвижимость, используемую для бизнеса на патенте, надо платить только по кадастровой стоимости. Кроме того, ИП на патенте платит страховые взносы за себя, НДФЛ и взносы за работников, если нанимает их.

-

Как платить налог на ПСН?

Как и большинство налогов, через единый налоговый платеж. Срок оплаты зависит от того, на сколько предприниматель оформляет ПСН. Если ваш патент будет на срок до 6 месяцев, то деньги надо перечислить одной суммой в любое время в течение срока действия патента. Если же патент оказался на 6–12 месяцев, то нужны два платежа:

- 1/3 стоимости — в течение 90 календарных дней с начала действия патента;

- 2/3 стоимости — в оставшийся срок действия.

А если срок окончания действия ПСН приходится на 31 декабря, то заплатите не позднее 28 декабря. В платежном поручении укажите КБК единого налогового платежа. Уведомление об исчисленном налоге с КБК ПСН отправлять в инспекцию необязательно, но вы можете подать его, чтобы избежать недоимок.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз