Предпринимателей освободили от бухучета и бухотчетности. Но они должны регистрировать поступления и затраты по особым правилам. Разбираемся, как работать ИП на УСН и как заполнять книгу учета доходов и расходов.

Навигация

Кто ведет книгу доходов и расходов на УСН

Если вы перешли на упрощенку, то придется учитывать поступления и издержки в КУДиР. Причем это обязательно и для организаций, и для предпринимателей. Налогоплательщики записывают там все хозоперации за год.

Может пригодиться: особенности ведения КУДиР в разных системах налогообложения и отдельно как вести КУДИР ИП на патенте и как вести КУДИР ИП на УСН

Форма и порядок заполнения закреплены в приложениях № 1 и 2 к Приказу Минфина № 135 от 22.10.2012. Но учтите, что бланк из приложения № 1 к приказу № 135н подходит только для упрощенки. Для остальных режимов налогообложения применяют другие учетные документы.

Например, в Приказе Минфина № 86н, МНС России № БГ-3-04/430 от 13.08.2002 разъясняется, как заполнять КУДИР ИП на ОСНО на грузоперевозки — по форме из приложения к этому приказу.

А вот как регистрируют приходные и расходные операции на других режимах:

- На ЕСХН — в книгах по Приказу Минфина № 169н от 11.12.2006.

- На ПСН — в книгах по приказу приложения № 3 к Приказу Минфина № 135н от 22.10.2012.

Для сведения: максимальная выручка ИП на УСН

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы заполнить данные для расчета УСН в КУДиР.

Как вести книгу на УСН

Каждый год надо заводить новую учетную книгу. Вести ее разрешают как электронно, так и на бумаге. Но для бумажной книги есть особые правила — в конце года, когда внесете все сведения:

- Прошнуруйте и пронумеруйте все страницы.

- Укажите общее количество листов на последней странице.

- Заверьте ее подписью ИП и печатью, если предприниматель ею пользуется.

Если ведете электронную КУДиР, то в конце года распечатайте, прошнуруйте и пронумеруйте ее. Заверьте по аналогии с бумажной.

Как оформить КУДиР

Форму книги закрепили в приложении № 1, а правила заполнения — в приложении № 2 к приказу Минфина № 135н. Для всех упрощенцев бланк одинаковый, но в зависимости от объекта обложения на УСН заполнять ее надо по-разному. Все операции отражают в хронологическом порядке и только по первичным документам.

Как заполнить КУДИР при УСН «доходы»

Надо заполнять

- титульный лист;

- раздел I без справки;

- р. IV — отражать страховые взносы, больничные за счет работодателя и другие страховые платежи, которые уменьшают налог по УСН;

- р. V — фиксировать торговый сбор, если ИП его платит.

Инструкция, как заполнить книгу доходов и расходов в России, если предприниматель выбрал доходную упрощенку:

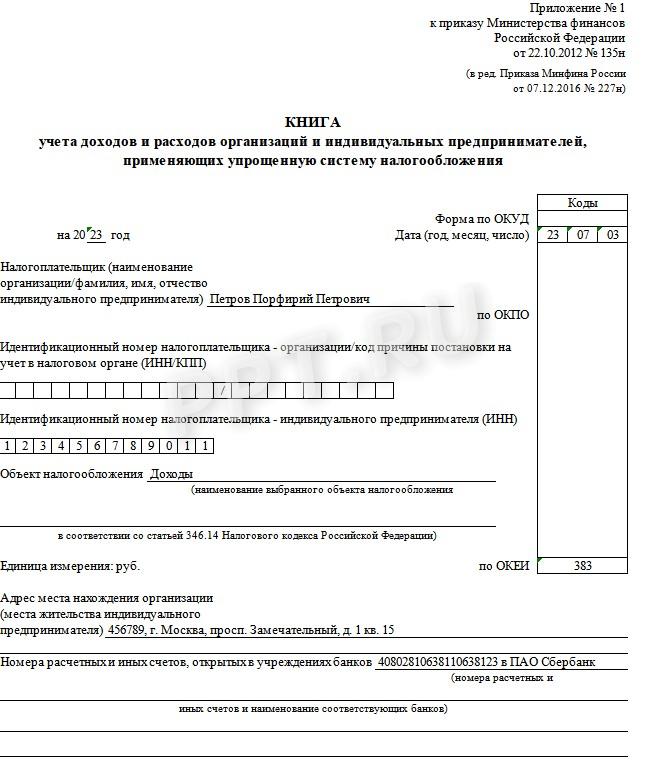

Шаг 1. Заполняем титульный лист. Пишем:

- год — но только две последние цифры: 22, 23, 24 г. и так по порядку;

- дату — но только дату начала ведения документа, а не дату начала нового года;

- налогоплательщика — ФИО предпринимателя;

- ИНН — индивидуальный налоговый номер предпринимателя;

- объект обложения — доходы;

- адрес — место прописки ИП так же, как и в ЕГРИП;

- расчетный счет — номера всех открытых р/счетов и названия банков, в которых они открыты.

Поле для ОКПО на титульном листе книги предприниматели не заполняют. Этот код присваивают только организациям.

Шаг 2. Заполняем раздел I — пишем в графах:

- Порядковый номер операции. Нумерацию ведем сквозную.

- Реквизиты первичного документа, по которому провели операцию. Надо поставить номер и дату первички — платежного поручения, кассового чека, приходного кассового ордера и других (Письмо Минфина № 03-01-15/65071 от 05.10.2017).

- Краткое содержание операции, по которой получили доходы или провели затраты, отражаемые в графе 5 первого разд. книги.

- Сумму полученного дохода, который подлежит обложению по УСН. Если пришлось вернуть оплату или аванс покупателю, то сторнируем запись: вводим ее со знаком минус.

- Расходы за счет выплат из бюджета на открытие собственного дела, создание дополнительных рабочих мест и затраты из полученной субсидии на развитие малого и среднего бизнеса (п. 1 ст. 346.17 НК РФ). Если оплачиваете такие затраты, то укажите эту сумму в гр. 5 в расходах и в гр. 4 в доходах первого разд. книги. Это надо сделать, поскольку полученное финансирование признают в доходах по мере расходования, если соблюдаются условия его использования (Письмо Минфина № 03-11-06/2/62961 от 28.09.2017).

Если не получаете субсидии из бюджета, то заполнять графу 5 не надо — расходы не влияют на базу налогообложения на доходном УСН. Но если предпринимателю удобно регистрировать расходы вместе с доходами для внутреннего учета, то он вправе это делать в книге на свое усмотрение (п. 1 ст. 346.18 НК РФ, п. 2.5 Порядка заполнения из приложения 2 к Приказу Минфина России от 22.10.2012 № 135н).

Справку к первому разделу заполнять не надо.

Шаг 3. А вот как заполнить книгу расходов и доходов ИП в части раздела IV — показать страховые взносы, больничные, платежи по договорам добровольного личного страхования работников на случай болезни. Все это уменьшает налог на доходном УСН (п. 3.1 ст. 346.21 НК РФ). Указываем по графам:

- 1 — порядковый номер операции, число записей в книге равняется количеству фактических выплат;

- 2 — дату и номер платежки на перечисление страхового платежа;

- 3 — период, за который внесли платеж;

- 4–6 — взносы на ОПС, ОМС и ВНиМ;

- 7 — взносы от НС и ПЗ;

- 8 — больничные за ваш счет, то есть за первые 3 дня болезни работника;

- 9 — взносы по договорам добровольного личного страхования работников на случай их болезни за период, который оплачивается за ваш счет;

- 10 — итоговую сумму страховых расходов.

Кроме того, по гр. 4–10 надо подводить итоги за отчетные кварталы и за год.

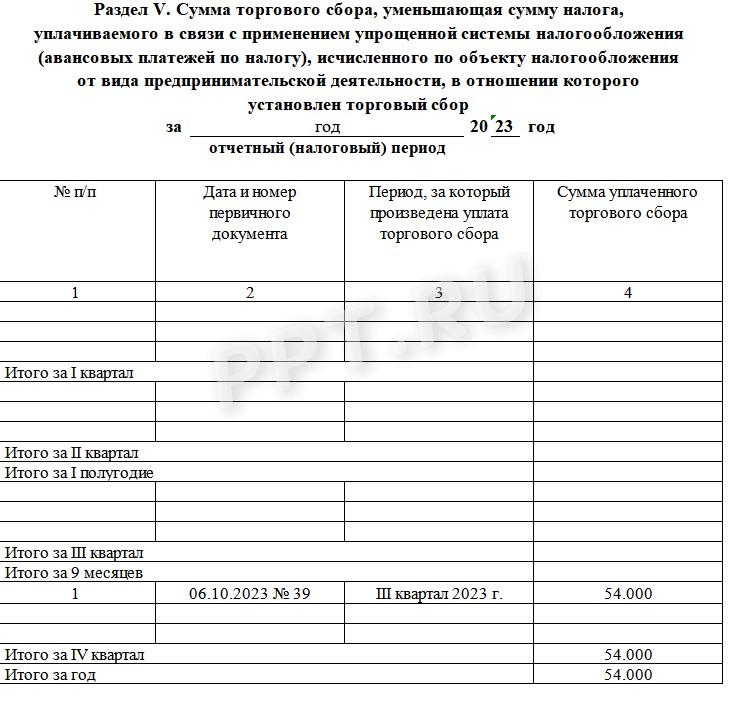

Шаг 4. Заполняем раздел V. Он обязателен только для тех, кто платит торговый сбор. Напоминаем, что торговый сбор тоже уменьшает налог на доходном УСН (п. 8 ст. 346.21 НК РФ).

Фиксируем в графах:

- 1 — порядковый номер операции;

- 2 — дату и номер платежки, которой перечислили торговый сбор;

- 3 — период, за который заплатили сбор;

- 4 — сумму торгового сбора, здесь же подводим итоги по кварталам и за год.

Пример,как правильно заполнить КУДИР при УСН 6%

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

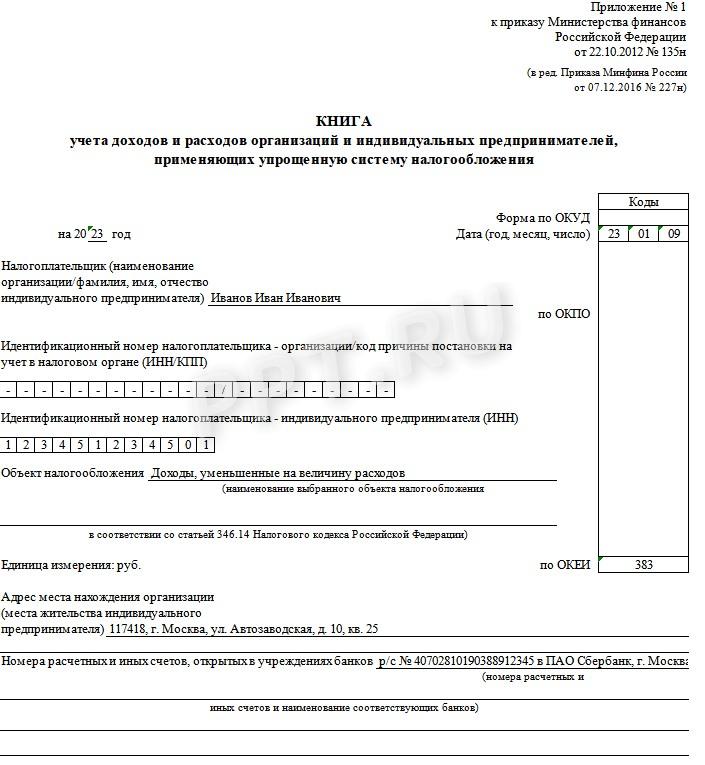

Как заполнить КУДИР «доходы минус расходы»

Предприниматели на упрощенке «доходы минус расходы» заполняют:

- титульный лист;

- раздел I — показывают в нем доходы и расходы, а по итогам года надо заполнить справку к этому разделу;

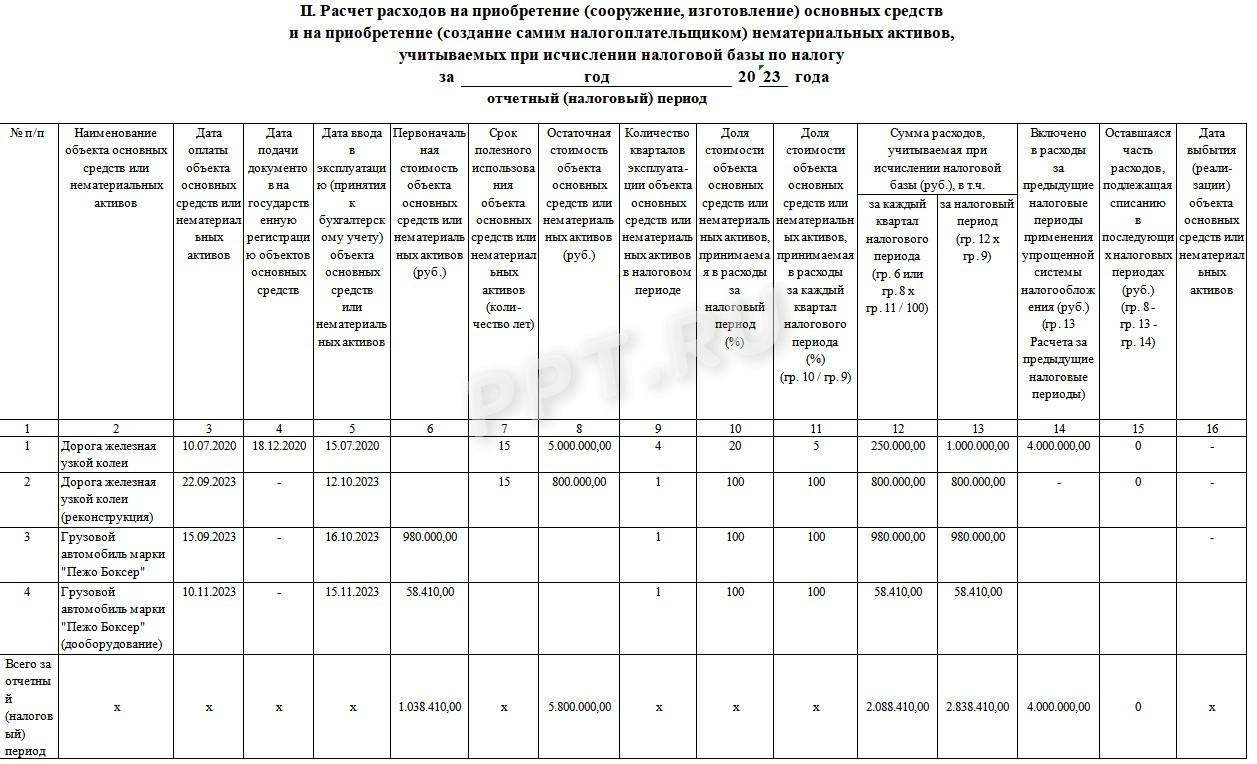

- раздел II — отражают списание затрат на приобретение и создание ОС или НМА в расходах;

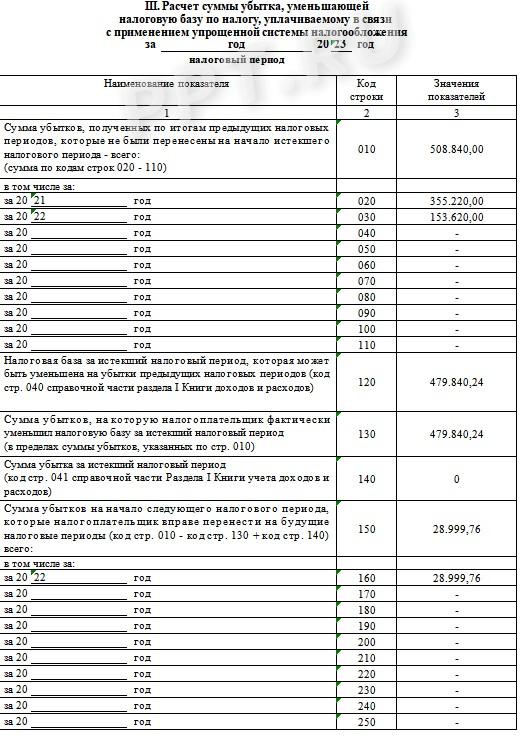

- раздел III — фиксируют убыток, который переносится на текущий и следующий годы. Если убытков не было, то оставьте этот блок пустым.

Разделы VI и V в книге для упрощенки «доходы минус расходы» заполнять не надо. Они предназначены только для доходной упрощенки.

Вот как правильно заполнить книгу доходов и расходов предпринимателям на УСН «доходы минус расходы». Сначала заполняем титульный лист: порядок такой же, как и для доходной упрощенки.

Затем формируем раздел I — по графам:

- 1 — порядковый номер операции в этом году, нумерация сквозная;

- 2 — номер и дата первички, которая подтверждает доходы или расходы;

- 3 — содержание операции;

- 4 — сумма облагаемого дохода, а если возвращаем аванс или оплату клиенту, то сторнируем операцию;

- 5 — заполняем для затрат, которые сможем учесть в расходах по УСН. Указываем выплаченную сумму.

В конце квартала в гр. 5 переносим из раздела II затраты на ОС и НМА, которые учитываем в расходах. А в конце каждого квартала подводим итоги по гр. 4 и 5.

По итогам отчетного года надо заполнять справку к разделу I. Вот как это сделать построчно:

- В 010 указываем общую сумму облагаемого дохода за год. Берем ее из стр. «Итого за год» гр. 4 первого раздела.

- В 020 отражаем сумму затрат, которые уменьшат доходы — из итоговой строки гр. 5 разд. I.

- 030 заполняем, если за прошлый год платили минимальный налог. Указываем разницу между минимальным налогом за прошлый год и налогом на УСН по обычной ставке.

- В 040, 041 подводим итоги. Рассчитываем так: стр. 010 — стр. 020 — стр. 030. Если у разницы положительный результат, то пишем его в стр. 040. Если отрицательный, то это означает убыток — его надо написать в стр. 041 без знака минус.

Теперь переходим к разделу II. Здесь рассчитываем некоторые затраты, которые потом учтем в расходах при расчете авансов и годового налога на:

- приобретение, создание ОС и НМА;

- достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств.

В каждом квартале надо заполнять новую таблицу второго раздела. Итоги по ним переносят в первый раздел — на последний день отчетного и налогового периода (пп. 4 п. 2 ст. 346.17 НК РФ).

Условно разобьем второй раздел книги на 4 блока и покажем порядок их заполнения в таблице.

| Графы с общей информацией по ОС и НМА | Графы для расчета расходов по ОС и НМА, которые приобрели до перехода на УСН | Графы для расчета расходов по ОС и НМА, которые приобрели после перехода на УСН | Итоговые графы |

|---|---|---|---|

|

|

|

Отражаем их в книге в конце каждого квартала в строке «Всего за отчетный (налоговый) период» по гр. 6, 8, 12–15. Сведения из графы 12 разд. II переносим в графу 5 разд. I последним числом квартала или налогового периода |

Последним заполняем раздел III книги учета, если надо показать убыток прошлых десяти лет, на который уменьшается текущая налоговая база (п. 7 ст. 346.18 НК РФ). Вносим в книгу построчно:

- В 010 — общий размер прошлых убытков, который сможем списать в этом году. Берем его из строки 150 третьего раздела прошлогодней книги.

- В 020–110 — суммы убытка по годам. Переносим из строк 160–250 прошлогодней книги.

- В 120 — базу по УСН за текущий налоговый период. Находим ее в стр. 040 справки к первому разделу книги.

- В 130 — убыток, который учитываем в этом году.

- В 140 — текущий убыток, который указали в стр. 041 справки из первого раздела.

- В 150 — отрицательный результат, который переносим на следующие периоды, поскольку не смогли полностью учесть в текущем. Рассчитываем его по формуле: стр. 010 — стр. 130 + стр. 140. Эту сумму продублируем в стр. 010 разд. III книги следующего года.

- В 160–250 — расшифровку переносимого на будущее убытка.

Если раньше у вас не было убытков, то раздел III книги по УСН заполнять не надо.

Образец заполнения книги учета доходов и расходов на УСН 15%

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Как исправлять ошибки в КУДиР

Все зависит от того, как ведете учетную книгу. Если на бумаге, то просто зачеркните ошибку и поставьте дату исправления и корректный показатель. Рядом пусть распишется ИП.

А вот если у вас электронная книга, то все намного сложнее. Исправления для электронной КУДиР не предусмотрены. Если ошиблись, то скорректируйте неправильную запись в своей бухпрограмме.

Для сведения: все об отчетности ИП на УСН

Надо ли сдавать книгу в ИФНС

Нет, в отличие от отчетности по УСН, книгу не сдают. Но налоговики вправе потребовать КУДиР во время выездной проверки. Тогда ее придется сдать в ИФНС (п. 12 ст. 89, ст. 93 НК РФ). Кроме того, часто региональные власти прописывают в локальном законе требование о предоставлении книги для подтверждения права на пониженные ставки по УСН.

Как накажут, если у ИП нет КУДиР

Если у предпринимателя нет учетной книги или же он ведет ее с ошибками, то ему грозит налоговая ответственность. По ст. 120 НК РФ наказывают за грубое нарушение правил учета. А по ст. 122 НК РФ штрафуют за недоимки по налогам.

Полезно знать: как ИП на УСН уменьшить налоги

Вам в помощь образцы, бланки для скачивания

Приказ Минфина России от 22.10.2012 N 135н

<Письмо> Минфина России от 29.12.2012 N 03-11-09/100

Приказ Минфина РФ от 11.12.2006 N 169н

Статья 122 НК РФ. Неуплата или неполная уплата сумм налога (сбора, страховых взносов)

Статья 346.16 НК РФ. Порядок определения расходов

Статья 346.17 НК РФ. Порядок признания доходов и расходов

Статья 346.18 НК РФ. Налоговая база

Статья 346.21 НК РФ. Порядок исчисления и уплаты налога

Статья 89 НК РФ. Выездная налоговая проверка

Статья 93 НК РФ. Истребование документов при проведении налоговой проверки

Важно

Соцфонд подготовил формы документов для добровольного страхования самозанятых

Важно

Соцфонд подготовил формы документов для добровольного страхования самозанятых