Начиная с 2024 года, индивидуальным предпринимателям на патенте нужно вести книгу учета доходов по новой форме. Рассмотрим на реальном примере, как теперь заполнять книгу учета доходов для ИП на ПСН, а результат представим как образец заполненной книги, содержащий все необходимые в 2025 году реквизиты.

Навигация

Коротко о главном: 5 пунктов

- Книга учета доходов для ИП на ПСН нужна для подтверждения величины налоговой базы.

- Ведение книги учета доходов обязательно при патентной системе налогообложения.

- Форма и порядок заполнения книги учета доходов утверждаются ФНС.

- В книге учета доходов регистрируются все операции по реализации товаров и услуг.

- Предоставление книги учета доходов в налоговую инспекцию происходит по запросу налогового органа.

Зачем нужна книга учета доходов при ПСН

Патентная система налогообложения для индивидуальных предпринимателей регламентируется нормами главы 26.5 НК РФ. Основанием, подтверждающим ее использование, является патент (п. 1 ст. 346.45 НК РФ), выдаваемый инспекцией ФНС при регистрации ИП на ПСН. Такой патент предоставляется ИП (по его желанию) на срок от 1 до 12 месяцев включительно в границах одного календарного года.

Советуем прочитать: все о патентной системе налогообложения

Объектом налогообложения при ПСН является потенциально возможный к получению годовой доход, величина которого устанавливается соответствующим региональным законом (ст. 346.47 НК РФ), поэтому в каждом субъекте РФ лимит будет разным. Налоговая база при ПСН устанавливается регионом в виде суммы потенциально возможного годового дохода по тому виду деятельности, который ведет ИП (ст. 346.48 НК РФ). Для подтверждения величины налоговой базы предпринимателям необходимо учитывать все операции по реализации, подпадающие под действие патента (ст. 346.53 НК РФ), в книге учета доходов ИП на ПСН.

Появившийся в 2024 году новый образец книги учета для ПСН и изменившийся порядок ее ведения связаны с поправками, внесенными в НК РФ Федеральным законом от 31.07.2023 № 389-ФЗ. Согласно этим поправкам, закрепленным в новой редакции ст. 346.53 НК РФ, с 01.01.2024 форма и порядок заполнения КУДиР для ИП на патенте должны утверждаться не Минфином РФ (как ранее), а ФНС. По этой причине у ФНС возникла обязанность ввести в налоговый учет при патентной системе новую форму КУДиР.

Общие правила ведения КУДиР для ИП на патенте

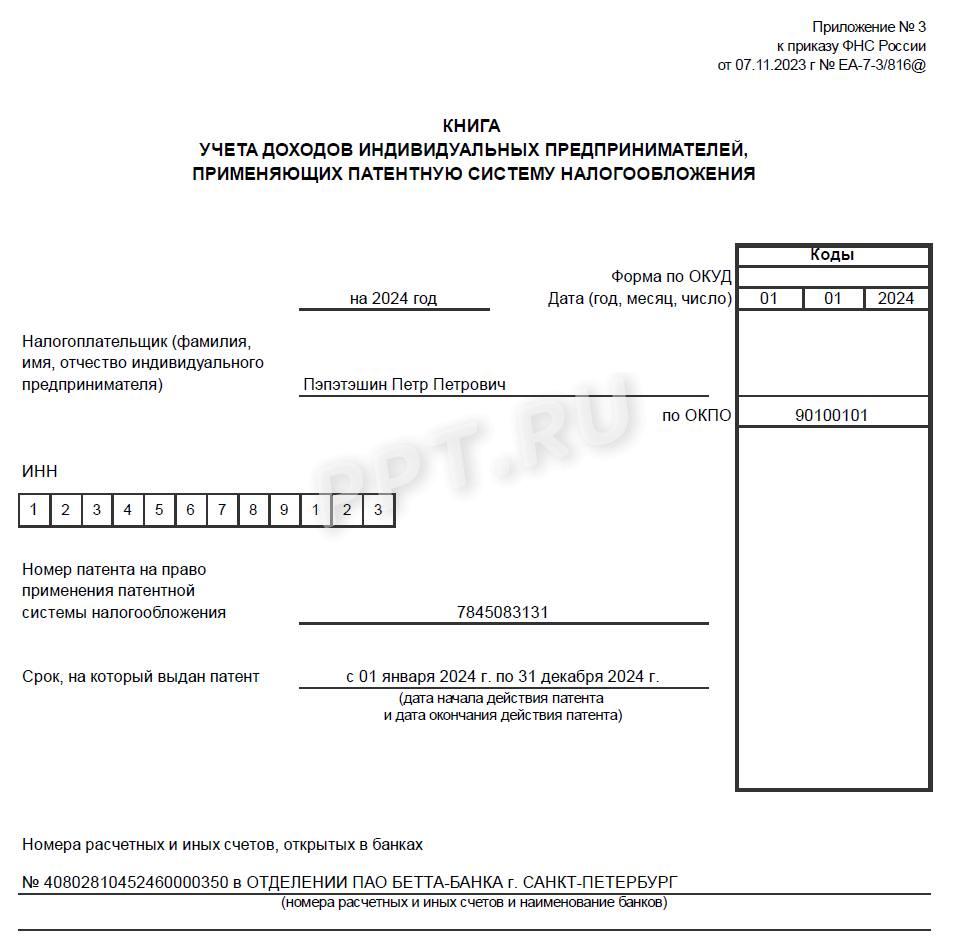

Как отмечено выше, все ИП на патенте с 2024 года ведут учет своих доходов на ПСН в КУДиР, форма и порядок ведения которой утв. Приказом ФНС РФ от 07.11.2023 № ЕА-7-3/816@. Чтобы понять, как выглядит новая КУДиР на патенте, приведем образец заполненного титульного листа книги:

Образец титульного листа КУДиР на ПСН

Как видим, по сравнению с ранее действовавшей формой, изменения внесены незначительные. Актуализация титульного листа коснулась лишь прежнего реквизита «Адрес» — в новой форме КУДиР его нет, поэтому заполнять адрес места жительства ИП и наименование субъекта РФ, где получен патент, теперь не нужно.

В остальном общие правила ведения КУДиР изменились незначительно. Полученные на ПСН доходы все так же регистрируются в хронологической последовательности на основе первичных документов доходных операций в течение всего налогового периода (либо срока, на который получен патент).

Заполнять книгу разрешено как на бумаге, так и в электронном виде. Причем вести КУДиР необходимо лишь в текущем налоговом периоде, а в следующем — открыть и заполнить новый экземпляр книги учета доходов (т. е. каждый год — новая книга).

Если заполнять КУДиР приходится на бумаге, ее необходимо прошнуровать и пронумеровать. По завершении записей, на ее последней странице (сзади), регистрируется общее число содержащихся в КУДиР страниц, а затем эта запись заверяется подписью ИП и скрепляется оттиском его печати (при наличии). Аналогичные требования предъявляются и к КУДиР, которая в течение года велась в электронной форме, а по окончании налогового периода была распечатана на бумаге.

Подробнее: правила ведения книги учета доходов и расходов для ИП

Как заполнить КУДиР для ИП на патенте: пошаговая инструкция

Новый порядок заполнения книги учета доходов ИП, применяющих патентную систему налогообложения, утвержден приложением № 6 к Приказу ФНС РФ от 07.11.2023 № ЕА-7-3/816@.

По своему строению КУДиР подразделяется на две части:

- титульный лист, содержащий реквизиты ИП на ПСН;

- раздел «Доходы», содержащий налоговые данные по каждой операции реализации.

Таким образом, приступая к заполнению образца книги учета, ввод данных начинаем с ее титульного листа (п. 6 Порядка).

Шаг № 1. Заполняем титульный лист КУДиР на патенте

Для этого указываем:

- текущий год применения ПСН, за который заполняется книга учета доходов (например, на 2025 год);

- код КУДиР по ОКУД (пока отсутствует);

- дату начала ведения книги учета (например, 01.01.2025);

- полное Ф.И.О. ИП на основании паспорта (отчество — при наличии);

- код ИП по ОКПО (присваивается Росстатом);

- ИНН (идентификационный номер ИП, присвоенный ФНС);

- номер патента на применение ПСН, в соответствии с которым заполняется книга учета (содержится в верхней части его бланка);

- период патента (с даты начала по дату окончания срока его действия);

- номера расчетных и иных счетов и названия обслуживающих их банков.

Что касается кода книги учета по ОКУД (Общероссийскому классификатору управленческой документации), то на момент написания этой статьи он еще не присвоен, поэтому заполним при появлении кода в классификаторе.

Код налогоплательщика по Общероссийскому классификатору предприятий и организаций (ОКПО) присваивается органом Росстата при регистрации ИП. Для получения информации о присвоенных ему кодах любой предприниматель имеет возможность воспользоваться сервисами интернет-портала Росстата. Для этого достаточно ввести в поле формы свой ИНН или ОГРНИП.

Реквизиты патента (номер, период действия) указаны на его бланке, полученном от ИФНС после регистрации ИП на ПСН.

Образец заполнения титульного листа КУДиР при патенте (после ввода всех необходимых сведений) показан выше, в предыдущем разделе.

Шаг № 2. Заполняем раздел «Доходы» КУДиР

Для этого регистрируем все операции, связанные с получением доходов от деятельности, указанной в патенте.

Согласно пунктам 7-10 Порядка, табличные данные раздела заполняются следующим образом:

- в столбец 1 вводится порядковый номер регистрируемой операции;

- в столбце 2 заполняем дату (число, месяц, год) и номер первичного документа, по которому совершена операция реализации (как правило, в формате ДД.ММ.ГГГГ);

- в столбце 3 указываем краткое содержание регистрируемой операции (например, основание зачисления денежных сумм на расчетный счет или в кассу ИП);

- в столбце 4 отражается сумма дохода от реализации, поступившая по регистрируемому документу.

Шаг № 3. Подводим итоги налогового периода

По завершении налогового периода (либо срока, на который получен патент) в столбце 4 раздела «Доходы» КУДиР указывается общая сумма полученных на патенте доходов.

После ввода всех необходимых сведений образец заполненного раздела «Доходы» КУДиР на ПСН может выглядеть следующим образом:

Образец заполненного раздела «Доходы» КУДиР на ПСН

Предоставлять ли КУДиР на ПСН в ИФНС

В настоящее время НК РФ не содержит требований, обязывающих ИП на ПСН ежегодно (или в иные сроки) сдавать КУДиР в инспекцию ФНС. Тем не менее, согласно пп. 5 п. 1 ст. 23 НК РФ, налогоплательщики обязаны предоставить книгу, если налоговый орган ее запросит.

Учитывая изложенное, предоставление в ИФНС книги учета доходов для ИП на патенте предусмотрено только по запросу налогового органа (см. письмо Минфина РФ от 26.07.2021 № 03-11-06/59496).

При этом необходимо учитывать тот факт, что отсутствие книги по вине налогоплательщика признается грубым нарушением правил учета доходов, расходов и объектов налогообложения, что способно привести к штрафным санкциям по ст. 120 НК РФ:

- за текущий налоговый период — 10 000 рублей;

- за несколько налоговых периодов — 30 000 рублей.

Есть и другая причина, по которой ИФНС вправе потребовать КУДиР. Книга является важнейшим налоговым регистром, позволяющим определить все доходы, полученные по патенту. При превышении их лимита, установленного п. 6 ст. 346.45 НК РФ (60 млн рублей), налоговый орган аннулирует патент с первого дня его действия. В этом случае ИП автоматически переходит на ОСНО, а при наличии соответствующего заявления — на УСН или ЕСХН. Причем налог, подлежащий уплате, будет пересчитан.

Читайте также:

Важно

Минздрав собирается проконтролировать частые больничные

Важно

Минздрав собирается проконтролировать частые больничные