Каждый владелец автомобиля обязан уплачивать налог на транспорт государству. Размер платежа зависит от региона, мощности транспортного средства, отнесения его к элитным.

Навигация

- Коротко о главном: 5 пунктов

- Что такое транспортный налог: основные характеристики

- Кто платит транспортный налог

- Как определяется налоговая база по транспортному налогу

- Как рассчитывается сумма транспортного налога

- Какие ставки налога установлены НК РФ

- Какие ставки установлены в регионах

- Особенности уплаты транспортного налога организациями

- Бухгалтерские проводки по налогу

- Особенности уплаты транспортного налога физическими лицами

- Пример расчета транспортного налога

- Ответы на частые вопросы

Коротко о главном: 5 пунктов

- Транспортный налог нужен для ремонта дорог и других нужд транспорта.

- Налог платят за машины, лодки, самолеты и другие виды транспорта.

- Некоторые транспортные средства, например, инвалидные авто до 100 л.с., от налога освобождены.

- Сколько надо заплатить, зависит от мощности двигателя или других показателей.

- Если вашей машины нет в списке, налоговая служба сама перестанет начислять налог.

Что такое транспортный налог: основные характеристики

Взиманию налога на транспорт посвящена глава 28 Налогового кодекса РФ. Он отнесен к региональным, и эти поступления идут в бюджет субъекта Федерации на финансирование ремонта дорог и прочие нужды дорожно-транспортной сети.

Подлежат обложению:

- автотранспорт: автомобили, мотоциклы, автобусы, снегоходы и иные машины на пневматическом и гусеничном ходу;

- водный транспорт: яхты, моторные лодки, катера, теплоходы, парусные суда и иные;

- воздушные транспортные средства: самолеты, вертолеты и иные.

Не включаются в активы, которые признаются налогооблагаемыми объектами:

- легковой автотранспорт инвалидов, если он получен через органы соцзащиты и мощность его не превышает 100 лошадиных сил;

- похищенные и разыскиваемые ТС при подтверждении подачи заявления о розыске;

- сельхозтранспорт сельхозпредприятий;

- весельные и моторные лодки, если мощность двигателя не превышает 5 лошадиных сил;

- промысловые суда;

- суда, зарегистрированные в Российском международном реестре судов;

- водные и воздушные суда, которые принадлежат лицам, зарегистрированным в специальных административных районах: на островах Русский (Приморский край) и Октябрьский (Калининградская область);

- водные и воздушные суда организаций — перевозчиков грузов и пассажиров;

- авиация медицинской службы.

Советуем прочитать: как правильно рассчитать и платить налог на водный транспорт

Каждый регион вправе устанавливать порядок взимания и ставки законодательным актом субъекта РФ, опираясь на основополагающие положения Налогового кодекса. Если такой закон не принят, то тариф устанавливается в соответствии с пунктом 1 статьи 361 НК РФ. Регионы смогут увеличивать или уменьшать указанную в Налоговом кодексе ставку не более чем в 10 раз.

Кто платит транспортный налог

Плательщиками признаются физические и юридические лица, на которых в установленном порядке зарегистрировано транспортное средство. Правила регистрации для различных видов транспорта устанавливают:

- Приказ МВД от 21.12.2019 № 950 — регламент предоставления услуги госрегистрации транспортных средств;

- постановление Правительства РФ № 1507 от 21.09.2020 — правила госрегистрации самоходных машин;

- Воздушный кодекс РФ;

- Кодекс внутреннего водного транспорта РФ;

- Кодекс торгового мореплавания РФ.

Статья 357 НК РФ исключает из налогоплательщиков те организации, которые зарегистрированы на Курильских островах и освобождены от уплаты налога на прибыль в соответствии со статьей 246.3. Эту льготу имеют организации, которые зарегистрированы на указанных территориях после 1 января 2022 года на последующие с момента регистрации 20 лет.

Кто платит транспортный налог при лизинге автомобиля

Транспортный налог платит лицо, на которое зарегистрирован автомобиль. Условия регистрации и того, кто является плательщиком в бюджет — лизингодатель и лизингополучатель, согласовывают в договоре. Кто из сторон договора является балансодержателем лизингового имущества — не влияет на выбор налогоплательщика. Важно, на кого автомобиль зарегистрирован.

Возможны следующие ситуации:

| На кого зарегистрировано лизинговое имущество | Налогоплательщик |

|---|---|

| На лизингодателя | Лизингодатель |

| На лизингополучателя | Лизингополучатель |

|

В ПТС указаны обе стороны. Постоянная регистрация — на лизингодателя. Временная (на период действия договора лизинга) — на лизингополучателя |

Лизингодатель |

Эксперты КонсультантПлюс разобрали, кто является плательщиком ТН. Используйте эти инструкции бесплатно.

Как определяется налоговая база по транспортному налогу

Налоговая база — основа для расчета платежа в бюджет. С нее взимается фискальный сбор по установленной тарифной ставке. Для транспортного налога базой налогообложения являются (ст. 359 НК РФ):

- мощность двигателя в лошадиных силах — для транспортных средств, имеющих двигатели;

- паспортная статическая тяга реактивного двигателя — для соответствующих воздушных средств;

- валовая вместимость — для несамоходного (буксирного) водного транспорта;

- для водного и воздушного транспорта, для которого не установлены перечисленные показатели, объектом налогообложения признается единица транспортного средства.

Сумма к перечислению в бюджет рассчитывается отдельно в отношении каждого транспортного средства.

Как рассчитывается сумма транспортного налога

Транспортный налог для автомобилей рассчитывается по формуле:

где:

- ТУ - транспортный налог;

- НБ - налоговая база;

- НС - налоговая ставка.

Если на лицо зарегистрировано не одно, а несколько транспортных средств, то налоговый платеж рассчитывается отдельно по каждому, а затем суммируется. Это и есть общий размер транспортного налога, подлежащего перечислению в бюджет. Обратите внимание, что налог на транспорт уплачивается в составе единого налогового платежа.

Подробнее: как платить ЕНП

Для налогоплательщиков действует беззаявительный порядок прекращения начисления транспортного налога в случае гибели или уничтожения ТС. Если заявления налогоплательщика нет, то налоговики используют сведения от других органов и прекратят начислять налог с 1-го числа месяца гибели объекта (389-ФЗ от 31.07.2023).

Кроме того, определили порядок для ситуаций, когда транспорт в розыске или его розыск уже прекратили. Чтобы инспекция перестала начислять налог, надо подать заявление по форме из Приказа ФНС № СД-7-21/534@ от 11.08.2023. Если есть в наличии, то приложите к заявке подтверждающие документы. Но если таких документов нет — ФНС самостоятельно запросит нужные сведения у уполномоченных органов.

Кроме того, если в течение налогового или отчетного периода изменилось место нахождения транспорта, то налог и авансы по нему исчисляют по новому месту с 1-го числа месяца, который следует за месяцем изменений.

Какие ставки налога установлены НК РФ

При отсутствии регионального нормативно-правового акта, налогоплательщики уплачивают транспортный налог по установленной ставке (ст. 361 НК РФ):

| Объект обложения | База налогообложения | Налоговая ставка, руб. |

|---|---|---|

| Легковые автомобили | ||

| До 100 л. с. (до 73,55 кВт) включительно | л. с. | 2,5 |

| От 100 до 150 л. с. включительно (73,55–110,33 кВт) | л. с. | 3,5 |

| От 150 до 200 л. с. включительно (110,33–147,1 кВт) | л. с. | 5 |

| От 200 до 250 л. с. (147,1–183,9 кВт) | л. с. | 7,5 |

| Свыше 250 л. с. (183,9 кВт) | л. с. | 15 |

| Грузовые автомобили | ||

| До 100 л. с. (до 73,55 кВт) включительно | л. с. | 2,5 |

| От 100 до 150 л. с. включительно (73,55–110,33 кВт) | л. с. | 4 |

| От 150 до 200 л. с. включительно (110,33–147,1 кВт) | л. с. | 5 |

| От 200 до 250 л. с. (147,1–183,9 кВт) | л. с. | 6,5 |

| Свыше 250 л. с. (183,9 кВт) | л. с. | 8,5 |

| Мотоциклы и мотороллеры | ||

| До 20 л. с. (до 14,7 кВт) | л. с. | 1 |

| От 20 до 35 л. с. (14,7–25,74 кВт) | л. с. | 2 |

| Свыше 35 л. с. (25,74 кВт) | л. с. | 5 |

| Автобусы | ||

| До 200 л. с. (до 147,1 кВт) включительно | л. с. | 5 |

| Свыше 200 л. с. (более 147,1 кВт) | л. с. | 10 |

| Снегоходы и мотосани | ||

| До 50 л. с. (до 36,77 кВт) включительно | л. с. | 2,5 |

| Свыше 50 л. с. (более 36,77 кВт) | л. с. | 5 |

| Катера и моторные лодки | ||

| До 100 л. с. (до 73,55 кВт) включительно | л. с. | 10 |

| Свыше 100 л. с. (более 73,55 кВт) | л. с. | 20 |

| Яхты и иные парусно-моторные суда | ||

| До 100 л. с. (до 73,55 кВт) включительно | л. с. | 20 |

| Свыше 100 л. с. (более 73,55 кВт) | л. с. | 40 |

| Гидроциклы | ||

| До 100 л. с. (до 73,55 кВт) включительно | л. с. | 25 |

| Свыше 100 л. с. (более 73,55 кВт) | л. с. | 50 |

| Иные транспортные средства самоходные | л. с. | 2,5 |

| Буксируемые суда | Регистровая тонна | 20 |

| Воздушные суда, имеющие двигатели | л. с. | 25 |

| Воздушные суда с реактивным двигателем | Килограмм силы тяги | 20 |

| Иной воздушный и водный транспорт, не имеющий двигателя | Единица транспортного средства | 200 |

Какие ставки установлены в регионах

Субъекты Федерации вправе изменять тариф в сторону увеличения или уменьшения максимально 10 раз, приняв региональный законодательный акт. При установлении региональной ставки, субъект Федерации вправе ее дифференцировать (устанавливать любую для разных категорий) в зависимости от возраста транспорта (срока, прошедшего с момента выпуска).

Установленные ограничения возможности 10-кратного изменения ставки налога регионом не действуют в отношении легковых автомобилей мощностью до 150 лошадиных сил. Кроме установления величины взимаемого фискального платежа, регионы вправе регламентировать льготы по транспортному налогу.

Актуальная информация по каждому региону размещена на официальном сайте ФНС в справочной информации.

В Москве электромобили освободили от уплаты транспортного налога до 01.01.2030 (ст. 4 закона г. Москвы № 33 от 09.07.2008, ст. 14 закона г. Москвы № 21 от 13.11.2024). Льгота применяется как для организаций, так и для физлиц.

Особенности уплаты транспортного налога организациями

Сроки и установленный порядок уплаты

Налог на транспорт организации по завершении налогового периода (года) перечисляют не позднее 28 февраля следующего года. Квартальные авансы платят до 28-го числа следующего месяца после отчетного квартала.

Транспортный налог перечисляют в составе единого налогового платежа. Сведения о подлежащем перечислению годовом платеже отражают в уведомлении об исчисленных налогах, подаваемом до 25 февраля.

Декларации, расчеты и иная отчетность по транспортному налогу компаниями не предоставляются. Для проверки правильности расчета и полноты уплаты ФНС ежегодно направляет сообщение об исчисленной сумме платежа до 28 августа года, следующего за истекшим налоговым периодом (Приказ ФНС № ЕД-7-21/667@ от 16.07.2021). Если организация не согласна с полученным расчетом от ФНС, то она вправе заявить об этом в течение 20 рабочих дней. Если в собственности компании есть автомобиль или иное ТС, а об исчисленном налоге на транспорт сообщение не поступило, то обратитесь в ФНС с заявлением о его выдаче по форме, установленной приложением 1 к Приказу ФНС № ЕД-7-21/647@ от 09.07.2021.

Авансовые платежи по транспортному налогу: кто платит и когда

По общему правилу, установленному пунктом 1 статьи 363 НК РФ, компании перечисляют ежеквартальные авансовые платежи по транспортному налогу. Сроки перечисления едины для всех регионов РФ: не позднее 28-го числа месяца, следующего за истекшим кварталом. При попадании даты уплаты на выходной день, последний срок перечисления переносится на первый следующий рабочий день.

Сроки уплаты в 2025 году:

| Период, за который производятся перечисления | Последняя дата уплаты |

|---|---|

| Платеж за 2024 год | 28.02.2025 |

| Авансовый платеж за 1-й квартал | 28.04.2025 |

| Авансовый платеж за 2-й квартал | 28.07.2025 |

| Авансовый платеж за 3-й квартал | 28.10.2025 |

| Платеж за 2025 год | 02.03.2026 |

Субъекты РФ вправе отменить перечисление авансовых платежей. Стоит ознакомиться с региональным законом в этой части.

Повышающий коэффициент по транспортному налогу на авто дороже 10 млн рублей

На автомобили, признанные дорогостоящими, для расчета платежа в бюджет устанавливается коэффициент повышения 3. К таким видам автотранспорта относятся:

- ТС, с года выпуска которых прошло не более 10 лет, и стоимостью 10–15 млн руб. включительно;

- ТС, с года выпуска которых прошло не более 20 лет, и стоимостью свыше 15 млн руб.

Перечень автотранспорта, признанного дорогостоящим, устанавливается Минпромторгом не позднее 31 марта текущего года. Ведомство размещает его на сайте Минпромторга в открытом доступе.

Есть ли льготы для юрлиц

Льготы по уплате налога на транспорт устанавливаются регионами. В Москве освобождены от обложения, например, предприятия-перевозчики городского пассажирского транспорта (за исключением такси).

Мы подготовили для вас калькулятор транспортного налога в Москве:

На федеральном уровне установлено освобождение от уплаты для организаций, работающих на территории Курильских островов (статья 357 НК РФ) и определенных категорий на территории «Сириус» (Краснодарский край, ст. 356.1 НК РФ).

Отчетность по транспортному налогу

Обязанность предоставлять налоговую декларацию по транспортному налогу налогоплательщиком отменена с 1 января 2021 года. С этого момента ФНС ежегодно направляет сообщения о размере подлежащего уплате фискального сбора каждой организации — владельцу транспорта. Сведения о собственниках и базе расчета (мощности двигателя ТС) налоговая служба получает от ГИБДД.

С 01.01.2023 введена обязанность для налогоплательщиков уведомлять налоговый орган о размере подлежащих уплате налоговых платежей, не отраженных в декларациях (расчетах). Для этого разработано уведомление об исчисленных налогах (приложение 1 к Приказу ФНС № ЕД-7-8/1047@ от 02.11.2022). Поскольку по транспортному налогу не предусмотрена отчетность, налогоплательщик обязан подать уведомление в соответствующие сроки:

| Период, за который производится перечисление | Последняя дата подачи уведомления | Что указать в коде отчетного периода в уведомлении |

|---|---|---|

| Платеж за 2024 год | 25.02.2025 | 34/04 |

| Авансовый платеж за 1-й квартал | 25.04.2025 | 34/01 |

| Авансовый платеж за 2-й квартал | 25.07.2025 | 34/02 |

| Авансовый платеж за 3-й квартал | 27.10.2025 | 34/03 |

| Налог за 2025 год | 25.02.2026 | 34/04 |

Подробнее: как заполнить уведомление по ЕНП

Бухгалтерские проводки по налогу

Взаиморасчеты по транспортному налогу отражают с использованием счета 68. Для обособления взаиморасчетов по этому фискальному платежу обособленно целесообразно открыть отдельный субсчет. Учетные программы предлагают использовать субсчет 68.07. Проводки при начислении и уплате следующие:

| Операция | Дебет | Кредит |

|---|---|---|

| Транспортный налог начислен | 26 (44) | 68.07 |

| Перенесен на дату перечисления в составе единого налогового платежа | 68.07 | 68.09 |

| Перечисление в бюджет осуществлено в составе ЕНП | 68.09 | 51 |

Особенности уплаты транспортного налога физическими лицами

Сроки и порядок уплаты

Владельцы — физические лица уплачивают налог на транспорт не позднее 1 декабря года, следующего за расчетным. За 2024 год перечисление в бюджет необходимо сделать не позднее 01.12.2025.

Уплачивают физлица транспортный фискальный сбор на основании уведомления ФНС. ФНС сама рассчитывает размер платежа к перечислению и направляет уведомление:

- электронно, при наличии у физического лица регистрации в личном кабинете налогоплательщика;

- в бумажной форме почтой, при отсутствии регистрации в ЛК на сайте ФНС.

Информацию о владельцах транспорта и характеристиках объекта для расчета налоговой базы ФНС получает от подразделений ГИБДД.

Правила расчета аналогичны правилам, установленным для юридических лиц:

- Налоговая база равна мощности двигателя.

- Ставка налога установлена региональным законом или статьей 361 НК РФ.

- При покупке или продаже месяц учитывается как полный, если транспорт:

- поставлен на учет до 15-го числа включительно;

- снят с регистрации после 15-го числа.

- При включении автомобиля в перечень дорогостоящих применяется повышающий коэффициент.

Физические лица, как и организации, перечисляют все налоги в составе единого налогового платежа.

Есть ли льготы для физических лиц

Налоговый кодекс не содержит перечень лиц, освобожденных от уплаты транспортного налога или имеющих льготы. Льготные категории прописываются в региональном законе, в каждом субъекте Федерации они разные. Закон Москвы от 09.07.2008 № 33 предусматривает полное освобождение от перечисления сбора на транспорт для следующих категорий физических лиц:

- участников ВОВ и узников концлагерей;

- инвалидов I и II группы;

- родителей детей-инвалидов;

- одного из родителей в многодетной семье;

- подвергшихся радиационному воздействию;

- владельцев электромобилей.

Узнайте, какие льготы по транспортному налогу положены многодетным

С полным перечнем льгот, установленных в регионе, любой налогоплательщик вправе ознакомиться на официальном сайте ФНС в разделе «Справочная информация по имущественным налогам».

Если льготы при расчете платежа в уведомлении не учтены, то для перерасчета обратитесь в ИФНС по месту жительства с документами, подтверждающими право на уменьшение платежа.

Как платят транспортный налог пенсионеры

Пенсионеры платят транспортный налог на общем основании. Если на них зарегистрированы транспортные средства, которые признаются объектом налогообложения, то следует заплатить в бюджет в установленный срок (ч. 1 ст. 357 НК РФ).

Федеральные льготы установлены только по налогу, обязательному к уплате на федеральной территории «Сириус». Но получение пенсии само по себе не дает права на освобождение от уплаты налогового платежа за транспорт.

К примеру, в Москве льготы предоставляются таким категориям граждан (п. 4–6 ч. 1 ст. 4 закона г. Москвы № 33 от 09.07.2008):

- ветеранам и инвалидам ВОВ;

- ветеранам и инвалидам боевых действий;

- инвалидам I и II групп.

То есть в Москве льготы по транспортному налогу непосредственно для пенсионеров не предусмотрены. Но если гражданин уже на пенсии и относится к какой-либо из перечисленных категорий налогоплательщиков, то вправе воспользоваться льготой.

В некоторых регионах льготы по транспортному налогу предоставляются гражданам при наличии у них статуса пенсионера. К примеру, закон Санкт-Петербурга № 81-11 от 14.07.1995 предусматривает освобождение от уплаты и для пенсионеров в отношении одного транспортного средства мощностью до 150 лошадиных сил.

Подробная информация о ставках и налоговых льготах в конкретном регионе есть в справочнике в разделе «Электронные услуги» на официальном сайте ФНС. Специальных ставок для пенсионеров не предусмотрено.

Подробнее: как рассчитывают транспортный налог для пенсионеров

Что делать, если не пришло уведомление

Если вы являетесь владельцем транспортного средства, но уведомление об исчисленном платеже в бюджет не поступило, то следует обратиться в налоговую инспекцию по месту жительства для уточнения информации. Нельзя надеяться, что платеж в бюджет не взыщут никогда. Рано или поздно сведения о владельце транспорта ФНС получит и рассчитает платеж за весь период владения. А за несвоевременную уплату начислят пени в размере 1/300 ключевой ставки ЦБР.

В налоговую инспекцию налогоплательщик вправе обратиться лично. Необходимо вместе с документами, подтверждающими владение транспортом, обратиться к инспектору, посетив ИФНС по месту жительства. Инспектор проверит документы, обновит сведения в базе ФНС. При наличии права на льготу следует представить подтверждающие документы.

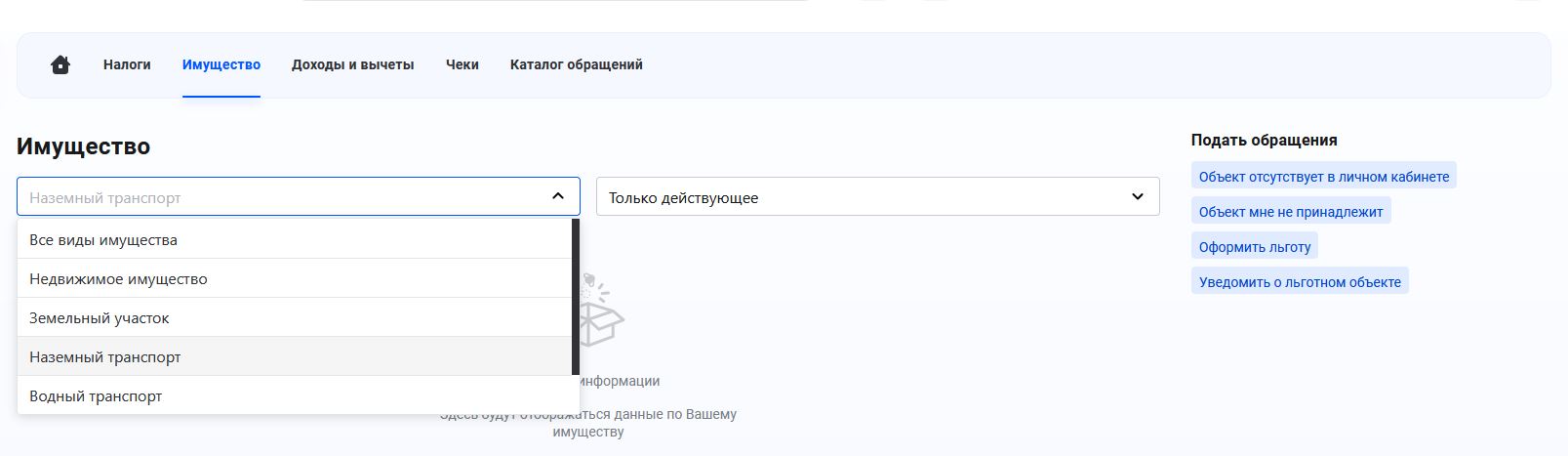

Сведения о зарегистрированном имуществе физического лица, отраженном в базе ФНС, удобно отслеживать в личном кабинете налогоплательщика. Вход возможен по учетной записи на портале Госуслуг. В ЛК налогоплательщика, в разделе «Имущество», выбрав нужный подраздел, физическое лицо увидит всё имущество, владельцем которого является. Там же физлицо вправе в электронном виде подать обращение об отсутствующем или лишнем активе, заявить льготу. Посещать лично ИФНС по месту жительства в этом случае нет необходимости.

Как проверить, какой транспорт видит налоговая

Пример расчета транспортного налога

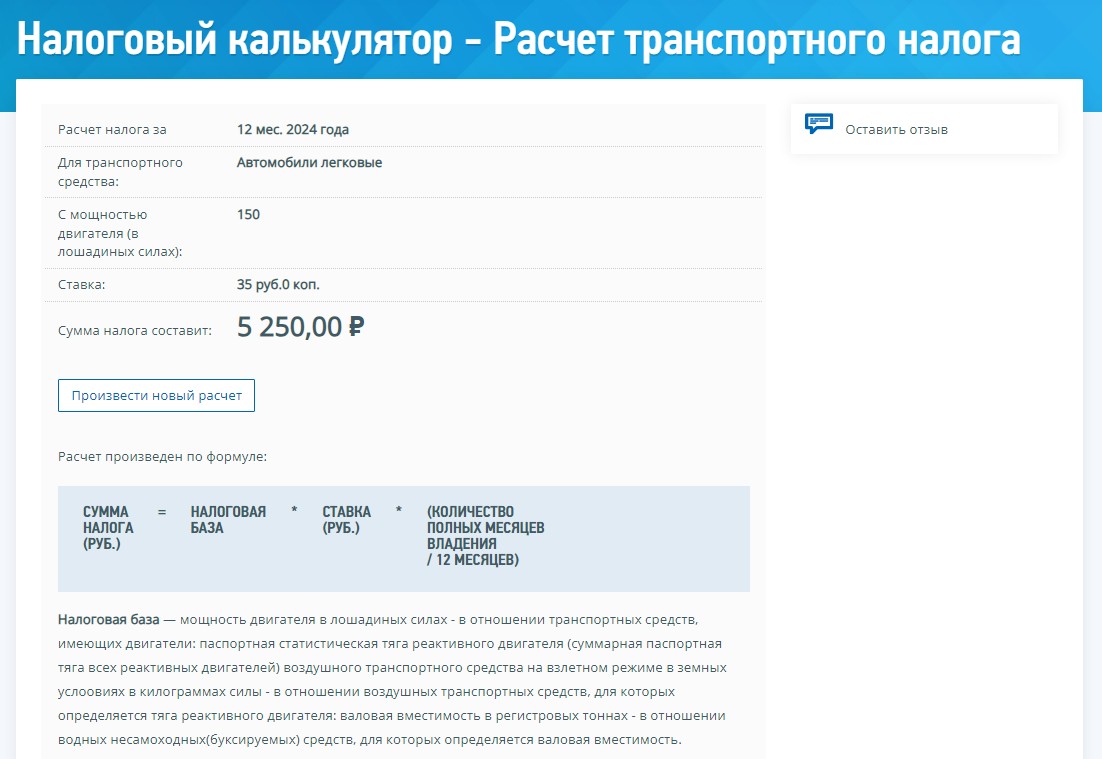

На примере покажем расчет суммы к уплате. ООО «Ppt.ru» владело весь 2024 год легковым автомобилем мощностью 150 л. с. Общество 20 марта 2024 года купило еще грузовой автомобиль мощностью 160 л. с. Поскольку грузовой автомобиль приобретен в марте после 15-го числа, срок владения в 2024 году составил 9 месяцев (апрель — декабрь). Эксплуатация транспорта осуществляется в Санкт-Петербурге. Расчет налога за 2024 год:

| Вид ТС | Налоговая база (мощность двигателя) | Ставка | Период владения, месяцев | Сумма к уплате за год | Авансовый платеж за 1-й квартал | Авансовый платеж за 2-й квартал | Авансовый платеж за 3-й квартал |

|---|---|---|---|---|---|---|---|

| Легковой автомобиль | 150 | 35 | 12 | ((150 × 35) / 12) × 12 = 5250 | 1313 | 1313 | 1313 |

| Грузовой автомобиль | 160 | 50 | 9 | ((160 × 50) / 12) × 9 = 6000 | 0 | 2000 | 2000 |

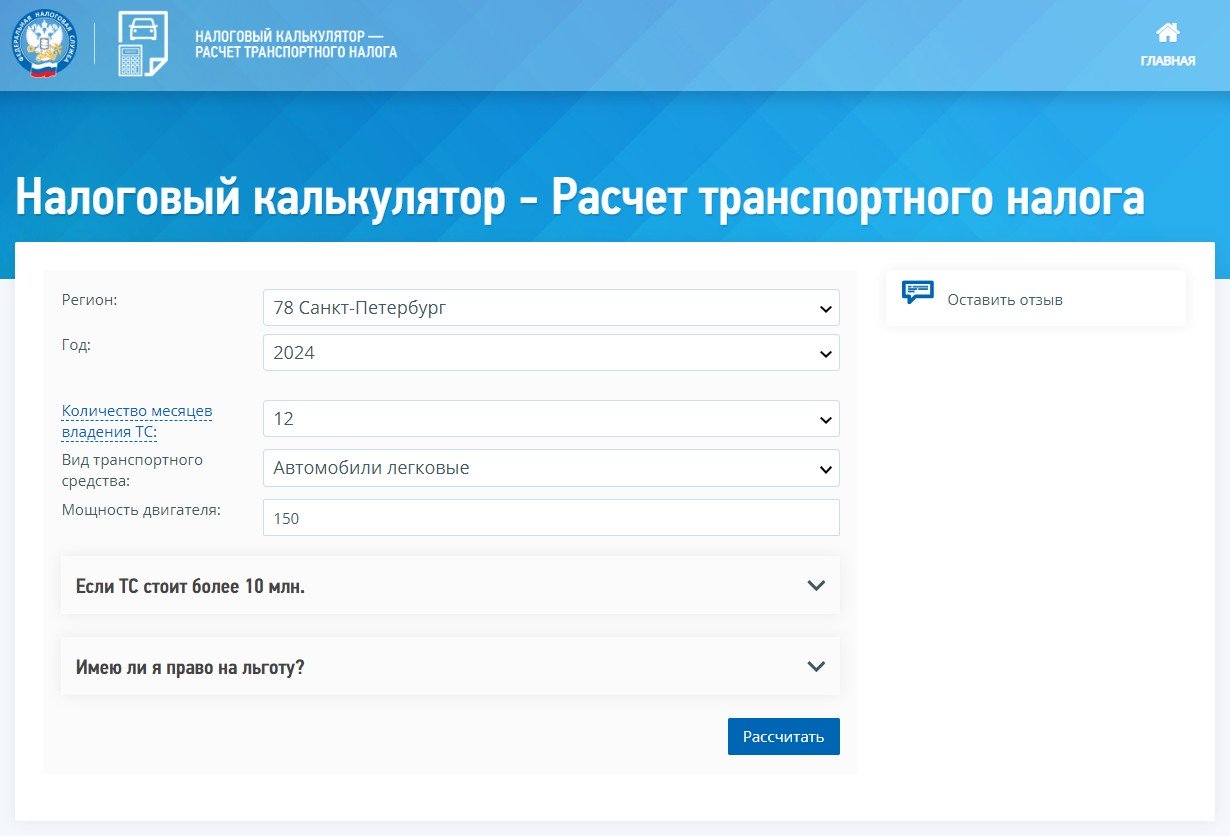

ФНС разработала удобный калькулятор расчета транспортного налога:

Калькулятор не только автоматом находит ставку, но и позволяет учесть льготы и коэффициент на дорогостоящие автомобили.

Ответы на частые вопросы

-

Кто платит транспортный налог?

Владельцы транспортных средств — как организации, так и физлица (в том числе ИП). В случае с плательщиками-организациями режим налогообложения значения не имеет: платят компании на ОСНО, УСН, ЕСХН, на которых зарегистрированы облагаемые налогом транспортные средства. При лизинге налог платит тот, на кого зарегистрировано транспортное средство, — лизингодатель или лизингополучатель.

-

Когда платить транспортный налог?

Организации платят ежеквартальные авансы и годовой налог. Авансовые платежи перечисляют до 28-го числа следующего месяца после отчетного квартала, налог за год — до 28 февраля следующего года. Физлица перечисляют транспортный налог не позднее 1 декабря следующего года.

-

Надо ли отчитываться по транспортному налогу?

Нет, не надо: декларацию или другие отчеты по транспортному налогу не сдают. Но юрлицам необходимо отправить уведомление о сумме начисленного налога в ИФНС, перед тем как его заплатить. А физлица платят по уведомлению, которое получили от налоговой инспекции, и также не отчитываются по транспортному налогу.

Приказ МВД России от 21.12.2019 N 950

Постановление Правительства РФ от 21.09.2020 N 1507

Приказ ФНС России от 16.07.2021 N ЕД-7-21/667@

<Письмо> ФНС России от 28.09.2022 N АБ-4-19/12835@

Приказ ФНС России от 02.11.2022 N ЕД-7-8/1047@

Федеральный закон от 31.07.2023 N 389-ФЗ

Приказ ФНС России от 11.08.2023 N СД-7-21/534@

Статья 356 НК РФ. Общие положения

Статья 357 НК РФ. Налогоплательщики

Статья 359 НК РФ. Налоговая база

Статья 361 НК РФ. Налоговые ставки

Статья 363 НК РФ. Порядок и сроки уплаты налога и авансовых платежей по налогу

Статья 56 НК РФ. Установление и использование льгот по налогам и сборам

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз