Несмотря на различные меры поддержки, ставка транспортного налога по регионам сохранилась на уровне от 0 до 150 рублей за 1 л. с. Тарифы этого сбора устанавливают местные власти с учетом норм НК РФ, и не исключено, что в течение текущего года они еще изменятся.

Навигация

Ставки по регионам для бизнеса и граждан

Транспортный налог для всех плательщиков (и ИП, и юрлиц, и граждан) рассчитывается, исходя из региональных ставок. Но на федеральном уровне уже введены определенные ставки транспортного налога 2022 для юридических лиц и граждан, на которые обязаны ориентироваться чиновники из субъектов. Такие ориентировочные показатели местным властям разрешено увеличивать и уменьшать в 10 раз.

Ниже представлена таблица ставок транспортного налога по регионам в 2022 году, актуальных для юридических лиц. Выборка дана по 10 субъектам, где зарегистрировано больше всего транспортных средств. Информацию по всем регионам вы сможете посмотреть отдельно, скачав таблицу в конце статьи.

|

Регион |

Автомобили (min-max), в рублях за 1 л. с. |

Автобусы (min-max), в рублях за 1 л. с. |

Грузовики (min-max), в рублях за 1 л. с. |

|---|---|---|---|

|

Москва |

12-150 |

15-55 |

15-70 |

|

Московская область |

10-150 |

27-100 |

20-85 |

|

Краснодарский край |

12-150 |

25-50 |

15-80 |

|

Санкт-Петербург |

24-150 |

50-65 |

25-85 |

|

Орловская область |

15-150 |

50-100 |

25-85 |

|

Свердловская область Юрлица не уплачивают авансовые платежи, они расплачиваются раз в год — не позже 01.03.2023 за 2022 год |

2,5-99,2 |

32,9-66,2 |

7,3-56,2 |

|

Татарстан |

10-150 |

50-100 |

25-85 |

|

Башкортостан |

25-150 |

50-100 |

25-85 |

|

Челябинская область |

5,16-150 |

50-100 |

25-85 |

|

Самарская область |

16-150 |

31-85 |

24-85 |

В помощь: онлайн-калькулятор транспортного налога в Москве

Напомним, что для организаций и физических лиц, которые платят налог на транспорт в 2022 году, отличается порядок и сроки уплаты. Юридические лица самостоятельно рассчитывают суммы, платят не только по итогам года, но и авансовые платежи за каждый квартал.

Подробнее: транспортный налог для юридических лиц: когда и куда платить

Что касается граждан, они платят налог на транспорт на основании уведомлений, которые приходят из ФНС. По ст. 363 НК РФ, последний срок уплаты для собственников — физических лиц — 1 декабря года, следующего за истекшим налоговым периодом. Граждане обязаны уплатить налог за 2021 г. до 01.12.2022.

Эксперты КонсультантПлюс разобрали, как рассчитывается транспортный налог для физлиц. Используйте эти инструкции бесплатно.

Физическим лицам следует ориентироваться на ставки, которые были утверждены на прошлый год. В некоторых регионах они изменились, в других остались без изменений. Предлагаем ознакомиться с таблицей налогов на машину по некоторым субъектам РФ. Тарифы для граждан-владельцев транспортных средств по всем субъектам вы найдете в конце статьи в отдельном файле.

|

Регион |

Ставка налога на автомобили (min-max) по итогам 2021-го, в рублях за 1 л. с. |

|---|---|

|

Республика Ингушетия |

5-40 |

|

Республика Саха (Якутия) |

8-60 |

|

Республика Северная Осетия — Алания |

7-100 |

|

Хабаровский край |

12-150 |

|

Москва |

12-150 |

|

Московская область |

10-150 |

|

Краснодарский край |

12-150 |

|

Санкт-Петербург |

24-150 |

|

Орловская область |

15-150 |

|

Свердловская область |

9,4-99,2 |

|

Татарстан |

25-150 |

|

Башкортостан |

25-150 |

|

Челябинская область |

5,16-150 |

|

Нижегородская область |

13,5-150 |

Подробнее: транспортный налог с пенсионеров: льготы и порядок уплаты

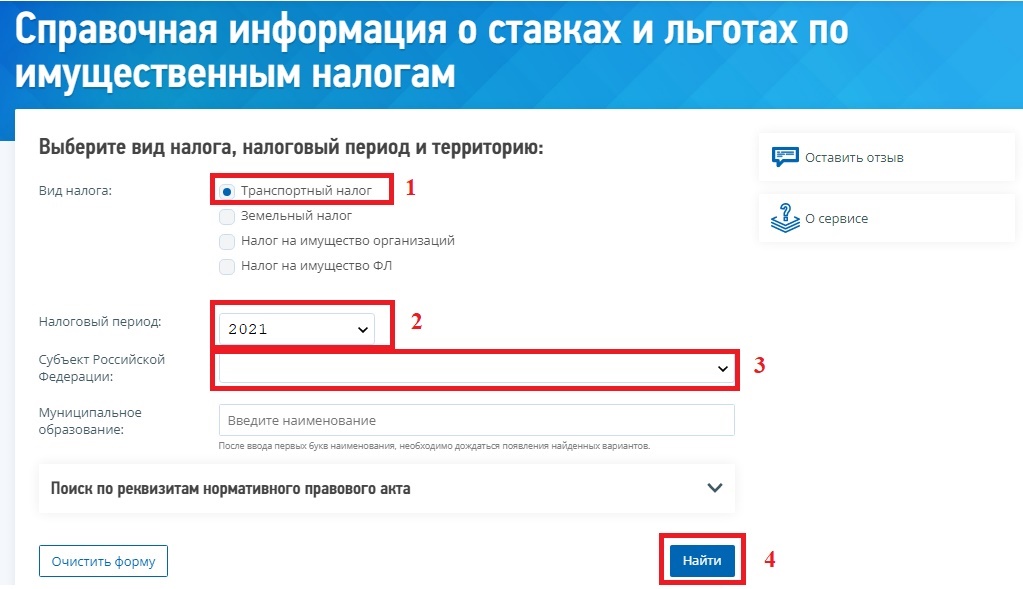

Информацию о том, какие льготы установлены к тарифам транспортного налога по регионам России в 2022 году и кому они положены на федеральном и региональном уровнях, ищите на сайте ФНС — выбирайте вид налога, налоговый период и регион, где зарегистрирован транспорт.

Еще один момент, о котором надо помнить собственникам — и юридическим, и физическим лицам. Не всегда период владения ТС совпадает с календарным годом. Иногда автомобиль или грузовик попадает в собственность на меньший срок, например, на полгода. В таком случае платить придется меньше, поскольку конечная сумма напрямую зависит от продолжительности владения транспортным средством в месяцах. Учтите: если вы зарегистрировали авто после 15-го числа месяца, то сумму сбора посчитают только со следующего месяца, а если до 15-го числа, то с месяца регистрации. Для тех, кто машину продал, действует иное правило: в случае снятия с учета после 15-го числа бывший владелец уплачивает сбор за целый месяц, если машина снята с учета до 15-го числа, платить ничего не придется.

Если автомобиль украли, собственник тоже вправе не платить за нее (ст. 358 НК РФ). При этом, как разъяснила ФНС в письме от 25.06.2018 № БС-4-21/12192@, владельцу необходимо предъявить:

- справку об угоне или иные документы из правоохранительных органов;

- справку или постановление о возбуждении уголовного дела;

- информацию об угоне транспортного средства из вступивших в силу судебных постановлений, определений или решений.

Если машину не нашли, а уголовное дело по факту кражи закрыли, собственнику надо обратиться в ГИБДД с заявлением о снятии с учета машины. В противном случае ему придется вновь платить за автомобиль.

Повышающие коэффициенты

Налог рассчитывается с учетом нескольких характеристик, например, экологического класса и даты выпуска. А когда речь идет о легковых автомобилях, в расчетах используется еще повышающий коэффициент на транспортный налог за 2021 год, который применяют для авто стоимостью свыше 3 млн рублей. Министерство промышленности и торговли регулярно обновляет список тех дорогостоящих легковых автомобилей, для которых актуальны эти коэффициенты. В текущей редакции списка перечислены 1380 моделей легковушек в возрасте от 1 до 10 лет.

На основании п. 2 ст. 362 НК РФ мы составили таблицу коэффициентов транспортного налога по регионам на 2022 год, которая поможет точно рассчитать сумму к уплате за 2021 для физлиц с учетом стоимости авто.

|

Повышающий коэффициент |

Условия применения |

|---|---|

|

1,1 |

|

|

2 |

|

|

3 |

|

|

3 |

|

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора