Все налогоплательщики перечисляют единый налоговый платеж на единый налоговый счет. Простыми словами, надо сформировать платежное поручение на все обязательные платежи и отправить его на специальный счет. Разбираемся, как платить налоги по ЕНС.

Навигация

Коротко о главном: 5 пунктов

- ЕНП и ЕНС помогают платить налоги удобнее, собирая все платежи в одно место.

- При удержании налогов сначала рассчитывают совокупную сумму всех обязательств.

- Оплачивать налоги через ЕНП можно банковским переводом или наличными.

- Уведомления о налогах и взносах нужно подавать своевременно, иначе возможен штраф.

- Для всех плательщиков установлен единый срок уплаты — 28-ое число месяца.

Что такое единый налоговый платеж и единый налоговый счет

Теперь все налогоплательщики — и организации, и ИП, и физлица — рассчитываются с бюджетом через ЕНП и ЕНС. В этой системе расчетов три главные составляющие:

- Единый налоговый платеж (ЕНП). Это сумма, которую плательщик перечисляет на специальный счет (ст. 11.3, 45 НК РФ). Кроме того, к ЕНП относятся средства, которые взыскали с налогоплательщика.

- Единый налоговый счет (ЕНС). Это и есть специальный счет, на который перечисляют средства. ЕНС ввели в отношении каждого налогоплательщика, в том числе и для налоговых агентов (п. 4 ст. 11.3 НК РФ). На нем учитывают деньги, перечисленные и признаваемые как ЕНП и совокупную обязанность.

- Совокупная обязанность. Это общая сумма налогов и страховых взносов, сборов и авансов, пеней, процентов и штрафов, которые надо заплатить в бюджет на определенную дату.

То есть к конкретной дате — дате платежа — на ЕНС надо перечислить единый платеж по всем обязательным налогам в размере совокупной обязанности. Но если перечислить больше, то это не станет нарушением — деньги останутся на ЕНС.

Остаток на едином счете называют сальдо ЕНС. У плательщика возникает положительное, отрицательное и нулевое сальдо. Вот как определяется баланс ЕНС:

- положительное сальдо — если сумма единого платежа больше совокупной обязанности (переплата);

- отрицательное — если сумма единого платежа меньше совокупной обязанности (недоимка);

- нулевое — если сумма единого платежа равна совокупной обязанности (у плательщика нет долгов перед бюджетом, а у бюджета — перед плательщиком).

Может пригодиться: как узнать сальдо ЕНС

Учтите, что оплата по ЕНС обязательна для всех. Отказаться от такой системы расчетов нельзя. В таблице показали, какие налоги платят через ЕНП, а какие — нет.

| Перечисляют в качестве ЕНП | Перечисляют по выбору — через ЕНП или альтернативным способом | Перечисляют без ЕНП, по старым правилам |

|---|---|---|

|

Налог на прибыль НДС и акцизы НДФЛ и страховые взносы (кроме НС и ПЗ) Имущественные платежи: налог на имущество, землю, транспорт Водный налог, НДПИ, НДД На игорный бизнес Спецрежимные обязательства: УСН, АУСН, ПСН, ЕСХН Выплаты на спецрежиме при выполнении соглашений о разделе продукции Госпошлины с исполнительными документами от суда |

Сбор за пользование объектами животного мира Сбор за пользование объектами водных биоресурсов Налог на профессиональный доход (выплаты для самозанятых) |

Фиксированный платеж, который платят иностранцы по патенту (ст. 227.1 НК РФ) Госпошлины без исполнительных документов от суда Налог на сверхприбыль Страховые взносы от НС и ПЗ (их надо платить через СФР) |

Подробнее: какие налоги входят в состав ЕНП

Как платить налоги через ЕНП

Правила работы с ЕНС для бюджетных организаций, коммерции и НКО одинаковы. Есть разница лишь в обязательствах налогоплательщика.

Вот общий порядок работы:

- Плательщик определяет сумму единого налогового платежа. Для этого надо сложить все обязательные платежи и все недоимки на текущую дату.

- Теперь разберемся, как оплатить сальдо по ЕНС: надо сформировать одну платежку для всех своих обязательств. В поручении необходимо указать единый КБК для ЕНП — 18201061201010000510.

- Налоговики сами распределяют поступившие на ЕНС средства по обязательствам плательщика. Они определяют совокупную обязанность — на основании отчетности, уведомлений, судебных решений и других документов. Деньги зачисляют в определенной последовательности.

Налоговики рассказали, что списывают в первую очередь с ЕНС, — очередность распределения средств такова (п. 8 ст. 45 НК РФ):

- в первую очередь списывают недоимки по НДФЛ, начиная с более раннего момента возникновения;

- во вторую — текущий НДФЛ с момента возникновения обязанности по его перечислению налоговым агентом;

- в третью — недоимки по другим налогам, сборам, страховым взносам, начиная с наиболее раннего момента возникновения;

- в четвертую — текущие платежи по другим налогам, авансам, сборам, страховым взносам, по которым у организации, ИП уже возникла обязанность по их уплате;

- в пятую — пени;

- в шестую — проценты;

- в седьмую — штрафы.

Если на едином счете недостаточно денег, то их распределяют в такой же очередности пропорционально величине обязательств (п. 10 ст. 45 НК РФ).

Подробнее и с примерами: очередности списания налогов с ЕНС

Вместе с ЕНП и ЕНС ввели единый срок уплаты налогов и взносов — 28-ое число. Периодичность по обязательствам и порядок их расчета не изменили. Каждую выплату перечисляйте в конкретный срок (п. 1 ст. 45 НК РФ). Еще одно правило, которое ввели вместе с ЕНП: сначала надо подать отчетность (для расчета совокупной обязанности) и только потом заплатить. В связи с этим налоговики изменили и срок сдачи для большинства отчетов — перенесли его на 25-ое число. Теперь отчеты сдают 25-го числа и платят ЕНП 28-го числа.

По теме: сроки по ЕНП

Если налог, взнос или аванс платят раньше отчетности или без нее, то надо предварительно подать уведомление об исчисленной сумме платежа. Уведомление подают до 25-го числа месяца уплаты. Форма и порядок заполнения уведомления приведены в Приказе ФНС № ЕД-7-8/1047@ от 02.11.2022.

Подробнее: как заполнить и подать уведомление по ЕНП

Для НДФЛ действуют особые сроки уплаты — его надо перечислять дважды в месяц (ст. 58, 226 НК РФ):

- НДФЛ, начисленный с 1-го по 22-ое число месяца, — подайте уведомление до 25-го числа, заплатите до 28-го числа текущего месяца;

- НДФЛ, начисленный с 23-го по последнее число месяца, — подайте уведомление до 3-го числа, заплатите до 5-го числа следующего месяца;

- НДФЛ, начисленный с 23 по 31 декабря, — подайте уведомление и заплатите не позднее последнего рабочего дня в году.

Подробнее: штраф за несвоевременную подачу уведомления по ЕНП

Единый налоговый платеж вносят (п. 6 ст. 45 НК РФ):

- безналично — переводом через банк;

- наличными — через кассу банка, МФЦ, почтового отделения, местной администрации;

- отражением на лицевом счете — на л/с отражают операции по перечислению денег в российскую бюджетную систему.

Заплатить ЕНП за организацию или ИП вправе и третье лицо. Для этого надо указать ИНН того налогоплательщика, за которого перечисляют деньги (п. 1 ст. 11.3, п. 15 ст. 45 НК РФ).

Как платить НДФЛ на ЕНС через единый платеж

Срок уплаты подоходного налога не привязан к виду выплаты, из которой удержали налог. Исчислять НДФЛ теперь надо и с зарплаты, и с аванса. Последний день месяца больше не является днем выплаты дохода: таким днем считается день фактической выплаты.

Новый график платежей ЕНС по подоходному налогу:

- налог удержали в период с 1-го по 22-ое число месяца — перечислить деньги надо до 28-го числа этого же месяца;

- налог удержали в период с 23-го по последнее число месяца — перечислить деньги надо до 5-го числа следующего месяца;

- налог удержали в период с 23 по 31 декабря — перечислить деньги надо до последнего рабочего дня в году.

Поскольку подоходный налог платят раньше, чем сдают отчетность, необходимо отправлять уведомления об исчисленной сумме:

- до 25-го числа текущего месяца — за удержания периода с 1-го по 22-ое число месяца;

- до 3-го числа следующего месяца — за удержания периода с 23-го по последнее число месяца;

- до последнего рабочего дня в году — за удержания периода с 23 по 31 декабря.

В 2026 году последний рабочий день — 30 декабря. Отправить уведомление и заплатить НДФЛ надо до 30.12.2026.

Эксперты КонсультантПлюс разобрали, что такое ЕНП и ЕНС. Используйте эти инструкции бесплатно.

Как заплатить земельный налог с ЕНС через единый налоговый платеж

Земельный налог платят без декларации — сначала плательщик отправляет уведомление с исчисленной суммой. А сумму к уплате рассчитывает не налогоплательщик, а налоговая инспекция.

Инспектор пришлет сообщение с расчетом оплаты за минувший год — по ТКС. Если плательщик не согласен с расчетом налоговиков, то он отправляет в ИФНС пояснения с собственным расчетом. Показатели надо отправить в течение 20 рабочих дней, но если не успели, то инспектор примет пояснения и, если требуется, скорректирует налог (ст. 397 НК РФ, письмо Минфина № 03-05-05-02/44672 от 19.06.2019).

Сроки уплаты земельного налога по ЕНС в 2026 году такие:

- за 2025 г. — до 02.03.2026 (т.к. 28 февраля выпадает на субботу);

- за 1-й квартал 2026 г. — до 28.04.2026;

- за 2-й квартал 2026 г. — до 28.07.2026;

- за 3-й квартал 2026 г. — до 28.10.2026;

- за 2026 г. — до 01.03.2027 (т.к. 28 февраля выпадает на воскресенье).

И налог на землю, и авансы по нему платят через ЕНП — платежкой на ЕНС с кодом бюджетной классификации 18201061201010000510.

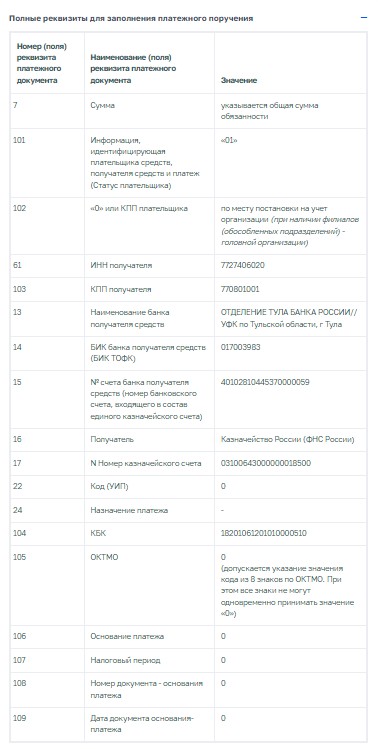

Где найти реквизиты для перечисления ЕНП

Вы сможете найти реквизиты единого налогового платежа на сайте налоговой: ФНС опубликовала информацию, как и на какой счет платить ЕНП.

Абсолютно все плательщики перечисляют деньги на единый казначейский счет в УФК по Тульской области. В поле 17 надо указать номер счета 03100643000000018500, поскольку получателем ЕНП является Казначейство России (ФНС России).

Реквизиты налоговой по ЕНС

При заполнении платежного поручения учитывайте следующие особенности (Положение Банка России № 762-П от 29.06.2021, Приказ Минфина № 107н от 12.11.2013):

- статус плательщика в поле 101 — 01;

- КПП плательщика в поле 102 — 0 или код организации по месту постановки на учет;

- счет получателя средств — казначейский счет 03100643000000018500;

- КБК в поле 104 — код бюджетной классификации для ЕНП, 18201061201010000510;

- назначение платежа в поле 24 — не пишем.

В поле 22 для УИН/УИП и полях 105-109 для кодов следует поставить 0. То есть ОКТМО единого налогового платежа принимает нулевое значение, но в платежке разрешают указывать и восьмизначную кодировку муниципального образования — это не нарушение. Чтобы не запутаться в заполнении платежки, используйте сервисы ФНС для оплаты или формируйте поручение в бухгалтерской системе.

Подробнее:

Приказ Минфина России от 12.11.2013 N 107н

Положение Банка России от 29.06.2021 N 762-П

Приказ ФНС России от 02.11.2022 N ЕД-7-8/1047@

Статья 11.3 НК РФ. Единый налоговый платеж. Единый налоговый счет

Статья 397 НК РФ. Порядок и сроки уплаты налога и авансовых платежей по налогу

Статья 45 НК РФ. Исполнение обязанности по уплате налога, сбора, страховых взносов

Статья 58 НК РФ. Порядок уплаты налогов, сборов, страховых взносов

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз