Сделки с недвижимостью влекут за собой обязанность продавца уплатить налог. Разберем, кто и в каком размере обязан осуществить налоговый платеж в бюджет.

Навигация

Коротко о главном: 5 пунктов

- Налог при продаже недвижимости должен платить каждый продавец.

- Не нужно его платить, если владеть данной недвижимостью более трех или пяти лет.

- Сумму можно уменьшить, если налоговый вычет покрывает доход от продажи.

- Доход от продажи нужно задекларировать до 30 апреля следующего года.

- Заплатить налог нужно до 15 июля следующего года после продажи недвижимости.

Кто должен платить налог при продаже недвижимости

Согласно российскому законодательству надлежит уплатить НДФЛ с дохода физического лица, полученного от продажи недвижимости, находящейся на территории России (пп. 5 п. 1 ст. 208 НК РФ). Обязанность уплатить налог с продажи указанной недвижимости возникает у налоговых резидентов РФ и лиц, не имеющих такового статуса.

В статье 217.1 НК РФ приведены условия, соблюдение которых позволяет не платить налог с продажи недвижимого имущества. Не придется платить НДФЛ, если период нахождения в собственности соответствует нормам, установленным п. 3 ст. 217.1 НК РФ:

- 5 лет — в общеустановленном случае;

- 3 года, если недвижимость досталась: по наследству или в качестве подарка от члена семьи или близкого родственника; по приватизации; по договору пожизненного содержания с иждивением и ее получатель платит ренту;

- 3 года, если продавец на дату продажи не имеет другой жилплощади. Причем жилье, приобретенное за 90 календарных дней до продажи, в расчет не берется.

Несмотря на минимальный срок владения, не возникает обязанности платить НДФЛ, если продается жилплощадь и одновременно выдерживаются параметры:

- в семье двое и более детей до 18 лет (24 года, если студенты очного отделения) или сам собственник не достиг 18 (24) лет;

- в этом же году или начале следующего года до 30 апреля приобретено новое жилье (в том числе заключен и полностью оплачен договор долевого строительства);

- общая площадь или кадастровая стоимость нового жилья выше общей площади или кадастровой стоимости проданного жилья;

- кадастровая стоимость проданной жилплощади менее 50 млн руб.;

- члены семьи не владеют 50-процентной долей (и более) в иной жилплощади, размер которой превышает общую площадь нового жилья.

НДФЛ не взимается с доходной реализации земли (на которой находится жилье) ранее установленного минимального срока владения при условии, что она продается вместе с жилой недвижимостью и соблюдены вышеуказанные параметры. На местном законодательном уровне допускается устанавливать величину земельной площади, освобождаемой от налогообложения.

В остальных случаях с продажи недвижимого имущества предстоит уплатить НДФЛ.

По теме: все, что нужно знать про НДФЛ

Эксперты КонсультантПлюс разобрали, каков порядок исчисления и уплаты налога на доходы нерезидента при продаже недвижимого имущества на территории РФ. Используйте эти инструкции бесплатно.

Размер налога при продаже недвижимости

Размер НДФЛ, уплачиваемого с продажи недвижимости, зависит от категории плательщика: налоговый резидент РФ или нет (ст. 224–225 НК РФ).

Ко мне, как налоговому консультанту, часто обращаются с просьбой быстренько рассчитать сумму налога к уплате. Быстренько не получится, так как необходимо проанализировать информацию о налогоплательщике, объекте продажи и др.

Для наглядности я собрала факторы, учитываемые при определении размера налогового платежа в таблице.

|

Показатель |

Налоговый резидент РФ |

Лицо, не имеющее статуса налогового резидента РФ |

|---|---|---|

|

Налоговая ставка |

13 % — если доход до или равен 5 млн руб.; 650 000 руб. и 15 %, если доход выше 5 млн руб. |

30 % |

|

Налоговая база (НБ) (ст. 214.10 НК РФ) |

Если доход от продажи ниже, чем кадастровая стоимость * 0,7, то доход приравнивается к кадастровой стоимости * 0,7. Если кадастровая стоимость не установлена, то доход от продажи с ней не сравнивается. |

|

|

Налоговый вычет (ст. 220 НК РФ) |

Предоставляется. В этом случае НБ = Доход — Вычет |

Не предоставляется |

|

Сумма налога |

НБ * 13 %; 650 000 + (Доход — 5 000 000) * 15 % |

НБ * 30 % |

Доход от реализации недвижимого имущества подлежит декларированию (за некоторым исключением) до 30 апреля года, идущего за годом совершения сделки (ст. 229 НК РФ). И в случае если декларация своевременно не представлена, ИФНС самостоятельно рассчитывает налог:

- на основании цены сделки. Такую информацию ИФНС получает из Росреестра в силу нормы п. 4 ст. 85 НК РФ;

- если нет сведений о цене сделки или она меньше кадастровой стоимости, то в расчет возьмет кадастровую стоимость * 0,7;

- если продана недвижимость из общей долевой собственности, то доход распределит пропорционально доле собственности;

- если продана недвижимость из общей совместной собственности, то доход определит для каждого собственника в равных суммах.

Как уменьшить сумму налога при продаже недвижимости

Налоговые резиденты РФ, уплачивающие НДФЛ по ставке 13 %, имеют преимущество перед всеми остальными в виде имущественного налогового вычета (ст. 220 НК РФ). Это означает, что им разрешено уменьшить доход от продажи недвижимого имущества. Доступны два варианта налогового послабления:

- уплата текущего НДФЛ в меньшем размере;

- возврат из бюджета уплаченного налога.

Размер вычета равен:

|

Сумме дохода, но не превышающем 1 млн руб. |

Или |

Сумме расходов на приобретение продаваемой недвижимости, если их удастся документального подтвердить (сохранились договор, чеки) |

Решение о вычете принимает ИФНС на основании декларации 3-НДФЛ и подтверждающих документов, которая подается по окончании года совершения сделки с недвижимостью. К декларации прилагается реестр подтверждающих документов по форме, утвержденной Приказом ФНС России от 25.02.2016 № ММВ-7-6/97@.

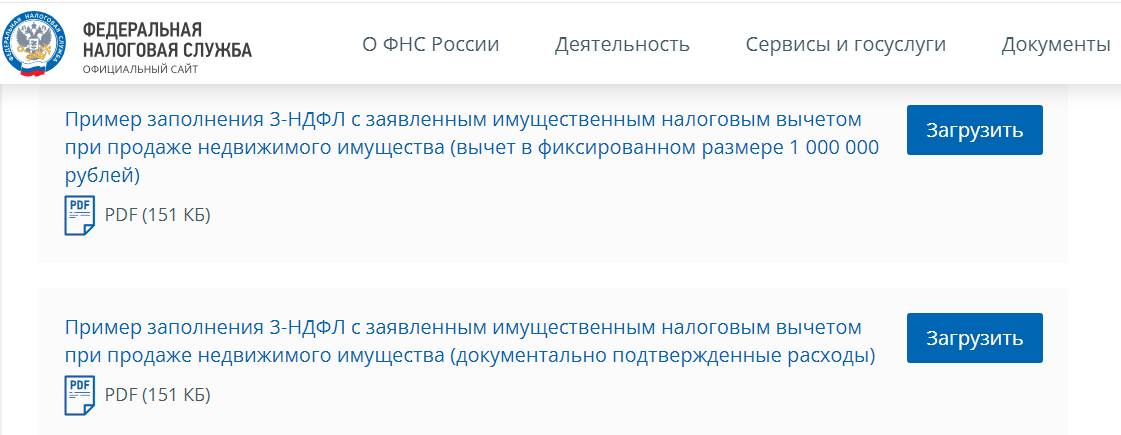

На сайте ФНС представлены образцы заполнения 3-НДФЛ при продаже недвижимости. Источник: https://www.nalog.gov.ru/rn77/taxation/taxes/ndfl/nalog_vichet/primer_3ndfl/?ysclid=lyb0hhciu0457874873

Декларацию допустимо подать, если не истекли установленные три года. Например, сделка состоялась в 2021 г., то 2024 г. – это последний период, в котором допускается заявить вычет.

Порядок уплаты налога при продаже недвижимости

Уплата налога осуществляется в порядке, установленном ст. 228 НК РФ. Продавцы недвижимой собственности рассчитывают и уплачивают налог самостоятельно.

Предлагаю запомнить простой алгоритм:

- отправка в ИФНС по месту жительства декларации 3-НДФЛ (при наличии обязанности) — до 30 апреля;

- уплата НДФЛ — до 15 июля.

Срок исполнения обязанности — год, идущий за годом реализации недвижимости.

Подробнее: сроки уплаты НДФЛ

Часто задаваемые вопросы о налоге с продажи недвижимости

-

Кто платит налог при продаже недвижимости?

Налог на доходы физических лиц надлежит уплатить с дохода, полученного от продажи недвижимости, находящейся на территории России (пп. 5 п. 1 ст. 208 НК РФ). Обязанность уплатить налог с продажи указанной недвижимости возникает у налоговых резидентов РФ и лиц, не имеющих такового статуса.

-

Каков размер налога?

Размер НДФЛ, уплачиваемого с продажи недвижимого имущества, зависит от категории плательщика (ст. 224–225 НК РФ):

- налоговый резидент РФ платит по ставке 13 %;

- лица, не имеющие статуса налогового резидента РФ, — по ставке 30 %.

-

Как уменьшить сумму налога?

Налоговые резиденты РФ, уплачивающие НДФЛ по ставке 13 %, могут заявить об имущественном налоговом вычете (ст. 220 НК РФ). Это означает уменьшение дохода от продажи недвижимости путем:

- уплаты текущего НДФЛ в меньшем размере;

- или возврата из бюджета уплаченного налога.

-

Каков порядок уплаты НДФЛ?

Налог рассчитывается на основании декларации 3-НДФЛ, представляемой до 30 апреля следующего года, и уплачивается до 15 июля в составе ЕНП.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз