Приобретая статус собственника квартиры, человек автоматически становится плательщиком налога на имущество физических лиц. Как рассчитывается налог, какие льготы и кому положены, кто вовсе освобожден от его уплаты? Расскажем.

Навигация

Кто должен платить налог на квартиру

Налог на имущество, к коему относятся и квартиры, оплачивают его собственники. Собственник — это тот, чье имя указано в свидетельстве о государственной регистрации права или в выписке из ЕГРН.

Свидетельство выдавалось до 2016 года, затем Росреестр отказался от оформления свидетельства в пользу выписки из ЕГРН. Выданные свидетельства юридического статуса не утратили и по-прежнему принимаются при оформлении сделок с недвижимостью.

Может пригодиться:

Итак, лица, поименованные в любом из этих документов как правообладатели, должны ежегодно уплачивать налог на имущество физических лиц.

Кроме квартир (их частей или комнат), налогооблагаемым имуществом являются:

- жилые дома (части жилых домов);

- гаражи (машиноместа);

- единые недвижимые комплексы;

- объекты незавершенного строительства;

- прочие здания, сооружения, строения, помещения.

В каких случаях нужно платить налог на квартиру

По умолчанию, налог уплачивают все собственники квартир. Регистрация и факт проживания на этой жилой площади не имеют ровно никакого значения.

То есть если вы являетесь владельцем квартиры, то обязаны исполнять обязанность налогоплательщика, даже если не проживаете в ней и никак ею не пользуетесь.

Родители (усыновители, опекуны) могут приобрести жилье детям, оформляя собственность на несовершеннолетних. Закон допускает такую возможность, однако, надо иметь в виду, что нежный возраст не освобождает дитя от обязанностей собственника.

В частности, обязательство перед бюджетом не отменяется. Его исполняют, понятное дело, не сами детишки, а взрослые работающие люди: родители, усыновители, опекуны, прочие родственники и даже вовсе не родственники. Для ФНС важно не то, кто платит, а то, что объект налогообложения не остался неоплаченным.

Эксперты КонсультантПлюс разобрали, кто является плательщиком налога на имущество физлиц. Используйте эти инструкции бесплатно.

Налоговая база налога на квартиру

Налоговая база — это стоимость имущества, от которой и рассчитывается налоговое обязательство. В общем случае налоговой базой для недвижимого имущества является его кадастровая стоимость, сформированная на 1 января отчетного периода (года). Такой порядок установлен п. 1 ст. 403 НК РФ.

Но для расчета налога за квартиру ее кадастровая стоимость уменьшается на сумму, соответствующую кадастровой стоимости 20 кв. м общей площади этой квартиры — п. 3 ст. 403 НК РФ.

Пример.

Кадастровая стоимость квартиры общей площадью 75 кв. м равна 15 млн руб. Нетрудно посчитать, что 20 кв. м «стоят» 4 млн руб. (15 млн / 75 × 20).

Таким образом, под налогообложение попадает кадастровая стоимость 55 кв. м:

15 000 000 - 4 000 000 = 11 000 000 руб.

Или 15 000 000 / 75 × 55 = 11 000 000 руб.

Ставки налога на квартиру

Налог на имущество относится к разряду местных, то есть федеральное законодательство устанавливает лишь ориентиры, которыми руководствуются власти соответствующего уровня: муниципальных образований, федеральной территории Сириус, городов Москвы, Санкт-Петербурга и Севастополя.

В отношении жилых помещений и их частей местным властям рекомендована ставка в размере 0,1% кадастровой стоимости, уменьшенной на положенные вычеты (пп. 1 п. 2 ст. 406 НК РФ).

Однако, в п. 3 ст. 406 НК РФ указано, что допускается уменьшение рекомендованной ставки вплоть до нуля или увеличение ее (но не более, чем в три раза) по решению властей соответствующего субъекта РФ.

В Москве ставки налога установлены в зависимости от кадастровой стоимости квартиры (закон города Москвы от 19.11.2014 № 51) и составляют:

- при стоимости объекта до 10 млн руб. — 0,1%;

- 10-20 млн руб. — 0,15%;

- 20-50 млн руб. — 0,2%;

- 50-300 млн руб. — 0,3%.

В Санкт-Петербурге действует закон от 26.11.2014 № 643-109. Ставки налога также установлены в зависимости от кадастровой стоимости:

- при стоимости объекта до 7 млн включительно — 0,1%;

- 7-20 млн руб. — 0,15%;

- 20-300 млн руб. — 0,2%.

Узнать актуальные ставки налогообложения собственники могут на порталах правовой информации региона нахождения квартиры или при помощи ресурса ФНС «Справочная информация о ставках и льготах по имущественным налогам».

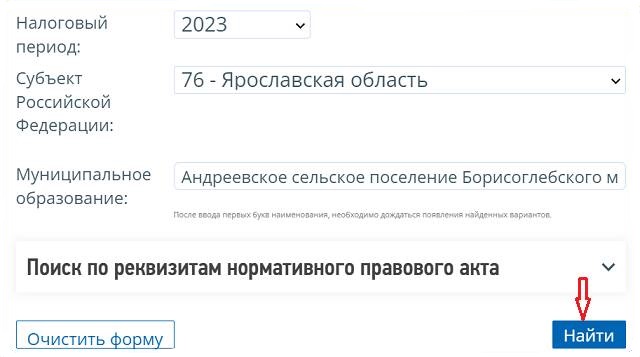

Узнать региональные ставки и льготы можно на ресурсе ФНС

Выбрав налог (в нашем случае на имущество физических лиц), субъект РФ и муниципальное образование, по кнопке «Найти» переходим на страницу, содержащую текст нормативного документа, устанавливающего региональные ставки и льготы.

Льготы по налогу на квартиру

Льготы, предоставляемые федеральным законодательством, обозначены в НК РФ.

Полностью освобождаются от уплаты налога на имущество некоторые категории налогоплательщиков, например:

- Герои СССР и РФ, полные кавалеры Ордена Славы;

- инвалиды I и II групп, дети-инвалиды и инвалиды с детства;

- пенсионеры;

- лица творческих профессий, использующие помещения, в том числе жилые, для профессиональной деятельности.

Полный перечень льготников приведен в ст. 407 НК РФ.

Заинтересованы в предоставлении льгот и вычетов, прежде всего, налогоплательщики, а не налоговая служба, поэтому необходимо проверить данные, учтенные в личном кабинете на сайте ФНС.

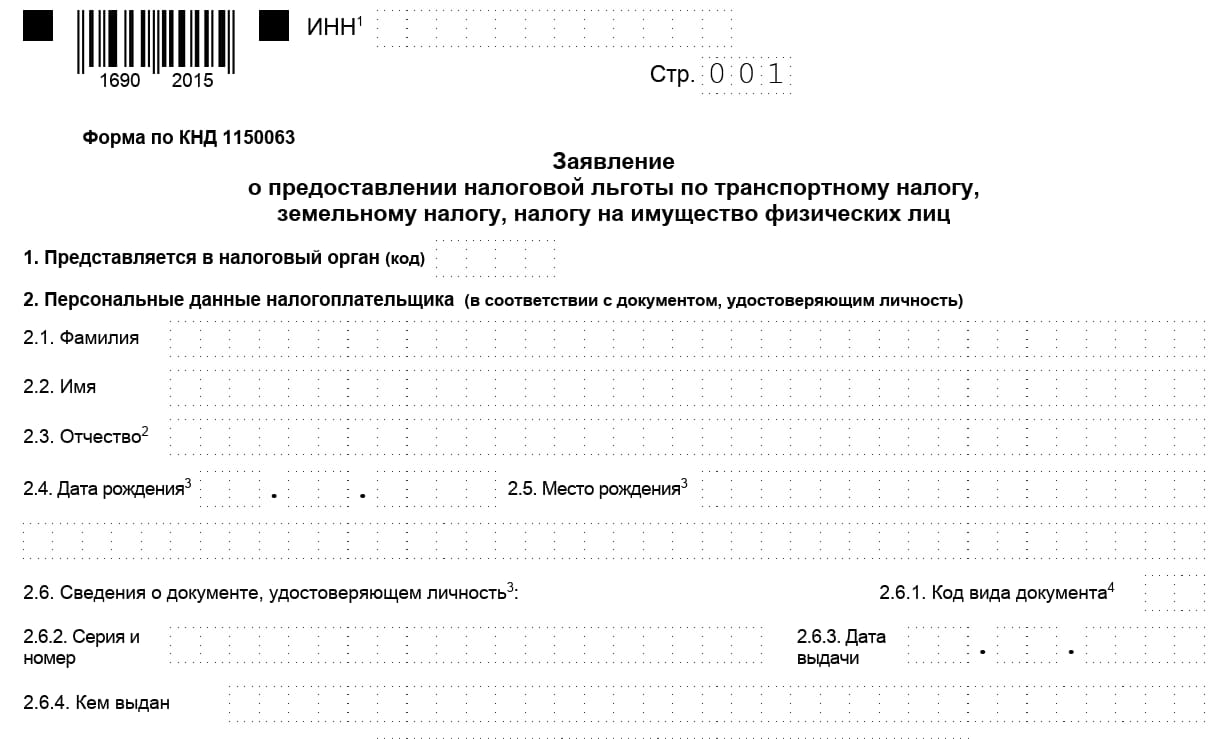

Если право на льготу есть, а самой льготы в ЛК не наблюдается, собственник подает в ИФНС заявление (форма по КНД 1150063).

Фрагмент заявления по форме 1150063

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Такое заявление и сами налоговики рекомендуют подать, если льгота предоставляется впервые.

Порядок исчисления и уплаты налога на квартиру

Налогоплательщикам не придется рассчитывать сумму к уплате самостоятельно.

Сведения о возникновении и прекращении права собственности на квартиру налоговики получат от регистрирующих органов.

Сведения о льготах есть в личном кабинете налогоплательщика.

Ставки установлены законодательно.

Сумму к уплате рассчитает налоговая инспекция и направит налогоплательщику соответствующее уведомление.

Теоретически, налоговая служба рассылает налогоплательщикам уведомления о начисленной сумме не позднее 01 ноября — не более чем за 30 дней до наступления срока платежа. В уведомлении указываются:

- объект налогообложения;

- налогооблагаемая база и ставка;

- сумма, подлежащая уплате;

- срок платежа;

- реквизиты, по которым следует произвести платеж.

Проще всего получить уведомление через личный кабинет налогоплательщика на сайте ФНС или на Едином портале госуслуг.

Есть еще варианты:

- получить бумажный документ в любом налоговом органе или МФЦ;

- получить уведомление по почте, заказным письмом.

Последний вариант самый уязвимый, но налоговая служба от него отказываться пока не собирается — интернет и МФЦ все еще доступны не на всей территории России.

Кстати, таким же образом надо поступить, если в полученном уведомлении имеются ошибки, некорректная или неточная информация.

Налоговая служба перепроверит имеющиеся у нее данные, при необходимости, внесет в них исправления, пересчитает сумму платежа и сформирует новое уведомление. На все эти действия налоговикам отводятся 30 дней.

Почему важно выяснить причину, по которой не пришло уведомление? Потому что существуют ситуации, когда оно и не должно направляться вовсе:

- полное освобождение собственника квартиры от уплаты (льготы, вычеты, иные обстоятельства);

- сумма начисления меньше 100 рублей.

Налог на имущество уплачивается ежегодно. Срок — до 1 декабря следующего за отчетным года.

Пример: за квартиру, находившуюся в собственности в 2024 году, налог уплачивается не позднее 1 декабря 2025 года.

Для внесения платежа в бюджет (пополнения ЕНС) доступны все стандартные варианты:

- через ЛК налогоплательщика;

- в офисах и приложениях банков;

- в кассах местных администраций;

- в отделениях Почты России;

- и даже в МФЦ.

Подробнее: о правилах уплаты налога на имущество

За несвоевременную уплату налога физическим лицам начисляется пеня в размере 1/300 ключевой ставки ЦБ. При крупных суммах задолженности и игнорировании налогоплательщиком требований об уплате инспекция обращается в суд, и тогда погашать долги придется по исполнительному листу.

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать