В качестве мер стимулирующего характера используется выплата денежных средств на лечение за счет работодателя сотрудников компании при наличии подтверждающих документов. Есть ли обязанность у организации осуществлять оплату, какие виды компенсации есть и как правильно ее оформить.

Навигация

Коротко о главном: 5 пунктов

- Работодатель не обязан платить за лечение сотрудников, но может это делать по договору.

- Если организация регулярно оплачивает медуслуги, она должна заключить договор с клиникой на год.

- Сотрудники подают заявление для разовой оплаты лечения, подтверждая расходы документами.

- Для подобных соглашений не нужно платить налог на доходы физлиц, если затраты не превышают определенный размер.

- Компании на упрощенной системе налогообложения не имеют льгот по налогу на доходы физлиц при компенсации медпомощи.

Обязан ли работодатель платить за лечение сотрудников

На законодательном уровне обязанность организации оплачивать лечебные расходы работников или производить возмещение расходов по такой категории затрат не предусмотрена. Но в приказе предприятия, коллективном договоре или ином акте локального характера иногда прописано, что работодатель имеет право оплачивать медуслуги всем работникам (отдельной категории работников, например, во вредных условиях труда), порядок предоставления материальной помощи, вид компенсируемой помощи (за любые слуги или предусмотрены перечни, предельный размер выплат). К примеру, в приказе закреплена возможность компенсирования оплаты за лечение зубов сотрудникам за счет предприятия, приобретение лекарств, прохождение диагностического обследования и т. п.

Если оплата медуслуг в компании носит регулярный характер, организация по общему правилу заключает договор с медицинским учреждением на предоставление сотрудникам услуг. Для этого подаются пофамильные списки работников в медицинскую организацию, сторонами утверждается перечень медицинских процедур, в том числе в каких случаях организация вправе заплатить за операцию сотрудника и прейскурант. Такой договор в большинстве случаев заключается на год с дальнейшей ежегодной пролонгацией.

Для информации: кто имеет право на санаторно-курортное лечение за счет работодателя

Оформление оплаты лечения за счет компании

Документы оформляются в зависимости от способа компенсации денежных средств, потраченных на лечение или диагностику:

- если в соцпакет входит лечение зубов работникам, прохождение дополнительных исследований или профильных специалистов на регулярной основе, целесообразно такие льготы прописать в коллективном договоре (при наличии) или ином локальном акте, как вариант — в приказе на утверждении перечня процедур, оплачиваемых работодателем.

Ст. 22 ТК РФ закреплена обязанность работодателя соблюдать положения утвержденных документов, принятых в компании.

- выплата носит разовый характер — достаточно заявления сотрудника, завизированного подписью руководителя предприятия. Это относится и к медицинским услугам, которые поименованы в приказе учреждения для компенсации.

В приказе организации (коллективном договоре) иногда прописано условие о частичной оплате, к примеру на дорогостоящее обследование, в том числе какой процент лечения должен оплатить работодатель при матпомощи на долгосрочное лечение, а какой подлежит выплате сотрудником. В этом случае работник уплачивает самостоятельно денежные средства за счет средств или пишет заявление на удержания в определенном размере из заработной платы.

Подробнее: как написать заявление на материальную помощь на лечение

Процедура оплаты лечения

| Расходы компании | Порядок возмещения затрат | Предоставление документов |

|---|---|---|

| Материальная помощь | Периодические выплаты к заработной плате в размере, установленном в трудовом, коллективном договоре, ином локальном акте | Не требуется |

| Перечисления денежных средств по договору с медорганизацией | В соответствии с положениями договора | Сверка сотрудников, воспользовавшихся медицинскими услугами, с указанием перечня и стоимости услуг в лечебном учреждении |

| Заявление сотрудника | По мере поступления на основании решения руководителя | Заявление, документы, подтверждающие расходы |

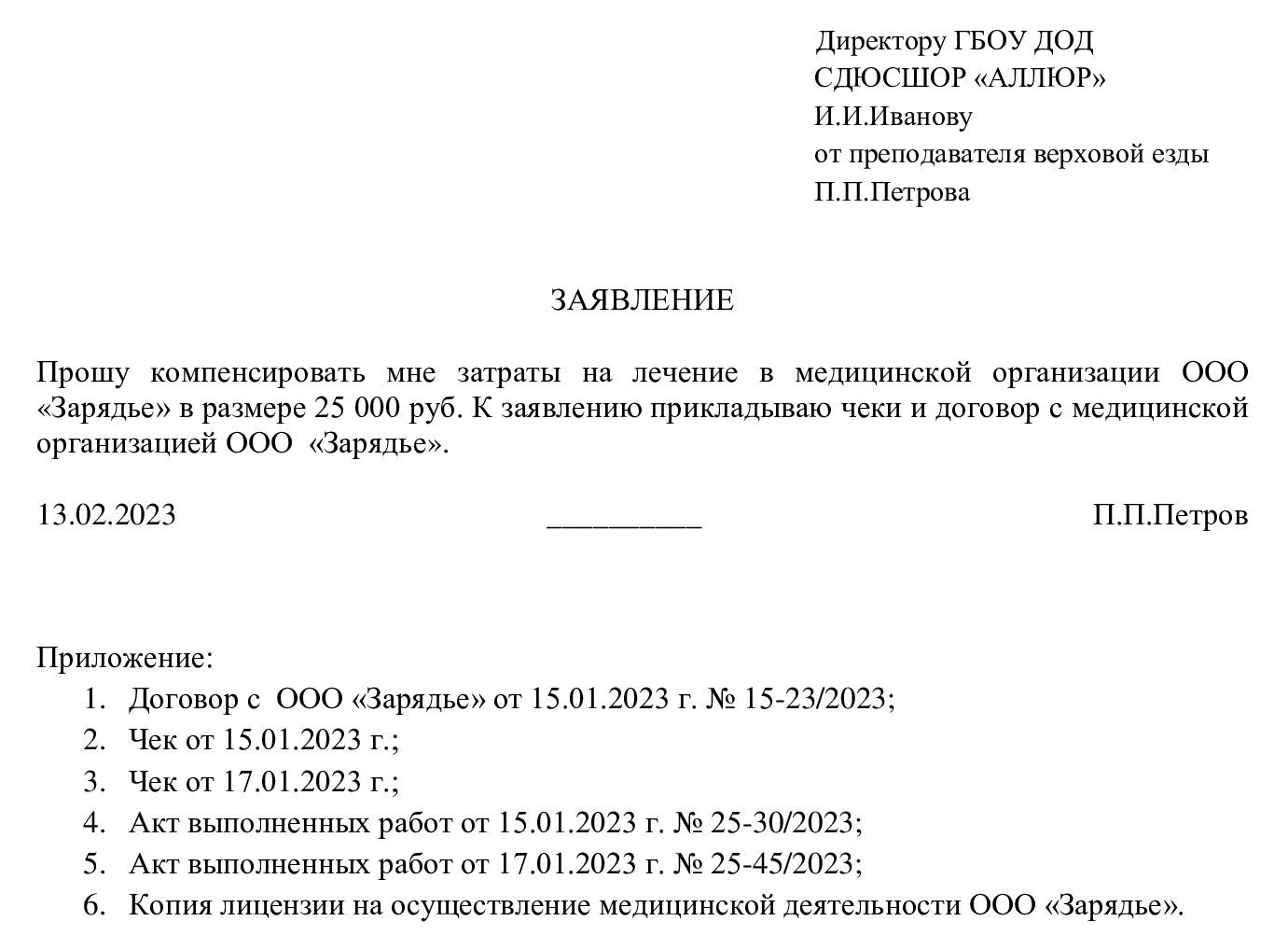

Установленного бланка заявления на оплату медицинских или диагностических услуг, на основе которого работодатель может оплатить лечение от организации работнику, законодательством в настоящий момент не предусмотрено. Пишется оно в свободной форме с учетом требований, предъявляемых к составлению заявлений аналогичного характера.

Указываются:

- Ф.И.О. руководителя организации;

- наименование компании;

- Ф.И.О., должность заявителя, претендующего на возмещение расходов на медуслуги;

- сумма денежных средств общая и к возмещению;

- вид лечения (при желании);

- подпись работника и дата.

К заявлению прикладываются документы, на основании которых работник претендует на осуществление денежных выплат за счет организации:

- чеки, счета, платежные поручения;

- соглашение с лечебной организацией об оказании медицинских услуг;

- акты оказанных услуг (справки о пройденном обследовании) и т. п.

Образец заявления на материальную выплату за лечение от работодателя

Лечение родственников работников

По усмотрению работодателя или на основании коллективного договора или иного локального акта предприятия возмещение затрат на медуслуги делается родственникам работников, бывшим сотрудникам компании, которые уволились в связи с выходом на пенсию в результате получения инвалидности или по старости. Перечень возмещаемых услуг по общему правилу отличается для этой категории лиц от компенсируемых основным работникам. Бывший сотрудник сможет лечить зубы от работодателя, но провести операцию или оплатить полностью или в части дорогостоящее лечение — нет.

Эксперты КонсультантПлюс разобрали, как направить работника на санаторно-курортное лечение за счет работодателя. Используйте эти инструкции бесплатно.

Налогообложение и взносы

В соответствии с п. 10 ст. 217 НК РФ, предусмотрены налоговые льготы для организации за лечение работников, утверждено, что денежные средства, выплаченные компанией в счет оплаты медуслуг сотрудникам, их родственникам и бывшим сотрудникам, оставшиеся после перечисления налога на прибыль, налогообложению по НДФЛ не подлежат. То есть в случае перечисления денег по договору, заключенному с лечебным учреждением на операцию, дорогие медуслуги или обследование, НДФЛ не уплачивается.

В случае оформления платы за медуслуги как материальную помощь НДФЛ удерживается с суммы, превышающей 4000 руб. (п. 28 ст. 217 НК РФ).

Расходы по меддоговорам включаются в налоговую базу по налогу на прибыль в пределах норматива, утвержденного абз. 9 п. 16 ст. 255 НК РФ.

Согласно пп. 5 п. 1 ст. 422 НК РФ, страховые взносы не уплачиваются компанией при соблюдении следующих условий — заключен договор:

- добровольного медицинского страхования на срок более одного года;

- на период не менее 1 года с лечебным учреждением, имеющим соответствующую лицензию.

Может пригодиться: как составить заявление на налоговый вычет на лечение

Важно

СФР расширил перечень корректируемых сведений персучета

Важно

СФР расширил перечень корректируемых сведений персучета