В прошлом году наш отдел дружно осваивал ЕНП и ЕНС. Мы учились по-новому платить налоги, отражать штрафные санкции, засчитывать переплату и проводить все это в 1С. Но с 2024 года порядок снова изменился. Вроде бы всё упростили, но приходится заново отрабатывать основные операции в 1С Предприятие. Наши разработчики провели подробную консультацию по новой методике, и вот что они рассказали.

Навигация

Коротко о главном: 5 пунктов

- С 2024 года система 1С автоматизировала распределение единого налогового платежа (ЕНП).

- Теперь бухгалтеру не нужно распределять налоги вручную, все делается автоматически.

- Документ «Уведомление об исчисленных суммах налога» больше не формирует проводок и нужен только для отчетности.

- При начислении налогов и взносов важно правильно использовать новые регламентные операции в 1С.

- Для корректировки данных по ЕНП используется новый документ «Корректировка ЕНС».

Подготовка к распределению ЕНП по налогам в 1С

Разработчики были правы: вести учет по ЕНП и ЕНС в 1С стало намного проще. К примеру, если у вашей компании нет доступа к личному кабинету налогоплательщика, то вы сможете проверить распределение единого платежа в разделе ЕНС. Причем все отражается автоматически и так, как закреплено в п. 8 ст. 45 НК РФ. В прошлом году для этого требовалась кропотливая ручная работа: мы использовали регламентную операцию «Зачет аванса по ЕНС», она входила в обработку «Закрытие месяца».

С 2024-го 1С связали с ЛК плательщика: теперь вы сможете увидеть движения ЕНС прямо в рабочей бухсистеме. А поскольку принадлежность ЕНП налоговики определяют сами, распределение единого платежа вручную больше не входит в обязанности бухгалтера.

Мы используем в работе 1С-Отчетность — подключили сервис несколько лет назад. Это существенно облегчает работу, а в условиях внедрения нового формата взаиморасчетов полностью снимает с нас задачу по распределению ЕНП. А о том, когда и в каком размере погасили конкретные налоги, мы смотрим через интеграцию 1С с ЛК плательщика. Сроки уплаты налогов в спецрегистрах тоже не храним: они используются, когда начисляем совокупную обязанность. Аналитику ЕНС-расчетов мы не ведем, этого не требуется.

В «Закрытие месяца» добавили «Начисление налогов на ЕНС». Это новая регламентная операция. Проводим ее, когда наступает срок уплаты конкретного обязательства. В этот же момент по кредиту счета 68.90 формируется совокупная обязанность.

Некоторые документы убрали из 1С. Вот что больше не используем в работе:

- «Операция по ЕНС» — когда надо исправить данные по единому счету, формируем документ «Корректировка ЕНС»;

- «Зачет аванса по ЕНС» — налоговые обязательства распределяются автоматически, мы ничего для этого не делаем.

И еще одно важное новшество — «Уведомление об исчисленных суммах налога» теперь используют только как форму отчетности. И хотя его не убрали из системы, проводки в 1С оно больше не формирует. Если работаете с 1С-Отчетность, то сможете отправить ЕНП-уведомление налоговикам прямо из рабочей бухпрограммы.

По факту нам не пришлось как-то готовиться или выполнять специальные действия, чтобы перейти на новую методику расчетов по ЕНС. Наш специалист обновил релиз 1С до версии 3.0.147, и мы начали работать по новым правилам. Те документы, которые мы создали в 2024-м до обновления — «Операция по ЕНС», «Уведомление по ЕНП», «Заявление о зачете», после обновления удалились из 1С. Документы 2023 года остались в системе.

Советуем прочитать:

Эксперты КонсультантПлюс разобрали, что нужно знать о едином налоговом счете и едином налоговом платеже организациям и предпринимателям. Используйте эти инструкции бесплатно.

Распределение ЕНП по налогам в 1С: пошаговая инструкция

Шаг 1

Большинство налогов в 1С Бухгалтерия рассчитывается теперь автоматически — по учетным данным. По этой же информации заполняются декларации, расчеты, уведомления и другие регламентные расчеты. Налоги начисляются последним днем отчетного или налогового периода, после того как мы выполним регламентные операции в обработке «Закрытие месяца».

Шаг 2

Суммы налогов при закрытии отчетного периода уже известны — задолженность по оплате автоматически переносится на счет 68.90. Но для этого надо выполнить регламентную операцию «Начисление налогов на ЕНС». Проводки для ЕНС-начисления формируются не на дату регламентной операции, а на дату уплаты налога по НК РФ. Для большинства обязательств это будет 28-е число.

Надо знать: для чего используется счет 68 в бухгалтерском учете

Так, в 1С начисляют налоги на:

- добавленную стоимость, в том числе агентский НДС;

- прибыль, в том числе агентский;

- имущество, землю, транспорт;

- УСН;

- НДФЛ предпринимателя за себя;

- страховые взносы предпринимателя за себя.

По такому же принципу в 1С Бухгалтерия начисляется и торговый сбор.

Мы рассчитываем зарплату в 1С Бухгалтерия, поэтому НДФЛ с доходов работников начисляем на счет 68.90 при проведении документов о выплате зарплаты. Это:

- «Списание с расчетного счета»;

- «Выдача наличных».

Те, кто ведет зарплатный учет в 1С ЗУП, начисляют НДФЛ на ЕНС при проведении «Сведений об удержанном НДФЛ». А проводки по переносу на ЕНС задолженности по подоходному налогу формируют не на дату выплаты дохода работникам, а в сроки уплаты НДФЛ — 28 и 5-е числа.

По аналогии на ЕНС учитывают и страховые взносы. Задолженность переносят на счет 68.90 при проведении «Начисление зарплаты» в 1С Бухгалтерия или «Отражение зарплаты» в 1С ЗУП. Проводки по начислению взносов формируются на дату срока их уплаты — 28-е число следующего месяца.

Шаг 3

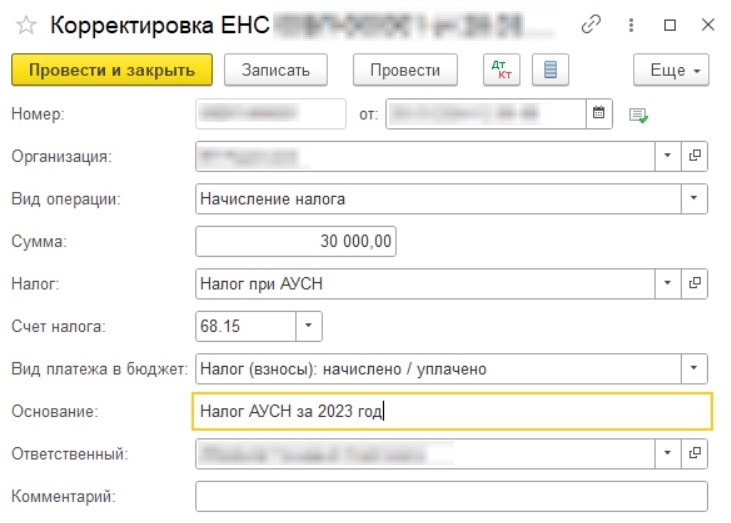

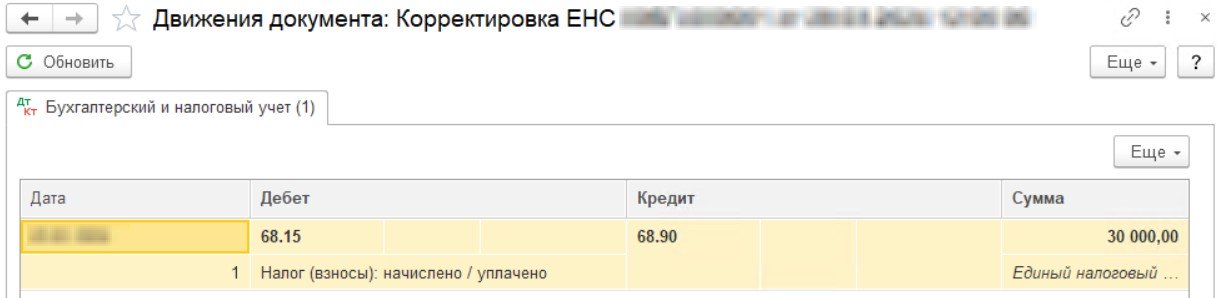

Если по налогам не производится автоматический расчет в 1С, то их переносят с ЕНС другим документом — «Корректировка ЕНС». Это касается акцизов, водного налога, налога на АУСН, НПД.

В «Корректировке ЕНС» надо выбрать вид операции «Начисление налога». Дата начисления этих обязательств на счете 68.90 должна совпадать с датой «Корректировки ЕНС».

Корректировка ЕНС — новый документ в 1С, через который проводят начисление некоторых налогов

Читайте также: в какой очередности списываются налоги с ЕНС

Вопросы-ответы по распределению ЕНП в 1С

-

Надо ли распределять ЕНП по налогам в 1С?

Нет, с 2024 года в 1С больше не распределяют налоги. Система все сделает автоматически. От пользователя требуется своевременно закрывать зарплату и проводить обработку «Закрытие месяца».

-

Как в 1С зачесть сумму исчисленного налога или взноса по уведомлению?

Документ «Уведомление о налогах» больше не формирует проводок. Его применяют только как отчет для ФНС, но для отправки надо подключить 1С-Отчетность. Сформируйте новое уведомление по срокам НК РФ через «Задачи организации» в 1С.

-

Как начисляют пени и штрафы по налогам в 1С?

Через документ «Корректировка ЕНС». Для этого нужно выбрать вид операций, который соответствует штрафным санкциям.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз