На счете 68 в бухгалтерском учете отражают начисления и уплату по налогам и сборам в бюджетную систему страны. Алгоритм действий учета, например НДС и транспортного налога, различный.

Навигация

Счет 68 в бухучете

Утвержден Приказом Минфина РФ от 31.10.2000 № 94н, называется «Расчеты по налогам и сборам».

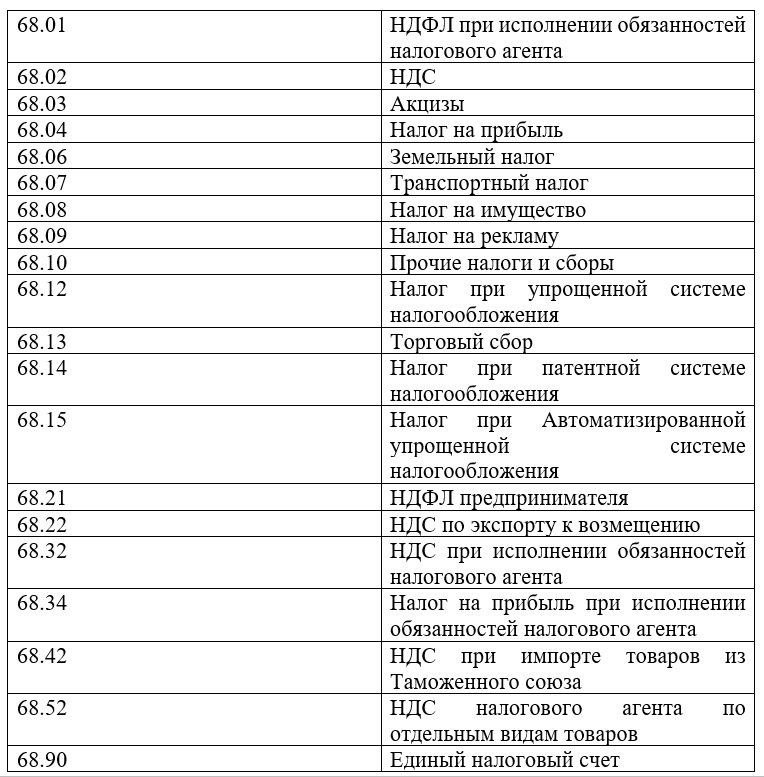

Используемые предприятиями субсчета 68 счета отражены в таблице:

Пример субсчетов, открытых к сч. 68

Сч. 68 собирает информацию о расчетах с бюджетом (начисление, уплата). Аналитика ведется в разрезе видов платежей (налог, пени, штрафы и т. д.), уровням бюджета (федеральный, субъектов).

На вопрос: 68 счет бухгалтерского учета активный или пассивный — сч. 68 активно-пассивный, так как конечные и начальные остатки возможны как по дебету, так и по кредиту. Если на конец периода сч. 68 дебетовый остаток, значит, организации полагается возмещение или имеется переплата, кредитовый остаток показывает суммы задолженности в бюджет.

В план счетов 68 субсчета компании самостоятельно вправе внести дополнительные субсчета. Например, к сч. 68.01 откройте следующие:

- 68.01.1 — НДФЛ, исчисленный налоговым агентом (отражается исчисленный и уплаченный НДФЛ по трудовым отношениям, договорам гражданско-правового характера и т. д.);

- 68.01.2 — НДФЛ с доходов свыше предельной величины, исчисленный налоговым агентом;

- 68.01.3 — НДФЛ с дивидендов (до 5 млн рублей по ставке 13%);

- 68.01.4 — НДФЛ с дивидендов (свыше 5 млн рублей по ставке 15%).

Откройте субсчет НДФЛ счета 68 (68.01.3 и 68.01.4) — это удобно для учета начисленного и уплаченного НДФЛ с дивидендов учредителям и разграничения ставок до предельного дохода и после превышения лимита.

Вам пригодится: все про план счетов бухгалтерского учета

Проводки по федеральным налогам

К федеральным относятся (ст. 13 НК РФ):

- НДС;

- акцизы;

- НДФЛ;

- налог на прибыль;

- НДПИ;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- государственная пошлина;

- на дополнительный доход от добычи углеводородного сырья.

Компании на счет 68.02 отражают начисления и уплату по НДС:

- Дт 68.02 Кт 19 «НДС по приобретенным ценностям» — сумма, подлежащая вычету у налогоплательщика на основании счет-фактуры, предъявленного поставщиком;

- Дт 90.03 «НДС» (91.02 «Прочие расходы») Кт 68.02 — начислен НДС с реализации товаров, работ, услуг

На сч. 90.03 отражают суммы, связанные с основной деятельностью компании, а на 91.02 — с прочей. Например, фирма производит мебель, проводка реализация мебели покупателям — Дт 90.03 Кт 68.02; сдает в аренду оборудование, деятельность не связана с основной (Дт 91.02 Кт 68.02).

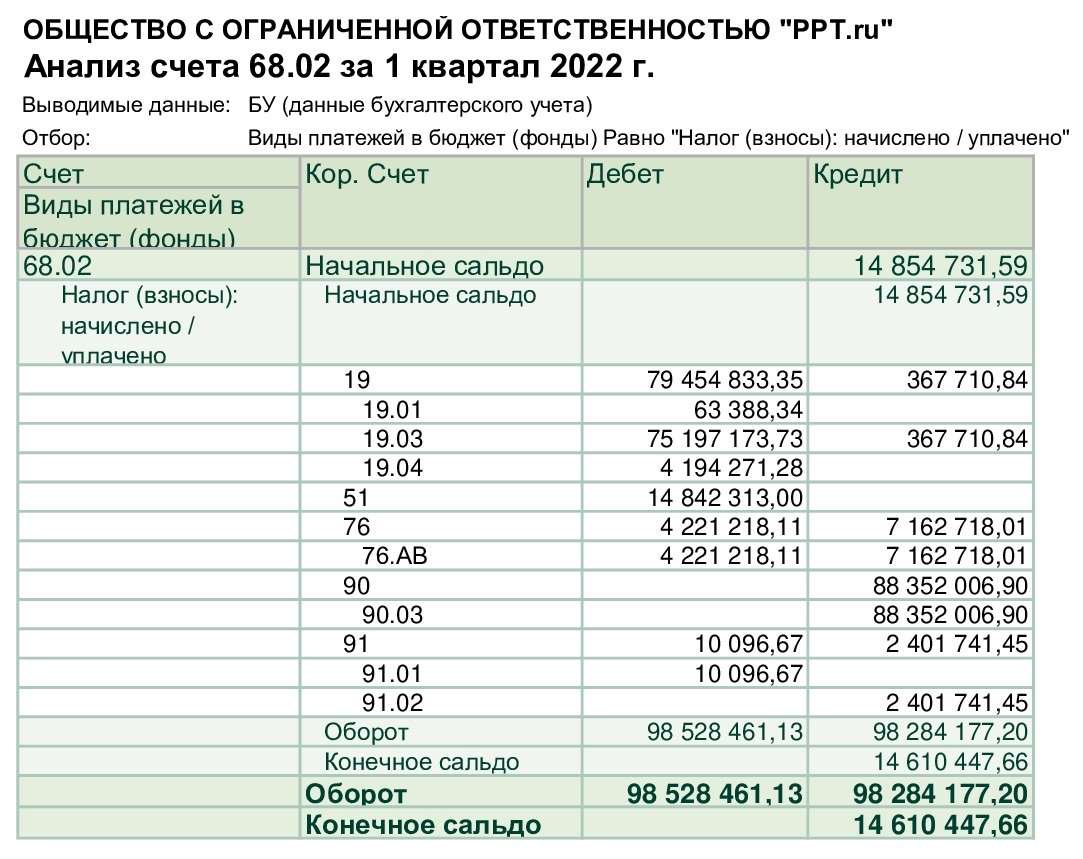

Рассмотрим анализ счета 68 на примере НДС.

Пример анализа сч. 68.02

В таблице — расшифровка, что означают суммы в анализе сч. 68.02.

|

Счет |

Дебет |

Кредит |

|---|---|---|

|

19 |

Суммы входящего НДС от поставщиков по приобретенным ценностям |

Восстановленные суммы, например, из-за корректировки поступления |

|

51 |

Уплата в бюджет |

Возмещение НДС из бюджета |

|

76АВ |

Вычет НДС по предоплате |

Начисленный НДС с авансов покупателей |

|

90.03 |

|

Начисленный НДС с реализаций покупателям по основной деятельности |

|

91.01 |

НДС с корректировки реализаций |

Начисленный с реализаций по прочей деятельности |

Уплату в бюджет отразите следующей проводкой: Дт 68 Кт 51.

Проводки по учету НДФЛ:

- Дт 70 «Расчеты с персоналом по оплате труда» (76.10 «Прочие расчеты с физическими лицами») Кт 68.01 — начислены суммы к уплате при отражении заработной платы в учете или с сумм по договорам гражданско-правового характера (76.10);

- Дт 68.01 Кт 51 — перечислено в бюджет.

В оборотно-сальдовой ведомости дебет 68 счета показывает излишнюю уплату в бюджет. Переплата по НДФЛ за счет собственных средств предприятия не допускается, но такие ситуации встречаются, например, из-за ошибки бухгалтера. Зачесть такую переплату в счет будущих платежей по НДФЛ нельзя, но можно написать заявление на возврат или зачесть в счет уплаты другого налогового обязательства (ст. 266 НК РФ, письмо Минфина России № 03-04-06/46268 от 16.09.2014, письмо ФНС России от 29.09.2014).

Эксперты КонсультантПлюс разобрали, как организовать аналитический учет на счетах бухгалтерского учета. Используйте эти инструкции бесплатно.

Проводки по региональным налогам

В ст. 14 НК РФ перечислены региональные налоги:

- на имущество организаций;

- на игорный бизнес;

- транспортный.

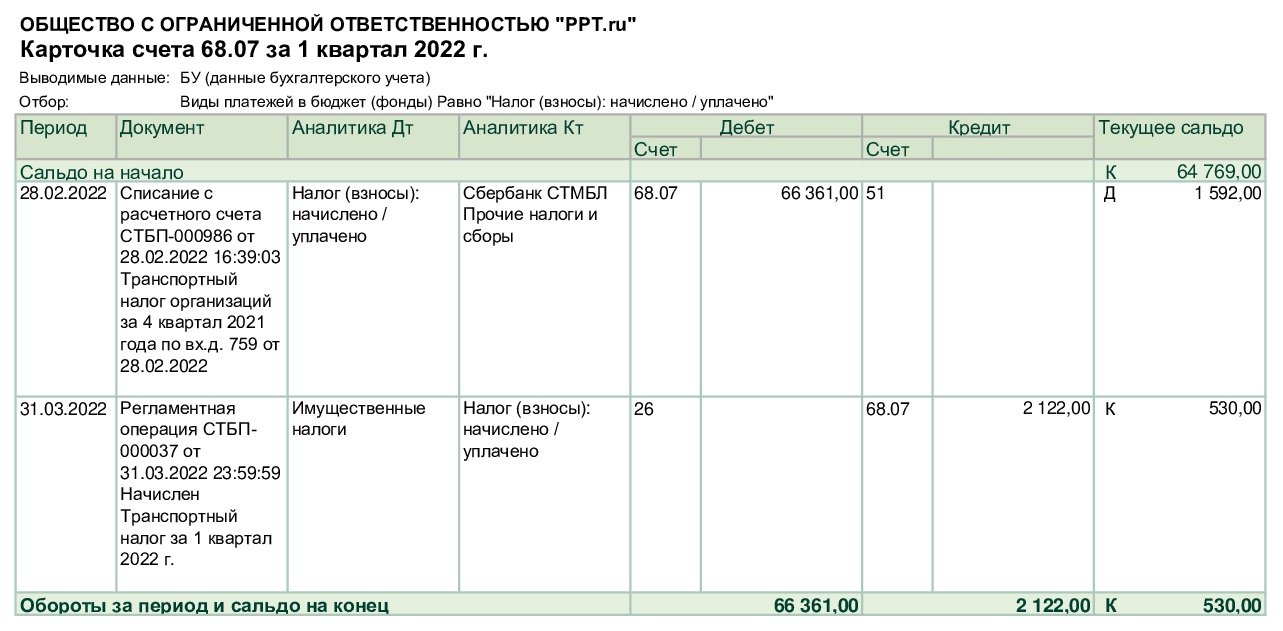

На примере транспорта пошагово разберемся, как работают учетные программы:

Шаг 1. Зарегистрируйте транспортное средство на основании документов (паспорта транспортного средства, свидетельства о регистрации и т. д.). Важна дата постановки на учет в ГИБДД, ИФНС, код вида транспортного средства (например, легковые 51000), укажите VIN, марку, регистрационный знак, мощность двигателя (лошадиные силы, от них зависит ставка налога, перечислены в ст. 361 НК РФ), повышающий коэффициент на дорогостоящие автомобили (указаны в п. 2 ст. 362 НК РФ), налоговые льготы.

Шаг 2. Определитесь, на какой счет учета относятся затраты по начислению транспортного налога. Обычно используют сч. 20 (если связано с производством) или 26 (например, если автомобиль использует управленческий персонал или он обслуживает общехозяйственные нужды).

На основании регистрационных данных учетная система автоматически в конце каждого квартала рассчитает налог к уплате и отнесет его на затраты.

Пример карточки сч. 68.07

28.02.2022 ООО «PPT.ru» уплатило в бюджет 66 361 руб. транспортного налога за 4 кв. 2021 года, 31.03.2022 учетная программа начислила 2122 руб. к уплате. Проводки: дебет 68 кредит 51 — уплачены суммы в бюджет; дебет 26 кредит 68.07 — начислен имущественный налог.

В оборотно-сальдовой ведомости дебетовое сальдо по 68 счету означает, что у фирмы имеется переплата.

Местные налоги и сборы

Перечислены в ст. 15 НК РФ:

- земельный;

- на имущество физических лиц;

- торговый сбор.

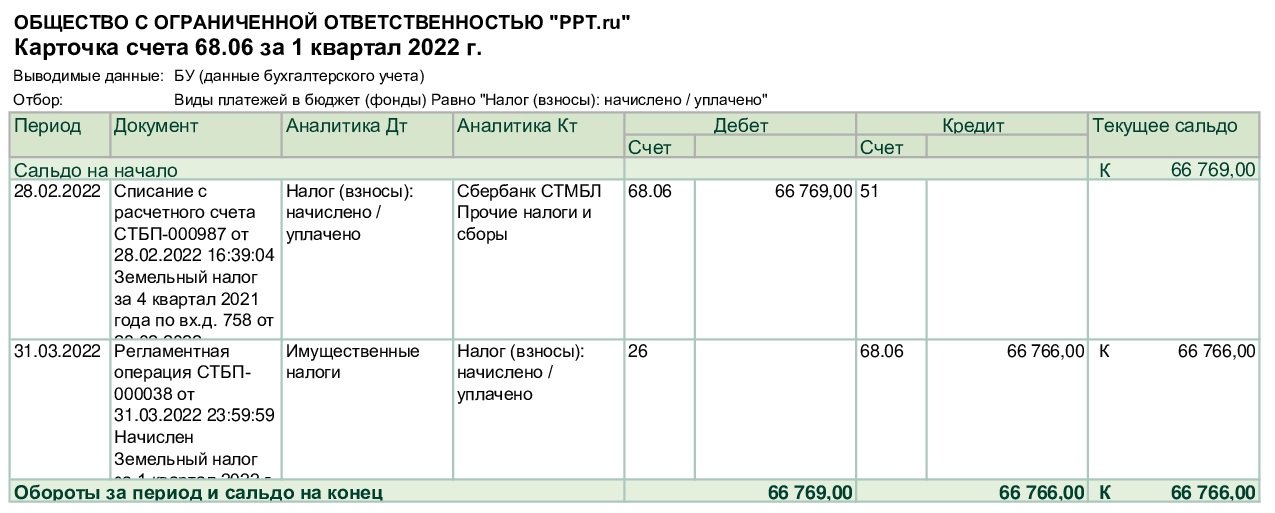

На примере земельного разберемся в порядке действий.

- Зарегистрируйте земельный участок в программе. Укажите дату регистрации на основании выписки из ЕГРН, постановки на учет (например, по месту нахождения организации), код категории земель (например, 003002000100 — прочие земельные участки), КБК, кадастровый номер, кадастровую стоимость, ставку (ст. 394 НК РФ) и льготы (ст. 395 НК РФ).

- Определитесь, на какой счет учета относятся затраты. Обычно выбирают сч. 26.

На примере карточки сч. 68.06 рассмотрим, что означает проводка Дт 68 Кт 51 на сумму 66 769 рублей — уплачен земельный налог.

Проводка Дт 26 Кт 68.06 отражает начисление.

Пример карточки сч. 68.06

Приказ Минфина РФ от 31.10.2000 N 94н

Статья 13 НК РФ. Федеральные налоги и сборы

Статья 14 НК РФ. Региональные налоги

Статья 15 НК РФ. Местные налоги и сборы

Статья 266 НК РФ. Расходы на формирование резервов по сомнительным долгам

Статья 361 НК РФ. Налоговые ставки

Статья 362 НК РФ. Порядок исчисления суммы налога и сумм авансовых платежей по налогу

Важно

Минпромторг предлагает отсрочку утильсбора для автопрома

Важно

Минпромторг предлагает отсрочку утильсбора для автопрома