Как только будущий бизнесмен зарегистрировался в качестве ИП, у него появилась обязанность платить страховые взносы за себя. Я зарегистрировала ИП более трех лет назад и расскажу, какие платежи обязательны и каков порядок уплаты в 2026 году.

Навигация

Коротко о главном: 5 пунктов

- Предприниматели перечисляют обязательную фиксированную сумму на пенсионное и медицинское страхование независимо от выручки плюс дополнительный процент с доходов свыше 300 000 рублей.

- Величина основного платежа в 2026 году составляет 57 390 рублей.

- Бизнесмены вправе не вносить деньги при остановке работы из-за службы в армии, ухода за ребенком до полутора лет или помощи инвалидам.

- Льготный период оформляют через заявление с подтверждающими документами, и только мобилизованных освобождают автоматически.

- Фиксированную часть отправляют на Единый налоговый счет до конца декабря, а дополнительные начисления гасят до 1 июля следующего года.

Какие платежи должен делать ИП в бюджет

Платежи, которые перечисляются на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС), являются обязательными для индивидуального предпринимателя и называются страховыми взносами ИП за себя.

ИП обязаны перечислять:

- фиксированную пенсионную и медицинскую плату независимо от суммы предпринимательских доходов (пп. 1 п. 1.2 ст. 430 НК);

- дополнительные пенсионные взносы с предпринимательских доходов сверх 300 000 руб. за год (пп. 2 п. 1.2 ст. 430 НК).

Подробнее: какие страховые взносы платит ИП за себя

Сколько платил ИП за себя в 2024 году

Фиксированная сумма ИП в 2024 году составила 49 500 руб. (пп. 1 п. 1.2 ст. 430 НК РФ). Если доходы за год — более 300 000 руб., то с суммы превышения оплачивался 1 % пенсионных взносов. Максимальное ограничение суммы — 277 571 руб. (пп. 2 п. 1.2 ст. 430 НК РФ).

Эксперты КонсультантПлюс разобрали, как предпринимателю посчитать и заплатить за себя взносы в фиксированном размере. Используйте эти инструкции бесплатно.

Сколько платит ИП за себя в 2025 году

Фиксированный платеж ИП в 2025 году составил 53 658 руб. (ФЗ от 08.08.2024 № 259).

Пенсионные отчисления с суммы предпринимательского дохода свыше 300 000 руб. — 1 %, максимальная сумма за год — 300 888 рублей.

Сколько должен платить ИП за себя в 2026 году

Фиксированный платёж для ИП в 2026 году указан в статье 430 НК РФ: 57 390 рублей за полный год. Пенсионные отчисления с суммы предпринимательского дохода свыше 300 000 руб. — 1 %, максимальная сумма за год — 321 818 рублей.

Кто из ИП вправе не платить взносы за себя

Если ИП по каким-либо причинам не осуществляет предпринимательскую деятельность или не получает от нее доходов, то он не освобождается от платежей за себя. Но иногда на период приостановления бизнеса Налоговый кодекс разрешает их не платить. К таким случаям законодатель относит, например, прохождение военной службы по призыву (контракту) или нахождение в отпуске по уходу за ребенком до 1,5 лет и др. (п. 7 ст. 430 НК РФ). Для реализации этого права необходимо представить в ФНС:

Ознакомьтесь с позицией Минфина РФ по освобождению ИП от страховых взносов при уходе за ребенком

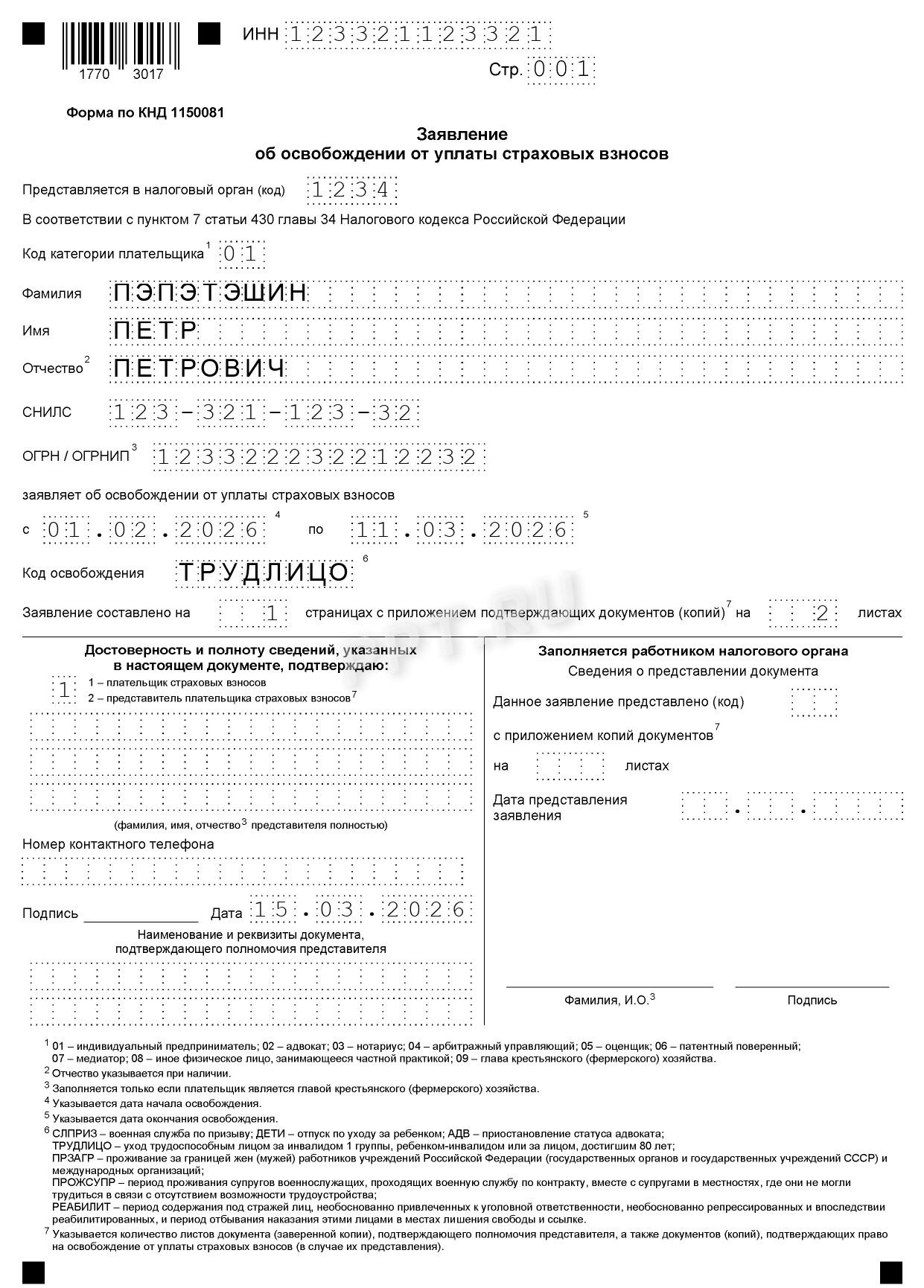

1. Заявление об освобождении от уплаты страховых взносов (форма утверждена Письмом ФНС России от 18.03.2025 № БС-4-11/2899@).

Заявление и документы подаются в инспекцию по месту учета ИП, в заявлении указываются данные налогоплательщика, сроки и причина освобождения. Для указания такой причины используется специальный код.

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

2. Документ, который подтверждает, что предпринимательская деятельность не велась, — например, нулевая декларация (Письмо Минфина России от 12.02.2020 № 03-15-05/9358);

3. Документы, подтверждающие факт освобождения от внесения страхвзносов (Письмо ФНС России от 09.12.2024 № БС-4-11/13952@).

Собрала в таблицу категории льготных налогоплательщиков, примеры документов для подтверждения статуса и буквенные коды, которые указывают в строке 5 заявления:

| Категории налогоплательщиков, освобожденных от платежа | Примеры подтверждающих документов | Код, который указывается в заявлении в строке 5 |

|---|---|---|

| Военная служба | Военный билет, справки военных комиссариатов, подразделений | СЛПРИЗ |

| Уход за ребенком до 1,5 лет | Свидетельство о рождении ребенка, документы работодателя об отпуске по уходу за ребенком до 1,5 лет | ДЕТИ |

| Уход за инвалидом I группы, ребенком-инвалидом, за человеком 80 лет и старше | Решение органа по пенсионному обеспечению по месту жительства человека, за которым ухаживают; документы, которые подтверждают возраст престарелого или ребенка-инвалида, право на инвалидность и ее продолжительность | ТРУДЛИЦО |

| Проживание супругов-военнослужащих в местностях, где не было возможности трудоустройства | Справки воинских частей с указанием периода прохождения военной службы и совместного проживания супругов: документы служб занятости о периоде нахождения на учете |

ПРОЖСУПР |

| Проживание за границей жен (мужей) работников дипломатических служб РФ | Справки дипслужб, направлявших работника на работу с указанием периода совместного проживания супругов | ПРЗАГР |

| Период содержания под стражей при необоснованном привлечении к уголовной ответственности | Документы о необоснованном привлечении к уголовной ответственности или реабилитации | РЕАБИЛИТ |

Порядок уплаты взносов ИП за себя

Сроки уплаты

Платеж фиксированных страховых взносов уплачивается в 2026 году до 29 декабря (п. 2 ст. 432 НК РФ). Платеж оплачивается либо одной суммой, либо суммой, разделенной на равные части. Я делаю 4 равных платежа один раз в квартал.

Платеж взносов с предпринимательских доходов сверх 300 000 руб. за год уплачивается до 1 июля, следующего за истекшим расчетным периодом (п. 2 ст. 432 НК РФ).

Сроки уплаты фиксированного платежа за 2025 г. — 29.12.2025, взносов свыше 300 000 руб. за 2025 г. — 01.07.2026.

Куда направлять платеж

ИП перечисляют фиксированные взносы и дополнительный 1 %-ный единым налоговым платежом (ЕНП) на единый налоговый счет Федерального казначейства РФ (ЕНС). Уведомление об уплате не подается.

Как оплатить

ЕНП перечисляется следующими способами (п. 6 ст. 45, п. 4 ст. 58 НК РФ):

- безналичным переводом, при направлении платежного поручения через расчетный счет банка предпринимателя;

- через личный кабинет (ЛК) ИП, при пополнении ЕНС банковской картой или через СБП;

- наличными средствами, при представлении квитанции или платежного поручения в банк, МФЦ, на почте РФ.

Я формирую квитанцию через ЛК ИП по кнопке «Пополнить», а платежное поручение готовлю с помощью сервиса ФНС России «Уплата налогов и пошлин». Если у вас подключена онлайн-бухгалтерия в банке, то эти документы удобно формировать в мобильном приложении банка.

Подробнее: как заполнить платежное поручение по страховым взносам

Часто задаваемые вопросы по теме

-

Что такое страховые взносы за себя?

Это суммы страховых взносов на обязательное пенсионное страхование, на обязательное медицинское страхование в совокупном фиксированном размере.

-

Какой размер взносов за себя в 2026 году?

Фиксированный платёж: 57 390 рублей за полный год. Отчисления с суммы предпринимательского дохода свыше 300 000 руб. — 1 %, максимальная сумма за год — 321 818 рублей.

-

Когда можно не платить взносы за себя?

При нахождении в отпуске по уходу за ребенком до 1,5 лет, на время службы в армии и в других случаях, указанных в п. 7 ст. 430 НК РФ.

-

Как и в какие сроки необходимо перечислять взносы?

Платежи отправляют на ЕНС. Сроки уплаты фиксированного платежа за 2025 г. — 29.12.2025, взносов свыше 300 000 руб. за 2025 г. — 01.07.2026.

Письмо ФНС России от 01.11.2022 N БС-4-11/14737@

Федеральный закон от 08.08.2024 N 259-ФЗ

Письмо ФНС России от 09.12.2024 N БС-4-11/13952@

<Письмо> ФНС России от 18.03.2025 N БС-4-11/2899@

Федеральный закон от 29.12.2006 N 255-ФЗ

Статья 45 НК РФ. Исполнение обязанности по уплате налога, сбора, страховых взносов

Статья 58 НК РФ. Порядок уплаты налогов, сборов, страховых взносов

Статья 6.1 НК РФ. Порядок исчисления сроков, установленных законодательством о налогах и сборах

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз