Сдавать отчет по налогу на прибыль необходимо по итогам каждого отчетного периода и по итогам года. Объясняем пошагово, как заполнить декларацию за 4-й квартал 2025 года.

Навигация

- Коротко о главном: 5 пунктов

- Кто сдает налоговую декларацию по налогу на прибыль

- Отчетный период по налогу на прибыль

- Сроки сдачи декларации по налогу на прибыль в 2026 году

- Как правильно заполнить декларацию по налогу на прибыль в 2026 году

- Важные нюансы заполнения отчета

- Инструкция по заполнению отчета

- Особенности заполнения уточненной декларации

- Ответы на частые вопросы

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- Налог на прибыль платят юридические лица и иностранные компании, работающие через представительства в РФ или получающие доходы из России.

- Отчетность по налогу на прибыль сдают ежеквартально или ежемесячно на специальном бланке.

- ИТ-компании и фирмы радиоэлектронной промышленности имеют льготы по налогу на прибыль.

- Сроки сдачи декларации зависят от выбранного режима уплаты авансов – ежемесячно или ежеквартально.

- Декларация включает титульный лист, расчет налога, приложения для детализации доходов и расходов.

Кто сдает налоговую декларацию по налогу на прибыль

За счет налога на прибыль пополняются российские федеральный и региональный бюджеты. Ежегодно процент со своих прибыльных поступлений платят в казну юридические лица, находящиеся на общей системе налогообложения. Бухгалтерам регулярно приходится отчитываться с учетом всех изменений и обновлений, которые постоянно вносят в отчетность налоговики.

В соответствии со статьей 246 НК РФ декларацию по налогу на прибыль с кодом отчетности 1151006 сдают в т.ч. и российские юридические лица.

Учтите, что льготный порядок налогообложения предусмотрен для:

- IT-компаний;

- компаний, работающих в сфере радиоэлектронной промышленности.

Основная ставка налога на прибыль составляет 25 %: 8 % перечисляют в федеральный бюджет, 17 % — в региональный. Кроме того, повысили с 0 до 5 % ставку по налогу на прибыль для ИТ-компаний на 2025–2030 годы (ст. 284 НК РФ).

С отчетности за 2025 год действует новый бланк декларации по прибыли, он утвержден Приказом ФНС № ЕД-7-3/830@ от 02.10.2024 в редакции Приказа № ЕД-7-3/855@ от 03.10.2025. В отчете поменяли штрихкоды. Добавили новый лист 05.1 для отражения операций с цифровой валютой. В лист 08 включили поле, в котором отражают уникальный номер контракта/кредитного договора. Добавили строки 060–095 для учета доходов нерезидентов, которые приравнивают к дивидендам. В листе 02 исключили строки 130, 170, 171. Кроме того, из приложения 4 к листу 02 убрали строки 135, 136, 151 и 161.

Обратите внимание, что скачать бесплатно бланк формы по КНД 1151006 в 2026 году в Excel не получится, так как ФНС выпустила только машиночитаемые бланки в формате PDF.

Может пригодиться: как рассчитать налог на прибыль

Отчетный период по налогу на прибыль

Отчетность сдается поквартально (или ежемесячно) и по итогам года. Но показатели заполняются нарастающим итогом с начала года, а не за каждый квартал отдельно. Отчетные периоды:

- 1-й квартал;

- полугодие;

- 9 месяцев;

- год.

Сроки сдачи декларации по налогу на прибыль в 2026 году

Плательщики делятся на две категории:

- Те, кто отчисляет авансы ежеквартально.

- Те, кто уплачивает авансы ежемесячно.

Сдавать отчет поквартально должны компании, уплачивающие и ежемесячные, и ежеквартальные авансы. Один раз в квартал авансы уплачивают компании, доход которых за предшествующие 4 квартала составляет не более 15 млн рублей в квартал.

Налогоплательщики, уплачивающие налог из фактической прибыли, отчетность заполняют каждый месяц.

Представим сроки подачи декларации по налогу на прибыль в виде таблицы.

Ежеквартальная отчетность

| Период | Срок |

|---|---|

| За 2025 год | 25 марта 2026 г. |

| За 1-й квартал 2026 г. | 27 апреля 2026 г. |

| За полугодие 2026 г. | 27 июля 2026 г. |

| За 9 месяцев 2026 г. | 26 октября 2026 г. |

| За 2026 год | 25 марта 2027 г. |

На основании п. 3 ст. 289 НК РФ плательщики, которые исчисляют суммы ежемесячных авансовых платежей по фактически полученной прибыли, обязаны отчитаться в срок не позднее 25-го числа месяца, следующего за отчетным. Изменения были внесены в НК РФ в связи со введением в стране института единого налогового счета.

Ежемесячная отчетность

| 2025 год | До 25.03.2026 |

|---|---|

| 1-й месяц 2026 г. | До 25.02.2026 |

| 2-й месяц 2026 г. | До 25.03.2026 |

| 3-й месяц 2026 г. | До 27.04.2026 |

| 4-й месяц 2026 г. | До 25.05.2026 |

| 5-й месяц 2026 г. | До 25.06.2026 |

| 6-й месяц 2026 г. | До 27.07.2026 |

| 7-й месяц 2026 г. | До 25.08.2026 |

| 8-й месяц 2026 г. | До 25.09.2026 |

| 9-й месяц 2026 г. | До 26.10.2026 |

| 10-й месяц 2026 г. | До 25.11.2026 |

| 11-й месяц 2026 г. | До 25.11.2026 |

| 2026 год | До 25.03.2027 |

Бесплатно проверьте с помощью КонсультантПлюс, правильно ли заполнили форму отчета по прибыли, если у вас есть обособленные подразделения.

Как правильно заполнить декларацию по налогу на прибыль в 2026 году

В декларации по прибыли обязательно заполняют:

- титульный лист (лист 01);

- подразделы 1.1 или 1.2 раздела 1;

- лист 02;

- приложения № 1 и 2 к л. 02.

Остальные приложения и страницы заполняются при наличии условий:

- подраздел 1.3 раздела 1 и лист 03;

- приложения № 3, 4, 5 к л. 02;

- листы 04, 05, 06, 07, 08, 09;

- приложения № 1 и 2 к декларации.

Смотрите подробное пошаговое заполнение декларации на прибыль для чайников в 2026 г. — за 4-й квартал 2025 г. — в приложении № 2 к приказу № ЕД-7-3/830@ от 02.10.2024.

Важные нюансы заполнения отчета

Нужно учесть:

- Титульная страница содержит сведения об организации. Правопреемники реорганизованных компаний указывают в соответствующем поле ИНН и КПП, присвоенные более несуществующему юрлицу до реорганизации. Коды форм реорганизации и код ликвидации указаны в приложении № 1 к порядку заполнения отчета.

- Предусмотрено заполнение листа 05 для организаций по операциям, финансовые результаты которых учитываются в особом порядке

- Два дополнительных листа — 08 и 09. Лист 08 заполняют организации, которые скорректировали (занизили) платеж из-за использования цен ниже рыночных в сделках с зависимыми контрагентами.

- Лист 09 и приложение 1 к нему предназначены для заполнения контролирующими лицами при учете доходов контролируемых иностранных компаний.

- Лист 02 содержит поля для кодов налогоплательщика. Также в нем есть строки для торгового сбора, уменьшающего платеж, и поля, заполняемые участниками региональных инвестиционных проектов.

- В листе 03 указываются доходы, налог на прибыль с которых удерживает налоговый агент. В разделе «А» отражаются дивиденды. Раздел «Б» заполняют те, кто получал доход по государственным и муниципальным ЦБ, кроме дохода, отражаемого в листе 04.

- Лист 06 заполняют только негосударственные ПФ.

Инструкция по заполнению отчета

Приведем пошаговую инструкцию, как заполнить декларацию на прибыль за 4-й квартал 2025 года.

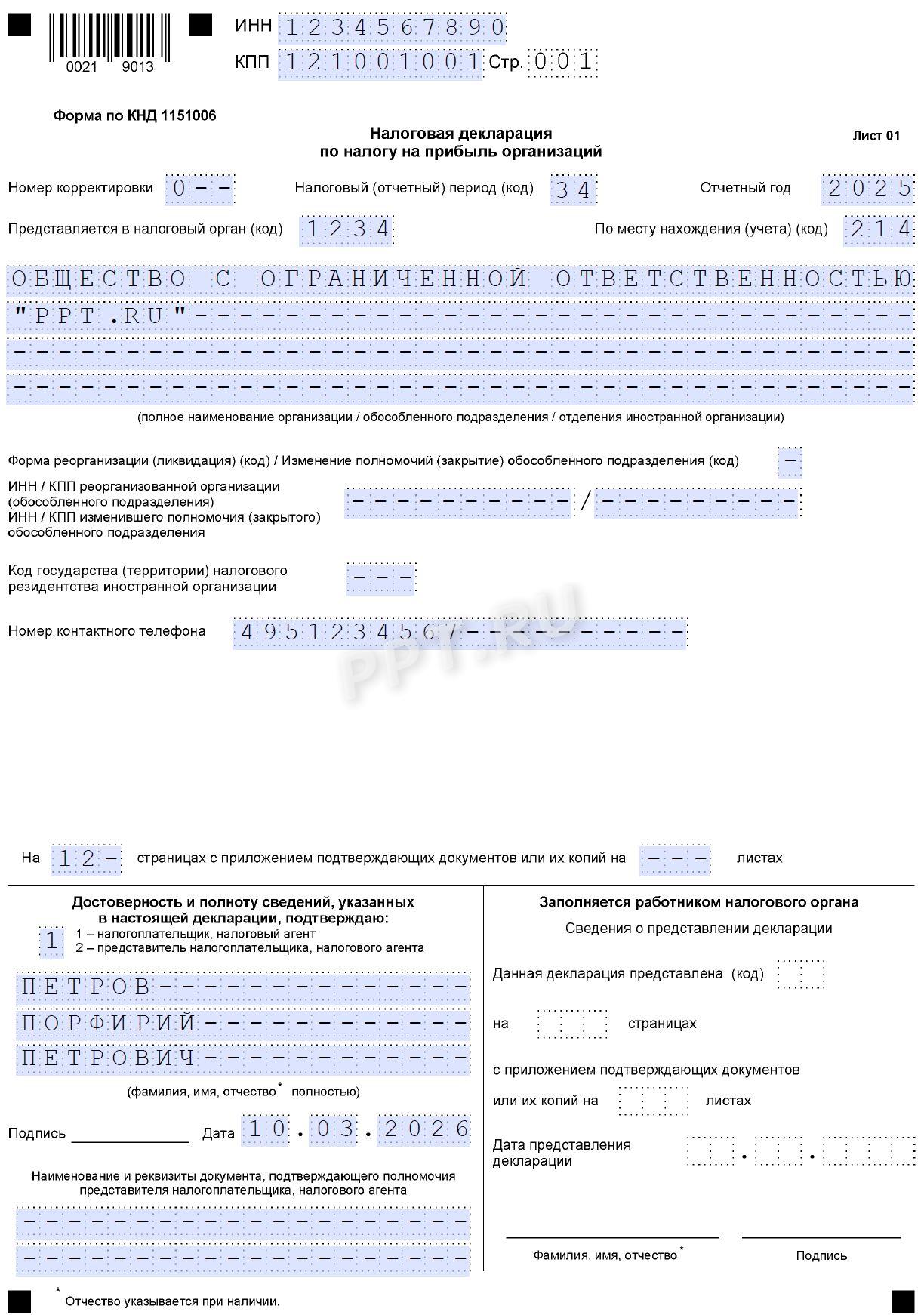

Титульный лист

Начинаем с титульного листа.

Вот как его заполнить:

- Внесите данные об организации: ИНН, КПП, название вписывайте полностью, свободные ячейки всегда заполняются прочерками.

- Впишите номер корректировки. Если сдаете первичный отчет, то ставьте 0. Уточненные отчеты нумеруются по порядку — 001, 002, 003 и т. д.

- Проставьте код отчетного периода. Он зависит от того, за какой квартал или месяц сдается расчет. При сдаче годового отчета у налогоплательщиков, использующих разные системы отчисления авансов, коды тоже различаются.

При представлении отчетности один раз в квартал:

| 1-й квартал | 21 |

|---|---|

| Полугодие | 31 |

| 9 месяцев | 33 |

| Год | 34 |

Налоговики объяснили, как указать на титульном листе формы 1151006 налоговый период в декларации по налогу на прибыль за 4 квартал 2025 года, — проставить код 34.

При ежемесячной отчетности (по фактическому финансовому результату):

| 1-й месяц | 35 |

|---|---|

| 2-й месяц | 36 |

| 3-й месяц | 37 |

| 4-й месяц | 38 |

| 5-й месяц | 39 |

| 6-й месяц | 40 |

| 7-й месяц | 41 |

| 8-й месяц | 42 |

| 9-й месяц | 43 |

| 10-й месяц | 44 |

| 11-й месяц | 45 |

| Год | 46 |

Подробнее: как указать в налоговой декларации код отчетного периода

Код налогового органа

Каждой инспекции присвоен код. Укажите код ИФНС, в которую подаете отчетность.

Проставьте код места предоставления. В таблице показаны основные коды:

| По месту учета крупнейшего налогоплательщика | 213 |

|---|---|

| По месту нахождения российской организации | 214 |

| По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком | 215 |

| По месту учета правопреемника, являющегося крупнейшим налогоплательщиком | 216 |

| По месту нахождения обособленного подразделения российской организации | 220 |

Впишите телефонный номер, ФИО плательщика или представителя, количество листов и дату сдачи отчета.

Вот образец заполнения формы налоговой декларации по налогу на прибыль в 2026 году — за 4-й квартал 2025 г. (титульный лист):

Заполняем титульный лист прибыльной декларации

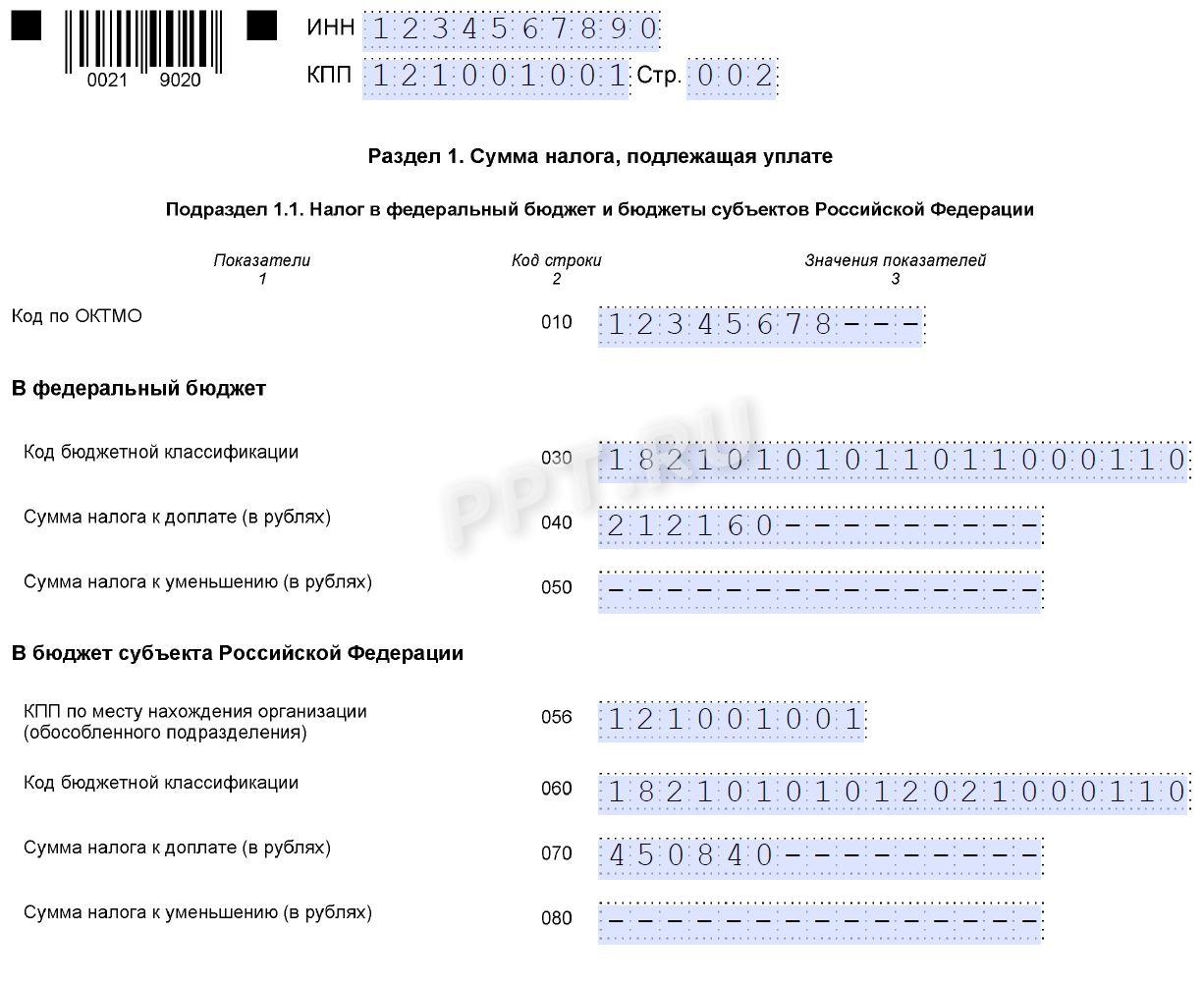

Раздел 1, подраздел 1.1

Построчное оформление подраздела 1.1:

- 010 — код муниципального образования, на территории которого расположена фирма;

- 030 и 060 — указываем КБК для перечисления сумм в федеральный бюджет и бюджет региона;

- 040 и 070 — суммы к доплате по итогам отчетного (налогового) периода, разбитые по бюджетам:

- в федеральный бюджет — строка 040;

- в региональный бюджет — строка 070.

- 050 и 080 — суммы к уменьшению по итогам отчетного (налогового) периода, разбитые по бюджетам;

- в федеральный бюджет — строка 050;

- в региональный бюджет — строка 080.

- 056 — КПП по месту нахождения организации.

Заполняем подраздел 1.1 прибыльной декларации

Подраздел 1.2 раздела 1

Заполняют плательщики налога на прибыль, отчисляющие авансы каждый месяц. Основное правило, как заполнить декларацию с авансовыми платежами, — разделить суммы аванса между федеральным и региональным бюджетами. Сведения переносятся из строк 300 и 310 листа 02. В отчет за 4-й квартал подраздел не включается.

Подраздел 1.3 раздела 1 «Дивиденды»

Заполняют фирмы при уплате налога на прибыль с дивидендов, процентов и иных доходов.

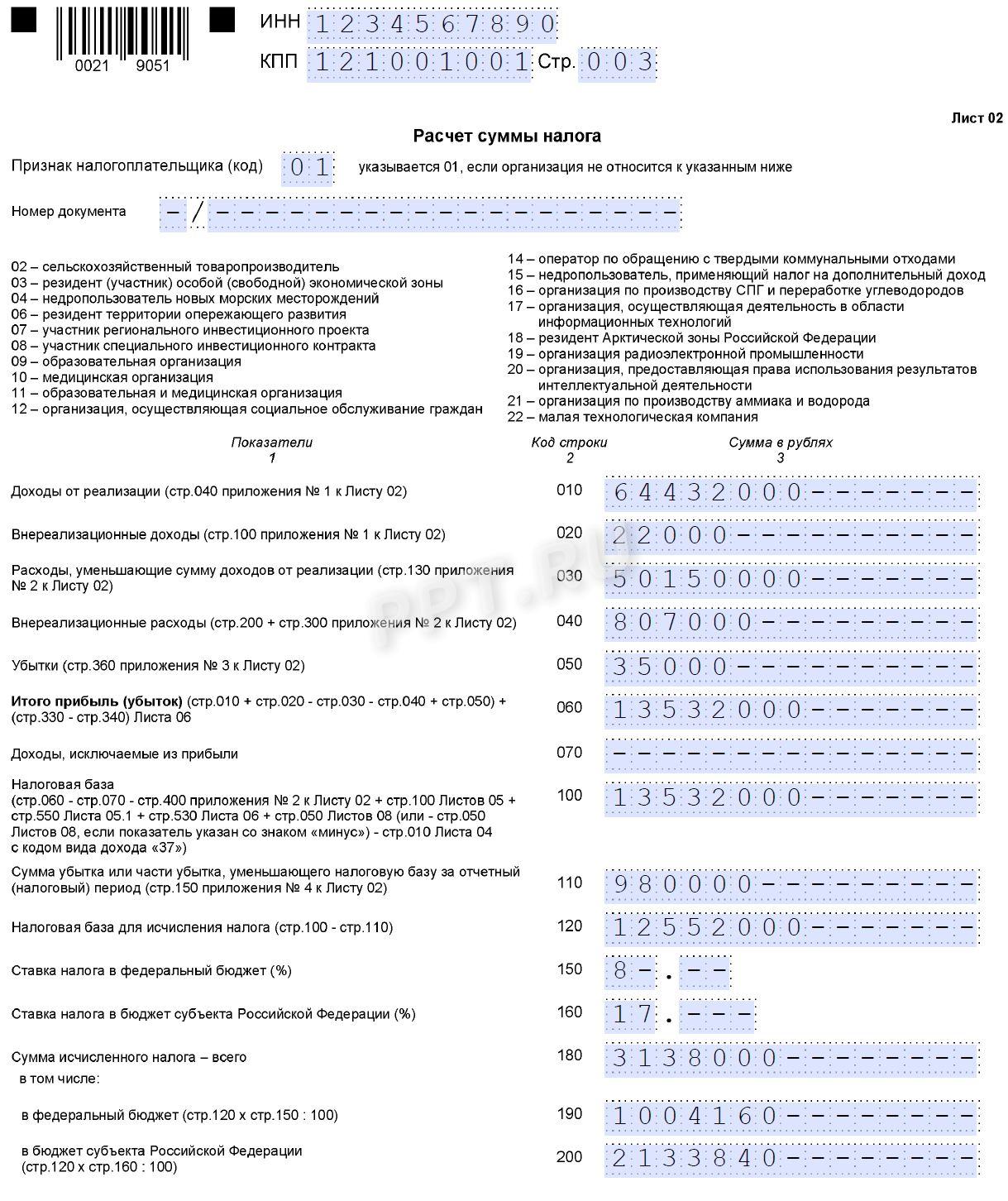

Лист 02 — расчет налога

Заполненный лист 02 декларации покажет, из каких сумм доходов и расходов была рассчитана налоговая база.

Вписываем по строкам:

- 010 — суммируем все доходы от продаж;

- 020 — внереализационные доходы (в сумме);

- 030 — расходы, связанные с реализацией;

- 040 — внереализационные расходы;

- 050 — убытки, учитываемые в особом порядке в целях налогообложения (заполняется при наличии);

- 060 — сумма прибыли (посчитать по строкам: 010 + 020 — 030 — 040 + 050);

- 070 — доходы, которые исключаются из прибыли (если такие есть);

- 100 — налоговая база;

- 110 — сумма убытка или части убытка, которая уменьшает налоговую базу за отчетный период;

- 120 — налоговая база для исчисления налога (стр. 100–110);

- 150–170 — налоговые ставки (в 2025 году следует рассчитывать по ставкам 8 и 17 %);

- 180 — сумма исчисленного налога (указываем сумму за отчетный период, а не сумму к доплате);

- 190 — сумма в федеральный бюджет;

- 200 — сумма налога в местный бюджет.

Может пригодиться: как отразить убыток в декларации по налогу на прибыль

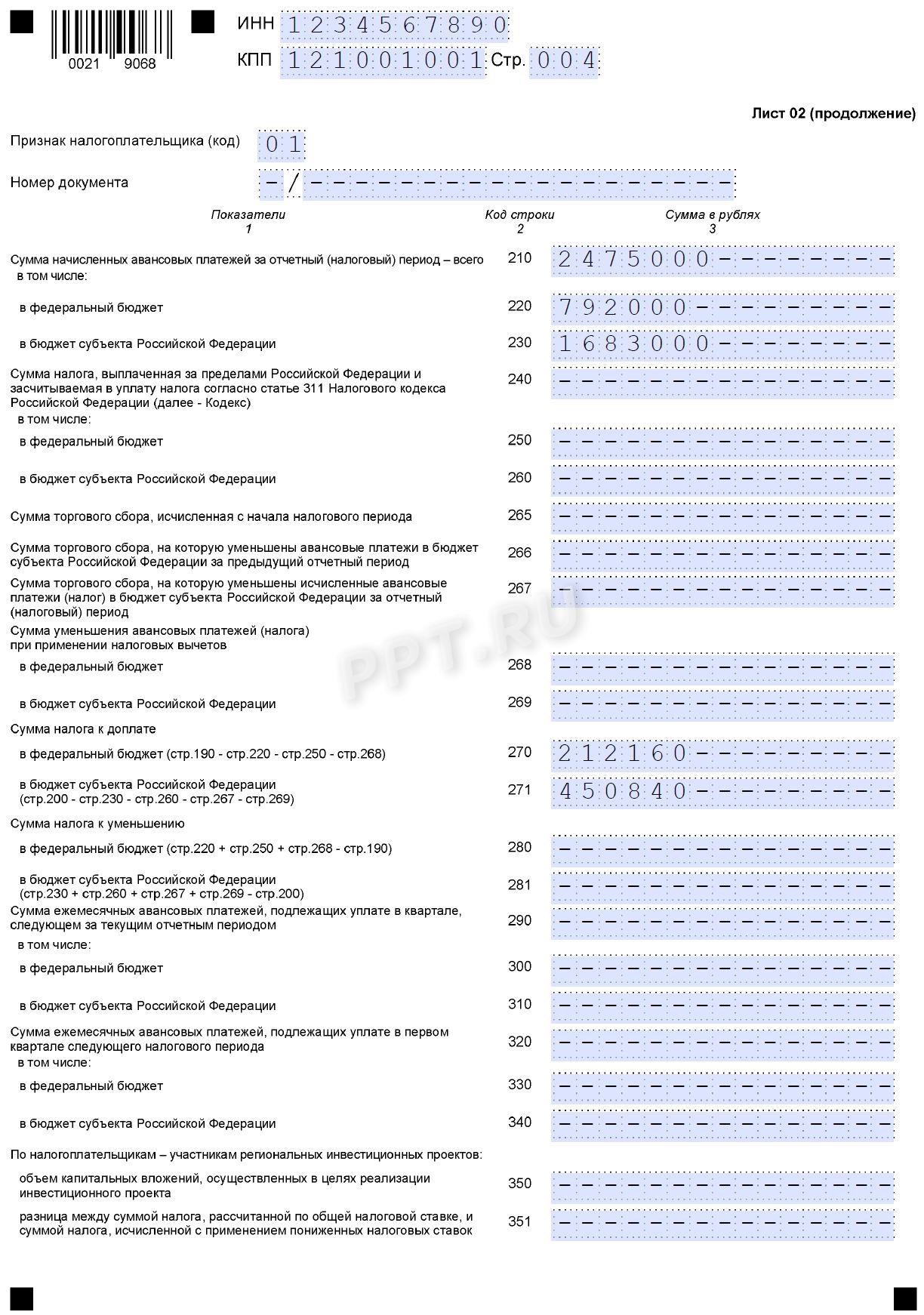

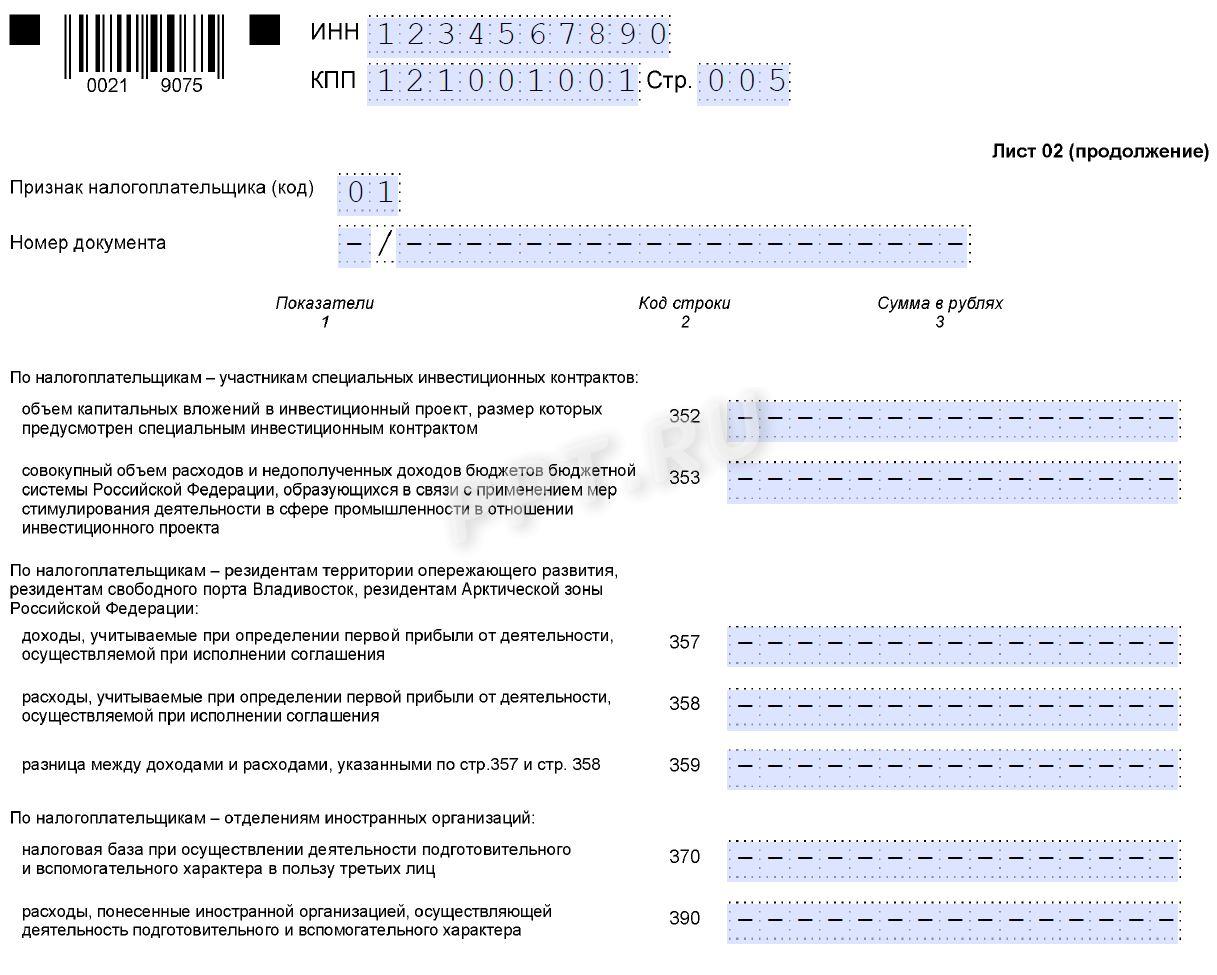

В продолжение листа 02 вписываем авансовый платеж прошлого периода.

Вот образец — пример заполнения декларации по налогу на прибыль в 2026 году, как заполнить лист 02 за 4-й квартал 2025 года:

Заполняем лист 02 прибыльной декларации

Отдельно читайте: как заполнить строки 210 и 220 декларации по налогу на прибыль

Приложение 1 к листу 02

В приложении 1 к листу 02 детализируем доходы по строкам: 010 — вся выручка за отчетный период.

Затем детально:

- 011 — выручка от продажи товаров своего производства;

- 012 — выручка от продажи приобретенных товаров.

Остальные строки заполняются при наличии условий. Затем пойдут итоговые показатели:

- 040 — сумма всех реализационных доходов;

- 100 — все внереализационные доходы.

Мы привели образец заполнения декларации по налогу на прибыль за 4 квартал 2025 года — приложение № 1 к листу 02.

Заполняем приложение № 1 к листу 02 прибыльной декларации

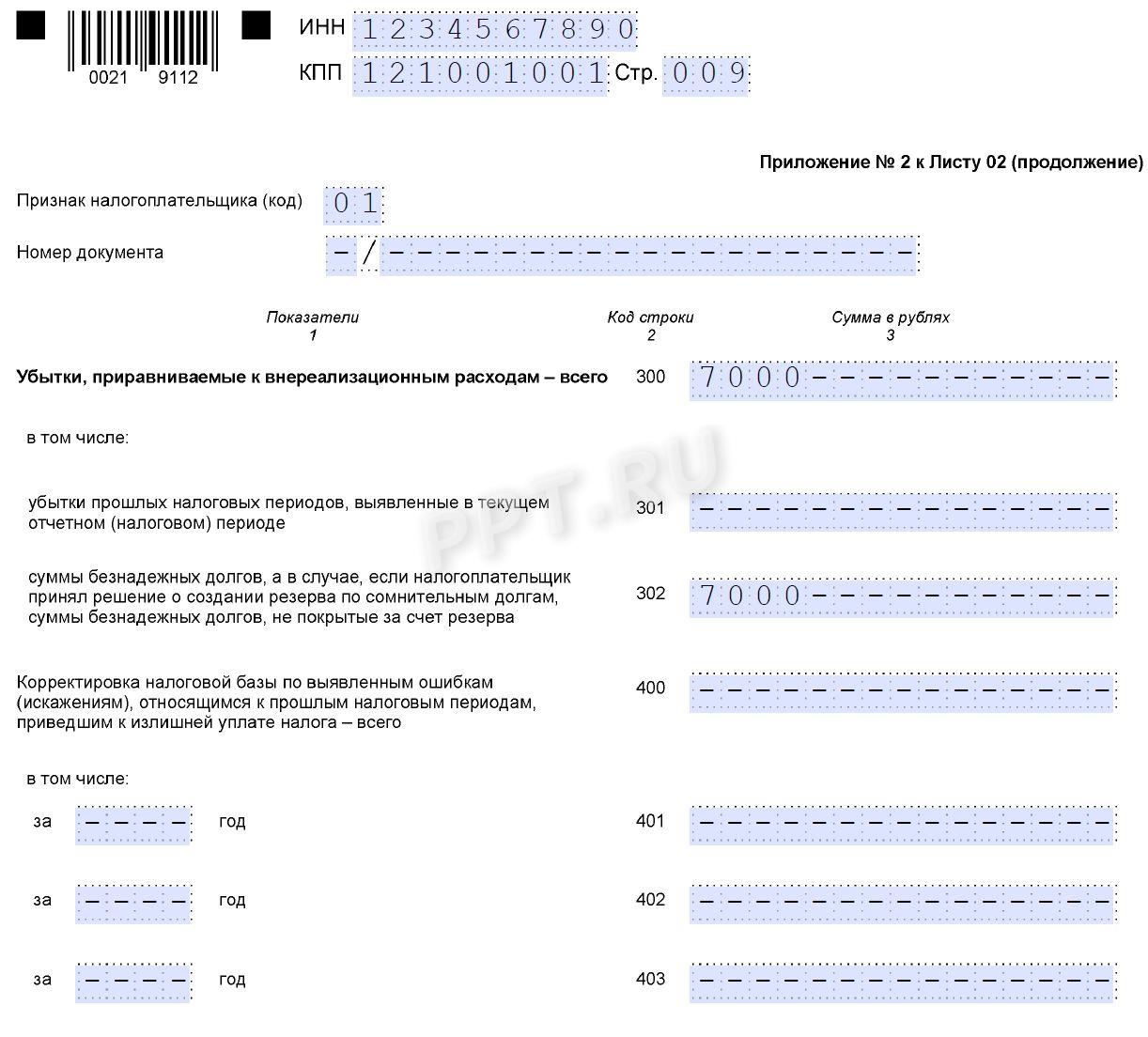

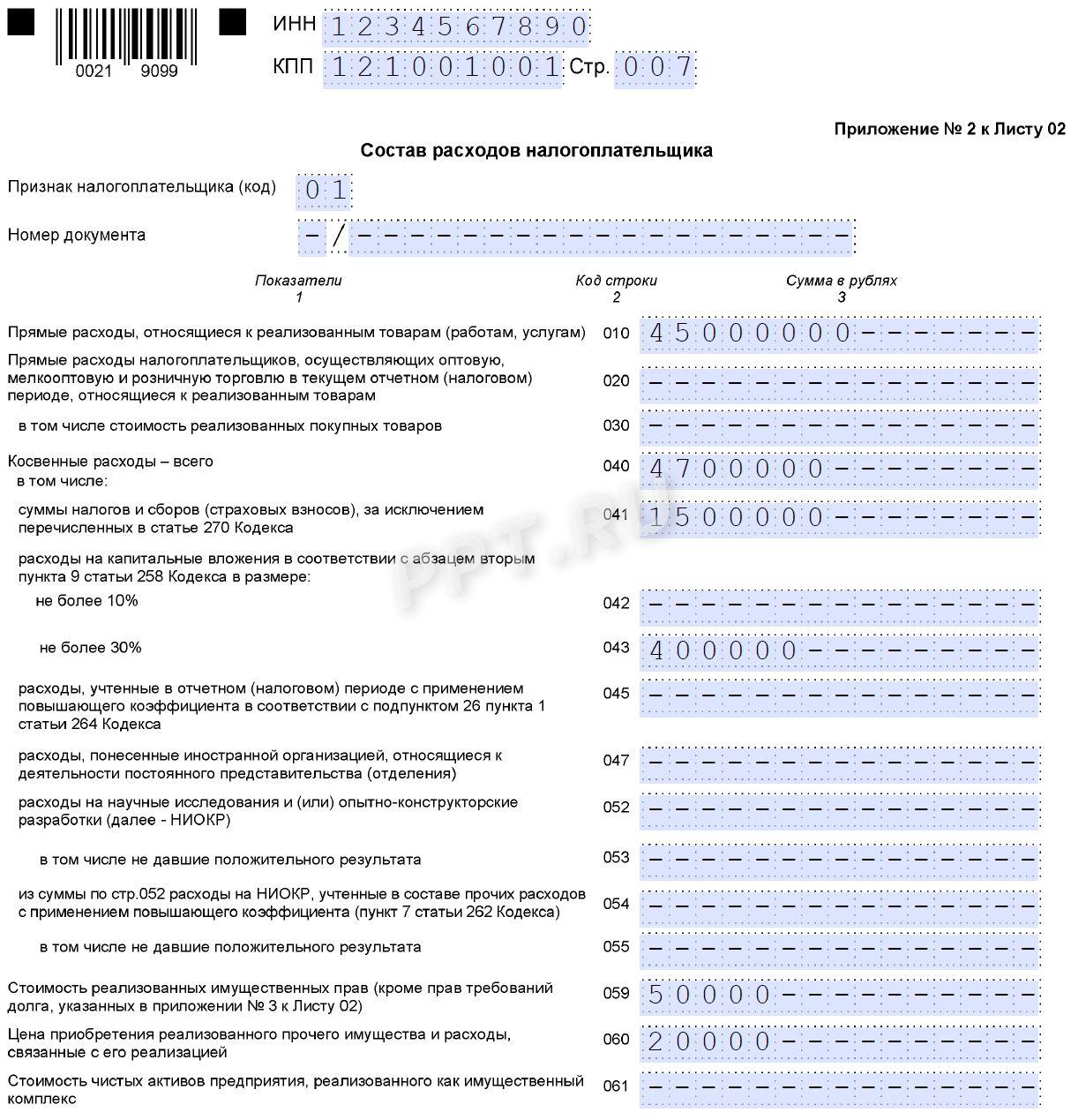

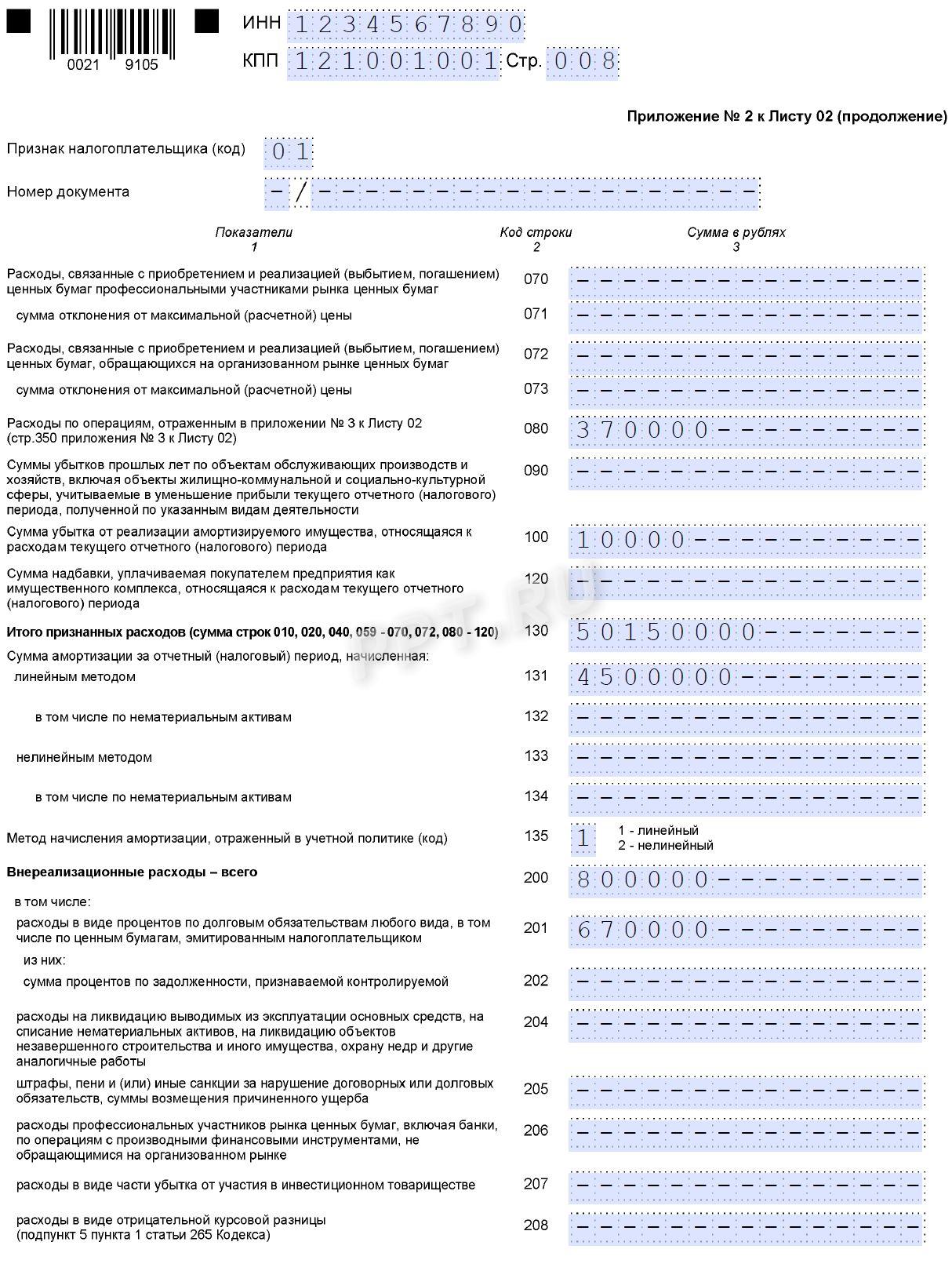

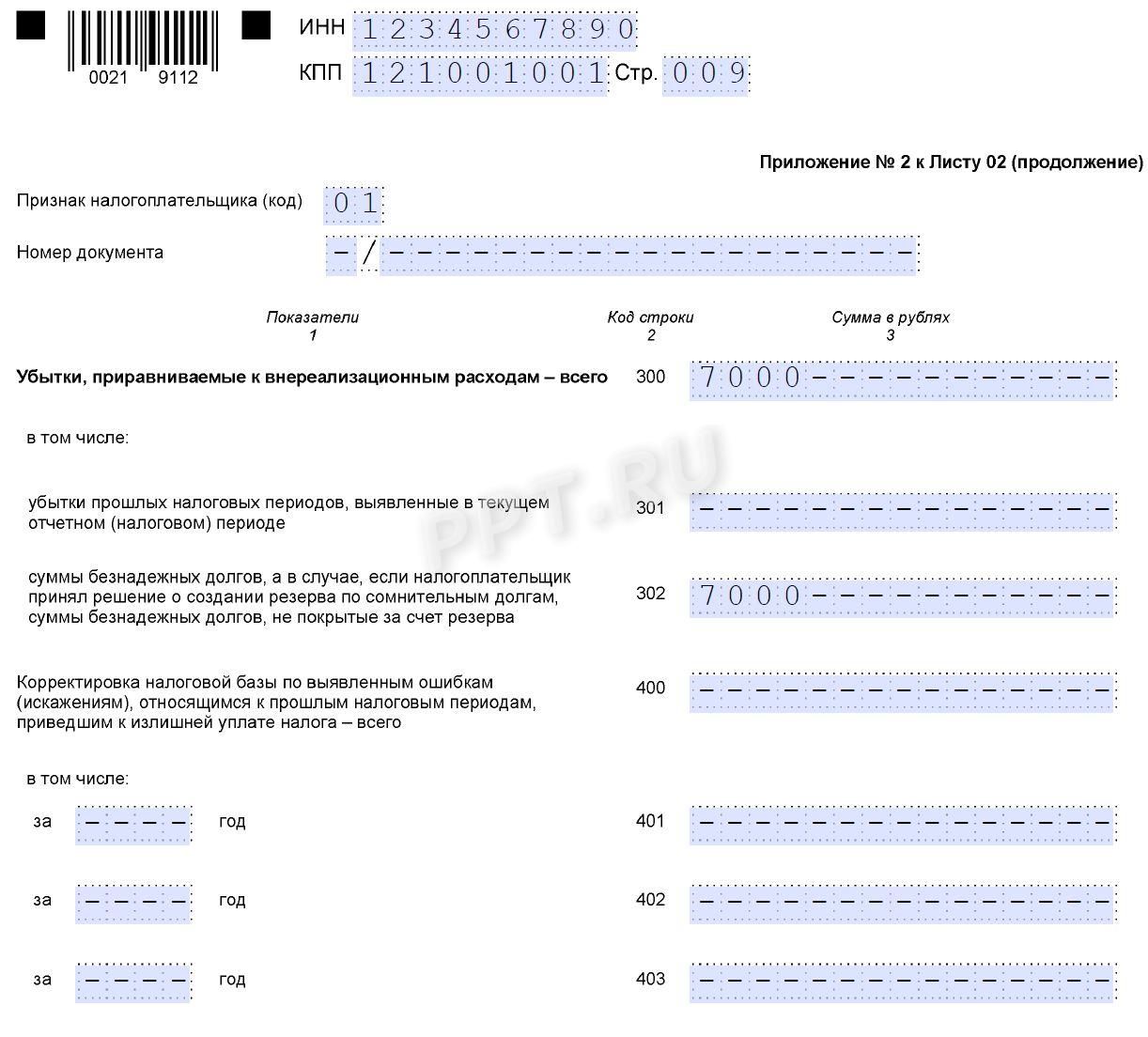

Приложение 2 к листу 02

Приложение 2 конкретизирует расходы. Строки 010–030 заполняют фирмы, использующие метод начисления для признания доходов и расходов. При кассовом методе строки остаются пустыми:

- 010 — расходы на реализацию товаров собственного производства;

- 020 — прямые расходы, связанные с реализацией товара оптом и в розницу;

- 030 — стоимость товаров, которые были приобретены для перепродажи, как часть расходов;

- 040 — косвенные расходы (сумма). В следующих строках они перечисляются детально. Организации, использующие кассовый метод, сюда ставят оплаченные расходы.

Предположим, что косвенные расходы организации состояли из налогов и приобретения амортизируемого имущества в качестве капитального вложения:

- 041 — суммы налогов и сборов;

- 043 — амортизационная премия.

Остальные поля в нашем случае остаются пустыми. Отдельно указываются расходы на амортизацию:

- 131–134 — суммы амортизации, учитываемые в отчетном периоде.

Остальные поля в приложении 2 декларации остаются пустыми при отсутствии условий для заполнения.

Заполняем приложение № 2 к листу 02 прибыльной декларации

Приложения 3 и 4 к листу 02

Приложение 3 оформляют, только если организация в отчетном периоде:

- продает амортизируемое имущество;

- продает непогашенную дебиторскую задолженность;

- несет расходы на обслуживание производства;

- имела доходы или расходы по договорам доверительного управления имуществом;

- продает землю, купленную в период с 01.01.2007 по 31.12.2011.

В форме декларации к л. 02 имеется и приложение 4. Когда надо заполнять приложение 4 к листу 02? Если есть убыток, уменьшающий налоговую базу. Заполняется только в декларации за год и за 1-й квартал. Разрешено отразить убытки, которые возникли не ранее 2007 года.

Особенности заполнения уточненной декларации

Уточненка понадобится, если в расчетах обнаружится ошибка и налог на прибыль с первого раза не удалось высчитать верно. Не ошибиться поможет инструкция к заполнению формы — для уточненки действуют аналогичные правила. В уточненном бланке указывают сумму с учетом обнаруженной ошибки. Если сумма налога при первом расчете занижена, то до подачи уточненки необходимо доплатить разницу в бюджет и перечислить пени. Оплата недоимки и пеней до отправки корректировки убережет организацию от штрафа. Если заплатить вместе с подачей уточненки, то возможна ситуация, когда система ФНС зарегистрирует отчет раньше, чем придут деньги. И тогда ФНС начислит штраф.

Заполнить отчет в онлайн-сервисах пользователь сможет на сайтах разработчиков бухгалтерского ПО: «Мое дело», «Контур», «Небо» и др. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшую плату (до 1000 рублей).

Ответы на частые вопросы

-

Кто сдает декларацию по налогу на прибыль?

Декларацию сдают налогоплательщики по налогу на прибыль. Среди них — российские организации на ОСНО и налоговые агенты по прибыли. Иностранные компании тоже сдают отчет, если платят налог на прибыль в РФ.

-

По какой форме необходимо сдавать декларацию по прибыли?

С отчетности за 2025 год российские организации отчитываются по новой форме. Бланк, порядок заполнения и электронный формат представления утверждены Приказом ФНС № ЕД-7-3/830@ от 02.10.2024 в редакции Приказа № ЕД-7-3/855@ от 03.10.2025. Иностранные организации сдают декларацию по форме, которая приведена в Приказе МНС № БГ-3-23/1 от 05.01.2004.

-

Когда требуется сдавать декларацию по прибыли?

Декларацию надо представить по итогам года (не позднее 25 марта) и по итогам каждого отчетного периода. Если платите квартальные и ежемесячные или только квартальные авансовые платежи, то сдавайте отчеты не позднее 25-го числа следующего месяца после отчетного квартала. А если перечисляете ежемесячные авансовые платежи исходя из фактической прибыли, то декларацию надо сдавать не позднее 25-го числа месяца, следующего за отчетным периодом.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз