Налоговую декларацию по упрощенной системе налогообложения заполняют по форме КНД 1152017. Отчет должны сдавать и организации, и предприниматели на упрощенке. С отчетности за 2024 год изменили бланк и порядок заполнения декларации УСН.

Навигация

- Коротко о главном: 5 пунктов

- Какой отчет сдают на бланке с кодом КНД 1152017

- Сроки сдачи и общие правила заполнения декларации

- Порядок заполнения декларации на объекте «Доходы минус расходы»

- Порядок заполнения декларации на объекте «Доходы»

- Порядок заполнения нулевой декларации

- Ответы на частые вопросы

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- Код КНД 1152017 — это налоговая декларация по упрощенной системе налогообложения (УСН).

- Организации должны отчитаться до 25 марта, а ИП — до 25 апреля следующего года.

- Заполнять декларацию нужно в рублях, округляя суммы правильно, и ставить прочерки, где данных нет.

- Плательщики могут бесплатно скачать бланки декларации прямо в статье или на сайте налоговой службы.

- Даже предприниматели без доходов обязаны сдать нулевую декларацию.

Какой отчет сдают на бланке с кодом КНД 1152017

По справочнику соответствия форм налоговых деклараций кодам КБК, утвержденным Приказом ФНС России № ММВ-7-6/189@ от 28.05.2013, код отчетности 1152017 соответствует налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (УСН). Он един для организаций и ИП. При изменении бланка его кодировка КНД не меняется.

Сроки сдачи и общие правила заполнения декларации

Налог по УСН перечисляют в составе единого налогового платежа. Теперь организации платят годовой налог до 28 марта следующего года, ИП — до 28 апреля следующего года. Авансы тоже перечисляют через ЕНП в такие сроки:

- за 1-й квартал — до 28 апреля;

- за полугодие — до 28 июля;

- за 9 месяцев — до 28 октября.

Подробнее: как платить ЕНП

Перед оплатой налога по УСН надо отчитаться о начислениях — отправить декларацию по упрощенке. Налогоплательщики УСН сдают декларации в разное время в зависимости от статуса:

- организации — до 25 марта года, следующего за отчетным (за 2024 г. — до 25.03.2025);

- ИП — до 25 апреля года, следующего за отчетным (за 2023 г. — до 25.04.2025).

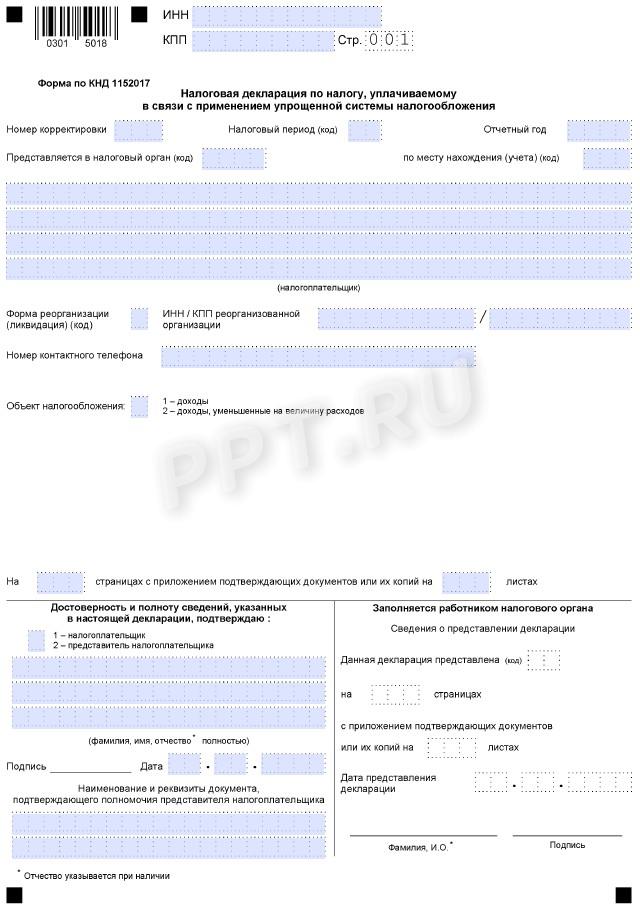

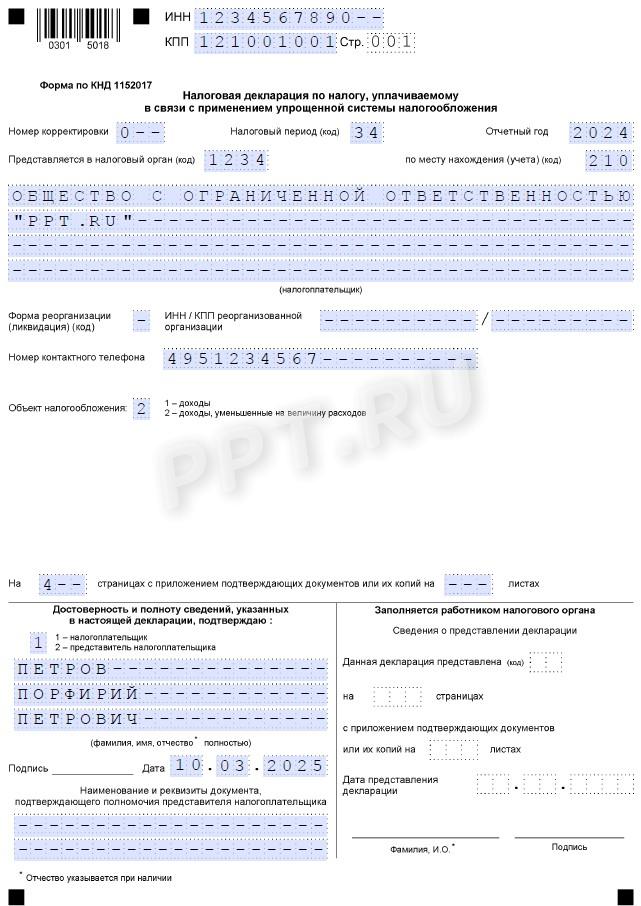

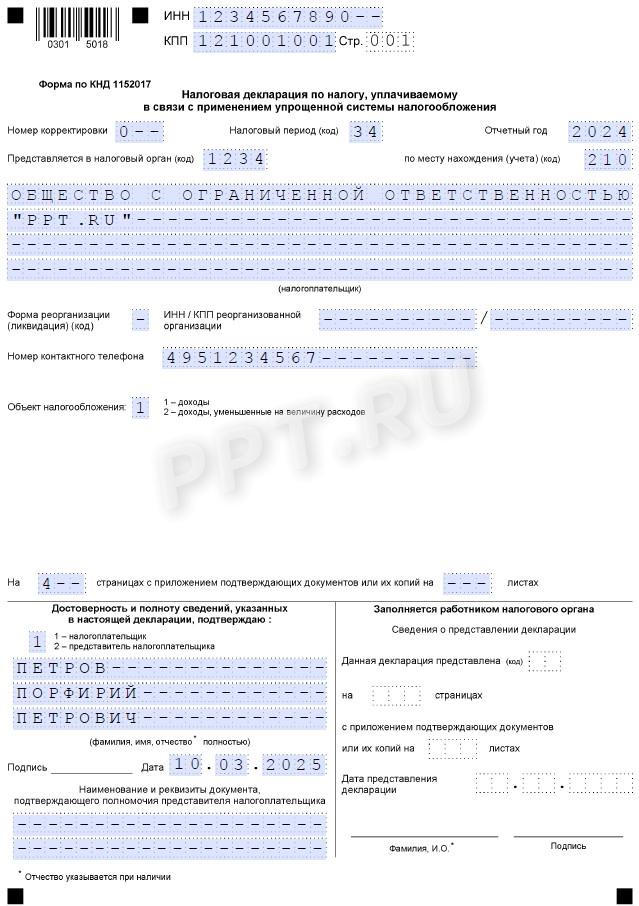

С отчетности за 2024 год применяется новый бланк декларации из Приказа России № ЕД-7-3/813@ от 02.10.2024. Декларация состоит из титульного листа и четырех разделов, но разделы 1 и 2 включают еще и подразделы. Вот как выглядит шаблон по форме КНД 1152017 в Excel в 2025 году:

Общие правила заполнения декларации не изменились:

- стоимостные показатели заполняются в полных рублях с учетом того, что значение менее 50 копеек не учитывается, а более 50 копеек — округляется до рубля;

- текст, числа, кодовые значения заполняются слева направо, начиная с первого (левого) знакоместа;

- если показатель отсутствует, то во всех знакоместах поля проставляется прочерк в виде прямой линии.

Для организаций и ИП правила заполнения не отличаются, за исключением нескольких нюансов. У налогоплательщиков есть возможность найти и скачать бесплатно бланк новой формы 1152017 за 2024 год на сайте Федеральной налоговой службы. Все актуальные бланки отчетов находятся в открытом доступе.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы вовремя сдать декларацию по УСНО за 2024 год.

Порядок заполнения декларации на объекте «Доходы минус расходы»

Заполняются титульный лист, разделы 1.2 и 2.2. Раздел 3 заполняется в случае получения в налоговом периоде благотворительной помощи или целевого финансирования.

В декларации по УСН нужно отразить доходы и расходы за отчетный период, а затем рассчитать налог к уплате в бюджет

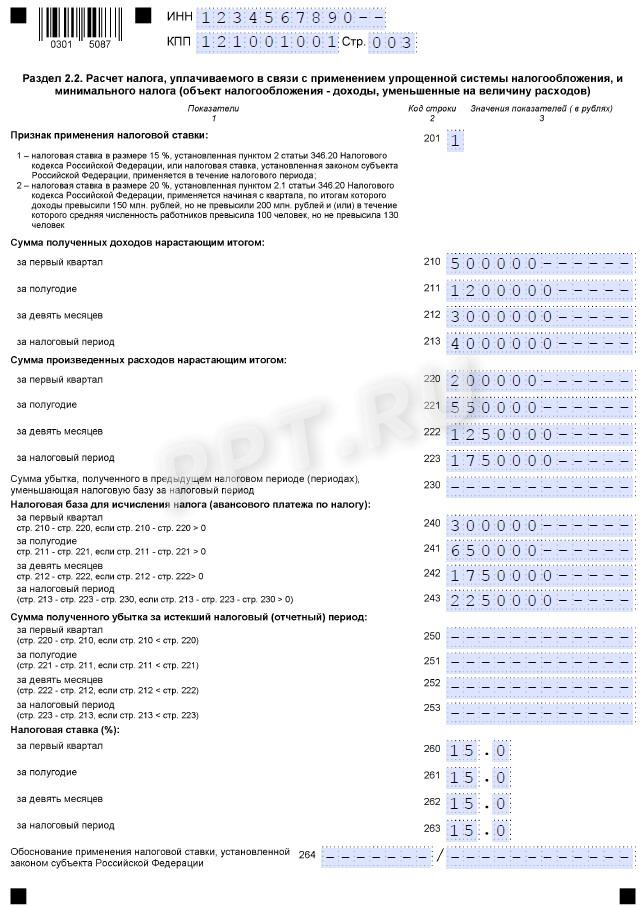

Сначала заполняем раздел 2.2. Указываем код признака налогоплательщика: 1 — для ставки 15 %, 2 — для ставки 20 %, если налогоплательщик превысил лимит дохода или численности работников.

По стр. 210–213 проставляются суммы полученных доходов за каждый отчетный (квартал, полугодие, 9 мес.) и налоговый периоды, а в стр. 220–223 за эти же периоды отражаются суммы расходов.

Строка 230 заполняется в случае наличия убытков за прошлые периоды.

Далее в стр. 240–243 показываем налоговую базу как разницу между показателями 210–213 и 220–223 по соответствующим периодам. Исключение составляет строка 243: в ней из стр. 213 отнимается еще и показатель стр. 230. Если в любой из строк 240–243 получаем отрицательный показатель, то есть доходы за определенный период меньше расходов, — ставим прочерк, так как в этом периоде получен убыток. Убытки декларируются в стр. 250–253.

Строки 260–263 включают информацию о размере ставки. Обычно она составляет 15 %, но субъект вправе уменьшить ее до 5 %. В стр. 264 показывают обоснование применения налоговой ставки по закону субъекта РФ (при необходимости).

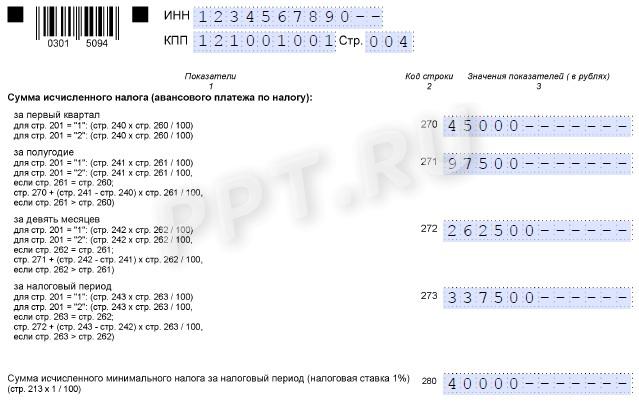

Следующие по нумерации — стр. 270–273. В них указываются авансы, подлежащие выплате, как произведение стр. 240–243 на стр. 260–263. Стр. 280 предназначена для показателя минимального налога, рассчитываемого как деление на 100 показателя из 213.

В 280 указывается сумма исчисленного за налоговый период минимального налога. Его значение определяют как частное от деления на 100 показателя, приведенного в стр. 213.

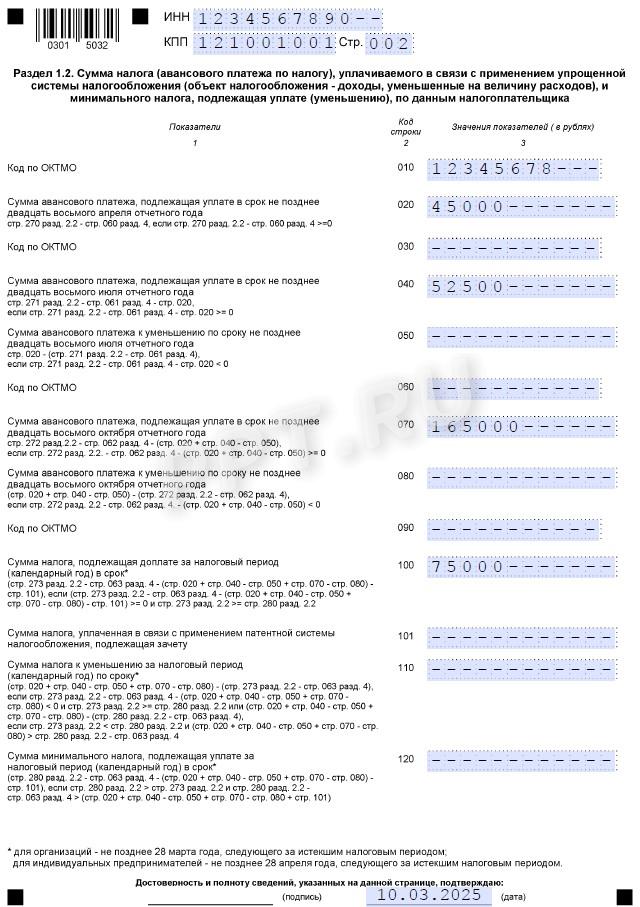

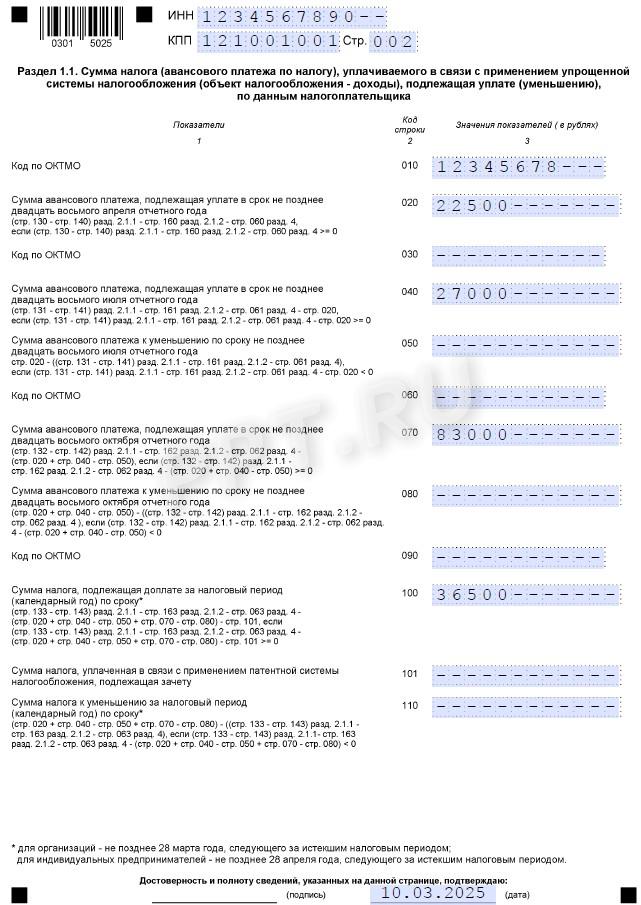

Раздел 1.2 содержит меньше строк:

- в 010 заполняется значение ОКТМО: смотрите на нашем портале или на сайте ФНС;

- 020, 040, 070 — это информация об авансах за каждый отчетный период. Расчетный показатель стр. 270 за 1-й кв. — фиксируем его в 020; разницу стр. 271 и 020 за полугодие записываем в 040; стр. 272 и результат (020 + 040 — 050) за 9 мес. отражаем в 070. Если за полугодие или 9 мес. (стр. 271 и 272) получены показатели меньшие, чем в предыдущих периодах (стр. 270 и 271 соответственно), то вместо 040 и 070 заполняются 050 и 080.

Может пригодиться: как узнать ОКТМО по ИНН

Последний этап — 100, 110 или 120 строчки. Если по результатам года к уплате рассчитали обычный налог, то ставим сумму в ячейки стр. 100, если минимальный — 120. В 110 ставится разница между исчисленным налогом, если он меньше авансов, и авансами. Эту сумму разрешается вернуть на расчетный счет или зачесть.

Порядок заполнения декларации на объекте «Доходы»

Заполняются титульный лист, разделы 2.1.1 и 1.1. Раздел 2.1.2 заполняется, если вы уплачиваете торговый сбор. Раздел 3 заполняется в случае получения в налоговом периоде благотворительной помощи или целевого финансирования.

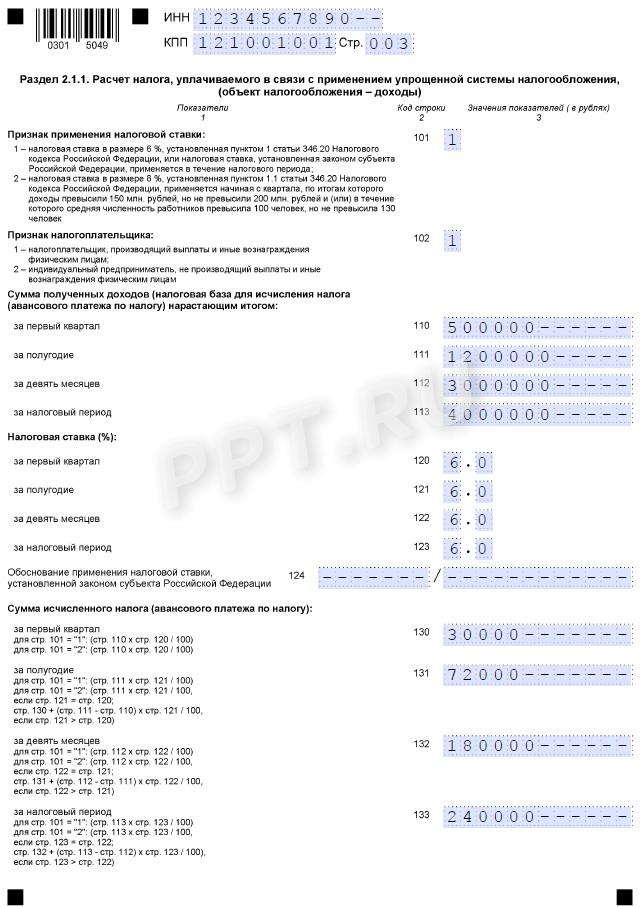

В стр. 101 раздела 2.2.1 указываем код признака налоговой ставки: 1 — для ставки 6 %, 2 — для ставки 8 %, если превысили лимит по доходу или численности. В стр. 102 ставим признак налогоплательщика:

- «1» — работодатель;

- «2» — ИП без работников.

В разделе 2.1.1 показываем по строкам:

- 110–113 — доходы за 1-й кв., полугодие, 9 мес., год;

- 120–123 — ставка в пределах от 0 до 6 %.

В стр. 124 пишем обоснование применения налоговой ставки по закону субъекта РФ (по необходимости).

130–133 — начисленные с указанных доходов авансы как произведение показателей из ст. 110–113 на ст. 120–123 (в %).

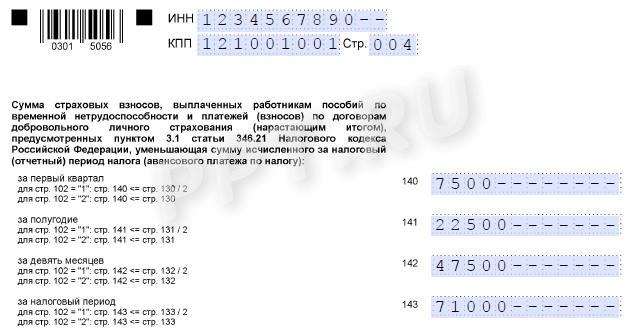

140–143 заполняются в сумме страховых взносов, значения которых составляют 1/2 показателей стр. 130–133.

В разделе 1.1 заполняем ОКТМО и суммы авансов к уплате или к уменьшению за отчетные периоды и год.

ИП, не производящие выплаты физлицам (признак «2» в ст. 102), заполняют строчки 140–143 в разделе 2.1.1 на суммы фиксированных выплат взносов. На такие выплаты действует ограничение не в размере 50 % от исчисленного налога, а в размере суммы исчисленного налога (авансов), указанного по строкам 130–133. То есть показатели в 140–143 не бывают больше значений стр. 130–133.

В декларацию по УСН ввели новый раздел 4. Его заполняют только налогоплательщики, которые на дату регистрации ККТ были зарегистрированы и работали на территории ДНР, ЛНР, Запорожской или Херсонской областей. В этом разделе показывают:

- наименование модели ККТ;

- заводской номер ККТ;

- регистрационный номер, присвоенный налоговой;

- дату регистрации ККТ в налоговой;

- сумму расходов на приобретение экземпляра ККТ;

- сумму расходов по приобретению экземпляра ККТ, уменьшающую сумму исчисленного за налоговый

- /отчетный период налога/авансового платежа по налогу.

В разделе 4 предусмотрели строку «Сумма расходов по приобретению экземпляра ККТ, учтенная при уменьшении суммы налога, исчисленного за налоговый период 2024 года». Значение показателя строки заполняется только при сдаче УСН-декларации за 2025 год.

В Приказе ФНС № ЕД-7-3/813@ нет пояснений, с какой формой следует сверить ф. КНД 1152017, — это самостоятельная декларация, она не связана с другими налоговыми отчетами. Но налоговики опубликовали алгоритм, по которому проверяют отчетность по УСНО. ФНС направила контрольные соотношения, в которых учтены налоговые поправки: к примеру, порог доходов для применения УСН в размере 450 млн рублей (Письмо № СД-4-3/14759@ от 28.12.2024). Эти соотношения пригодятся при подаче декларации за 2024 год и в последующие отчетные периоды с 2025 года.

УСН-декларации за предыдущие периоды (к примеру, корректирующие отчеты) вы сможете осуществить по контрольным соотношениям, которые доведены Письмом ФНС № СД-4-3/16972@ от 14.12.2022 и дополнительно — КС из Письма ФНС № СД-4-3/1226@ от 03.02.2023 и п. 8 таблицы из приложения к Письму ФНС № ЕА-4-15/2048@ от 21.02.2023.

Советуем прочитать: как вести бухгалтерский учет при УСН

Порядок заполнения нулевой декларации

Если предприниматель на УСНО не вел деятельность, то он все равно обязан подать декларацию со всеми разделами. Если ИП применяет объект «Доходы» и уплачивает фиксированный платеж по страховым взносам, то такой платеж в разделе 2.1.1 нулевой декларации он не отражает. Обоснование: в декларации не отражаются взносы в размере, превышающем сумму исчисленного налога, а она при нулевых доходах тоже равна 0.

Подробнее: как заполнить нулевую декларацию по УСН

Ответы на частые вопросы

-

Кому надо сдавать декларацию по УСН?

Отчитываются все плательщики налога на упрощенной системе налогообложения. Организационно-правовая форма, численность сотрудников и другие факторы значения не имеют. Отчитываются и ООО, и ИП — с сотрудниками и без.

-

На каком бланке сдавать отчетность по УСН?

Упрощенцы сдают декларацию по форме КНД 1152017. Актуальный бланк и порядок заполнения УСН-отчетности утверждены Приказом ФНС № ЕД-7-3/813@ от 02.10.2024. Новая форма применяется с отчетности за 2024 год.

-

Когда сдавать декларацию по УСН?

Плательщики сдают УСН-декларацию только по итогам года, квартальной отчетности по упрощенке нет. А вот сроки сдачи для организаций и предпринимателей будут разные. ООО отчитываются не позднее 25 марта, ИП — не позднее 25 апреля следующего года.

Важно

Декларацию по УСН следует подавать по новой форме

Важно

Декларацию по УСН следует подавать по новой форме