Отрицательный результат финансово-хозяйственной деятельности признается налоговым убытком. Но ФНС относится к убыткам с недоверием. Чтобы свести ее подозрения и претензии к минимуму — следует понимать, как отразить убыток и как списать убытки прошлых лет в декларации по налогу на прибыль в 2025 году по правилам законодательства, а также как объяснить их налоговикам.

Навигация

Коротко о главном: 5 пунктов

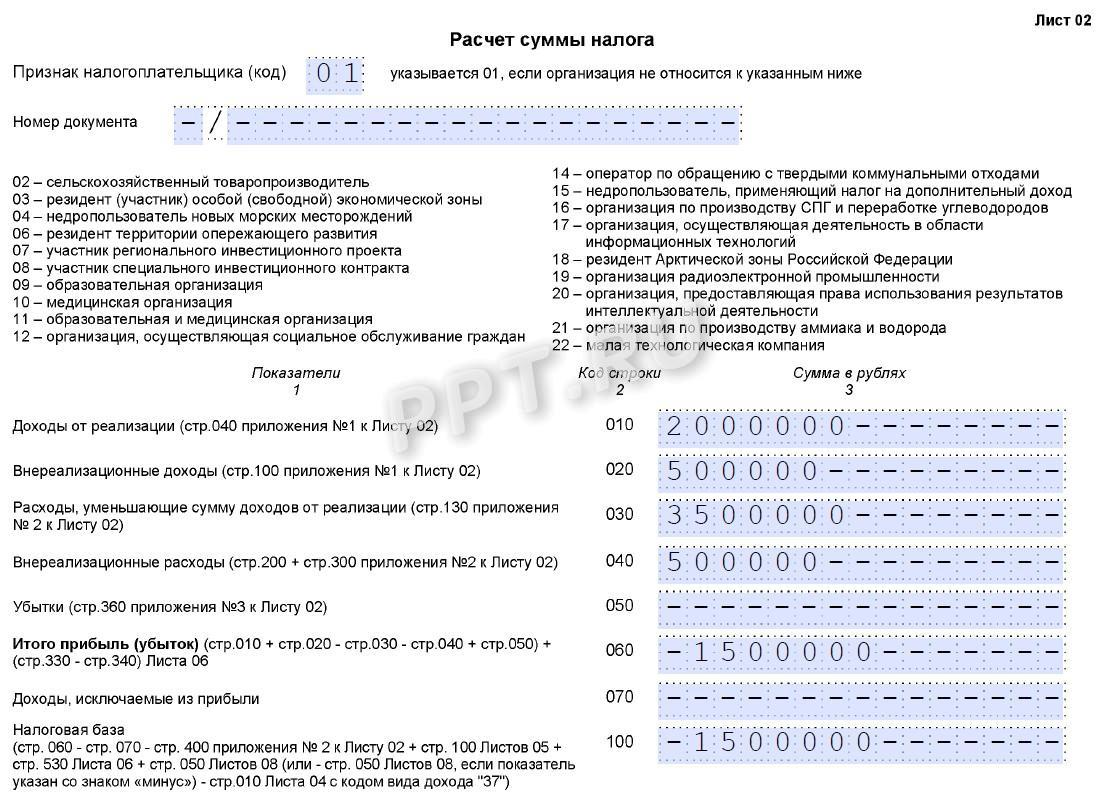

- В декларации по налогу на прибыль убытки отражаются в листе 02 «Расчет налога».

- Убытки текущего года корректируют налоговую базу по формуле в строке 060 листа 02.

- Сумма убытка прошлых лет, уменьшающая налоговую базу, указывается в строке 110 листа 02.

- Убыток от реализации основных средств отражается в приложении № 3 к листу 02.

- При обнаружении убытка необходимо подготовить пояснительную записку к отчетности.

Изменения по налогу на прибыль с 2025 года

Налоговая реформа-2025 существенно изменила налогообложение по прибыли. С 2025 года повысили ставку по налогу на прибыль с 20 до 25 %. Теперь в федеральный бюджет платим 8 %, в региональный — 17 %.

Кроме того, с 2025 года:

- Повысили с 0 до 5 % ставку для ИТ-компаний на 2025–2030 годы.

- Увеличили ставку с 15 до 20 % по доходам от процентов по государственным и муниципальным ценным бумагам и обращающимся облигациям российских организаций. Но с учетом повышения общей ставки до 25 % льгота для таких доходов сохранилась на прежнем уровне.

- Ввели федеральный инвестиционный вычет для организаций из приоритетных отраслей.

- Региональные власти вправе устанавливать пониженную ставку для малых технологических компаний в 2025–2030 гг. Снижение допускается в части налога, который перечисляют в бюджет региона.

- Начал действовать повышающий коэффициент 2 к расходам на приобретение исключительных прав и прав на использование российских программ для ЭВМ, на адаптацию и модификацию этих программ.

- Увеличили повышающий коэффициент с 1,5 до 2 к расходам на НИОКР.

- Продлили до конца 2027 года действующий порядок признания доходов и расходов в виде курсовых разниц по требованиям и обязательствам в иностранной валюте. Банки это правило применять не смогут.

- Разрешили применять нулевую ставку по операциям с обращающимися акциями независимо от состава активов эмитента. Это касается пакетов, где не более 1 % от общего числа акций. Раньше в активах организации ограничивали долю недвижимости в России.

- Ограничили круг лиц из одной группы, чтобы российские организации, работающие в области ИТ, применяли пониженные ставки. Такими лицами не смогут быть иностранные компании (исключение составляют те, у которых контролирующими лицами выступают российские организации или граждане), иностранцы, лица без гражданства.

Еще с 2025 года запретили включать в расходы по налогу на прибыль затраты на рекламу, если ее разместили в интернете с нарушениями. А региональные инвестпроекты сделали бессрочными.

Правила оформления декларации по налогу на прибыль с убытками

Отражать убытки в декларации по налогу на прибыль следует в зависимости от момента их возникновения и выявления.

Советуем прочитать: как заполнить декларацию по налогу на прибыль

Отрицательный результат показывают в отчетности, если он получен:

- за любой период в течение года;

- в прошлые периоды, если он не перекрыт.

Для каждой из ситуаций применяются особые правила заполнения отчета.

В приказе № ЕД-7-3/830@ разъясняется, как заполнить декларацию по прибыли за год, если за 9 месяцев был убыток, — убытки текущего года отражаются в листе 02 «Расчет налога».

Для расчета применяем формулу:

Общая сумма убытка от реализации товаров (работ, услуг) и внереализационных операций за отчетный (налоговый) период отражается по строке 060 листа 02 со знаком «минус». Ее корректируют на доходы, исключаемые из прибыли, и другие показатели по формуле:

Итоговый показатель налоговой базы отражается по строке 100 листа 02 декларации. Одновременно заполняются приложения к листу 2.

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Сумма авансовых платежей, начисленных за отчетный (налоговый) период, отражается по строке 210 листа 02. Если результат работы за I квартал и за полугодие получился убыточным, то по строке 210 в декларации по налогу на прибыль за 1 полугодие 2025 года ставится прочерк, поскольку авансовый платеж за I и II кварталы не начислялся.

Подробнее:

Если убыток образовался в предыдущем календарном году (или более ранних периодах), то по общему правилу вы можете уменьшить на него прибыль текущего отчетного (налогового) периода и следующих периодов, если не полностью погасили убыток (п. 1 ст. 283, п. 1 ст. 285 НК РФ).

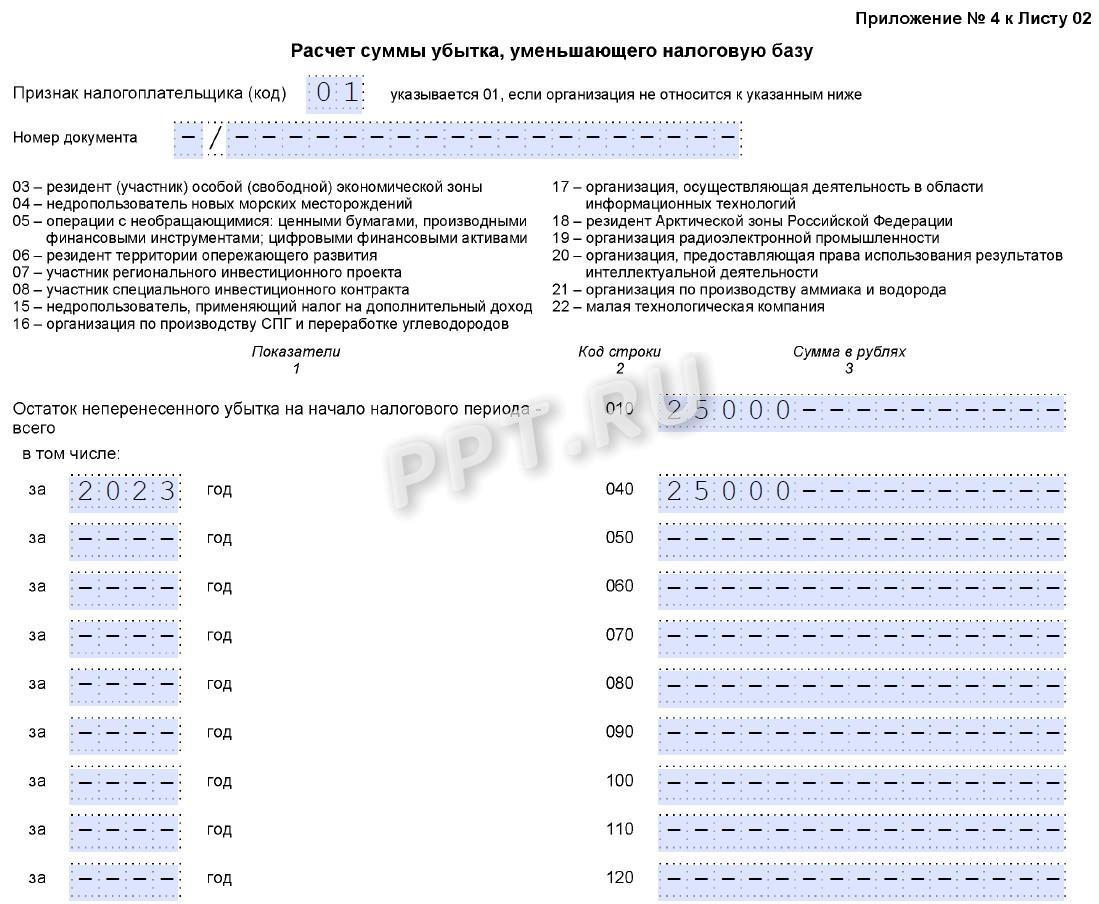

Сумма убытка прошлых лет, которая уменьшает налоговую базу текущего отчетного (налогового) периода, отражается в декларации в строке 110 листа 02, она переносится из строки 150 в приложении № 4 к листу 02. При подаче декларации за I квартал и за налоговый период показываем ее в приложении № 4 к листу 02. В нем указывают год образования отрицательного результата и его остаток. Напомним, что до 31.12.2026 убытки прошлых лет могут уменьшать налоговую базу текущего периода не более чем на 50 % (п. 2.1 ст. 283 НК РФ, 389-ФЗ от 31.07.2023).

Если у организации есть обособленные подразделения, то возникает вопрос, нужно ли сдавать декларацию по налогу на прибыль за филиал при убытке текущего года.

В соответствии с порядком определения налоговой базы, предусмотренным ст. 315 НК РФ, и порядком уплаты налога и авансовых платежей, установленным п. 1, 2 ст. 288 НК РФ, налоговая база по налогу на прибыль определяется по всей организации без выделения прибыли (убытка), полученной обособленным подразделением (за исключением тех, которые являются обслуживающими производствами и хозяйствами, в отношении которых применяются нормы ст. 275.1 НК РФ).

Если компания реализовала основные средства, земельные участки, уступила права требования либо получила доходы от передачи имущества в доверительное управление, то заполняется приложение № 3 к листу 02.

Если вы продали амортизируемое ОС, то в декларации по налогу на прибыль убыток от реализации основных средств отражается в приложении № 3 к листу 02 декларации по налогу на прибыль за период, в котором продали ОС (ст. 323 НК РФ):

- в строке 010 укажите количество амортизируемых ОС, которые были проданы в этом периоде;

- в строке 020 отдельно проставьте количество ОС, убыточно проданных в этом периоде;

- в строке 040 отразите остаточную стоимость ОС и расходы, связанные с их продажей;

- в строке 060 проставьте сумму убытка от продажи ОС (без учета ОС, проданных с прибылью).

Также показатель убыточной продажи включается в итоговую строку 360 приложения № 3 к листу 02 и отражается по строке 050 листа 02.

За периоды, в которых вы признаете убыточные продажи амортизируемого ОС, отражайте по строке 100 приложения № 2 к листу 02 суммы, соответствующие этим периодам.

Отрицательный результат, полученный в результате уступки права требования, в декларации показывается в следующем порядке:

- если получен убыток от реализации права требования по истечении срока, отражение в декларации по налогу на прибыль происходит в полной сумме (п. 2 ст. 279 НК РФ);

- если требование уступлено до наступления срока платежа, то окажется в пределах норматива (п. 1 ст. 279 НК РФ).

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы показать убыток в декларации по прибыли.

Нужно ли прятать убытки в декларации

Большинство бухгалтеров и руководителей компаний, обнаружив отрицательный результат в учете, решают его скрыть, так как способов, как убрать убыток в декларации по налогу на прибыль, довольно много. Например, уменьшить базу расходов отчетного периода либо перенести часть затрат на будущие периоды. Но эти методы «выравнивания» не являются эффективными и имеют ряд недостатков. Разберем ключевые проблемы:

- увеличение разрыва между данными налогового и бухгалтерского учетов, что отрицательно сказывается на учете в целом;

- увеличение налоговой нагрузки на экономический субъект. Иными словами, занижая базу расходов и скрывая потери, компания переносит их на базы по налогу на прибыль в будущих отчетных периодах. Удастся ли эти расходы учесть в будущем — большой вопрос, а если признать отрицательный финрезультат сразу, то при расчете налога в дальнейшем убытки прошлых лет снизят размер налогового обязательства перед бюджетом;

- при переносе некоторых видов затрат (поступлений) на будущие периоды придется корректировать и базу для расчета налога на добавленную стоимость и других налоговых обязательств. Причем при переносе нормируемых затрат довольно сложно предусмотреть лимиты будущих лет.

Также на практике возможна ситуация, когда организация получает убыток за 9 месяцев в налоге на прибыль и решает его скрыть, не учитывая часть расходов того периода: к примеру, арендные платежи. Соответственно, в декларации показали прибыль, оплатили авансовые платежи.

Например, по итогам работы за год получили прибыль. Возникает вопрос: списываются ли эти расходы по итогам года?

Неотражение этих расходов в декларации за 9 месяцев расценивается как искажение налоговой базы отчетного периода, которое привело к излишней уплате авансовых платежей по налогу на прибыль.

Пункт 1 ст. 54 НК РФ дает возможность провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в том числе и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

Следовательно, такая ошибка исправляется в периоде ее обнаружения со включением затрат на аренду в годовые расходы.

Для исправления ошибки сумму неучтенных расходов надо отразить в приложении № 2 к листу 02 строки 400 декларации по налогу на прибыль за год.

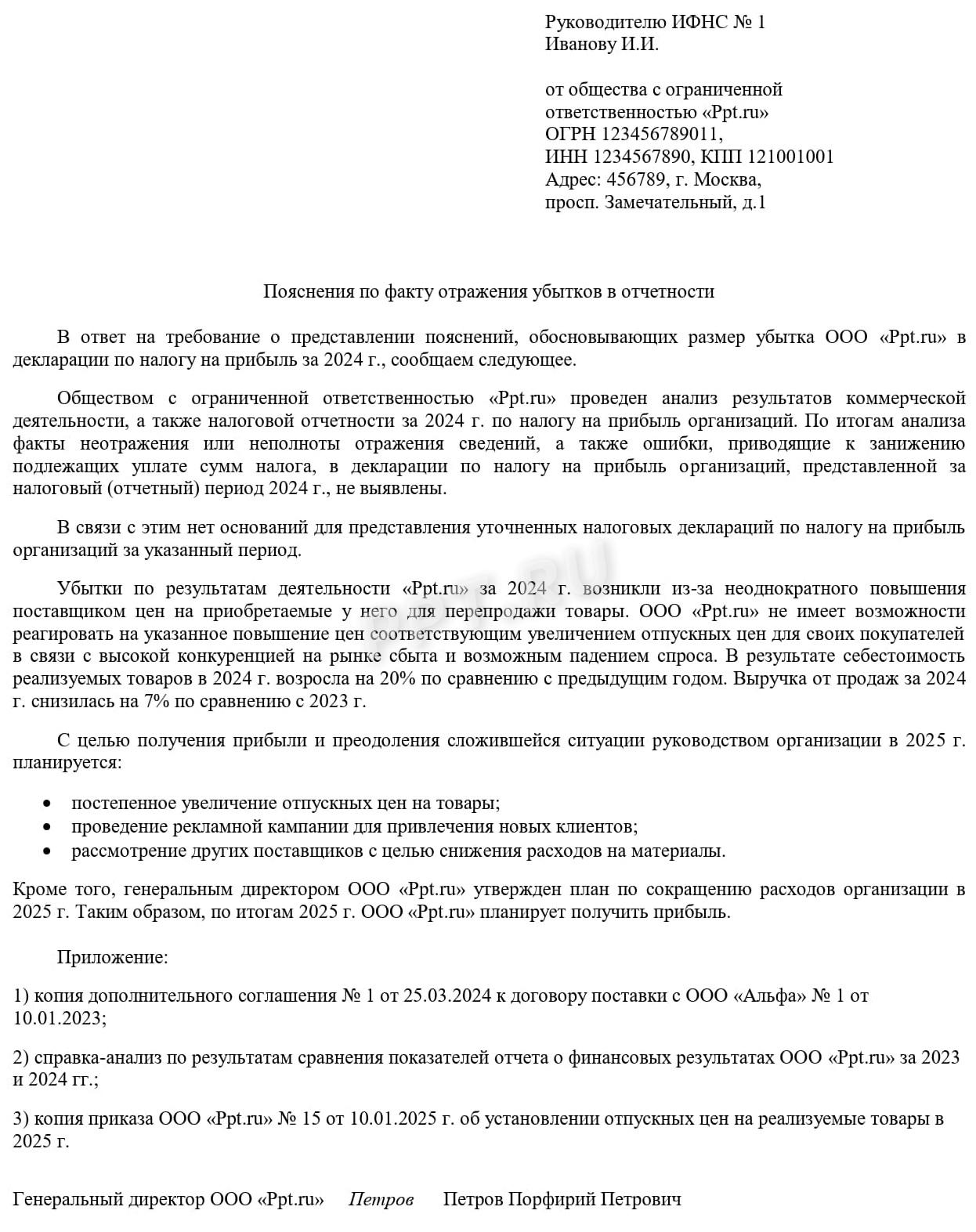

Поясняем причины убытков в ИФНС

Чтобы заранее избежать вопросов и интереса со стороны инспекторов ФНС и узнать, что влечет за собой убыток в декларации по налогу на прибыль за год, подготовьте пояснительную записку к отчету. В объяснительной подробно распишите ситуации и обстоятельства, которые стали причинами убыточной деятельности.

Уважительными признаются пояснения в таких ситуациях:

- начало деятельности компании либо развитие новых направлений по видам деятельности. Иными словами, когда компания только начала свое существование либо организовала новый вид деятельности, убыточность неизбежна. В такой ситуации расходы практически всегда превышают выручку;

- основной покупатель расторг договор поставок. В таком случае в пояснительной записке отразите общую информацию о поставщике, укажите причины разрыва торговых взаимоотношений. Приложите копию дополнительного соглашения о прекращении действия договора;

- рост цен на сырье и материалы. В таком случае придется раскрыть причины, вызвавшие рост учетных цен на закупку материалов. Например, из-за смены поставщика, повышения качества материалов, курсовых разниц по договорам, заключенным в иностранной валюте;

- форс-мажорные обстоятельства из-за чрезвычайных ситуаций. Подтвердить такие обстоятельства придется официальной бумагой из государственных органов, ответственных за ликвидацию ЧС в конкретном регионе. Помимо официальной справки, компания обязана провести инвентаризацию потерь и приложить копию к пояснительной записке.

В случае возникновения одной из них налогоплательщику необходимо показать убыток — данные отчета не должны расходиться с учетными данными, основанными на реальных операциях и финансовых результатах. Недостоверные сведения в отчетности являются нарушением закона, тогда как отрицательный результат деятельности — следствием разных обстоятельств, не зависящих от налогоплательщика.

Вот представлен образец пояснения по убыткам в декларации по налогу на прибыль в налоговую инспекцию:

Пояснения составьте в произвольном виде, поскольку утвержденной формы нет. Срок подачи пояснений — 5 рабочих дней после получения требования от инспекции. Если пропустить этот срок, возможен штраф

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Может пригодиться:

Ответы на частые вопросы

-

Как перенести убыток на будущее для налога на прибыль?

Вы сможете уменьшить прибыль при расчете авансовых платежей и налога за текущий год на убыток, который получили по итогам прошлых лет. Но есть ограничение: нельзя уменьшить прибыль больше, чем на 50 %. В бухучете убыток на будущее не переносят (это финансовый результат текущего периода), поэтому 31 декабря возникает отложенный налоговый актив, который погасится при списании убытка в налоговом учете.

-

Как отразить текущий убыток в декларации по прибыли?

Убыток от реализации товаров, работ, услуг и внереализационных операций по итогам текущего отчетного периода покажите в строке 060 листа 02 со знаком «минус». Убыток по итогам налогового периода (года) отражается в декларации так же, как убыток по итогам отчетного периода — по строке 060 листа 02 со знаком «минус». Но есть нюанс: убыток по итогам года участвует в формировании показателя строки 160 приложения № 4 к листу 02.

-

Как отразить убытки прошлых лет в декларации по прибыли?

В декларации убытки прошлых лет показывают в приложении № 4 к листу 02 — его заполняют только за 1-й квартал и за год. Убыток, уменьшающий прибыль текущего периода, переносят из этого приложения в строку 110 листа 02. В отчетах за полугодие и 9 месяцев убыток тоже показывают в этой строке, но приложение № 4 не заполняют.

Федеральный закон от 31.07.2023 N 389-ФЗ

Статья 279 НК РФ. Особенности определения налоговой базы при уступке (переуступке) права требования

Статья 283 НК РФ. Перенос убытков на будущее

Статья 285 НК РФ. Налоговый период. Отчетный период

Статья 315 НК РФ. Порядок составления расчета налоговой базы

Статья 323 НК РФ. Особенности ведения налогового учета операций с амортизируемым имуществом

Важно

Минздрав собирается проконтролировать частые больничные

Важно

Минздрав собирается проконтролировать частые больничные