Налогом на доходы физических лиц облагаются практически все доходы россиян. Исключения есть, и мы о них расскажем. Не обойдем вниманием налоговые вычеты, ведь они позволяют уменьшить платежи в бюджет. А еще поговорим об изменениях 2025 года, затронувших всю налоговую систему РФ и не обошедших НДФЛ.

Навигация

- Что за налог НДФЛ

- Расчет налога: ставка НДФЛ в 2025 г.

- Какие доходы не облагаются НДФЛ

- Налоговые вычеты

- Стандартные налоговые вычеты по НДФЛ

- Социальные налоговые вычеты по НДФЛ

- Имущественные налоговые вычеты по НДФЛ

- Профессиональные налоговые вычеты по НДФЛ

- Как платить НДФЛ в 2025 году

- Срок уплаты НДФЛ

- Ответственность за неуплату

- Вам в помощь образцы, бланки для скачивания

Налог на доходы физических лиц еще именуют иногда, по старинке, подоходным. Этот термин исчез из официального языка, но остался в обиходе, так как точно выражает суть процесса: получил доход — поделись с государством.

Что за налог НДФЛ

НДФЛ входит в перечень федеральных налогов только потому, что он регулируется федеральным законодательством. На самом деле 85% поступлений от его сбора направляется в доход региональных бюджетов и 15% — местных.

В НК РФ налогу на доходы физлиц посвящена 23 глава, состоящая из 47 статей. И главу эту весьма полезно изучить не только бухгалтерам, но и всем гражданам (и не гражданам), уплачивающим НДФЛ в бюджет РФ. В ней прописаны не только наши обязанности, как налогоплательщиков, но и наши права.

НК РФ категорично требует уплатить НДФЛ со всех доходов, полученных резидентом РФ от источников как на территории России, так и за ее пределами. Нерезиденты делятся с российским бюджетом только теми доходами, что получены от источников на территории РФ.

Напомним, резиденты — те, кто в течение последовательных 12 месяцев пробыл в России не менее 183 дней суммарно.

Вот какие доходы подлежат налогообложению:

- все, что касается оплаты труда — заработная плата, отпускные, премии, вознаграждения по договорам ГПХ (кроме договоров с самозанятыми — плательщиками НПД и ИП) и т. п.;

- доходы ИП на ОСНО;

- доходы от продажи ценных бумаг;

- доходы от сдачи имущества в аренду;

- доходы от продажи имущества;

- выигрыши в лотерею;

- пенсии, полученные от НПФ (негосударственных пенсионных фондов);

- подарки от работодателя стоимостью свыше 4000 рублей;

- подарки в виде ценного имущества (недвижимость, транспортные средства, ценные бумаги), полученные не от близких родственников.

Особенности налогообложения каждого вида дохода подробно описаны в гл. 23 НК РФ.

Подробнее читайте: все про налог НДФЛ

Эксперты КонсультантПлюс разобрали все компоненты налога на доходы физлиц. Используйте эти инструкции бесплатно.

Расчет налога: ставка НДФЛ в 2025 г.

В Российской Федерации действуют 5 ставок НДФЛ:

| Ставка | Резиденты | Нерезиденты |

|---|---|---|

| 9% | Доход по ипотечным ценным бумагам, эмитированным до 01.01.2007 | Не применяется |

| 13% | Оплата труда, выплаты по договорам ГПХ, доходы от продажи имущества, дивиденды, инвестиционный доход | Оплата труда определенных категорий иностранцев |

| 15% | Доходы, облагаемые по ставке 13%, при превышении 5 млн руб. за год | Доходы, облагаемые по ставке 13%, при превышении 5 млн руб. за год, дивиденды от российских компаний |

| 30% | Доход от российских ценных бумаг, права по которым учтены у иностранного держателя | Доходы, не попадающие под налогообложение по ставке 13(15)% |

| 35% | Выигрыши, подарки стоимостью свыше 4000 руб., материальная выгода по займам (кредитам) | Не применяется |

Законодатель долго размышлял над ставкой НДФЛ для уехавших сотрудников российских компаний, проживающих ныне за рубежом и трудящихся удаленно. Звучала ставка в 30%, но, в конце концов, правительство склонилось к решению о ставке налога 13%, видимо, резонно полагая, что такие сотрудники могут легко утратить резидентство РФ. И тогда все разговоры об уплате НДФЛ в бюджет России вовсе прекратятся — нерезиденты налог не уплачивают. Совсем.

Расчет налога производится, вроде бы, несложно — берется сумма дохода, умножается на ставку, получается сумма к уплате в бюджет.

Однако, торопиться не надо. Прежде чем рассчитывать, а тем более платить налог, необходимо выяснить, нельзя ли часть дохода вывести из-под налогообложения.

Удобный сервис: онлайн-калькулятор НДФЛ

Какие доходы не облагаются НДФЛ

Необлагаемым доходам отведена целая статья 217 НК. В ней более 90 пунктов, не считая подпунктов. Перечислять все нет смысла, но наиболее распространенные укажем:

- государственные пособия (кроме оплаты больничных листов) и компенсационные выплаты;

- государственные пенсии и социальные надбавки к ним;

- полученные алименты;

- компенсация работодателем стоимости путевок на санаторно-курортное лечение своим сотрудникам;

- стипендии студентам, аспирантам, ординаторам и ассистентам-стажерам;

- доходы от продажи продукции, выращенной в личных подсобных хозяйствах;

- доходы от реализации даров природы — дикорастущих ягод, грибов, орехов и т. п., заготовленных для личных нужд;

- доходы от продажи имущества (в том числе недвижимого), если оно находилось в собственности не менее 3 лет;

- подарки от физических лиц (за исключением ценных подарков в виде ценного имущества, полученного не от близких родственников);

- спортивные призы в денежной и натуральной форме, полученные от официальных организаторов международных или российских соревнований.

Это далеко не все. Заинтересовались? Правильно. Тогда НК в руки (на экран) и продолжайте изучение НДФЛ. Всегда полезно знать, с какого дохода надо платить налог, а с какого — нет.

Налоговые вычеты

Помимо доходов, полностью освобождаемых от НДФЛ по ст. 217, есть суммы, которые уменьшают налогооблагаемую базу и тем самым снижают налог.

К сожалению, с горечью вынуждены констатировать, что далеко не все налогоплательщики знают о возможности уменьшить сумму налога к уплате или вернуть его часть себе в кошелек. А иногда знают, но не пользуются предоставленными правами, не желая тратить драгоценное время на оформление льготы. На самом деле это совсем не так трудно, как кажется. Тем более сейчас, когда взаимодействие с ФНС происходит через личный кабинет налогоплательщика, то есть не выходя из дома.

Налоговых вычетов по НДФЛ несколько, но ни один из них не предоставляется автоматически. Какие-то усилия все же надо приложить.

Обязательно прочитайте: что такое налоговый вычет и как его получить

Стандартные налоговые вычеты по НДФЛ

Стандартные вычеты существуют:

- для участников, ветеранов, инвалидов боевых действий, ликвидаторов последствий техногенных аварий (ВОВ, прочие боевые действия, ПО «Маяк», Чернобыль);

- для родителей, усыновителей, опекунов.

В первом случае льгота составит 3000 или 500 рублей в месяц. Мы не будем подробно останавливаться на этих льготах, так как они гораздо менее распространены, чем вычеты по второму пункту.

У родителей (в том числе приемных) и опекунов из налоговой базы по НДФЛ ежемесячно вычитается:

- по 1400 рублей — на первых двух детей;

- по 3000 рублей — на третьего и последующих детей.

Например, если в семье четверо несовершеннолетних детей, то оба родителя уменьшат сумму дохода для целей расчета НДФЛ на 1400 + 1400 + 3000 + 3000 = 8800 рублей и сэкономят по 1144 рубля каждый.

Стандартные «детские» вычеты предоставляются и после того, как ребенку исполнится 18 лет, если он пополнит ряды студентов очной формы обучения. Но по достижении «ребенком» 24 лет наличие в семье студента — уже не повод для предоставления льготы его родителям.

На 12 000 рублей уменьшится налогооблагаемая база по НДФЛ у родителей ребенка-инвалида до 18 лет. Если ребенок-инвалид I или II группы является студентом очной формы обучения, то льгота его родителям продляется, пока ребенку не исполнится 24 года.

При этих же условиях вычет по НДФЛ у опекуна, попечителя, приемного родителя (и его супруга) составит 6000 рублей.

Единственному родителю (усыновителю, опекуну) вычеты предоставляются в двойном размере.

Для получения стандартных вычетов надо обратиться в бухгалтерию своего работодателя с заявлением и документами, подтверждающими льготу:

- удостоверением участника ВОВ, боевых действий, ликвидатора техногенных аварий и т. п.;

- свидетельством о рождении ребенка;

- документами на усыновление, опеку.

Социальные налоговые вычеты по НДФЛ

К социальным относятся вычеты:

- при оказании благотворительной помощи. Размер вычета не превышает 25% от налогооблагаемого дохода отчетного периода (года);

- при оплате обучения — своего, а также брата или сестры до достижения студентом возраста 24 лет. Максимальная сумма вычета составит 120 000 рублей. Оплата обучения своего ребенка сулит налоговый вычет в размере 50 000 рублей в год, пока студенту не исполнится 24 года; находящегося под опекой — до достижения им возраста 18 лет;

- при оплате лечения — своего, супруга, родителей и несовершеннолетних детей (в том числе усыновленных и находящихся под опекой). Льгота продлевается до 24 лет, если собственный или усыновленный ребенок учится по очной форме в образовательном учреждении, имеющем лицензию. Максимальная сумма вычета — 120 000 рублей за год;

- при оплате дорогостоящих видов лечения по перечню, утверждаемому правительством РФ, вычет предоставляется в сумме фактически произведенных расходов;

- при оплате страховых взносов на негосударственное пенсионное обеспечение или страхование жизни себя любимого, членов семьи, близких родственников. Максимальная сумма вычета — 120 000 рублей в год;

- в связи с уплатой дополнительных взносов на накопительную пенсию. Максимальная сумма — 120 000 рублей в год;

- в связи с оплатой за прохождение независимой оценки своей квалификации. Максимальная сумма — 120 000 руб/год;

- при оплате физкультурно-оздоровительных услуг себе и своим детям, в том числе усыновленным. Возраст детей ограничен 18 годами или 24 при обучении по очной форме. Максимальная сумма — 120 000 руб. в год.

Вычеты по НДФЛ предоставляются при соблюдении условий, изложенных в статье 219 НК РФ.

Пример.

Петр Петрович в 2023 году оплатил:

- обучение сына — 240 000 рублей;

- лечение жены — 80 000 рублей;

- фитнес для мамы — 40 000 рублей.

Максимальная сумма вычета по всем основаниям составляет 120 000 рублей. Возможные варианты:

- целиком использовать социальный вычет на обучение;

- использовать вычет на лечение и фитнес;

- использовать вычет по всем трем основаниям, например, по 40 000 рублей по каждому.

По каждому основанию понадобится предоставить документы, так что, похоже, Петр Петрович выберет первый вариант — документов меньше, а эффект тот же.

Для получения социальных вычетов по НДФЛ недостаточно просто подать заявление в бухгалтерию.

Надо собрать пакет документов, соответствующих каждому поводу. Подготовьте:

- документы, подтверждающие родство или отношения усыновления, опекунства (если оплата произведена не за себя);

- документы об оплате;

- договор со страховой компанией, учебным или медицинским учреждением, физкультурно–оздоровительной организацией.

Согласитесь, ничего сложного: все эти документы у вас уже есть, бегать никуда не надо.

Дожидаться окончания отчетного периода тоже не обязательно, равно как подавать декларацию по форме 3-НДФЛ.

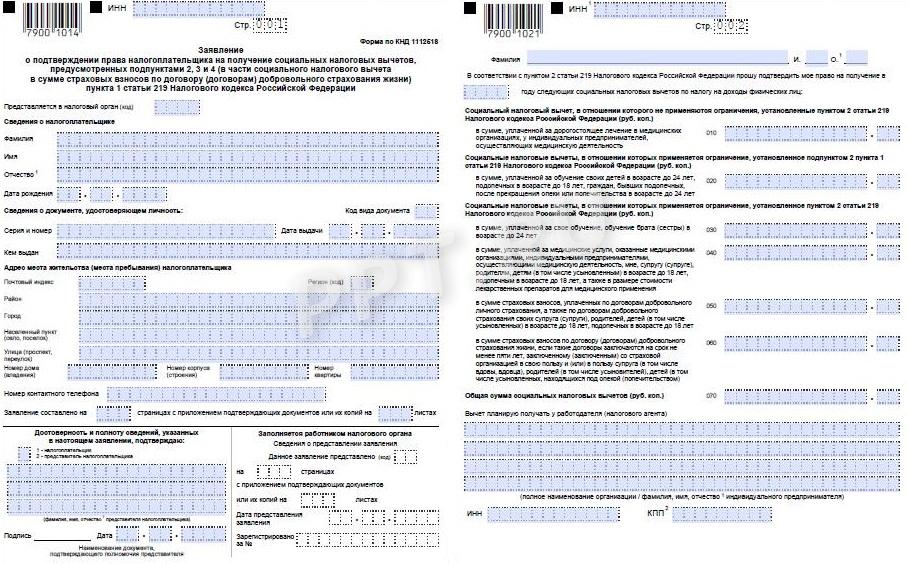

Достаточно обратиться в территориальную ФНС за подтверждением права на получение налогового вычета, предоставив необходимые документы и заявление. Форма заявления утверждена Приказом ФНС от 27.12.2022 № ЕД-7-11/1264.

На втором листе указываются суммы социальных вычетов по одному или нескольким основаниям

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

У налоговой есть 30 дней на проверку документов. Если все ОК, заявитель получит уведомление на право применения социального вычета.

Как только уведомление окажется в бухгалтерии работодателя, вычет будет предоставлен.

Заявление и сканы документов удобнее подать через личный кабинет налогоплательщика на сайте ФНС. Но и вручить их при личном визите в налоговую тоже никто не запрещает. В этом случае подготовьте копии документов — их надо сдать вместе с заявлением, а оригиналы возьмите с собой, налоговый инспектор должен их увидеть.

Подробнее: как оформить социальный налоговый вычет

Имущественные налоговые вычеты по НДФЛ

Сумма имущественного налогового вычета по НДФЛ значительно интереснее:

- при покупке или строительстве жилья (квартиры, дома) сумма вычета составит до 2 000 000, т. е. вернуть можно до 160 000 рублей НДФЛ;

- при уплате процентов по ипотечному кредиту вычет еще больше — до 3 000 000, возврат НДФЛ составит максимально 390 000 рублей.

Несложно подсчитать, что, купив квартиру с помощью ипотечного кредитования, можно вернуть до 650 000 рублей налога.

Предусмотрены вычеты по НДФЛ и при продаже имущества, находившегося в собственности продавца менее 3 лет:

- жилой недвижимости — до 1 000 000 рублей;

- иного имущества — до 250 000 рублей.

Вернуть налог можно за три последовательных года, предшествующих подаче заявления о предоставлении имущественного налогового вычета. Так в 2023 году возвращаем НДФЛ за 2022, 2021 и 2020 годы.

Варианты возврата те же:

- дождаться окончания отчетного периода и подать декларацию по форме 3-НДФЛ. После проверки налоговая вернет деньги на счет, указанный в заявлении. Подробная информация о том, как правильно заполнить декларацию 3-НДФЛ и даже специальная программа для ее заполнения есть на сайте ФНС;

- получить вычет через работодателя. Здесь деньги не вернут, но не будут удерживать НДФЛ, пока вычет не будет исчерпан.

Существует упрощенный порядок предоставления имущественного вычета. Использовать этот вариант получится при наличии у налогового органа сведений об исчисленном и удержанном НДФЛ из доходов налогоплательщика (предоставляются в ФНС работодателем) и сведений о приобретенном объекте жилой недвижимости (предоставляются в ФНС органами, осуществляющими государственную регистрацию объектов недвижимости). В этом случае налоговикам достаточно лишь заявления от налогоплательщика, направленного через личный кабинет.

Надо знать: какие документы необходимы для получения имущественного налогового вычета

Профессиональные налоговые вычеты по НДФЛ

Индивидуальные предприниматели, частные нотариусы, адвокаты, физические лица, занимающиеся иной разрешенной законодательством частной практикой, имеют право на профессиональный налоговый вычет по НДФЛ.

Здесь вычет — это сумма расходов этих лиц, непосредственно связанных с получением доходов от профессиональной деятельности, но не больше суммы полученных доходов.

Все расходы, принимаемые в качестве налогового вычета, необходимо подтвердить документами. Иначе вычет не превысит 20% от полученного дохода (ст. 221 НК РФ).

Вывод: бережем документы, подтверждающие расходы.

Как платить НДФЛ в 2025 году

Существуют два варианта уплаты НДФЛ:

- через налогового агента. Им является работодатель, выплачивающий сотруднику заработную плату, вознаграждение по договору ГПХ и т. п.;

- самостоятельно. Человек, получивший доход не от выполнения трудовых функций, а, например, от продажи или сдачи в аренду имущества или предпринимательской деятельности, рассчитывает и уплачивает налог сам. Кроме того, налоговый агент не всегда может удержать НДФЛ. Происходит это при выплате дохода в натуральной форме. В этом случае обязанность по уплате НДФЛ, а также по информированию ФНС об исчисленном налоге, перекладывается на получателя дохода.

А вот куда платить НДФЛ в 2025 году:

Реквизиты актуальны с 15.05.2023

Срок уплаты НДФЛ

Помните, как занервничали регионы в начале года, когда региональные и местные бюджеты недосчитались поступлений от НДФЛ? А все потому, что в связи с внедрением новой системы расчетов с бюджетом — через ЕНП — срок уплаты НДФЛ изменился и стал единым — 28-ое число месяца. До 25-го числа месяца работодатели подают в налоговую инспекцию уведомление об исчисленных суммах налогов, НДФЛ в уведомление тоже входит.

Подробнее: как произвести уплату ЕНП

Правда, после возмущения регионов принят приоритетный порядок списания НДФЛ с ЕНС, а налоговым агентам (работодателям) предоставлено право сдавать уведомление по НДФЛ дважды в месяц (интересно, реально кто-то этим правом воспользовался?). Но срок уплаты не изменился — 28-ое число после расчетного периода. Учтите, что расчетный период по НДФЛ в 2025 году такой: с 23-го числа предыдущего месяца по 22-ое число текущего.

Подробнее: сроки уплаты НДФЛ

Ответственность за неуплату

Если обязанность по уплате НДФЛ в бюджет не исполнит налоговый агент, то ему грозит штраф в размере 20% от неуплаченной суммы налога (ст. 123 НК РФ).

Физическому лицу, неверно рассчитавшему налоговую базу и тем самым занизившему налог к уплате в бюджет, налоговики предъявят такой же штраф — 20%. Если ФНС сумеет доказать намеренное занижение суммы налога, штраф возрастает до 40%.

Подробнее: что грозит за неуплату налогов

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать