В наше сложное время вопросы пополнения семейного бюджета являются актуальными для многих россиян. А можно ли сэкономить на налогах? Расскажем, как совершенно законно любой работающий россиянин может вернуть в семейную кассу уже уплаченный подоходный налог (НДФЛ).

Навигация

- Что такое налоговые вычеты по НДФЛ

- Виды налоговых вычетов по НДФЛ

- Стандартные налоговые вычеты по НДФЛ

- Социальные налоговые вычеты по НДФЛ

- Имущественные налоговые вычеты по НДФЛ

- Профессиональные налоговые вычеты по НДФЛ

- Кто вправе получить налоговый вычет

- Куда обращаться для получения налогового вычета по НДФЛ

- Кто получает вычет в упрощенном порядке (без подачи декларации и заявления)

- Как оформить налоговый вычет по НДФЛ

- Срок предоставления налогового вычета

Что такое налоговые вычеты по НДФЛ

Все работающие граждане РФ являются плательщиками НДФЛ (налога на доходы физических лиц), который вычитается из их зарплаты (дохода) и перечисляется в государственный бюджет. Поэтому на руки всегда получают меньше начисленного заработка.

Однако Налоговым кодексом (НК) РФ предусмотрен механизм налоговых вычетов, который позволяет уменьшить размер облагаемых доходов (значит, и сумму НДФЛ), а в некоторых случаях — вернуть из бюджета часть ранее уплаченного подоходного налога. Получить эти льготы может любой имеющий доход гражданин-резидент, уплачивающий НДФЛ по ставке 13%.

Однако для подтверждения права на вычеты есть условия, главным из которых является наличие документов, удостоверяющих льготируемые расходы. Их нужно собрать вместе, в один пакет, и вместе с заявлением и декларацией 3-НДФЛ отправить в налоговую инспекцию по месту жительства. ИФНС рассмотрит их обоснованность и примет решение о предоставлении возврата (или отказе в нем).

Для наглядности рассмотрим конкретную ситуацию.

Предположим, что в 2025 году одинокий родитель потратил 50 000 рублей на обучение своей дочери-очницы. Если в следующем, 2026, году инспекция примет такие расходы и подтвердит социальный вычет, то родитель получит из бюджета 13% от расхода, а именно — 6500 рублей.

Виды налоговых вычетов по НДФЛ

Для плательщиков подоходного налога (НДФЛ) предусмотрены несколько видов льгот, в зависимости от того:

- каким был доход в прошлом году;

- на какие нужды потрачены деньги.

Например: была продана квартира или оплачены занятия спортом, приобретены лекарства и т. д. Ввиду разнородности налоговых вычетов, в качестве основания для их получения законодательством предусмотрены различные причины: от семейных расходов до индивидуальных доходов налогоплательщика.

Подробнее: за что можно получить налоговый вычет

Конкретные условия применения той или иной налоговой льготы и ее воздействие на базу обложения НДФЛ указаны в соответствующей статье НК РФ, например:

- стандартные вычеты (ст. 218 НК РФ) понижают размер облагаемых сумм у льготных категорий граждан или у родителей (опекунов) с детьми;

- социальные (ст. 219 НК РФ) предоставляются в размере трат на благотворительность, обучение, лечение, физкультурно-оздоровительные услуги, пенсионное и медстрахование;

- инвестиционные (ст. 219.1 НК РФ) снижают величину налоговой базы по НДФЛ для владельцев индивидуальных инвестиционных счетов при продаже ими ценных бумаг;

- имущественные (ст. 220 НК РФ) позволяют исключить из обложения НДФЛ часть сумм при купле-продаже недвижимости и иного имущества (в пределах лимитируемых сумм), а также доли в уставном капитале;

- профессиональные (ст. 221 НК РФ) снижают сумму, облагаемую НДФЛ, по договорам гражданско-правового характера;

- по убыткам от операций с ценными бумагами (ст. 220.1 НК РФ) разрешают переносом текущих убытков понизить будущую налоговую базу (максимальная продолжительность — 10 лет);

- по убыткам от участия в инвестиционном товариществе (ст. 220.2 НК РФ) предоставляют возможность снизить величину налоговой базы в будущем (максимальная продолжительность — 10 лет).

Новое с 2025 года: налоговый вычет для сдавших нормы ГТО

Стандартные налоговые вычеты по НДФЛ

Стандартные вычеты позволяют снизить облагаемый НДФЛ доход у льготных групп граждан, упомянутых в НК РФ. К ним относятся различные группы налогоплательщиков: от «чернобыльцев» до родителей с детьми. Основания и условия использования этой льготы подробно разъяснены в ст. 218 НК РФ.

Заявить стандартный вычет вправе любой налогоплательщик, уплачивающий подоходный налог (НДФЛ) по ставке 13% и подпадающий под льготный перечень из ст. 218 НК РФ. Причем источник поступлений, с которых берется налог, может быть разным: зарплата, премии, доход от сданного в аренду жилья и др.

В зависимости от категории, к которой отнесен налогоплательщик, облагаемый НДФЛ доход может быть сокращен на различные суммы:

- на 3000 руб. ежемесячно — для «чернобыльцев», лиц, получивших или перенесших лучевую болезнь, инвалидов Великой Отечественной войны (ВОВ) и из числа других военнослужащих, по иным основаниям (полный перечень см. в пп. 1 п. 1 ст. 218 НК РФ);

- на 500 руб. ежемесячно — для Героев СССР или Героев России, ветеранов ВОВ, инвалидов с детства, инвалидов I и II групп и др. (весь перечень см. в пп. 2 п. 1 ст. 218 НК РФ);

- на 1400 руб. ежемесячно — для родителя (усыновителя) на содержание 1-го и 2-го ребенка, 3000 руб. — на 3-го и любого последующего, 12 000 руб. (6000 руб. — для опекунов) — на ребенка-инвалида (полный перечень см. в пп. 4 п. 1 ст. 218 НК РФ).

Причем в последнем случае для родителя-одиночки (в т. ч. одинокого усыновителя, опекуна, попечителя) такая льгота дается в максимальном — двойном — размере. Получить такую же максимальную сумму может и один из родителей, но при условии, если второй напишет заявление об отказе от льгот.

Подробнее: как получить стандартные налоговые вычеты

Социальные налоговые вычеты по НДФЛ

Статья 219 НК РФ позволяет всем работающим гражданам — плательщикам НДФЛ вернуть из государственного бюджета часть средств, израсходованных ими на такие социальные нужды:

- на благотворительность в виде пожертвований (но не выше 25% облагаемого дохода);

- на свое обучение и на учебу своих детей, сестер и братьев (на детей — до 50 000 руб. на каждого ребенка в общей сумме на обоих родителей);

- на получение медицинских услуг, покупку лекарств — для себя и членов своей семьи;

- на негосударственное пенсионное обеспечение;

- на накопительную пенсию в размере дополнительных страховых взносов;

- на оплату независимой оценки своей квалификации;

- на физкультурно-оздоровительные услуги для себя и членов семьи.

Подробнее: что такое социальный налоговый вычет и кто на него может рассчитывать

Имущественные налоговые вычеты по НДФЛ

Имущественный вычет — это налоговая льгота, предусмотренная, в т. ч., для тех работающих граждан, которые приобрели жилье на собственные или заемные средства. Применив вычет, можно вернуть до 13% от стоимости покупки, но в пределах лимита, т. е. не более 260 000 рублей. Для тех, кто купил жилую недвижимость за счет ипотеки, существует еще одна льгота. С ее помощью можно вернуть до 390 000 руб. от суммы, которая была выплачена банку в качестве процентов.

Например, при покупке недвижимости можно применить несколько льгот по НДФЛ, в зависимости от того, на что тратились деньги (ст. 220, 221.1 НК РФ):

- на покупку или постройку на территории РФ жилой недвижимости (включая земельный участок под ней);

- на уплату процентов по заемным средствам, полученным и потраченным на покупку или строительство жилья;

- на оплату процентов по ранее взятым кредитам российских банков на приобретение или строительство такой недвижимости (т. н. «проценты за проценты»).

Имущественные льготы по НДФЛ также применяются и в случаях купли-продажи недвижимости (в т. ч. с использованием ипотеки), и при реализации иного имущества: автомобилей, ювелирных изделий и т. п. Сумма имущественного вычета предусмотрена в следующем максимальном размере (п. 2 ст. 220 НК РФ):

- в пределах 1 млн руб. — при реализации недвижимости (долей в ней), зарегистрированной за налогоплательщиком на праве собственности менее минимального предельного срока владения (как правило, 5 лет, согласно п. 4 ст. 217.1 НК РФ);

- в пределах 250 000 руб. — при продаже иной недвижимости, находившейся в собственности менее срока, указанного в ст. 220 НК РФ;

- в пределах 250 000 руб. — при продаже иного имущества, находившегося в собственности менее срока, указанного в ст. 220 НК РФ (3 года).

Вам будет полезно узнать: какие документы нужны для получения имущественного налогового вычета

Профессиональные налоговые вычеты по НДФЛ

Профессиональные вычеты по НДФЛ определены ст. 221 НК РФ. Они применяются к лицам:

- имеющим выручку от частной практики (нотариусов, адвокатов и др.);

- ведущим предпринимательскую деятельность без образования юрлица;

- получающим оплату за выполнение работ (услуг) по договорам ГПХ (гражданско-правового характера);

- получающим авторские вознаграждения за использование патентов, компьютерных программ, произведений и иных результатов интеллектуальной деятельности.

Смысл этой льготы состоит в том, что для тех, кто не в состоянии документально подтвердить расходы, понесенные при получении указанных доходов, кодексом установлены нормативы затрат для уменьшения облагаемых НДФЛ сумм. Как правило, эти лимиты устанавливаются в процентах к сумме полученного дохода и находятся в диапазоне от 20% до 40%.

Подробнее: все про профессиональный налоговый вычет

Кто вправе получить налоговый вычет

Заявить право на налоговый вычет может любой российский резидент, который платит подоходный налог (НДФЛ) по ставке 13%. Причем источник поступлений не важен — это может быть доход от сданного в аренду жилья, авторские отчисления, заработная плата, иные доходы.

Но существуют и ограничения. Перед получением льгот нужно убедиться в том, что инспекция их одобрит. Для этого необходимо соответствовать следующим условиям:

- платить подоходный налог по ставке 13% со своих доходов (например, с зарплаты);

- быть налоговым резидентом по НДФЛ, в соответствии с п. 2 ст. 207 НК РФ.

По каждому виду льготируемых расходов установлен лимит (максимально разрешенная сумма). В его пределах можно уменьшить налогообложение и сэкономить на излишне удержанном НДФЛ. Таким способом удается компенсировать до 13% от потраченных средств.

Куда обращаться для получения налогового вычета по НДФЛ

При возникновении у налогоплательщика необходимости в льготах по НДФЛ ему необходимо после окончания календарного года сдать в ИФНС по месту жительства (регистрации) комплект, состоящий из:

- декларации формы 3-НДФЛ;

- документов, удостоверяющих право на вычеты.

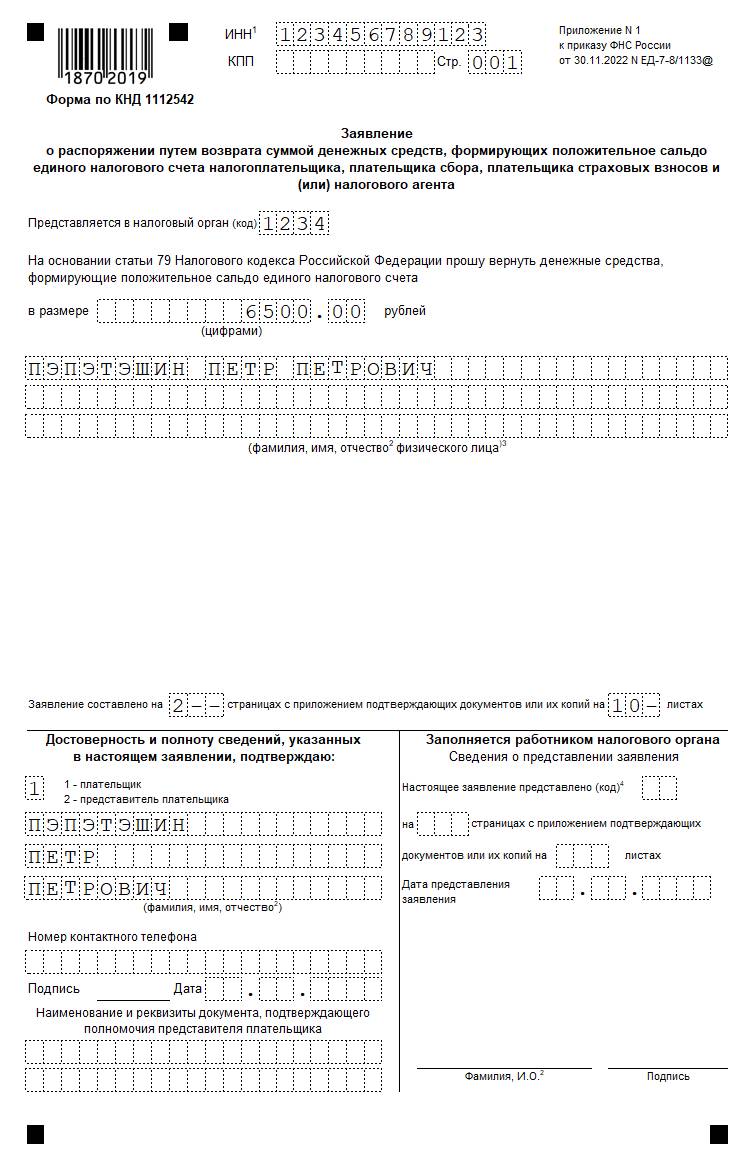

Кроме того, необходимо оформить заявление на возврат налога по форме КНД 1112542, утв. Приказом ФНС России от 30.11.2022 № ЕД-7-8/1133@, подать которое возможно одним из следующих способов:

- либо вместе с декларацией 3-НДФЛ;

- либо по окончании камеральной проверки предоставленной декларации.

Подробнее: какие документы нужны для оформления налогового вычета

Образец заявления на возврат налога выглядит следующим образом:

Образец заполненного заявления на возврат НДФЛ

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Способы подачи в ИФНС такого комплекта документов четко определены ст. 78 и ст. 79 НК РФ:

- через ЛК (личный кабинет) на сайте ФНС;

- по ТКС (телекоммуникационным каналам связи) через оператора ЭДО;

- либо на бумажном носителе (лично).

Кто получает вычет в упрощенном порядке (без подачи декларации и заявления)

Для оформления некоторых льгот действует и упрощенный порядок. Чтобы ускорить получение вычета по НДФЛ при покупке жилья, имеет смысл воспользоваться:

- ускоренным способом — чтобы льгота была предоставлена не в следующем, а в текущем году, нужно лишь написать заявление своему работодателю, но при этом иметь подтверждение от ИФНС на право ее получения (п. 8 ст. 220 НК РФ);

- упрощенным способом — когда подавать декларацию и собирать все документы не потребуется вовсе, но лишь в том случае, если банк, финансирующий покупку недвижимости, подключен к сервису обмена налоговыми данными (ст. 221.1 НК РФ).

Получателям стандартных налоговых вычетов также нет необходимости подавать для этого декларацию. Достаточно написать заявление своему работодателю и приложить к нему удостоверяющие документы.

Подробнее: как получить налоговый вычет в упрощенном порядке

Как оформить налоговый вычет по НДФЛ

Процедура получения льгот по НДФЛ зависит от того, какой вычет должен предоставляться. Поэтому оформление разных видов льгот различается.

Например, п. 3 ст. 218 НК РФ определено, что стандартный вычет на ребенка (детей) предоставляется работнику его работодателем (налоговым агентом, выплачивающим доход). Если работодателей несколько, то работник должен выбрать одного из них, написав соответствующее заявление, с приложением к нему документов, обосновывающих льготы по НДФЛ.

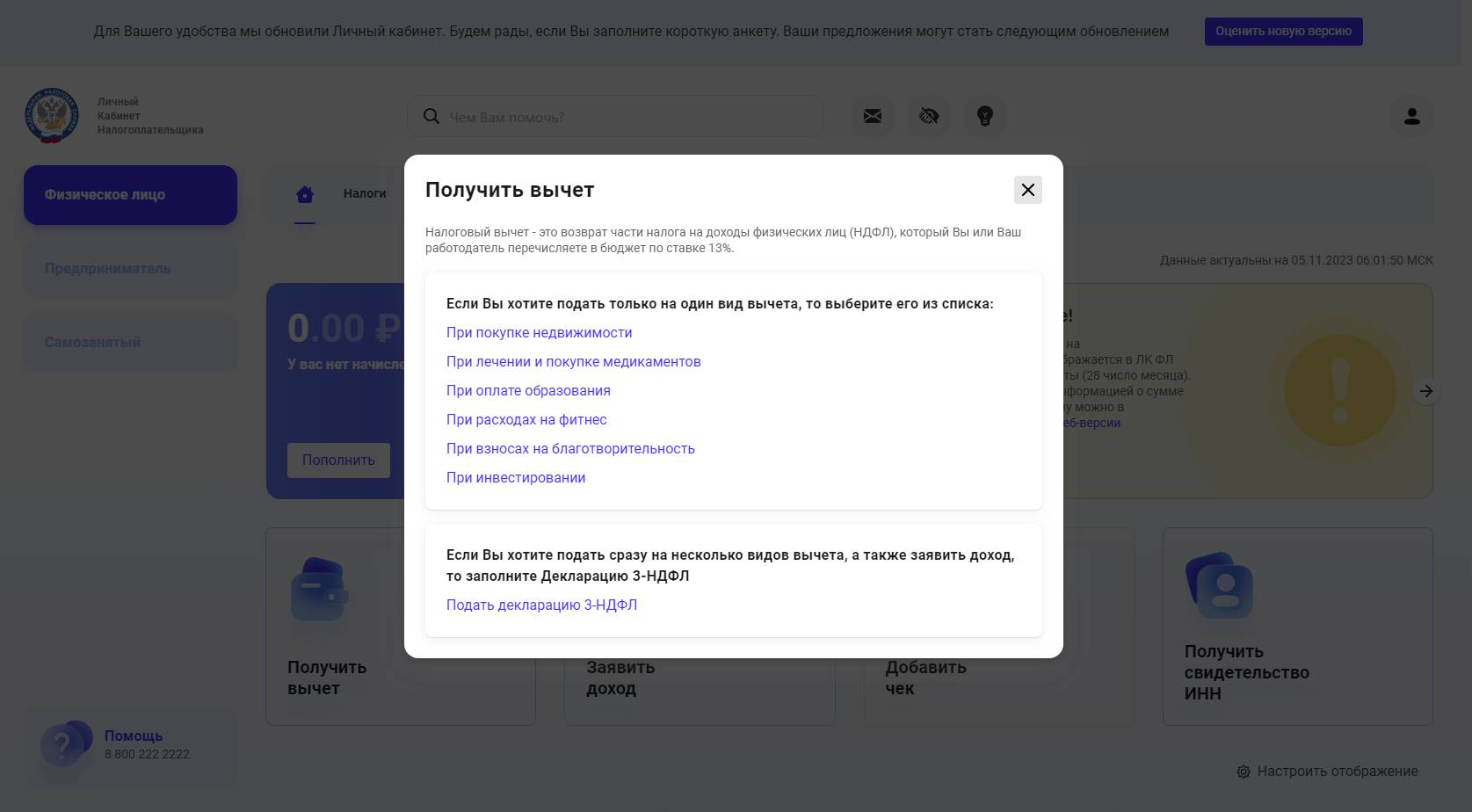

Подтверждение прав на социальные и имущественные льготы можно оформить традиционным способом, подав в ИФНС декларацию формы 3-НДФЛ вместе с удостоверяющими документами. Но тогда сроки рассмотрения удлиняются. Лучше сделать все через интернет, с использованием ЛК (личного кабинета) на сайте ФНС и своей КЭП (квалифицированной электронной подписи). Для этого после входа в ЛК нужно щелкнуть по плашке «Получить вычет» и выбрать тот, который необходимо заявить.

Получение налогового вычета по НДФЛ через ЛК ФНС

Затем прикрепить к заполненной электронной форме подтверждающие документы, подписать форму КЭП и нажать кнопку «Отправить».

Надо знать: как часто можно получать налоговый вычет

Срок предоставления налогового вычета

Традиционный способ заключается в том, что по завершении года, за который нужно получить льготы, в инспекцию ФНС подается декларация формы 3-НДФЛ с приложением пакета удостоверяющих документов. При таком способе срок проверки декларации достаточно долгий — до 3 месяцев. Срок возврата НДФЛ — до 30 дней.

Однако для некоторых видов льгот сроки получения будут минимальны.

Например, для оформления стандартного вычета на себя или на ребенка (детей) нужно лишь написать заявление своему работодателю, и льгота по НДФЛ будет предоставлена.

Для имущественного вычета при покупке жилья также существует упрощенный вариант (см. выше). Если ФНС уже разместила в ЛК налогоплательщика предзаполненное заявление на льготу по НДФЛ, нужно лишь подкорректировать его, а затем подписать своей КЭП и отправить в инспекцию. Срок проверки электронного заявления — до 30 календарных дней. Срок возврата НДФЛ — до 15 рабочих дней.

Подробнее: сроки предоставления вычета по НДФЛ после камеральной проверки

Приказ ФНС России от 22.12.2021 N ЕД-7-8/1133@

Статья 207 НК РФ. Налогоплательщики

Статья 218 НК РФ. Стандартные налоговые вычеты

Статья 219 НК РФ. Социальные налоговые вычеты

Статья 219.1 НК РФ. Инвестиционные налоговые вычеты

Статья 220 НК РФ. Имущественные налоговые вычеты

Статья 221.1 НК РФ. Упрощенный порядок получения налоговых вычетов

Статья 79 НК РФ. Возврат денежных средств, формирующих положительное сальдо единого налогового счета

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз