Что подразумевается под понятием «стандартные налоговые вычеты в 2020 году»? Граждане, получающие доходы, облагаемые НДФЛ, за их счет могут уменьшить облагаемую базу. В результате уменьшается сумма налога и увеличивается чистый доход гражданина. Таким образом снижается налоговая нагрузка на гражданина.

Навигация

Стандартные налоговые вычеты (далее — СНВ) — очень распространенный способ снизить сумму денежной повинности для граждан. Однако не единственный: Налоговый кодекс наряду с СНВ говорит и о других видах вычетов:

- социальные;

- инвестиционные;

- имущественные;

- профессиональные;

- ряд других.

Право на них предоставляется при наличии ряда обстоятельств.

Стандартные вычеты по НДФЛ в 2020 году получить, как и раньше, очень просто — нужно уведомить налоговые органы о том, что у вас есть такое право, и предоставить определенный пакет документов. Такая форма получения преференций от государства носит заявительный характер (это значит, что позаботиться о получении льгот должен сам гражданин).

Определение и виды

Что такое стандартный налоговый вычет? Это реализация права гражданина на уменьшение налоговой базы в соответствии со ст. 218 НК РФ на определенную сумму.

В указанной статье приведены следующие виды вычетов:

- на самого налогоплательщика (для некоторых категорий лиц);

- на детей налогоплательщика.

Cтандартные налоговые вычеты предоставляются налогоплательщику за каждый месяц. Именно месяц является налоговым периодом для СНВ.

Размеры и порядок получения СНВ

СНВ, предоставляются налогоплательщику в размере 3000 рублей в случаях, если:

- гражданин пострадал и получил определенные заболевания или инвалидность при ликвидации Чернобыльской катастрофы, а также если он в этих условиях эвакуировал других или занимался устранением последствий;

- человек получил определенные заболевания или инвалидность в следствие катастрофы на ПО «Маяк», которая произошла в 1957 году;

- человек является инвалидом ВОВ;

- военнослужащий стал инвалидом в результате увечья, полученного при осуществлении защиты СССР и РФ;

- специалист участвовал в испытаниях ядерного оружия и радиоактивных веществ, но только в том случае, если данные испытания проводились до 31 октября 1963 года.

На получение СНВ в размере 500 рублей имеет право более широкий круг граждан: герои СССР и РФ, инвалиды 1-й и 2-й групп, бывшие блокадники, узники концлагерей, гетто, инвалиды с детства, медики, получившие сверхнормативное облучение радиацией при ликвидации катастрофы на Чернобыльской АС, и другие категории граждан в соответствии с НК РФ.

СНВ на детей (родных или приемных) предоставляются в следующих размерах для родителей или усыновителей:

|

Условие |

Размер в рублях |

|

|

Родители, усыновители, их супруги |

Опекуны, попечители, их супруги |

|

|

Первый и второй ребенок |

1400 |

1400 |

|

Третий и последующий |

3000 |

3000 |

|

Ребенок-инвалид до достижения им 18 лет |

12 000 |

6000 |

|

Ребенок-инвалид 1-й и 2-й группы до достижения им 24 лет, если он является учащимся по очной форме обучения |

12 000 |

6000 |

Право на получение СНВ имеют как родители, которые состоят в браке, так и разведенные, но принимающие участие в обеспечении ребенка. Удвоенный СНВ могут получать одинокие родители и те родители, в пользу которых отказался их второй супруг.

Стандартные вычеты в 2020 году предоставляются до месяца, в котором доход гражданина достигнет 350 000 рублей.

Пример

Женщина получает заработную плату в размере 30 000 рублей и имеет троих несовершеннолетних детей.

Без оформления налоговых вычетов сумма, которую она получит на руки, составит 26 100. Сумма удержанного НДФЛ = 3900 р.

При оформлении итог будет такой: НДФЛ будет облагаться не 30 000, а 30 000 – 1400 * 2 – 3000 = 24 200. То есть сума удержанного НДФЛ = 3146. На руки — 26 854.

На какие выплаты распространяется

Стандартные налоговые вычеты применяются к следующим выплатам:

- заработная плата сотрудника;

- вознаграждение (гонорар) по гражданскому правовому соглашению;

- прочие виды доходов и заработков, если к ним применяется 13% налог — НДФЛ.

Как получить

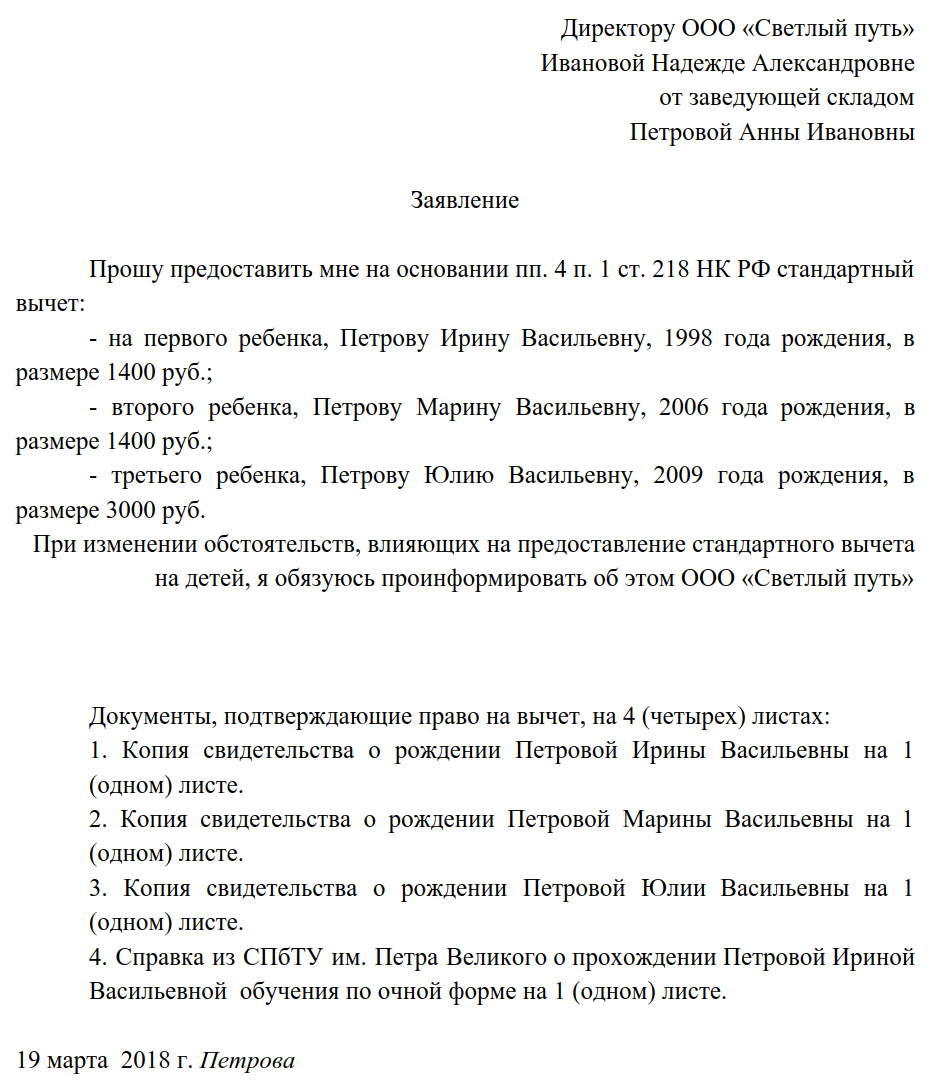

Обычно СНВ на детей получают на работе — для этого надо обратиться в бухгалтерию с заявлением и предоставить документы о рождении или усыновлении ребенка, регистрации брака, справку об инвалидности.

В особых случаях потребуются и другие подтверждающие документы (например, если родитель платит алименты или поддерживает ребенка, хотя и не состоит в браке со вторым родителем).

Чтобы получить СНВ, если на работе этого сделать не удалось, необходимо подать заявление в ИНФС по месту жительства. Кроме заявления и подтверждающих документов (в том числе справки 2-НДФЛ, копий 1-й и 2-й страниц паспорта, документов на детей) нужно приложить декларацию 3-НДФЛ. Ее удобно заполнить в программе на сайте ИФНС РФ. Там же можно найти подробную видеоинструкцию о заполнении справки. Не забудьте нажать кнопку «Расчет стандартных вычетов вести по этому источнику».

Важно

Утверждена новая форма РСВ

Важно

Утверждена новая форма РСВ