Во многие компании стали приходить требования ИФНС предоставить пояснения для налоговой по самозанятому лицу, которое было во взаимоотношениях по гражданско-правовому договору с организацией с формулировкой: «Для исключения фактов прямых нарушений» Федерального закона от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению НПД». Что ждать от запросов, обязаны ли организации что-то разъяснять и какие последствия отказа? Разбираемся.

Навигация

Коротко о главном: 5 пунктов

- Налоговая может запросить пояснения у организации по самозанятым.

- Если не ответить, будут серьезные последствия.

- Важно доказать, что отношения с самозанятыми не являются трудовыми.

- Письменный ответ в налоговую должен быть конкретным и точным.

- Ответ можно отправить по почте, лично или через интернет.

Каким организациям ИФНС присылает требование по самозанятым

В соответствии с пп. 4 п. 1 ст. 31 НК РФ налоговые органы вправе запрашивать пояснения по результатам камеральной и налоговой проверки в рамках исполнения НК РФ по любой форме отчетности, предоставляемой компанией, или по выявленным данным в результате проверки контрагентов. Налоговая прислала запрос — требование о предоставлении пояснений в налоговую самозанятым, что могло ее заинтересовать?

При работе с СЗ организации не платят страховые взносы по обязательному пенсионному страхованию и не уплачивают НДФЛ. Налоги платят СЗ в размере 6 % с дохода, полученного от работы с юридических лиц, и 4 % с заказчиков — физических лиц. Органы ИФНС при возникновении сомнений в злоупотреблении со стороны налогоплательщиков запрашивают сведения.

Какие ситуации заинтересуют налоговую:

- по счетам компании есть перечисления в пользу физических лиц, которые не поименованы в отчетах организации или в отчетах, предоставляемых ИП;

- компания заявляет себя как микропредприятие, но по роду своей деятельности в организации должно работать большое количество наемных работников или сотрудников (мебельное производство с большим оборотом прибыли и т.п.). Такая деятельность подразумевает специалистов на производстве, складах, логистике, продаже продукции, рекламе и т.д.;

- в органы налоговой службы поступили данные об использовании в компании труда самозанятых из представленной отчетности. У компании в рамках проверки декларации УСН налоговая проверила КУДиР, в которой указаны в качестве расходов организации услуги СЗ;

- в результате проверки деятельности физлица налоговой службой (получение сведений из данных сервиса ИФНС «Мой налог» ) получены данные о работе в организации, не представившей аналогичные сведения в ФНС;

- организация заключила и отчиталась по договору с 1–2 самозанятыми лицами при отсутствии в штате постоянных сотрудников;

- компания показала в качестве СЗ бывшего своего работника.

Привлечение организацией к работе СЗ, даже в качестве единственного клиента, не противоречит нормам закона от 27.11.2018 № 422-ФЗ и не подлежит выставлению санкций со стороны ИФНС. Но вероятность запроса пояснений со стороны ИФНС очень большая. И основное в пояснениях для организации — доказать, что отношения между заказчиком и СЗ не носят характера трудовых отношений. В качестве подтверждения характера отношений для ИФНС является договор с самозанятым, чеки из приложения «Мой налог».

В письмах АБ-4-20/13183@ от 16.09.2021 и ЕА-4-15/4674@ от 15.04.2022 Федеральная налоговая служба указала на признаки, свидетельствующие об уклонении в оформлении трудовых отношений и ухода от уплаты налогов:

- оплата производится исполнителю дважды в месяц или ежемесячно в установленном размере. Если такой пункт в договоре предусмотрен, то переквалифицируйте его, например, предусмотрев оплату раз в месяц или после выполнения всего объема работ;

- оплата совпадает с датой выплаты заработной платы по основным сотрудникам учреждения;

- в течение года размер оплаты неизменен;

- договоры носят не разовый, а систематический характер и заключаются на год или до окончания календарного года;

- работа осуществляется на стационарном месте, предоставленном заказчиком, в офисе заказчика;

- исполнитель при работе пользуется техникой, оборудованием, канцтоварами заказчика;

- из условий договора следует, что его исполнение контролирует работодатель;

- рабочее место меняется в зависимости от потребностей заказчика, т.е. фактически устанавливается заказчиком;

- исполнитель соблюдает правила трудового распорядка и иные требования, установленные для основных работников компании. Т.е. в договоре не прописывается начало и окончание рабочего дня, его продолжительность, время работы и отдыха. Продлить возможно только сроки выполнения работ (оказания услуг);

- выполнение работником лично работ определенного рода, а не разового задания заказчика;

- отсутствие в договоре конкретного объема работ (значение для сторон имеет сам процесс труда, а не достигнутый результат);

- после того как работодатель переставал им платить, ИП или самозанятые прекращали деятельность и снимались с учета;

- централизованное предоставление отчетности в налоговый орган по телекоммуникационным каналам в один период либо по доверенности сотрудниками компании.

Проверьте наличие следующих условий в договоре, которые характеризуют ГПХ с СЗ как трудовой:

- подчинение руководителю организации или структурного подразделения компании;

- выплата премий и других поощрений материального характера по результатам работ;

- условие о материальной ответственности исполнителя — например, за технику, которая ему предоставляется организацией;

- условие, что в своей деятельности и в отношениях с другой стороной по договору руководствуется статьями ТК РФ.

Читайте также:

Содержание требования по самозанятым

Форма запроса пояснений по факту работы с самозанятым любая:

- на бумажном носителе;

- в электронном виде.

Срок для ответа зависит от формы запроса:

- для ответа на электронный запрос — 5 рабочих дней;

- для ответа на письменный запрос — в кратчайшие сроки.

Стандартная форма уведомления ИФНС по содержанию представляет подробное описание оснований вызова организации, которые связаны с уплатой, удержаниями налога и сбора, выявлением обстоятельств нарушения налогового законодательства, проведением налоговой проверки.

Эксперты КонсультантПлюс разобрали, чем опасна работа с самозанятыми. Используйте эти инструкции бесплатно.

Как составить ответ на требование ИФНС по самозанятым

После получения запроса от органов ИФНС, перед тем как дать пояснение в налоговую о самозанятом, проверяем все данные отчетов, предоставленных ранее с данными бухгалтерской отчетности организации на предмет выявления ошибок и неточностей. Проверке подлежат суммы, даты, периоды, реквизиты и т.п. платежных документов и отчетности.

Если ошибка найдена в отчетах по вине СЗ, то нужно физическому лицу как самозанятому сообщить об ошибке и подать скорректированные сведения в ИФНС.

Если ИФНС запросила пояснения, но ошибок не обнаружено, и все данные предоставлены верно, то ответ все равно необходимо дать. В ответе на требование о даче пояснений укажите, что все данные по организации предоставлены корректно. Факт ответа организации налоговая у себя зафиксирует.

Пояснения по требованию предоставляются в простой письменной форме. Написаны могут быть от руки или набраны на компьютере.

Стандартизированный образец заполнения пояснения в ИФНС по самозанятым законодательно не разработан, т.е. составляется ответ в соответствии с требованиями, обычными для этого вида документов:

- В шапке указываются данные организации, куда направляется ответ (номер налоговой, полное или сокращенное официальное наименование, адрес юридический и почтовый, если они различаются), ФИО руководителя.

- Данные отправителя письма: официальное сокращенное или полное наименование, адрес (фактический, юридический и почтовый, если отличаются от юридического), номер телефона, адрес почты (при желании) для эффективности взаимодействия, указываются ИНН, ОГРН организации.

- В начале ответа ссылаемся на запрос ИФНС (номер, дату запроса, какие вопросы послужили поводом для обращения в компанию за разъяснениями и иные сведения, указанные в требовании налоговой, имеющие существенное значение для запроса/ответа.

- Описываем суть вопроса. При составлении ответа язык изложения должен быть максимально конкретным, понятным, без выражения эмоций и суждений личного характера. Писать ответ следует максимально подробно со ссылками на нормативные акты (если по тексту ссылка уместна), локальные акты и т.п.

Пояснения следует дать по всем вопросам, указанным в требовании ИФНС.

Письмо составляется за подписью руководителя или лица, уполномоченного действовать от имени организации, предусмотрена вторая подпись или согласование бухгалтера (главного бухгалтера) организации. Печать необязательна.

Если в ответе ссылаетесь на дополнительные документы, то приложите их к ответу. Это: договоры ГПХ, акты оказанных услуг и иные документы, подтверждающие факт оказанных услуг (выполненных работ), чеки и т.п. Будьте готовы предоставить переписку с исполнителями, если были споры, претензии, ответы на них, решения суда и иные документы, которые запросит налоговая в рамках проводимой проверки.

Не рекомендуется применять в качестве аргумента как пример ответа ФНС по самозанятым экономическую составляющую, например, оптимизация экономической, налоговой деятельности (НДФЛ, уплата взносов) предприятия, поскольку такая позиция является аргументом в пользу ИФНС.

Необходимо обосновать экономически разумную цель — к примеру, преимущества по срокам, цене, специализацию и профессионализм СЗ, отсутствие в компании специалиста с аналогичными навыками и т.п.

Предоставляется ответ способом, позволяющим определить дату направления ответа:

- через средства почтовой связи заказным письмом;

- лично с проставлением отметки о дате принятия ответа;

- через телекоммуникационные каналы связи (п. 3 ст. 88 НК РФ).

В соответствии с нормами ст. 193 ГК РФ и ст. 6.1 НК РФ, если сроки выпадают на выходной или праздничный день, последним днем срока считается следующий за таким днем рабочий день. Пропуск срока для дачи пояснений, истребованных в порядке пункта 3 статьи 88 НК РФ, влечет наложение штрафа в соответствии с п. 1 ст. 129.1 НК РФ в размере 5000 руб.

Дополнительно: может ли работник трудиться на больничном

Вот примерные пояснения для ИФНС по привлекаемым СЗ, оказывающим услуги по такси:

|

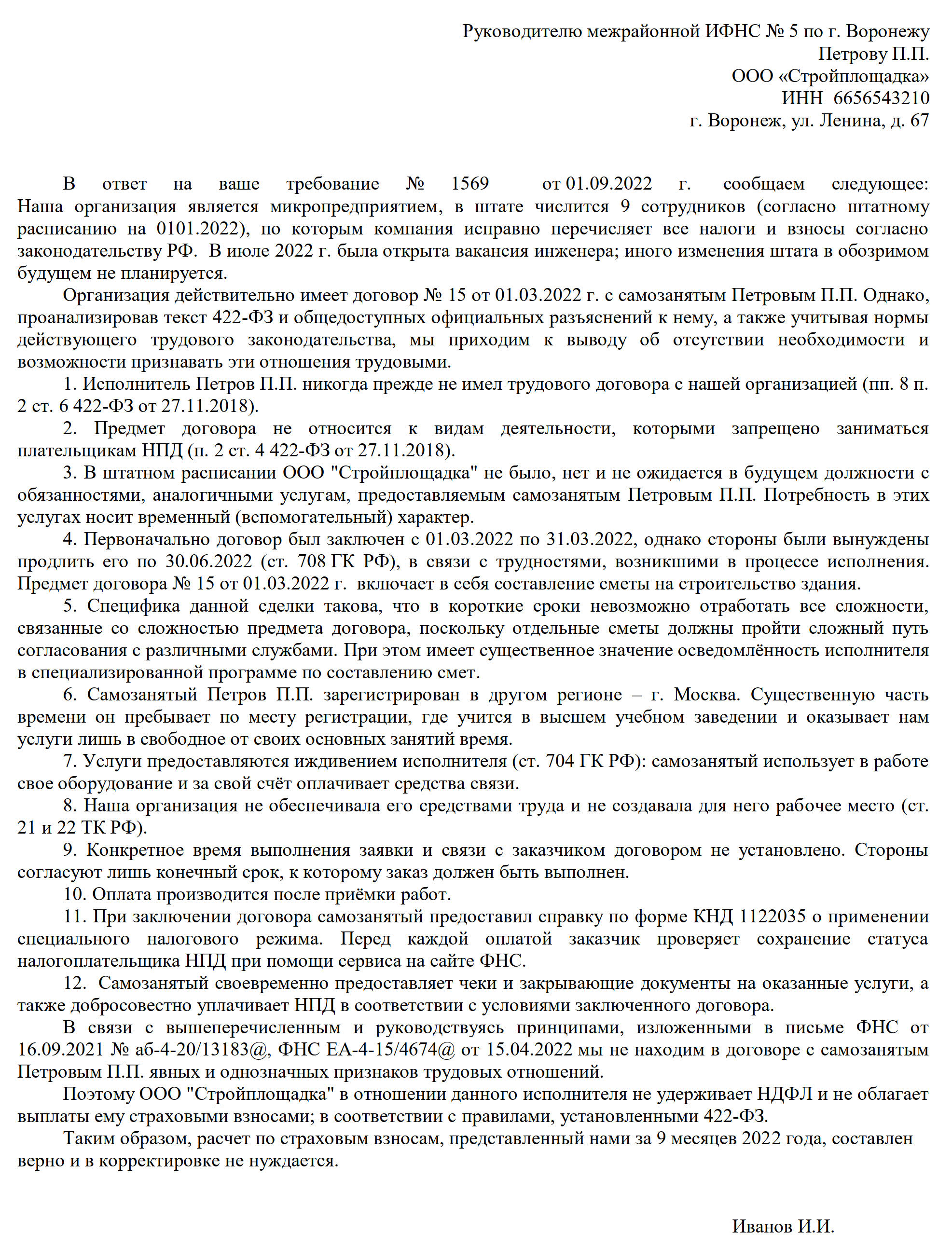

В качестве ответа на требование налоговой службы предлагаем образец для строительной организации (нажмите на картинку, чтобы увеличить ее):

Образец ответа на требование ИФНС к строительной компании

Подробнее: как составить договор с самозанятым на предоставление бухгалтерских услуг

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Александр Элеазер

главный редактор портала ppt.ru

Многие из наших авторов — самозанятые. Поэтому вызов в налоговую не заставил себя долго ждать. Вот что могу сказать из личного опыта общения с представителями нашей ФНС.

Самое главное, это для себя четко понимать в чем разница работы по договору ГПХ и трудовому договору. Потому что задача налоговиков — поймать вас на том, что вы фактически трудовые отношения оформляете как самозанятость.

Избегайте лексики, связанной с трудовыми отношениями — работа и работник, зарплата и оплата труда — не те слова, которыми стоит описывать ваши отношения с самозанятыми.

Отвечайте только на тот вопрос, который вам задают. Чем больше вы говорите - тем больше возможности у налоговой интерпретировать ваши слова в свою пользу.

Обязательно перечитайте письменный вариант ваших показаний, внесите в него все правки, которые посчитаете нужным (а правки вам понадобятся) и возьмите себе подписанный экземпляр.

Самое главное в отношениях с самозанятыми — действительно работать с ними как с самозанятыми. Тогда вы едва ли серьезно заинтересуете проверяющих, ведь вокруг полно менее юридически подкованных работодателей.