Законодательством предусмотрено получение работниками стандартных налоговых вычетов. Узнаем, как их получить и как правильно оформить заявление на налоговый вычет на детей.

Навигация

- Кто может написать

- Когда предоставляют заявления на стандартный вычет на детей

- Лимит доходов, установленный при начислении вычета

- Как написать заявление на вычет

- Какие документы предоставить для получения вычета на ребенка

- Могут ли два родителя написать заявку одновременно

- Двойное снижение налогооблагаемой базы

- Размер вычета

- Куда обратиться, если вычет не получен вовремя

- Вам в помощь образцы, бланки для скачивания

Кто может написать

Написать заявление на «детский» вычет, на основании ст. 218 НК РФ (используя код налогового вычета 126 и 127), вправе каждый из супругов, опекун, усыновитель, супруг или супруга усыновителя, попечитель. Налоговое послабление с кодом 126 — это льгота по НДФЛ на первого ребенка, соответственно, код вычета 127 — на второго. Право на уменьшение НДФЛ по детям предоставляется на каждого малыша со дня его рождения, усыновления, установления опеки или попечения и до 18 лет (до 24, если он обучается в учебном заведении очно, или до вступления его в брак).

Эксперты КонсультантПлюс разобрали, как оформить вычет на детей по НДФЛ. Используйте эти инструкции бесплатно.

Когда предоставляют заявления на стандартный вычет на детей

Есть несколько возможных ситуаций, когда работник составляет документ:

- при трудоустройстве, когда у него уже есть дети, на которых распространяются положения ст. 218 НК РФ;

- при рождении новых детей — с даты получения подтверждающего документа (свидетельства);

- при усыновлении, получении опекунства и т. д.

Документ подается в бухгалтерию предприятия в момент, когда у работника возникает право на получение детских вычетов (или НВ).

Лимит доходов, установленный при начислении вычета

В пп. 4 п. 1 ст. 218 НК РФ сказано, что НВ предоставляется до месяца, в котором доход плательщика НДФЛ, исчисленный нарастающим итогом с начала года (налогового периода), превысил сумму в 350 000 рублей. Начиная с месяца, в котором произошло превышение предела в 350 000 рублей, он не применяется.

Например, ежемесячная зарплата Пэпэтэшиной П.П. — 100 000 рублей. Она вышла на работу с 5 декабря 2025 г. и написала заявление о предоставлении НВ на троих детей. Ранее в 2025 г. она нигде не работала. За декабрь 2025 г. НВ она получит в полном размере. С 2026 года право на применение НВ исчезнет с апреля 2026 г., т. к. предел, установленный ст. 218 НК РФ в размере 350 000, превышен.

Месяц Сумма зарплаты Нарастающим итогом Январь 2026 100 000 100 000 Февраль 2026 100 000 200 000 Март 2026 100 000 300 000 Апрель 2026 100 000 400 000

Как написать заявление на вычет

Для получения льготы потребуется составить заявление и предоставить копии подтверждающих документов. Установленной формы в 2025 году нет. Обычно бухгалтерия предоставляет готовый бланк, в который вносят все требуемые данные.

Рассмотрим пошагово.

Шаг 1. Оформите шапку, укажите:

- должность лица, на имя которого составляется;

- наименование компании-работодателя;

- от кого составляется: Ф.И.О. работника и его должность.

Шаг 2. Пропишите заголовок документа: «Заявление». Ниже — просьбу о предоставлении стандартного НВ. В тексте используйте ссылку на норму закона — пп. 4 п. 1 ст. 218 НК РФ.

Шаг 3. Приложите копии или оригиналы документов.

Шаг 4. Укажите дату, подпишите.

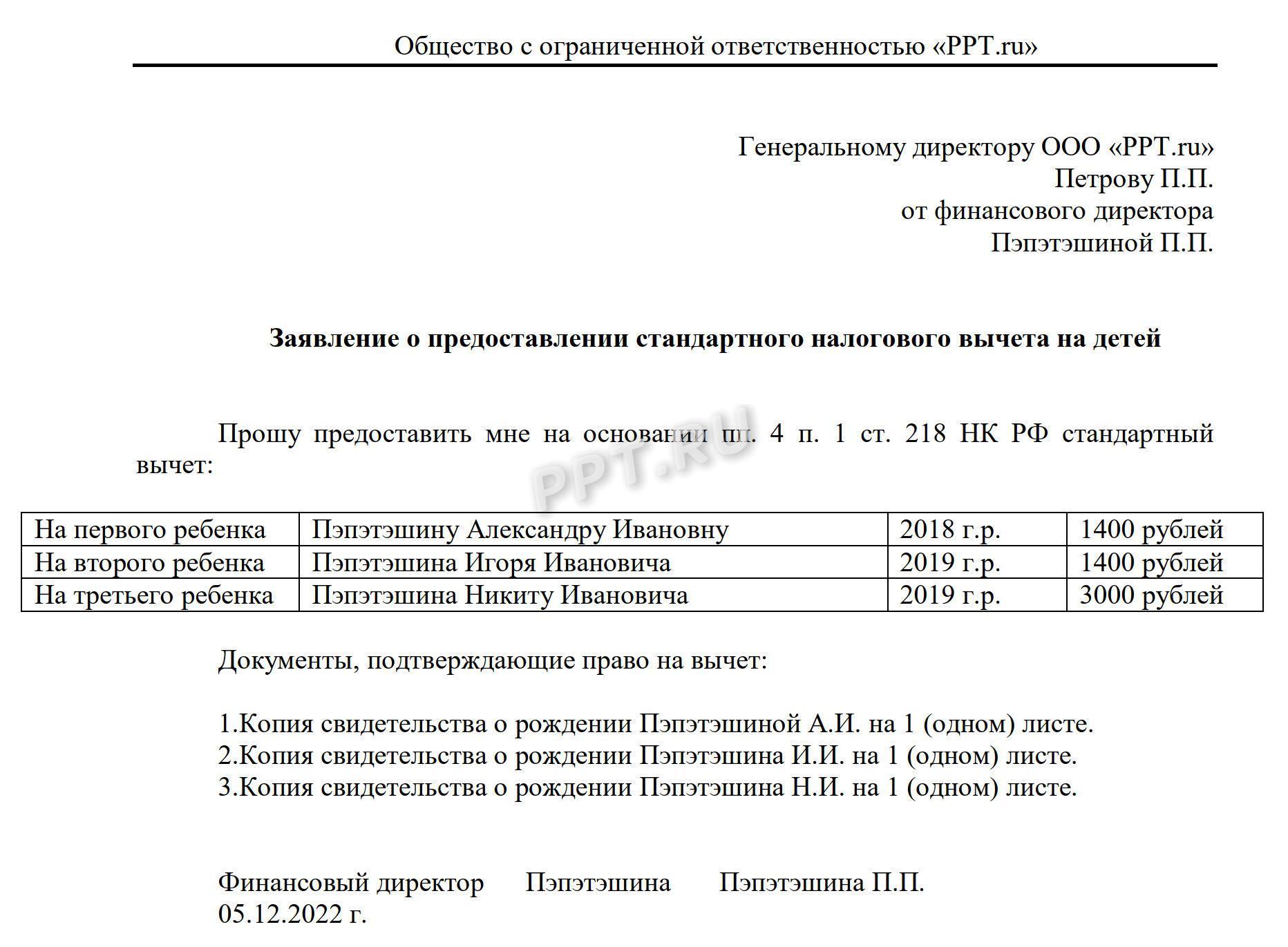

Заявление (код вычета 126 и 127) выглядит так:

Как написать заявление на стандартные вычеты на детей

Не имеет никакого значения, как написано заявление: от руки либо машинописным текстом.

Если так получилось, что работник не подал документы вовремя, то вернуть лишний уплаченный НДФЛ он вправе из бюджета, отправив в налоговую инспекцию декларацию 3-НДФЛ. Она подается ежегодно до 30 апреля года, следующего за отчетным, до прекращения права на получение льготы.

Подробнее: как заполнить и сдать декларацию 3-НДФЛ

Ежегодная подача заявления не предусмотрена (смотрите письмо Минфина № 03-04-05/107755 от 29.12.2021, письмо Минфина № 03-04-05/63596 от 21.07.2020), но бухгалтер вправе попросить переписать документ, если:

- требуется указание года, в котором предоставлена льгота;

- предусматривается указание конкретной суммы, а ее размер изменился.

И чтобы не заниматься переписыванием и сбором документов еще раз, напишите бессрочное заявление.

Если сотрудник в отчетном году уже пользовался льготой, то при поступлении на новое место работы он обязан предоставить справку о доходах с предыдущего места работы. Кроме того, в перечень предоставляемых документов входят:

- документ о заключении (расторжении) брака;

- справка из органов опеки;

- решение суда об усыновлении и т. д. (в зависимости от кода льготы).

Какие документы предоставить для получения вычета на ребенка

Обобщим документы, которые необходимо приложить к заявлению на предоставление вычета по НДФЛ:

- копия свидетельства о рождении на каждого ребенка;

- оригинал справки о том, что ребенок учится на очной форме обучения, в ординатуре, аспирантуре и т. д. (если ему от 18 до 24 лет);

- документы, подтверждающие инвалидность (в случае ее наличия);

- справка о доходах с предыдущего места работы, если вы устраиваетесь на работу не с начала периода;

- документы о регистрации брака.

Может пригодиться: какие документы нужны для получения налогового вычета на медицинские услуги

Могут ли два родителя написать заявку одновременно

Если оба супруга трудятся и платят с зарплаты НДФЛ, то они оба имеют возможность получить эту льготу. Важно отметить, что не имеет никакого значения, работают родители в одной организации или в разных.

Рассмотрим варианты, когда вправе получить двойное налоговое послабление.

Двойное снижение налогооблагаемой базы

Если один из супругов безработный, то он имеет право отказаться от льготы по НДФЛ в пользу второго. Тогда в пакет документов при оформлении работающему родителю вложите справку с места работы супруга, что он не получает послабление, и напишите непосредственный отказ от него.

Если у ребенка остался один родитель, то он вправе претендовать на льготу в двойном объеме. Она действует до момента, пока родитель не вступит в новый брак или отпрыск не достигнет определенного возраста.

Один из супругов вправе отказаться от послабления в пользу другого. Такое же право есть у приемных мамы и папы.

При этом должны соблюдаться два условия:

- оба родителя получают доходы, облагаемые НДФЛ в 13%;

- доход родителя, который отказывается в пользу другого, не превысил 350 000 руб. с начала года (пп. 4 п. 1 ст. 218 НК РФ, письмо Минфина № 03-04-06/8872 от 21.03.2013).

Второй родитель обязан предоставить справку о доходах с места работы, и ее придется предоставлять ежемесячно. А вот у опекунов и попечителей такого права нет.

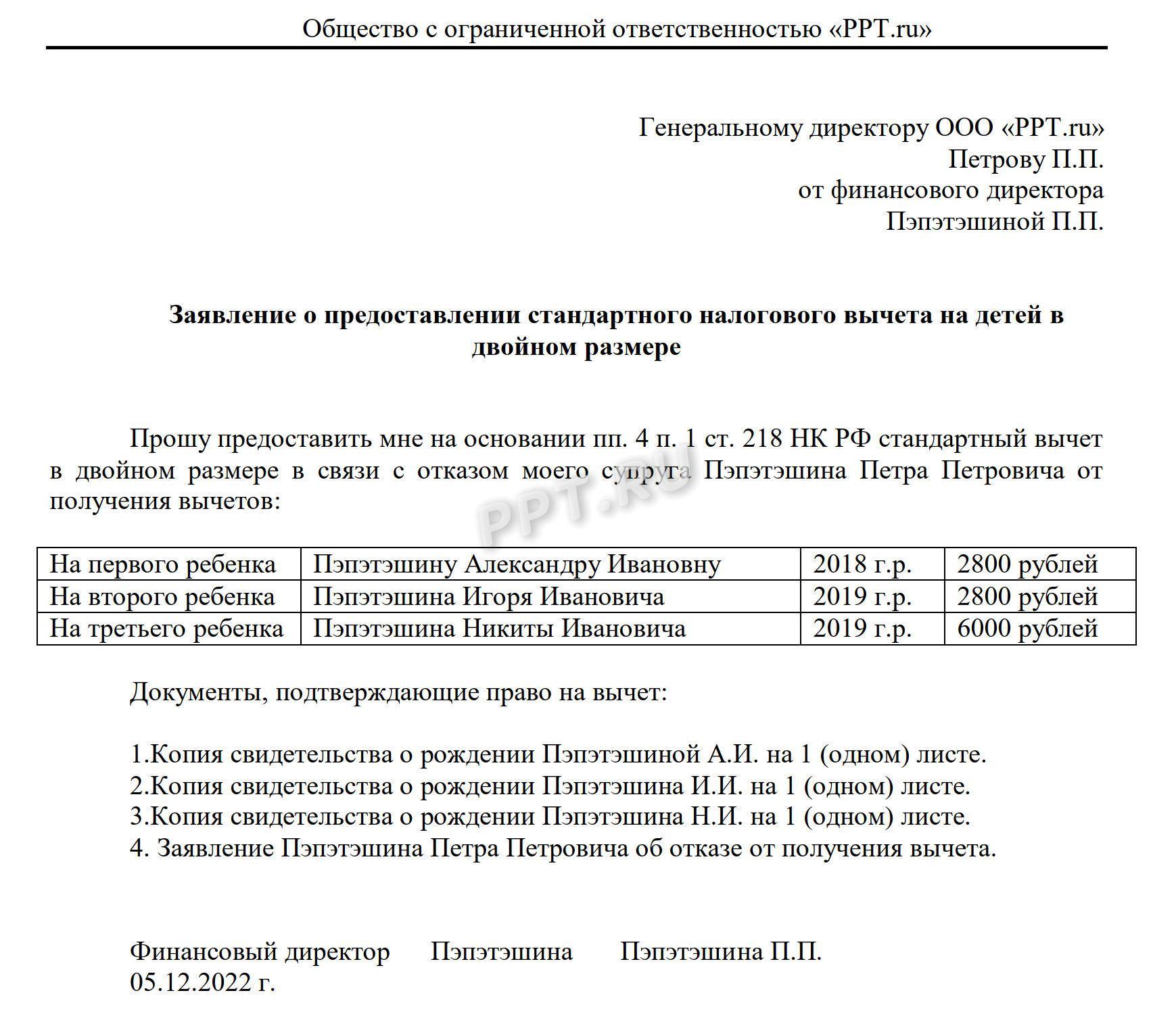

Вот пример заявления на предоставление налогового вычета в двойном размере.

Как получить вычет на детей в двойном размере

Размер вычета

Размер зависит от количества детей в семье. За первого и второго — 1400 рублей, за третьего и т. д. — 3000 рублей. Если ребенок — инвалид, то для родителей налог уменьшается на 12 000 рублей. Для усыновителя, опекуна, попечителя — на 6000 рублей.

Куда обратиться, если вычет не получен вовремя

Сообщать о том, что сотрудник вправе получить НВ, работодатель не обязан: нет заявления — нет вычета. Но обычно бухгалтерия или отдел кадров дают бланк для заполнения при трудоустройстве. Если по какой-то причине сотрудник не воспользовался НВ, он вправе обратиться к работодателю с письменным заявлением осуществить пересчет и вернуть ему излишне удержанную сумму на основании п. 1 ст. 231 НК РФ. Второй способ — обратиться с аналогичной просьбой в налоговую инспекцию. В ИФНС необходимо сдать декларацию 3-НДФЛ, прилагая справки о доходах со всех мест трудоустройства за пересчитываемые периоды.

Читайте также: что делать, если не пришла соцвыплата

Важно

Определили, в каких отраслях можно применять пониженные ставки по УСН в 2026 году

Важно

Определили, в каких отраслях можно применять пониженные ставки по УСН в 2026 году