Налогоплательщик вправе получить налоговый вычет за медицинские услуги, оформив возврат НДФЛ на сумму лечения или лекарств. Рассказываем, куда обращаться за возвратом и какие документы потребуются.

Навигация

Что такое налоговый вычет на лечение

Закон предусматривает налоговый вычет на медицинские услуги — это возврат налогоплательщику уплаченной им суммы НДФЛ.

НДФЛ перечисляют в бюджет работодатели, заказчики по договорам ГПХ (если они выступают налоговым агентом) или физлица самостоятельно.

В каких случаях можно получить возврат 13% за медицинские услуги?

Возврат НФДЛ допустим за (пп. 3 п. 1 ст. 219 НК РФ):

- медицинские услуги;

- дорогостоящее лечение;

- лекарственные средства;

- страховые взносы по ДМС;

- санитарно-курортные путевки в части стоимости лечения.

Суммы за медицинские услуги и дорогостоящее лечение вернут, если они указаны в списках, утвержденных правительством (пп. 3 п. 1 ст. 219 НК РФ; Перечни, утв. постановлением Правительства РФ от 08.04.2020 № 458).

Постановление № 458 закрепляет перечень дорогостоящего лечения для налогового вычета, в него входят, например, паллиативная помощь по поддержанию работоспособности органов на дому, терапия бесплодия методом ЭКО и пр.

Перед тем как сделать налоговый вычет за медицинские услуги, проверьте наличие лицензии у медицинской организации (абз. 6 пп. 3 п. 1 ст. 219 НК РФ).

Подробнее: какие документы нужны для налогового вычета на лекарства

Кто может получить возврат НДФЛ за лечение

Право на возмещение НДФЛ имеет физлицо, оплатившее мед. услуги:

- себе и супругу;

- родителям и детям до 18 лет (в том числе усыновленным);

- детям до 24 лет в случае их обучения по очной форме;

- подопечным и опекаемым до 18 лет, до 24 лет при их обучении по очной форме.

Сколько вернут за лечение

Возместят фактически понесенные расходы в пределах 120 000 руб. за календарный год. Для дорогостоящего лечения лимит не установлен, затраты вернут в полном объеме.

При расчетах учитывают сумму НДФЛ, уплаченную налогоплательщиком за год: если расходы на лечение превышают размер взносов по НДФЛ, то возместят максимальную сумму в пределах уплаченного налога. Супруги вправе разделить расходы для возмещения.

Неиспользованный остаток вычета не переносят на следующий год (Письмо ФНС России от 16.08.2012 № ЕД-4-3/13603@).

Дополнительно: как вернуть деньги за неоказанные услуги

Как получить налоговый вычет за лечение

Предусмотрено два способа, как вернуть 13 процентов за медицинские услуги:

- через работодателя;

- через налоговую инспекцию.

Работодатели, применяющие автоматизированную упрощенную систему налогообложения, такую услугу не предоставляют.

Через работодателя

Вот как оформить налоговый вычет за медицинские услуги через работодателя:

Шаг 1. Подготовьте подтверждающие документы.

К таким документам относятся:

- копии чеков;

- выписки с банковских счетов;

- договор на медицинские услуги;

- справка о стоимости лечения;

- подтверждение родства, если возмещение оформляют за родственников.

Копии чеков, выписки со счетов и договор не обязательны к предоставлению при наличии справки.

Для возмещения за лекарства дополнительно потребуются:

- рецептурный бланк;

- сведения из медицинской документации, если лекарство нерецептурное (выписка из карты).

Для возмещения за ДМС — копия страхового полиса или договора.

Шаг 2. Отправьте в ФНС заявление за возврат.

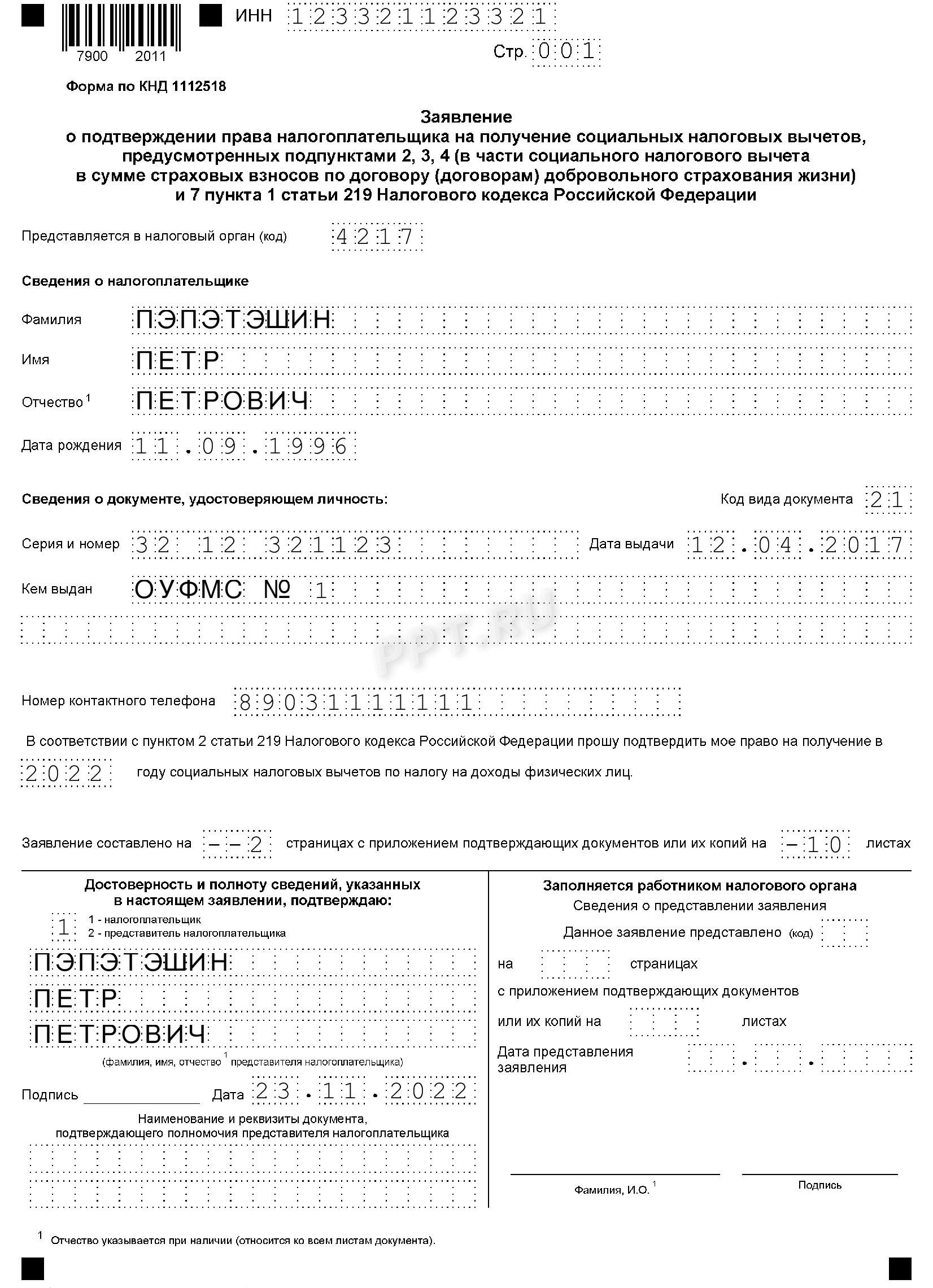

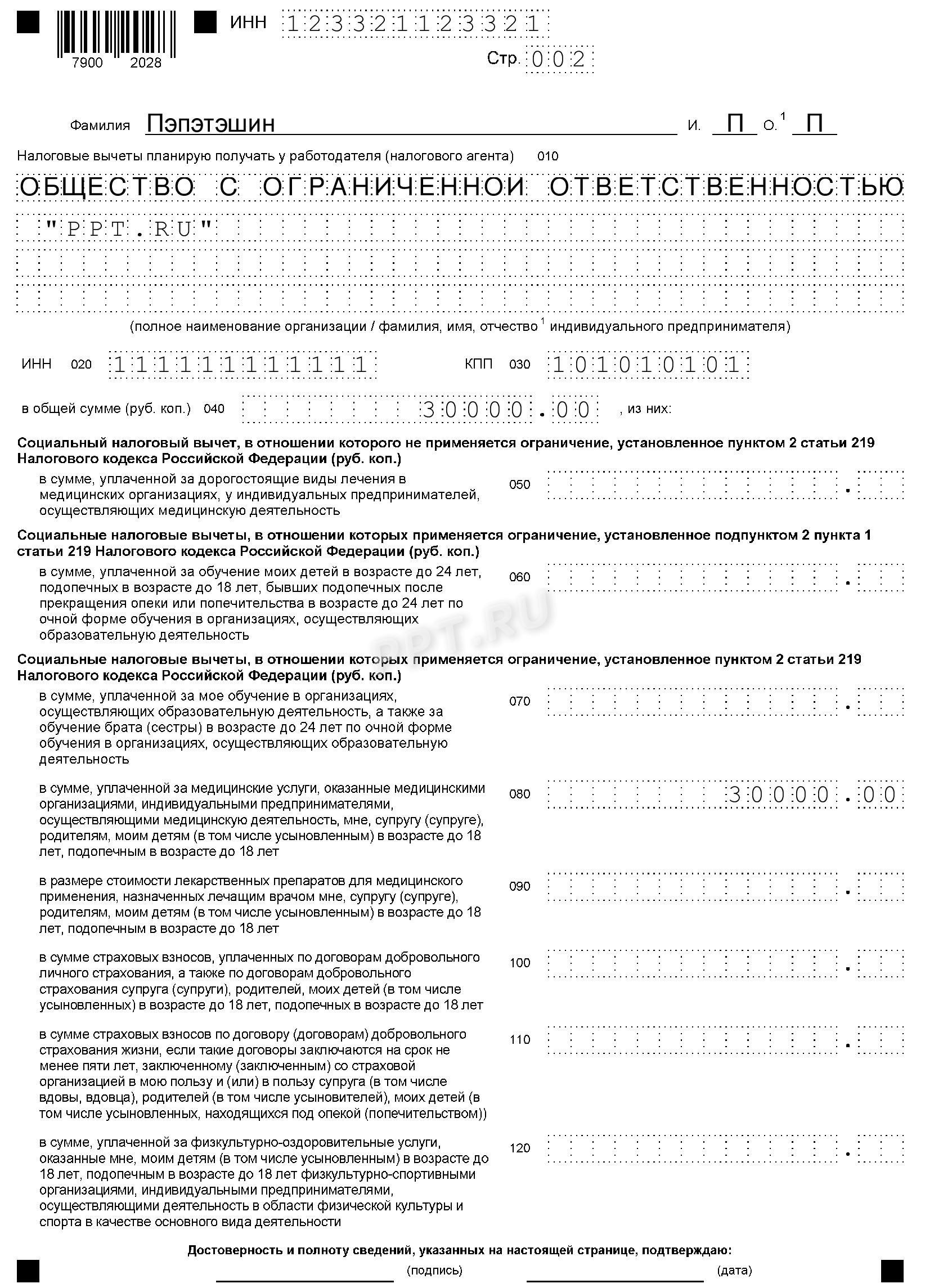

Заявление составляют по форме, утв. Приложением № 1 к Приказу ФНС России от 17.08.2021 № ЕД-7-11/755@:

Образец заполнения заявления на вычет за мед. услуги

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Его направляют в ИФНС по месту жительства через личный кабинет налогоплательщика, почтой или лично через приемную. К заявлению приложите подтверждающие расходы документы.

В течение 30 дней инспекция рассмотрит заявление и направит работодателю уведомление.

Шаг 3. Подайте работодателю заявление на возмещение НДФЛ.

Работодатель после получения уведомления из ФНС и заявления работника перечисляет ему сумму к возврату.

Заявление для работодателя составляют в свободной форме, подтверждающие расходы документы не требуются.

Через ФНС

А вот как получить налоговый вычет за лечение в 2025 г. через ФНС:

Шаг 1. Заполните налоговую декларацию 3-НДФЛ.

Декларацию заполняют по Приложению № 1 к Приказу ФНС России от 15.10.2021 № ЕД-7-11/903@.

К декларации прилагают аналогичные документы для налогового вычета за лечение в 2025 году, как в предыдущей инструкции для работодателя. Дополнительно понадобится справка о доходах и заявление (Приложение № 1 к декларации).

В заявлении укажите банковские реквизиты для перечисления.

Заполнение декларации доступно на сайте ФНС и в личном кабинете налогоплательщика:

Шаг 2. Направьте пакет документов в ФНС.

Документы направляют в инспекцию по месту жительства почтой, через МФЦ или личный кабинет налогоплательщика, через Госуслуги, вручают нарочно.

Шаг 3. Дождитесь решения налоговой.

ФНС рассмотрит документы в течение трех месяцев и направит уведомление о результатах рассмотрения.

При принятии положительного решения выплату проведут в течение месяца.

Может пригодиться: как оформить отпуск на санаторно-курортное лечение

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Подскажите, пожалуйста, есть ли смысл заново заполнять декларацию, или же такая задержка допустима и стоит ещё немного подождать?

Получить вычет через работодателя возможности нет, т.к. у них упрощённая система налогообложения.

Второе. Если от налоговой нет ответа, повторно заполнять декларацию смысла не имеет. Но имеет смысл подать запрос в налоговую на тему "что не так с моей декларацией, где деньги". Это обычно налоговиков бодрит.