Новый налоговый режим для самозанятых — это спецрежим для физических лиц, в том числе индивидуальных предпринимателей, предусматривающий уплату налога на профессиональный доход.

Навигация

Кто вправе перейти на такой режим

В соответствии с законом от 27.11.2018 № 422-ФЗ (в ред. от 08.06.2020), с 2019 года для самозанятых граждан в РФ существует специальный налоговый режим — НПД. Объектом налогообложения являются виды доходов, перечисленные в п. 70 ст. 217 НК РФ.

Спецрежим вправе применять физические лица, в том числе ИП, за исключением перечисленных в ст. 4 закона. В частности, этот режим не применяется:

- лицами, имеющими наемных работников;

- гражданами, осуществляющими продажу подакцизных товаров и товаров, подлежащих обязательной маркировке;

- лицами, применяющими иные режимы налогообложения, и др.

Для перехода на новый спецрежим не требуется подача уведомления в ФНС. Налогоплательщики не сдают отчетность и декларации и не уплачивают страховые взносы. Регистрация в качестве самозанятого осуществляется дистанционно:

- через мобильное приложение;

- на сайте ФНС;

- через банк или портал госуслуг.

Эксперты КонсультантПлюс рассказали, как ИП перейти на самозанятость: какие документы понадобятся и придется ли закрывать юрлицо. Используйте эти инструкции бесплатно.

В каких регионах он работает

Режим действует на всех регионах России. Вступление в силу регламентировано нормативными актами субъектов РФ, изданными в соответствии с законом № 422-ФЗ.

Для каких видов деятельности подходит

Налоговый режим подходит для граждан, которые:

- Не имеют работодателя при осуществлении деятельности, облагаемой налогом на профессиональный доход (НПД).

- Не имеют сотрудников в штате.

- Не попадают в перечень исключений в соответствии со ст. 4 и 6 закона 422-ФЗ. В частности, по налоговой базе лимит в год у самозанятых составляет 2,4 миллиона рублей.

- Получают доходы от ведения деятельности по выполнению работ и оказанию услуг в пользу физических и юридических лиц, сдачи собственного имущества в аренду, продажи товаров собственного производства.

Ставки налогов

Уплачивает самозанятый 4 процента с доходов от реализации товаров, работ или услуг в пользу физических лиц и 6 процентов — в пользу юридических лиц и ИП.

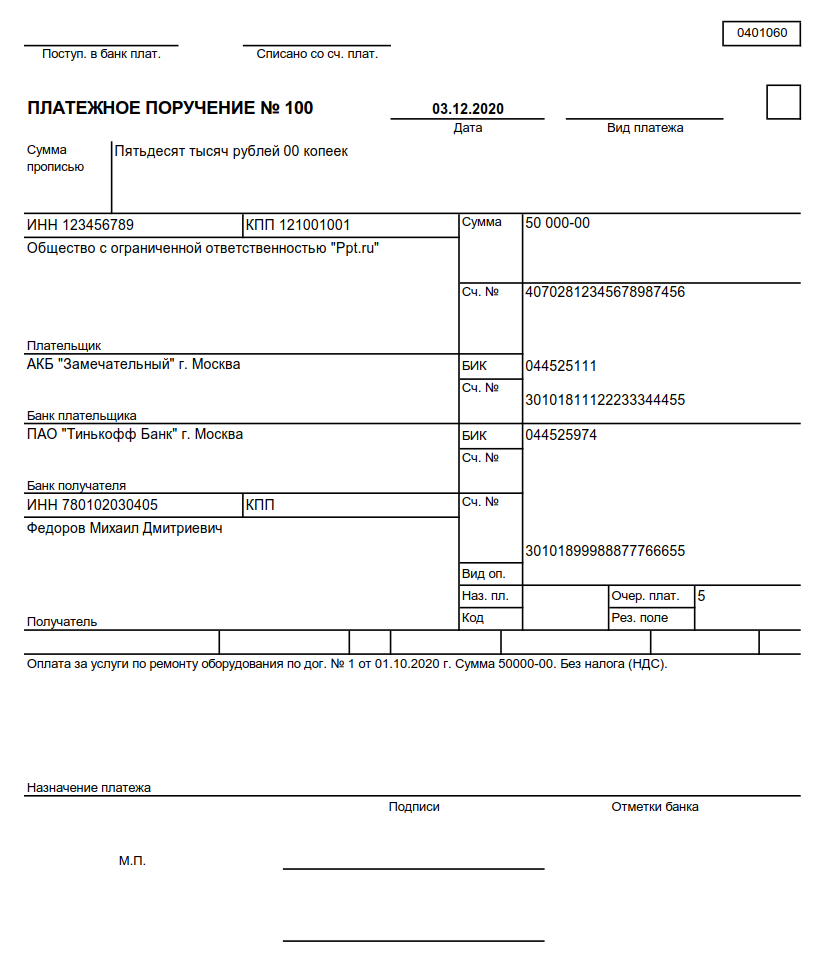

В частности, бухгалтер вправе зарегистрироваться в качестве самозанятого в том случае, если он не состоит в трудовых отношениях с компанией, которой оказывает услуги по бухгалтерскому сопровождению. Лицо, оказывающее услуги, не обязано соблюдать правила внутреннего распорядка, установленный режим рабочего дня и другие требования для штатных сотрудников. Но и налоги для самозанятых бухгалтеров в 2026 году полностью ложатся на их плечи: гражданин заплатит в бюджет 4% самостоятельно, а компания включит оплату бухгалтерских услуг в затраты. Оплатить услуги самозанятого компания вправе наличными из кассы или через банк. Платежное поручение выглядит так:

Порядок уплаты страховых взносов

В перечень льгот для самозанятых, установленных законом 422-ФЗ, входит освобождение от уплаты НДФЛ и страховых взносов (п. 11 ст. 2 закона). Часть НПД поступает в Пенсионный фонд РФ. Для включения в трудовой стаж периодов, отработанных на спецрежиме, страховые взносы следует уплачивать в добровольном порядке.

Налоговая и бухгалтерская отчетность

НПД не предусматривает обязанности сдачи налоговых деклараций и бухгалтерской отчетности. Исключения составляют ИП, уплачивающие НДС по импорту. Такие предприниматели обязаны сдавать налоговую декларацию по НДС в части расходов на ввозимую продукцию.

Обязанность по сдаче отчетности по НДФЛ возникает в том случае, если гражданин получал доход, не относящийся к объекту налогообложения по НПД. К таким доходам относится, например, продажа имущества. Суммы, облагаемые НПД, в декларацию 3-НДФЛ для самозанятых в 2026 году включаться не будут (письмо Минфина № 03-04-07/27483 от 07.04.2020).

Кроме того, обязанность по уплате налогов возникнет при превышении максимальной суммы дохода для самозанятых в 2026 — 2 400 000 руб. В этом случае суммы сверх этого лимита подлежат налогообложению по УСН, ОСНО или ЕНВД. Таким образом, гражданин, получивший доход в текущем году свыше 2,4 млн руб., утрачивает право на применение режима НПД и обязан зарегистрироваться в качестве индивидуального предпринимателя (письмо ФНС от 19.04.2019 № СД-4-3/7496@).

Налогоплательщик обязан сделать расчет налога для самозанятых граждан в 2026 году самостоятельно. Срок оплаты — не позднее 25 числа следующего месяца. Оплата производится через мобильное приложение «Мой налог» либо через банк. Самозанятый вправе разрешить автоматическое списание банком суммы налога на реквизиты ФНС.

Другие материалы раздела Налоги

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз