Авансовые платежи по налогу на прибыль в 2026 году для юридических лиц платят в бюджет через единый налоговый платеж. Налогоплательщики, которые перечисляют аванс по прибыли, обязаны соблюдать особый порядок расчета.

Навигация

- Коротко о главном: 5 пунктов

- Изменения по налогу на прибыль с 2026 года

- Плательщики авансов по налогу на прибыль

- Порядок начисления авансовых платежей

- Платим один раз в квартал авансовые платежи по налогу на прибыль

- Пример расчета поквартальных платежей по налогу на прибыль

- Как считать ежемесячные платежи по налогу на прибыль

- Как рассчитать авансы по фактическим показателям

- Как поступить с переплатой

- Сроки уплаты авансов по прибыли

- Как оплатить аванс и отразить в учете

- Ответы на частые вопросы

Коротко о главном: 5 пунктов

- Авансы по налогу на прибыль платят юридические лица на общей системе налогообложения.

- Авансовые платежи делают через единый налоговый счет и единый налоговый платеж.

- Существует три способа расчета авансов: ежеквартально, ежеквартально с авансами в течение квартала и ежемесячно по фактической прибыли.

- Ежеквартальные авансы платят некоторые учреждения бюджетной сферы и компании с выручкой не более 15 миллионов рублей за квартал.

- Ежемесячные авансы по фактической прибыли могут платить все организации на ОСНО, подав соответствующее заявление в ИФНС.

Изменения по налогу на прибыль с 2026 года

- Изменили правила применения коэффициента 2 при приобретении прав на использование программ, баз данных, ПАК. С 2026 года для применения повышающего коэффициента к расходам на лицензию, в договоре нельзя предусматривать право передавать эту лицензию другим лицам.

- Скорректирован перечень имущества, не подлежащего амортизации. С 2026 года имущество, купленное или созданное на бюджетные деньги, исключили из перечня активов, стоимость которых не переносится в расходы с помощью амортизации. Но на практике списать эти затраты через амортизацию все равно не получится, поскольку они изначально не формируют стоимость основного средства для налогообложения (п. 1 ст. 257 НК РФ).

- Продлили запрет на уменьшение налоговой базы более чем на 50 % на убытки прошлых лет до 2030 года.

- Расширили перечень организаций, которым нельзя использовать льготные ставки по налогу на прибыль для IT-компаний. Расширили круг компаний, которым запрещено применять льготные ставки 5 и 0 %. Запрет теперь касается участников «Сколково», отказавшихся от его льгот, и участников инновационных научно-технологических центров.

- Ограничили ряд преференций для иноагентов и компаний, в которых они участвуют с долей 10 % или более. Они лишаются ряда льгот, к примеру, по неучету безвозмездно полученного имущества и по пониженным ставкам.

- Введены специальные правила исчисления налога на прибыль для некоторых участников МГК. Для некоторых участников МГК действует специальный расчет налога по ставке 15 %, если их коэффициент налоговой нагрузки меньше 0,15.

- На отдельных субъектов игорного бизнеса распространен общеустановленный порядок налогообложения прибыли. С 2026 года доходы и расходы от деятельности по организации и проведению азартных игр в букмекерских конторах и тотализаторах учитываются при определении налоговой базы по налогу на прибыль. Помимо этого налога, организаторы таких игр должны уплачивать налог на игорный бизнес.

Кроме того, с 2026 года изменили порядок применения регионального и федерального инвестиционных налоговых вычетов.

По региональному вычету:

- Уточнили лимит: сумму налога, перечисляемую в федеральный бюджет, можно уменьшить на вычет не более чем на 3 % от налоговой базы. С 2031 года этот лимит составит 2 %.

- Расширили права регионов. С 01.01.2026 региональные власти получили право устанавливать на своей территории дополнительные виды расходов, по которым плательщики смогут применить инвестиционный вычет. Уменьшать в этом случае разрешено только часть налога, которая идет в региональный бюджет.

По федеральному вычету:

- Ввели новые ограничения: с 1 января 2026 года вычет нельзя применить в отношении основных средств и нематериальных активов, если они не подлежат амортизации, их стоимость сформирована за счет полученных субсидий и по ним уже применялся повышающий коэффициент к расходам.

- Закрепили предельный размер вычета. Сумма вычета не должна превышать 5 % от налоговой базы. Это обеспечивает минимальный платеж в федеральный бюджет в размере 3 %.

Плательщики авансов по налогу на прибыль

Обязанность по уплате и исчислению авансовых выплат по налогу на прибыль ложится на всех экономических субъектов, которые выбрали общую систему налогообложения (ОСНО) как основной режим. Нормами Налогового кодекса установлено, кто платит авансы по налогу на прибыль, — юридические лица на ОСНО, но порядок и сроки уплаты у разных организаций отличаются. Нормы прописаны в ст. 287 НК РФ. Не исчисляют и не уплачивают авансы на основании п. 3 ст. 286 НК РФ театры, музеи, библиотеки, концертные организации, которые являются бюджетными.

Налог на прибыль и авансы по нему платят через единый налоговый счет (ЕНС) и единый налоговый платеж (ЕНП). ЕНП — это денежные средства, которые компания перечисляет на спецсчет Казначейства для исполнения обязанности по налогам и сборам. Реквизиты перечисления едины. Деньги отправляют на счет Казначейства России (ФНС России). В рамках начисления налога на прибыль осталось разделение по видам бюджета — региональный и федеральный, а перечисление идет на ЕНС. В учете компаний используется счет 68.90 «Единый налоговый счет». По итогам подачи уведомления или декларации программа автоматически переносит начисления на ЕНС.

Подробнее:

Порядок начисления авансовых платежей

НК определяет три способа расчета в зависимости от категории налогоплательщика:

- ежеквартально без внесения авансовых платежей в течение квартала. Таким пользуются обычно компании с невысокой суммой дохода от реализации. Сформировали декларацию, рассчитали сумму к уплате и единовременно перечислили ее в бюджет;

- ежеквартально, но со внесением авансовых платежей в течение квартала. Налогоплательщик в момент формирования декларации определяет сумму авансовых платежей к уплате на следующий период. На основании ст. 287 НК РФ авансы уплачиваются не позднее 28-го числа каждого месяца отчетного периода (если иное не установлено в НК РФ);

- ежемесячно, исходя из фактически полученной прибыли. Уплата происходит не позднее 28-го числа месяца, следующего за месяцем, по итогам которого налогоплательщик рассчитал прибыль.

Способ 1. Ежеквартально только по итогам отчетного периода (п. 3 ст. 286 НК РФ)

По правилам квартальные авансовые платежи налога на прибыль уплачивают такие налогоплательщики:

- учреждения бюджетной сферы. Важно учесть, что библиотеки, театры, музеи, концертные организации исключены из этого перечня;

- иностранные компании, которые осуществляют свою деятельность на территории России через постоянные представительства;

- выгодоприобретатели по договорам доверительного управления;

- экономические субъекты, участвующие в простых товариществах, но только в отношении доходов, полученных от участия в простых товариществах;

- коммерческие компании, выручка которых не превысила лимит выручки в 15 млн рублей за каждый из кварталов;

- иные категории организаций, поименованные в пункте 3 статьи 286 НК РФ.

Способ 2. Ежеквартально, со внесением авансовых платежей

На основании п. 2 ст. 286 уплачивают все категории налогоплательщиков, за исключением тех, кто платит ежеквартально или по фактической прибыли ежемесячно.

В первом варианте авансы исчисляются с доплатой за квартал. Таким вариантом авансирования пользуются все остальные экономические субъекты, которые не попали в вышеуказанный перечень (п. 3 ст. 286 НК РФ). Определен и лимит ежемесячных авансовых платежей по налогу на прибыль в 2026 году: ежемесячные авансы платят, если выручка за предшествующие 4 квартала превысила 15 млн рублей за каждый квартал (п. 3 ст. 286 НК РФ).

Способ 3. Ежемесячно, исходя из фактической прибыли

Вправе применить любая организация на ОСНО. Для перехода на эту систему взаиморасчетов с бюджетом придется подать заявление в территориальное отделение ИФНС. Компания обязана уведомить инспекцию в срок до 31 декабря предыдущего года о намерении перейти на уплату ежемесячных платежей по фактический прибыли. Уведомить ИФНС вправе в свободной форме или заполнить утвержденный бланк из Письма ФНС № СД-4-3/6802 от 22.04.2020. В 2022 году действовал особый порядок перехода, который был разъяснен в Письме ФНС № СД-4-3/4747@ от 19.04.2022 «О переходе на уплату ежемесячных авансовых платежей исходя из фактической прибыли» и указан порядок перехода:

Чтобы воспользоваться правом, налогоплательщик обязан уведомить об этом налоговый орган не позднее 20-го числа месяца, на который приходится окончание отчетного периода, начиная с которого он переходит на уплату ежемесячных авансовых платежей исходя из фактической прибыли.

В 2026 году он больше не применяется, переходить можно только по итогам года.

Вот сводная таблица авансовых платежей по налогу на прибыль в 2026 году для юридических лиц и периодичность их уплаты:

| Периодичность зачисления авансовых платежей по ННПО | Категория плательщика | Условия применения |

|---|---|---|

| Ежеквартально |

|

Налоговая инспекция не уведомляет налогоплательщиков о возникновении права на ежеквартальные авансы по прибыли. Компания самостоятельно определяет систему расчетов с ФНС. |

| Ежемесячно и ежеквартально | Все остальные организации, не указанные в перечне, приведенном выше. | При возникновении обязательств зачислять авансовые транши в бюджет помесячно и поквартально ФНС не уведомляет налогоплательщика. Организация самостоятельно определяет вариант расчетов с бюджетом и извещает налоговиков. |

| Ежемесячные авансовые платежи по налогу на прибыль, исходя из фактической прибыли | Вправе применять любой экономический субъект, использующий ОСНО. Если фирма выбрала ежемесячное авансирование, то придется сдавать ежемесячные декларации по ННП. | Уведомите ИФНС в установленном порядке о переходе на оплату авансов по фактическим показателям. |

Теперь рассмотрим, как рассчитать и уплатить в бюджет авансирование по каждому варианту расчетов.

Платим один раз в квартал авансовые платежи по налогу на прибыль

Если ваша компания вправе исчислять и уплачивать прибыльные авансы один раз в 3 месяца, то поквартальный расчет авансовых платежей по налогу на прибыль ведется по определенному алгоритму.

Для начала необходимо определить размер налогового обязательства за отчетный период.

где:

- АПотч.пр. — авансовое перечисление денег за отчетный период времени;

- НБотч.пр. — налоговая база, исчисленная нарастающим итогом за период;

- Ст — ставка налога, предусмотренная НК РФ.

Теперь определим, чему равен авансовый платеж к уплате в бюджет:

где:

- АП к уп. — сумма денежных средств, обязательных к уплате в ИФНС в счет налога на прибыль, за квартал;

- АПотч.пр. — сумма авансового перечисления за отчетный период, исчисленный нарастающим итогом;

- АПпредш.пр. — уплаченные авансы за предшествующие кварталы в рамках одного отчетного периода.

Таким образом, налог, подлежащий уплате в бюджет, уменьшается на уплаченные авансовые суммы. Если итогом деятельности компании за год стал убыток, то платить не надо, сумма к уплате равна нулю.

Используйте бесплатно инструкции от КонсультантПлюс, по порядку уплаты налога на прибыль и авансовых платежей.

Пример расчета поквартальных платежей по налогу на прибыль

Простой пример, как рассчитать авансовые платежи по налогу на прибыль за 1 квартал 2026 года: доходы за первые три месяца отчетного периода составили 1 000 000 рублей, расходы — 900 000 рублей.

Вычислим налогооблагаемую базу:

1 000 000 — 900 000 = 100 000 руб.

Начисление компания ведет по видам бюджета, а платеж совершает на ЕНС.

100 000 × 8 % = 8000 — в федеральный бюджет;

100 000 × 17 % = 17 000 — в региональный.

Рассмотрим пример сложнее. Как рассчитать авансовые платежи по налогу на прибыль за 3 квартал 2026 года ООО «Ppt.ru»: организация на ОСНО, доходы от реализации и внереализационные доходы за 9 мес. 2026 г. составили 14 000 000; расходы, уменьшающие сумму доходов от реализации, и внереализационные расходы — 13 000 000. Не забудьте, что начисление происходит в рамках бюджета, а уплата производится на единый налоговый счет.

Определим налогооблагаемую базу:

14 000 000 — 13 000 000 = 1 000 000.

Рассчитаем сумму налога в федеральный бюджет (ФБ):

1 000 000 × 8 % = 80 000.

В региональный (РБ):

1 000 000 × 17 % = 170 000.

Доходы и расходы в декларации за 9 мес. 2026 г. заполняются нарастающим итогом с начала года, то есть сумма налога в размере 250 000 — это совокупный результат периода.

Определим сумму к доплате в бюджет по итогам декларации за 9 мес. 2026 г. (предположим, за 1-й кв. 2026 г. ООО уплатило в бюджет 25 000 (в т. ч. 8000 — в ФБ, 17 000 — в РБ), за 2-й кв. 2026 г. — 50 000 (16 000 — в ФБ, 34 000 — в РБ).

Сумма к уплате в ФБ за 9 мес. 2026 г. составит:

80 000 — 8000 — 16 000 = 56 000.

В РБ за 9 мес. 2026 г.:

170 000 — 17 000 — 34 000 = 119 000.

Таким образом, по итогам 9 мес. 2026 г. ООО «Ppt.ru» обязано перечислить в ИФНС за 3-й квартал 2026 г. 175 000 рублей (в т. ч. в ФБ — 56 000, в РБ — 119 000).

Как считать ежемесячные платежи по налогу на прибыль

Если экономический субъект не отвечает требованиям п. 3 ст. 286 НК РФ, то, помимо ежеквартальных расчетов, придется платить ежемесячные авансы. Они уменьшают итоговую сумму к уплате в бюджет аналогичным образом.

Порядок исчисления для тех, кто платит ежемесячные авансовые платежи по налогу на прибыль, такой:

- Помесячный транш первого квартала года равен помесячному платежу 4-го кв. предшествующего года. Как определить ежемесячный аванс в 1-м квартале, если компания платит авансирование ежемесячно, но базу определяет поквартально? Например, авансирование января 2026 года равно помесячной оплате в 4-м кв. 2025 г.

- Перечисления во втором квартале аналогичны 1/3 от суммы уплаченного авансирования за 1-й квартал. То есть выплата за апрель или май 2026 года равна 1/3 от квартального аванса за 1-й кв. 2026 г.

- Месячные выплаты за 3-й квартал определяются как 1/3 от разницы аванса за полугодие и 1-й квартал. Например, сумма за июль 2026 г. рассчитывается по формуле: (АП за 1-е полугодие — АП за 1-й кв. 2026 г.) / 3.

- Помесячный расчет авансов в декларации по налогу на прибыль за год исчисляют аналогично третьему кварталу: расчет авансовых платежей (к примеру, за октябрь или ноябрь 2026 г.) определяется как разница авансов за 9 месяцев и 1-е полугодие, разделенная на три.

Применять такой расчет обязаны все компании, которые не попали в перечень п. 3 ст. 286 НК РФ. Компания платит ежемесячные авансовые платежи по налогу на прибыль, если выручка за предшествующие 4 квартала превысила в среднем 15 млн рублей. Такая организация обязана самостоятельно перейти на помесячную оплату.

Как рассчитать авансы по фактическим показателям

Если организация приняла решение платить в бюджет по фактическим показателям полученной прибыли, то придется подать соответствующее заявление в инспекцию. Такой формат взаимодействия с бюджетом подойдет для экономических субъектов, деятельность которых носит сезонный характер. Авансирование исчисляется, исходя из фактической прибыли за отчетный месяц. Кроме того, компании придется сдавать ежемесячные декларации.

Отчетными периодами признаются месяц, два месяца, три и т. д. Сумма к уплате в бюджет исчисляется как налогооблагаемая база, помноженная на ставку обязательства. Сумма аванса исчисляется как разница между начисленным платежом и уже уплаченным.

Используйте калькулятор налога на прибыль:

Как поступить с переплатой

Нередко результатом деятельности за отчетный период является убыток: за определенное время доходы компании значительно меньше затрат.

К примеру, ООО «Ppt.ru» в 1-м кв. 2026 г. произвело оплату авансовых платежей по налогу в сумме 300 000 руб. В течение 2-го кв. 2026 г. сумма помесячных перечислений в бюджет составила тоже 300 000 руб. А вот сумма налогового обязательства к уплате за 1-е полугодие 2026 г., исчисленная нарастающим итогом, составила всего 450 000 рублей. Следовательно, за ООО «Ppt.ru» теперь числится переплата авансовых платежей по налогу на прибыль на сумму 150 000 рублей. Ее используют либо для зачета в счет иных платежей, либо возвращают с ЕНС. Для этого подайте специальные заявления в инспекцию: для зачета — по форме КНД 1150057, для возврата — по форме КНД 1112542 (Приказ ФНС № ЕД-7-8/1133@ от 30.11.2022).

Сроки уплаты авансов по прибыли

Сроки уплаты установлены действующим налоговым законодательством — за их нарушение налогоплательщику начислят пени (п. 3 ст. 58, ст. 75 НК РФ). Предельные даты перечисления средств в бюджет зависят от способа исчисления:

- один раз в месяц — до 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налогового обязательства;

- один раз в квартал — до 28-го числа квартала, следующего за отчетным периодом, по итогам которого производится исчисление налогового обязательства.

Актуальная таблица поквартального расчета аванса по налогу на прибыль и ежемесячных платежей в 2026 году.

| Способ расчета | Последний срок перечисления | Примечание |

|---|---|---|

| Поквартально |

За 2025 г. — до 30.03.2026. За 1-й квартал 2026 г. — до 28.04.2026. За 2-й квартал 2026 г. — до 28.07.2026. За 3-й квартал 2026 г. — до 28.10.2026. За 2026 г. — до 29.03.2027. |

Если последний срок оплаты выпадает на нерабочий, праздничный или выходной день, то дата переносится на первый рабочий день. |

| Ежемесячно с квартальной доплатой |

За 2025 г. — до 30.03.2026. За январь — до 28.01.2026. За февраль — до 02.03.2026. За март — 30.03.2026. Доплата за 1-й кв. — 28.04.2026. За апрель — 28.04.2026. За май — 28.05.2026. За июнь — 29.06.2026. Доплата за 1-е полугодие — 28.07.2026. За июль — 28.07.2026. За август — 28.08.2026. За сентябрь — 28.09.2026. Доплата за 9 месяцев — 28.10.2026. За октябрь — 28.10.2026. За ноябрь — 30.11.2026. За декабрь — 28.12.2026. За 2026 г. — 29.03.2027. |

|

| Ежемесячно по фактическим показателям |

За 2025 г. — до 30.03.2026. За январь — до 02.03.2026. За февраль — до 30.03.2026. За март — 28.04.2026. За апрель — 28.05.2026. За май — 29.06.2026. За июнь — 28.07.2026. За июль — 28.08.2026. За август — 28.09.2026. За сентябрь — 28.10.2026. За октябрь — 30.11.2026. За ноябрь — 28.12.2026. За 2025 г. — до 29.03.2027. |

Как оплатить аванс и отразить в учете

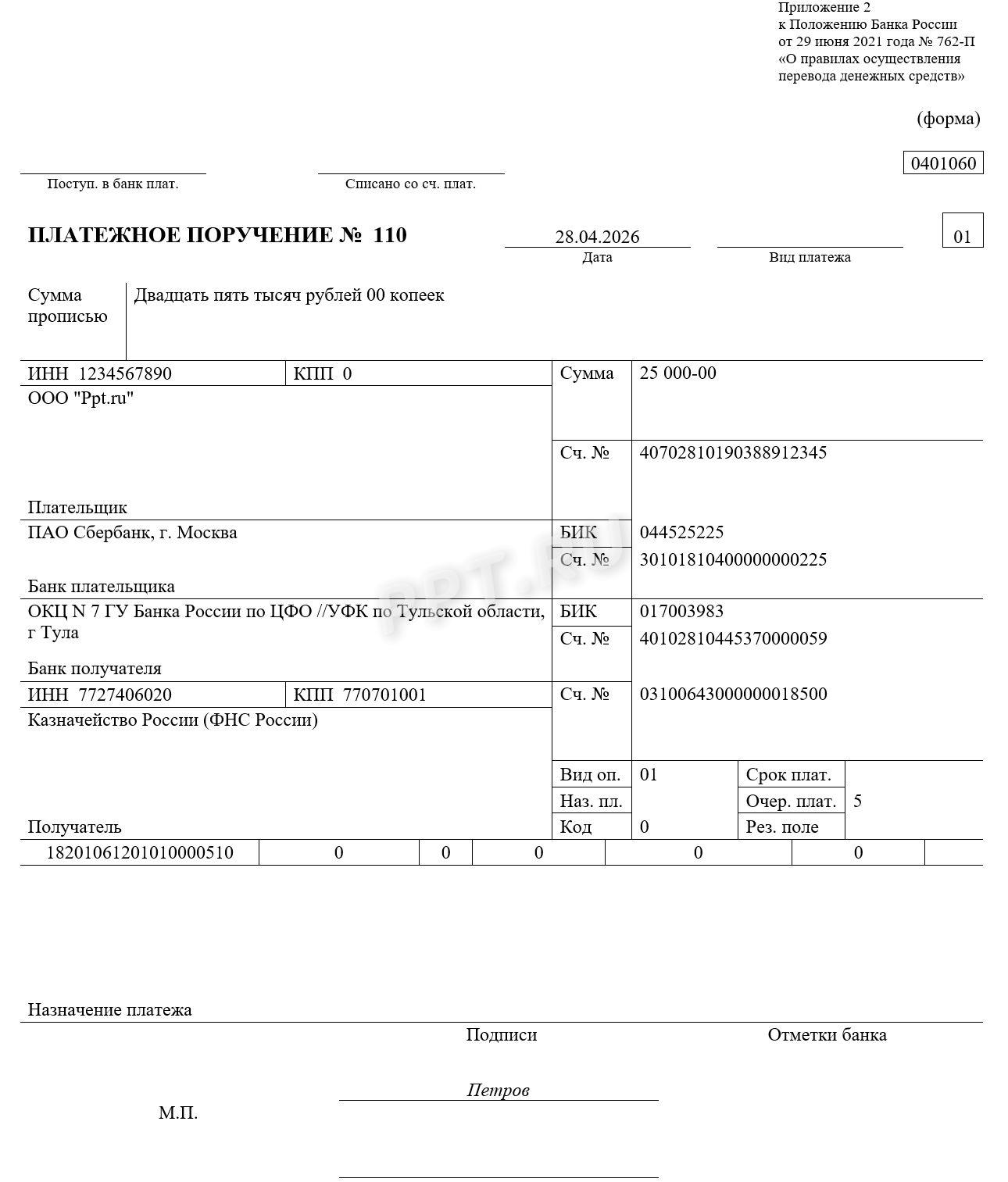

Налогоплательщик заполняет платежное поручение по ЕНП и отправляет аванс в бюджет.

Особое внимание уделите кодам бюджетной классификации. Перечисляйте авансирование по единому КБК 182 01 06 12 01 01 000 510.

Пригодится: как заполнить декларацию по налогу на прибыль

В бухгалтерском учете используйте счет 68 «Расчеты с бюджетом» по соответствующему субсчету, чтобы отразить начисление авансовых платежей по налогу на прибыль и уплаченные обязательства.

Вот образец платежного поручения на уплату налога на прибыль с помощью единого налогового платежа. Уведомление по налогу на прибыль не формируется, так как срок сдачи декларации — 25-е число месяца.

Перечислять налог на прибыль и авансы по нему нужно только через единый налоговый платеж

Читайте также: бухгалтерские проводки по налогу на прибыль

Ответы на частые вопросы

-

Что такое аванс по налогу на прибыль?

По сути, это предварительная оплата налога за отчетный период. Прибыль — один из тех налогов, которые требуют авансирования. Налогоплательщики на ОСНО должны рассчитывать аванс с учетом выручки, заработанной за определенный отчетный период, и расходов, фактически произведенных за этот же период.

-

Какие есть варианты авансирования по налогу на прибыль?

По общему правилу организации платят ежемесячные авансы, рассчитанные из прибыли за предыдущие кварталы — по итогам отчетного квартала определяют фактическую прибыль и считают сумму к доплате или к уменьшению. Но налогоплательщики вправе перейти на ежемесячные авансы по фактической прибыли, уведомив инспекцию не позднее 31 декабря: правда, придется сдавать декларацию по итогам каждого месяца. А если выручка за предыдущие 4 квартала будет не более 15 млн рублей в квартал, то компания сможет платить квартальные авансовые платежи из фактической прибыли.

-

Как надо заплатить аванс по налогу на прибыль?

Как и остальные налоговые платежи, прибыльный аванс платят через ЕНП. Срок стандартный — до 28-го числа. Но у каждого способа авансирования есть разная периодичность оплаты: ежемесячные авансы вносят один раз в месяц, ежеквартальные — один раз в квартал.

<Письмо> ФНС России от 22.04.2020 N СД-4-3/6802@

<Письмо> ФНС России от 19.04.2022 N СД-4-3/4747@

Статья 257 НК РФ. Порядок определения стоимости амортизируемого имущества

Статья 286 НК РФ. Порядок исчисления налога и авансовых платежей

Статья 287 НК РФ. Сроки и порядок уплаты налога и налога в виде авансовых платежей

Статья 58 НК РФ. Порядок уплаты налогов, сборов, страховых взносов

Важно

ФНС утвердила новую форму единой упрощенной декларации

Важно

ФНС утвердила новую форму единой упрощенной декларации