Отчетные формы и сроки сдачи зарплатных отчетов в 2026 году не изменились. Практически все отчеты нужно подавать до 25-го числа. Сведения о начислениях и выплатах обязаны предоставлять все работодатели без исключения.

Навигация

Коротко о главном: 5 пунктов

- Работодатели обязаны сдавать отчеты по зарплате в ИФНС, Социальный фонд и Росстат.

- В ИФНС сдаются Расчет по страховым взносам, 6-НДФЛ, и Персонифицированные сведения о физлицах.

- В Социальный фонд России отчитываются по новому отчету ЕФС-1, включающему информацию о трудовой деятельности, стаже и взносах на травматизм.

- В Росстат необходимо подать статистические отчеты П-4 (НЗ) и П-4, в зависимости от численности работников и периодичности отчетности.

- Сроки сдачи отчетности строго регламентированы, и за их нарушение предусмотрены штрафы.

Какие отчеты сдаются по заработной плате в 2026 году

Отчитываться о начислениях, удержаниях и зарплате работников обязаны все работодатели. Это касается не только организаций, но и индивидуальных предпринимателей, которые нанимают персонал. За отчетность по зарплате обычно отвечает бухгалтер, сведения о сотрудниках ему предоставляет кадровик.

Всю отчетность бухгалтера по заработной плате в 2026 году разделяют на четыре основные категории. Состав и периодичность предоставления напрямую зависят от количества работников в фирме. Вот так выглядят категории:

- фискальная отчетность — перечень форм, представляемых работодателями в ИФНС;

- отчетность в Социальный фонд России — отчетность страхователя по застрахованным лицам и по взносам на травматизм;

- статистические сведения — периодичность и сроки сдачи статформ зависят от количества работников в штате;

- иные сведения — формируются по индивидуальному запросу со стороны контролирующих министерств и ведомств.

Актуальная таблица сроков сдачи отчетности по заработной плате в 2026 году для работодателей:

| Наименование отчета | Куда сдавать | Сроки подачи | Инструкция по составлению |

|---|---|---|---|

| Расчет по страховым взносам | ИФНС | Ежеквартально, до 25-го числа месяца, следующего за отчетным периодом | Как заполнить форму РСВ |

| Персонифицированные сведения о физлицах | Ежемесячно, до 25-го числа следующего месяца | Приказ ФНС № ЕД-7-11/878@ от 29.09.2022 | |

| Расчет 6-НДФЛ | Ежеквартально, до 25-го числа месяца, следующего за отчетным периодом. Годовой отчет сдают до 25 февраля следующего года | Как заполнить форму 6-НДФЛ | |

| Подраздел 1.1 отчета ЕФС-1 — сведения о трудовой деятельности | СФР | Только при наступлении кадрового события. При увольнении или приеме сотрудника, заключении или расторжении договора ГПХ, приостановлении или возобновлении трудового договора с мобилизованным — на следующий рабочий день. До 25-го числа месяца, следующего за отчетным, — при переводе на другую работу | Приказ СФР № 2281 от 17.11.2023 |

| Подраздел 1.2 отчета ЕФС-1 — сведения о страховом стаже, совместно с подразделом 2 | Ежегодно, до 25 января года, следующего за отчетным | ||

| Подраздел 3 отчета ЕФС-1 — сведения о застрахованных лицах, за которых перечислили дополнительные взносы на накопительную пенсию | Ежеквартально, до 25-го числа следующего месяца после отчетного периода | ||

| Раздел 2 отчета ЕФС-1 — сведения о начисленных страховых взносах на травматизм | Ежеквартально, до 25-го числа следующего месяца после отчетного периода | ||

| Статотчет П-4 (НЗ) | Росстат | Ежеквартально. За 1–3-й квартал отчитываемся с 1-го рабочего дня по 8-е число после отчетного квартала, а за 4-й квартал — с 1-го рабочего дня по 10-е число | Как подготовить отчет в органы статистики по форме П-4 (НЗ) |

| Статотчет П-4 | Росстат | Ежемесячно, с 1-го рабочего дня по 15-е число после отчетного периода. Микро — ежеквартально, с 1-го рабочего дня по 15-е число после отчетного периода. ИП форму П-4 не сдают | Как подготовить отчет в органы статистики по форме П-4 |

Особенности предоставления информации по каждой категории отчетности разберем подробнее.

Полезная статья: как проверить по ИНН, какие отчеты сдавать в статистику

Какие отчеты по зарплате сдавать в ИФНС

В налоговую инспекцию придется подготовить информацию о доходах работников, об исчисленном подоходном налоге и взносах на страховое обеспечение. В нормативах ФНС определено, что предоставить в налоговую по начислению зарплаты, — перечень отчетности зависит от категории работодателя.

6-НДФЛ

Бланк и порядок заполнения расчета 6-НДФЛ утверждены Приказом ФНС № ЕД-7-11/649@ от 19.09.2023.

Платить НДФЛ и подавать уведомления необходимо два раза в месяц. Сроки учета заработной платы и отчетности (уведомлений) по НДФЛ такие (ст. 58, 226 НК РФ):

- по НДФЛ, удержанному с 1 по 22-е число, уведомление подают 25-го числа, налог платят 28-го числа текущего месяца;

- по НДФЛ, удержанному с 23-го по последнее число месяца, уведомление подают 3-го числа, налог платят 5-го числа следующего месяца;

- по налогу, удержанному с 23 по 31 декабря, уведомления подают и налог платят в последний рабочий день декабря.

С сентября 2026 года работодатели смогут сдавать уведомления по НДФЛ и страховым взносам авансом — на несколько периодов вперед. Уточнения потребуются, только если фактические суммы превысят плановые (ст. 58, п. 7, 9 ст. 78 НК РФ в ред. Федерального закона 425-ФЗ).

Сдавать расчет 6-НДФЛ надо до 25-го числа следующего месяца после отчетного квартала. Годовой расчет необходимо отправить до 25 февраля. Сроки в 2026-м:

- 2025 г. — 25.02.2026;

- I квартал 2026 г. — 27.04.2026 (25.04.2026 выпадает на субботу);

- полугодие 2026 г. — 27.07.2026 (25.07.2026 выпадает на субботу);

- 9 месяцев 2026 г. — 26.10.2026 (25.10.2026 выпадает на воскресенье);

- 2026 г. — 25.02.2027.

За каждый полный и неполный месяцы просрочки представления 6-НДФЛ компанию оштрафуют на 1000 рублей.

К тому же ФНС вправе заблокировать расчетные счета налогоплательщика, если расчет 6-НДФЛ задержан на срок более 20 дней.

Эксперты КонсультантПлюс составили календарь бухгалтера на 2026 год. Используйте эту информацию бесплатно.

Расчет по страховым взносам

РСВ за 4-й квартал 2025 года сдаем на бланке из Приказа № ЕД-7-11/878@ от 29.09.2022 в редакции Приказа № ЕД-7-11/739@ от 13.09.2024. Но в связи с оптимизацией льготных тарифов налоговики планируют обновить расчет в 2026 году:

- В приложении 3.1 будем приводить расчет соответствия условиям применения льготных тарифов субъектами МСП, которые ведут деятельность в приоритетных отраслях. Для таких плательщиков вводят код 32 в приложение 5 к порядку заполнения с РСВ, а код 20 исключают.

- Меняют коды категорий застрахованного лица. Исключают код «МС» и добавляют «ПВ» для физлиц, взносы которых рассчитывают представители МСП из приоритетных отраслей. С 1-го квартала 2026 года новый код надо указывать для взносов, которые начислили с части ежемесячных выплат, превышающих 1,5 МРОТ.

В приказах Федеральной налоговой службы приведено точное название отчетности в ИФНС по НДФЛ и страховым взносам: по подоходному налогу сдают расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ, КНД 1151100), а по страховым взносам — расчет по страховым взносам (КНД 1151111) и персонифицированные сведения о физлицах (КНД 1151162).

Сдать квартальный РСВ необходимо до 25-го числа месяца, следующего за отчетным периодом:

- 2025 г. — 26.01.2026 (25.01.2026 выпадает на воскресенье);

- I квартал 2026 г. — 27.04.2026 (25.04.2026 выпадает на субботу);

- полугодие 2026 г. — 27.07.2026 (25.07.2026 выпадает на субботу);

- 9 месяцев 2026 г. — 26.10.2026 (25.10.2026 выпадает на воскресенье);

- 2026 г. — 25.01.2027.

Электронный формат зарплатной отчетности предусмотрен для страхователей, среднесписочная численность работников у которых 10 и более. Остальные вправе отчитываться как на бумаге, так и в электронном виде.

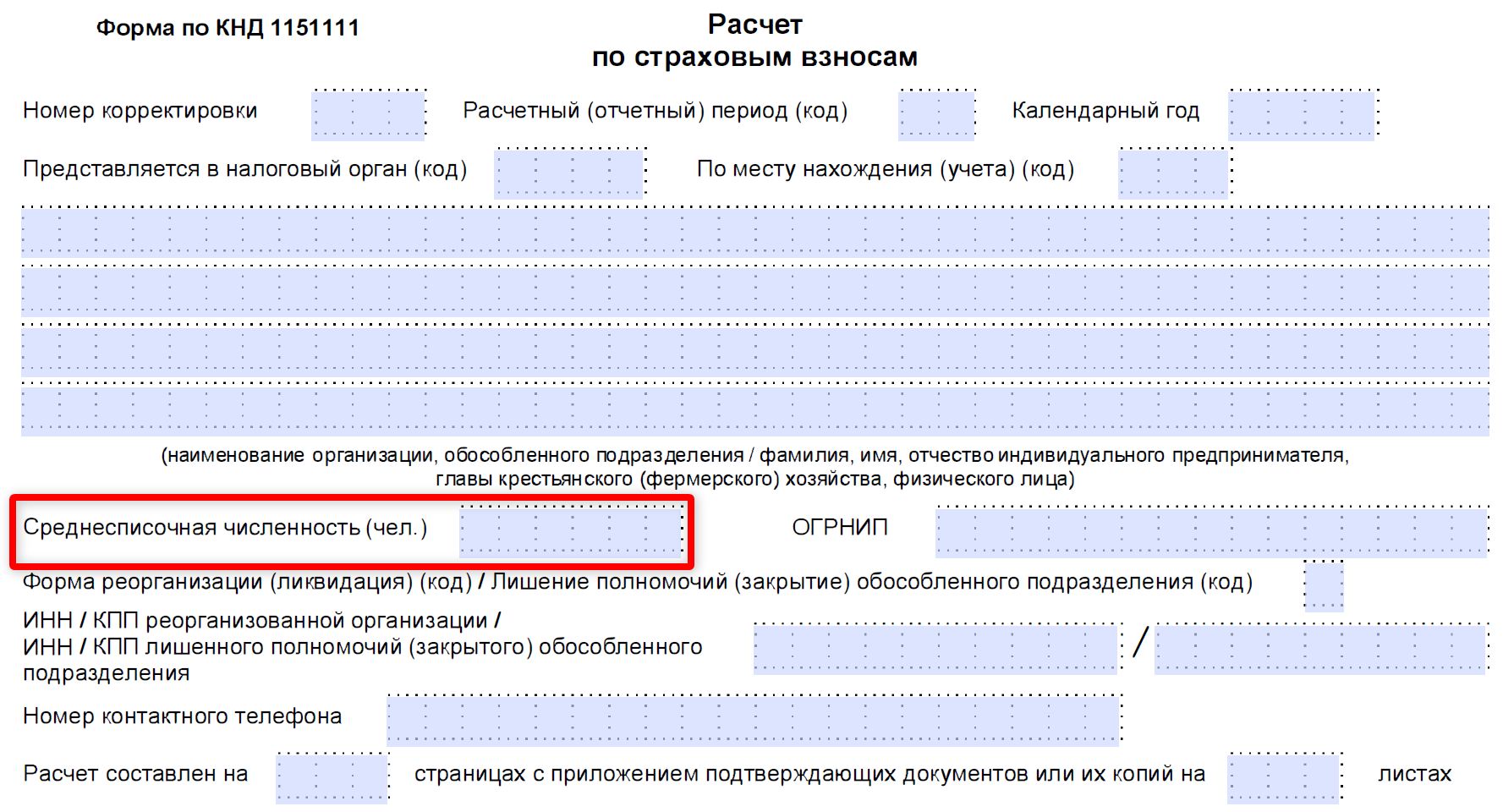

Напоминаем, что сведения о численности работников теперь включены в РСВ.

Сведения о среднесписочной численности сотрудников отражаем на титульном листе РСВ

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Забывчивым бухгалтерам, пропустившим сроки сдачи отчетов, грозит минимальный штраф — 1000 рублей за каждый полный и неполный месяцы просрочки. Либо 5 % от суммы страховых взносов к уплате за отчетный период, за каждый месяц, но не более 30 %.

Персонифицированные сведения о физлицах

Бланк ежемесячного отчета в ИФНС закреплен в приложении № 2 к Приказу ФНС № ЕД-7-11/878@ от 29.09.2022. Форма КНД 1151162 фактически заменила отмененную СЗВ-М. В ежемесячном отчете отражают персональные сведения о застрахованных лицах и информацию о их доходах.

Отчитывайтесь до 25-го числа месяца, следующего за отчетным. За последний месяц в квартале подавать персональные сведения не надо, поскольку вся необходимая информация есть в квартальном РСВ. В таблице показаны сроки отчета по заработной плате в 2026 году с учетом переносов из-за праздников и выходных:

| Отчетный период | Предельный срок сдачи отчета |

|---|---|

| Январь | 25.02.2026 |

| Февраль | 25.03.2026 |

| Апрель | 25.05.2026 |

| Май | 25.06.2026 |

| Июль | 25.08.2026 |

| Август | 25.09.2026 |

| Октябрь | 25.11.2026 |

| Ноябрь | 25.12.2026 |

Если в организации работают до 10 застрахованных лиц, то страхователь вправе выбрать формат отчетности — электронный или на бумаге. Если у страхователя числится более 10 человек, то он сможет отчитаться только в электронной форме.

Какие отчеты по зарплате сдавать в СФР

В Социальный фонд России придется подать информацию о трудовой деятельности, страховом стаже и исчисленных взносах на травматизм. Всю информацию отправляем в составе отчета ЕФС-1.

Сведения о трудовой деятельности

Информацию подают в разделе 1.1 отчета ЕФС-1. По сути, это и есть электронная трудовая книжка. Отчитываются не все страхователи, а только те, в штате которых произошли кадровые изменения:

- заключение нового трудового договора или договора ГПХ;

- расторжение трудового договора, договора ГПХ;

- приостановление, возобновление трудового договора с мобилизованным сотрудником;

- присвоение квалификации, перевод на другую работу, иное изменение по кадрам, требующее отражения в трудовой книжке;

- подача сотрудником заявления о выборе способа ведения трудовой книжки.

В случае перевода на другую постоянную работу, подачи сотрудником заявления о продолжении ведения бумажной трудовой книжки или предоставления сведений о трудовой деятельности подайте сведения для формирования электронных трудовых книжек до 25-го числа месяца, следующего за отчетным. Если сотрудника уволили или приняли на работу, заключили или расторгли договор ГПХ, приостановили или возобновили договор с мобилизованным, то отчитайтесь не позднее следующего рабочего дня после кадрового мероприятия.

Сведения о страховом стаже

Чтобы отправить информацию о стаже, страхователи заполняют подраздел 1.2 отчета ЕФС-1 и обязательно прикладывают к нему заполненный подраздел 2 раздела 1.

Отправляйте сведения ежегодно, до 25 января года, следующего за отчетным. Если дата сдачи выпадает на праздники или выходные, то отчетность подают в первый рабочий день. За 2025 год надо отчитаться до 26.01.2026 (25.01 выпадает на воскресенье).

Ответственность за несдачу сведений по застрахованным лицам — по 500 рублей за каждого работника. Штраф должностным лицам аналогичен — от 300 до 500 рублей (ст. 15.33 КоАП РФ).

Сведения о взносах на травматизм

Информацию подают по форме из раздела 2 отчета ЕФС-1.

Читайте: как заполнить ЕФС-1 по взносам на травматизм

Специалисты по зарплате разъясняют, кто подает данные в ФСС о среднемесячной зарплате за 2 года, — такие сведения не сдавали в Соцстрах и не предоставляют в СФР. Раньше справку о средней зарплате № 182н выдавали работнику в день прекращения работы. Но с 01.01.2023 эту обязанность отменили. Сведения о выплатах работника у предыдущего работодателя теперь сообщает СФР (ст. 9 237-ФЗ от 14.07.2022, ст. 14.1 255-ФЗ от 29.12.2006). Для этого используется форма СТД-СФР (Приказ Минтруда № 713н от 10.11.2022).

В таблице мы представили сроки сдачи раздела 2 ЕФС-1:

| Отчетный период | Срок сдачи в электронном виде |

|---|---|

| 2025 г. | 26.01.2026 (25.01.2026 — воскресенье) |

| I квартал 2026 г. | 27.04.2026 (25.04.2026 — суббота) |

| Полугодие 2026 г. | 27.07.2026 (25.07.2026 — суббота) |

| 9 месяцев 2026 г. | 26.10.2026 (25.10.2026 — воскресенье) |

| 2026 г. | 25.01.2027 |

Штрафы: 5 % от суммы страхового обеспечения к уплате за каждый полный или неполный месяц просрочки. Не более 30 %, но и не менее 1000 рублей. Должностным лицам грозит штраф по ст. 15.33 КоАП РФ — от 300 до 500 рублей.

Какие отчеты по зарплате сдавать в Росстат

Помимо ФНС и СФР, отчетность по труду предоставляется в Росстат. Причем за срыв сроков предоставления статистической информации предусмотрены крупные штрафы.

П-4 (НЗ)

Работодатели сдают квартальные отчеты по труду и заработной плате в Росстат по форме П-4 (НЗ):

- IV квартал 2025 г. — 12.01.2026;

- I квартал 2026 г. — с 01.04.2026 по 08.04.2026;

- II квартал 2026 г. — с 01.07.2026 по 08.07.2026;

- III квартал 2026 г. — с 01.10.2026 по 08.10.2026;

- IV квартал 2026 г. — с 09.01.2027 по 11.01.2027.

За IV квартал 2025 г. отчитываемся на бланке из Приказа Росстата № 338 от 31.07.2024 и используем Указания по заполнению из Приказа Росстата № 394 от 04.09.2024. А с отчета за I квартал 2026 г. действует новая форма и указания по заполнению П-4 (НЗ) из Приказа Росстата № 348 от 22.07.2025.

П-4 (с численностью 15 человек и менее)

Ежеквартально, до 15-го числа месяца, следующего за отчетным кварталом. В 2026 году сроки таковы:

- IV квартал 2025 г. — с 12.01.2026 по 15.01.2026;

- I квартал 2026 г. — с 01.04.2026 по 15.04.2026;

- II квартал 2026 г. — с 01.07.2026 по 15.07.2026;

- III квартал 2026 г. — с 01.10.2026 по 15.10.2026;

- IV квартал 2026 г. — с 08.01.2027 по 15.01.2027.

Форма П-4 утверждена Приказом № 338 от 31.07.2024. Указания по заполнению формы П-4 за IV квартал 2025 г. приведены в Приказе № 647 от 16.12.2024. А с 01.02.2026 действуют новые Указания по заполнению П-4 из Приказа Росстата № 638 от 17.11.2025.

П-4 (с численностью 16 человек и более)

Ежемесячно. Отчитывайтесь с 1-го рабочего дня по 15-е число после отчетного периода.

Подробнее: какие отчеты нужно сдавать в статистику

Отчеты по зарплате: ответы на частые вопросы

-

Кто сдает отчеты по заработной плате?

Абсолютно все работодатели — никаких исключений нет. Если у вас есть штатные сотрудники и исполнители по гражданско-правовым договорам (кроме самозанятых), то вы обязаны отчитаться о начислениях, удержаниях и выплатах. Если сотрудников нет, то правила будут такие: ИП ничего не сдают, организации отчитываются только за руководителя-учредителя.

-

Куда сдавать отчеты по заработной плате?

Все зависит от вида отчетности. Расчеты 6-НДФЛ, РСВ и персонифицированные сведения о физлицах сдают в ИФНС. Нужные разделы ЕФС-1 отправляют в СФР, сведения о численности, зарплате и другие профильные отчеты по сотрудникам и выплатам — в Росстат.

-

Что грозит за несдачу отчетов по заработной плате?

Административная ответственность. Сумма штрафов различается в зависимости от вида отчета. А за просрочку или несдачу расчетов в ИФНС грозит еще и налоговая ответственность — штрафы от 5 до 30 % от недоимки, а минимальный штраф за отчеты без начислений составляет 1000 рублей.

Федеральный закон от 14.07.2022 N 237-ФЗ

Приказ ФНС России от 29.09.2022 N ЕД-7-11/878@

Приказ Минтруда России от 10.11.2022 N 713н

Приказ ФНС России от 19.09.2023 N ЕД-7-11/649@

Приказ СФР от 17.11.2023 N 2281

Приказ Росстата от 31.07.2024 N 338

Приказ ФНС России от 13.09.2024 N ЕД-7-11/739@

Приказ Росстата от 04.09.2024 N 394

Приказ Росстата от 16.12.2024 N 647

Приказ Росстата от 17.11.2025 N 638

Федеральный закон от 29.12.2006 N 255-ФЗ

Статья 58 НК РФ. Порядок уплаты налогов, сборов, страховых взносов

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

П-4 (с численностью 15 человек и менее) Ежеквартально, до 15-го числа месяца, следующего за отчетным кварталом. В 2024 году сроки таковы: IV квартал 2023 г. — с 09.01.2024 по 15.01.2024; I квартал 2023 г. — с 01.04.2024 по 15.04.2024; II квартал 2023 г. — с 01.07.2024 по 15.07.2024; III квартал 2023 г. — с 01.10.2024 по 15.10.2024; IV квартал 2023 г. — с 09.01.2025 по 15.01.2025. В 2024 году отчитываемся по форме П-4 из Приказа