Покупка квартиры всегда затратна и требует мобилизации всех средств. Как ни удивительно, но помочь в этом деле может налоговое законодательство! Расскажем, как при покупке квартиры любой работающий россиянин может немного сэкономить, вернув себе с помощью налогового вычета уже уплаченный подоходный налог.

Навигация

Кто вправе получить налоговый вычет за покупку квартиры

Имущественные льготы по НДФЛ (налогу на доходы физических лиц) предусмотрены ст. 220 Налогового кодекса (НК) РФ. Получить их может любой российский гражданин-резидент, который платит НДФЛ по ставке 13%.

Имущественный вычет — это федеральная льгота, предусмотренная НК РФ. Она доступна всем работающим гражданам, которые приобрели жилье в РФ на собственные средства или с помощью ипотеки. С ее помощью можно вернуть до 13% от цены квартиры, но в пределах лимита, т. е. не более 260 000 рублей. Если налоговая инспекция одобрит льготу, эта сумма может быть получена одним платежом — сразу на карту нового владельца квартиры!

Размер налогового вычета за покупку квартиры

По каждому виду льготируемых расходов установлены ограничения, в пределах которых можно уменьшить облагаемый доход и получить излишне удержанный НДФЛ. Таким способом можно компенсировать часть уплаченных средств.

Максимальная сумма расходов на покупку квартиры (одной или нескольких), с которой можно получить вычет, — 2 млн рублей. Вернуть можно до 13% от этой суммы (в рамках фактически уплаченных средств), т. е. до 260 000 рублей. В случае приобретения нескольких квартир есть возможность перенести остаток вычета с одной покупки на другую. Например, получить возврат 200 000 руб. — за одну квартиру и 60 000 руб. — за вторую.

Максимальная сумма по фактически произведенным расходам на погашение процентов по целевым займам на приобретение жилья, с которой можно получить налоговый вычет, составляет 3 млн рублей. Вернуть можно 13% от суммы — до 390 000 руб. Но такая льгота может быть предоставлена только на покупку одного объекта недвижимости.

Подробнее: налоговый вычет за квартиру: все нюансы

Как получить налоговый вычет за покупку квартиры

Перед получением имущественной льготы нужно убедиться в том, что она будет предоставлена налоговым органом. Для этого необходимо соответствовать следующим условиям НК РФ:

- платить подоходный налог со своих доходов (например, с зарплаты);

- быть резидентом по НДФЛ в соответствии с п. 2 ст. 207 НК РФ (см. выше);

- купить квартиру в РФ за свои деньги или за счет ипотечного кредита;

- оформить на нее право собственности.

Подробнее: как получить налоговый вычет при покупке квартиры в ипотеку

Если приобретенное жилье подпадает под совместно нажитое имущество, право на вычет имеют оба супруга, в т. ч. они могут распределить его сумму между собой по договоренности. Эти особенности необходимо отразить при подаче заявления в ИФНС (см. письма Минфина РФ от 31.10.2017 № 03-04-07/71589, ФНС РФ от 14.11.2017 № ГД-4-11/23004@).

Подробнее: как получить имущественный налоговый вычет при совместной собственности супругов

Какие документы нужны для налогового вычета за покупку квартиры

Чтобы подтвердить право на льготу, необходимо (как правило) подать в свою ИФНС декларацию по форме 3-НДФЛ и приложить к ней пакет документов, связанных с расходами при покупке квартиры. Документов будет много, но их список в некоторых случаях может быть сокращен (см. ниже).

Полный пакет подтверждающих покупку документов включает в себя:

- справку о доходах, облагаемых НДФЛ, полученных в том году, за который заявляется вычет;

- выписку из ЕГРН (Единого государственного реестра недвижимости) для подтверждения права собственности на квартиру;

- договор о покупке квартиры и акт приема-передачи к нему;

- платежные документы по оплате за квартиру: квитанции, выписки банка о переводе средств, расписки продавца в получении наличных и др.;

- кредитный договор (если покупка была за счет ипотеки) с графиком погашения задолженности и справку из банка об оплате процентов;

- свидетельство о браке, если платили за долю супруга;

- заявление от супругов, если вычет распределен между ними.

Справка о доходах является одним из важнейших документов перечня, т. к. льгота предоставляется в зависимости от сумм уплаченного НДФЛ. Есть несколько вариантов ее получения:

- взять у своего работодателя;

- запросить на сайте Госуслуги;

- скачать из личного кабинета (ЛК) налогоплательщика на сайте ФНС.

Порядок и сроки подачи документов на налоговый вычет за покупку квартиры

Как правило, льгота заявляется после окончания налогового периода (календарного года), когда у инспекции ФНС уже есть данные об НДФЛ, уплаченном в бюджет конкретным налогоплательщиком (или за него).

Есть несколько вариантов ее получения, в т. ч.:

- традиционный — когда декларация 3-НДФЛ и подтверждающие покупку документы подаются в ИФНС по завершению года, за который нужно получить вычет (п. 7 ст. 220 НК РФ);

- ускоренный — в текущем году, на основании письменного заявления своему работодателю, но при наличии подтверждения со стороны ИФНС права на его получение (п. 8 ст. 220 НК РФ);

- упрощенный — при котором подавать декларацию и собирать все документы не потребуется, но лишь в том случае, если банк, финансирующий покупку квартиры, подключен к сервису обмена налоговыми данными (ст. 221.1 НК РФ).

Советуем прочитать: как получить налоговый вычет в упрощенном порядке

Традиционный вариант больше подходит для возврата НДФЛ за предыдущие периоды. Причем подать документы можно в любое время в течение следующего года, а иногда и позже (до 3 лет). Срок проверки декларации достаточно долгий — до 3 месяцев. Срок возврата НДФЛ — до 30 дней.

Для ускорения подачи сведений лучше использовать ЛК на сайте ФНС, т. к. при отправке данных они сразу попадают к проверяющему инспектору. Но для этого нужно подготовиться, то есть перевести все подтверждающие покупку документы в электронную форму (отсканировать, получить по электронной почте и т. п.). Особое внимание нужно обратить на электронные документы, полученные от должностных лиц банка, продавца и других. Все они должны быть подписаны их электронными подписями, т. е. содержать оттиски цифровых сертификатов в соответствии с требованиями Фед. закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».

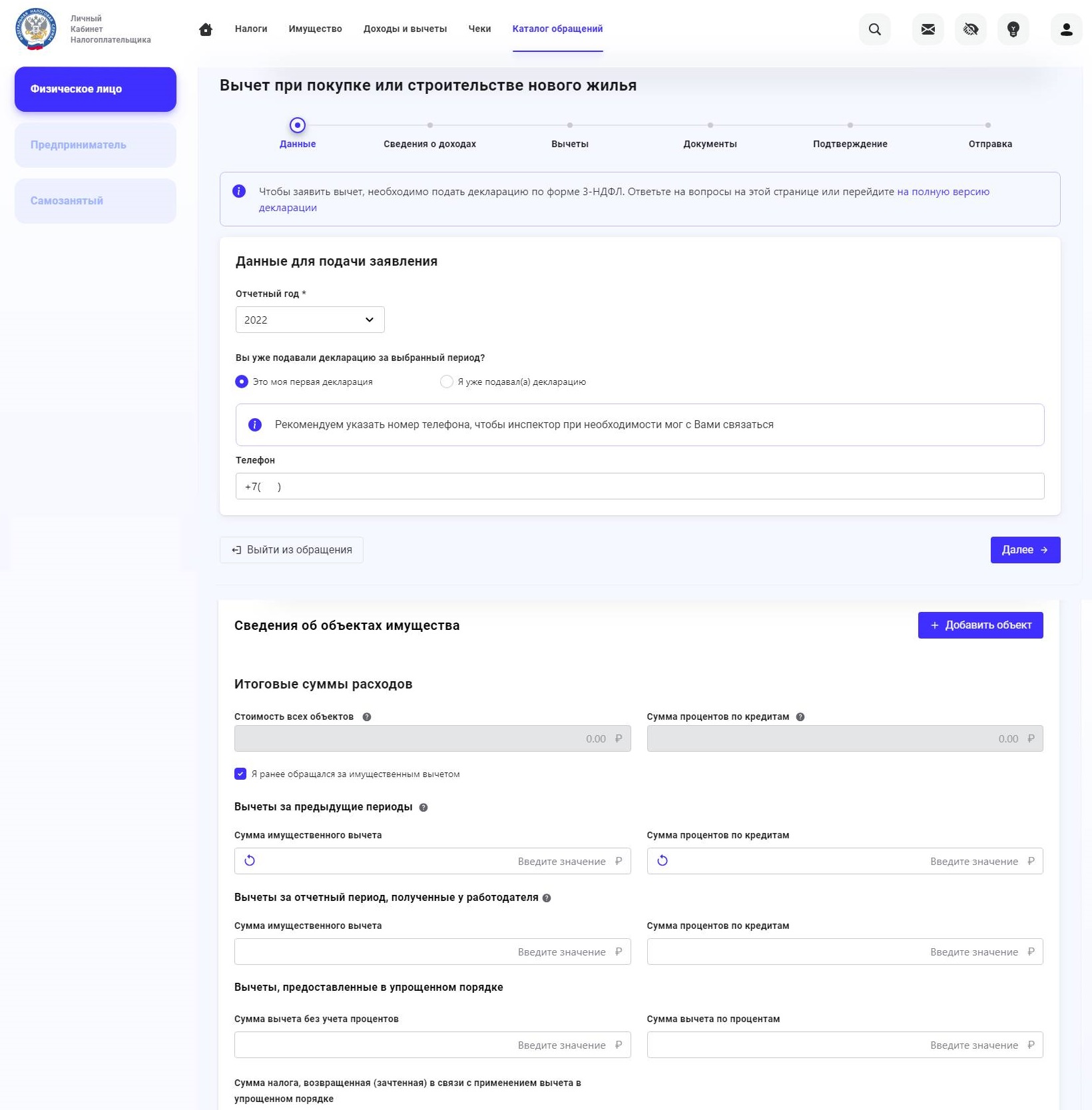

При использовании ЛК налогоплательщика на сайте ФНС необходимо открыть раздел «Вычеты», ввести необходимые данные в форму «Вычет при покупке или строительстве нового жилья».

Заполнение формы вычета при покупке квартиры в ЛК

Прикрепить к ней подтверждающие документы, подписать заявление своей КЭП и нажать кнопку «Отправить». После чего ожидать решения налогового органа по возврату НДФЛ.

Может пригодиться: как подписать документ электронной подписью