Мой многолетний опыт в сфере учета и налогообложения показывает, что в условиях постоянно меняющегося налогового законодательства очень сложно своевременно отслеживать все вводимые новшества. Тем не менее, незнание закона не освобождает от ответственности! За исключением случаев, когда налогоплательщик может доказать, что не все из предъявленных ему обвинений правомерны. Чтобы помочь ему в указанной ситуации, рассмотрим, как грамотно составить возражения на акт камеральной налоговой проверки.

Навигация

Коротко о главном: 5 пунктов

- Камеральная налоговая проверка проводится ФНС по месту нахождения инспекции.

- Акт проверки составляется, если выявлены налоговые правонарушения.

- Налогоплательщик может направить возражения в течение 1 месяца.

- Для этого нужно приложить документы, доказывающие их обоснованность.

- Форма акта и возможные возражения должны соответствовать установленным образцам.

Что такое акт камеральной налоговой проверки

Для контроля за соблюдением налогоплательщиком (налоговым агентом, плательщиком страховых взносов) норм и требований законодательства инспекция ФНС вправе провести камеральную или выездную налоговую проверку (ст. 87 НК РФ). Вид проверки зависит от цели, места и способов ее проведения: выборочная, в рамках налогового мониторинга и т. п.

Например, камеральную налоговую проверку ИФНС проводит (как правило) по месту своего нахождения. Ее объектом являются декларации (расчеты), а также регистры налогового учета и иные документы, предоставленные налогоплательщиком, анализируемые инспекторами ФНС на основе имеющихся сведений о его деятельности (п. 1 ст. 88 НК РФ).

Если по результатам контроля будут выявлены какие-либо налоговые правонарушения, то проводящие его должностные лица ИФНС обязаны составить акт камеральной проверки с соблюдением условий, закрепленных ст. 100 НК РФ, в т. ч.:

- состав содержащихся в нем реквизитов должен соответствовать перечню согласно подпунктам 1-13 п. 3 ст. 100 НК РФ;

- срок составления — до 10 дней после завершения контрольных мероприятий;

- форма акта должна соответствовать образцу формы по КНД 1160098, утв. как приложение № 27 к Приказу ФНС РФ от 07.11.2018 № ММВ-7-2/628@.

Затем, в срок до 5 дней со дня его составления, акт камеральной налоговой проверки направляется проверяемому лицу любым законным способом, подтверждающим дату его получения (п. 5 ст. 100 НК РФ).

Вам будет полезно узнать: как проводится камеральная налоговая проверка

В каких случаях составляется возражение на акт камеральной налоговой проверки

В ходе моей многолетней практики не раз возникали ситуации, когда приходилось оспаривать или корректировать выводы проверяющих.

Проиллюстрирую на конкретном примере.

В ходе камеральной проверки работодателя (налогового агента по НДФЛ) инспекторами ФНС было выявлено неправомерное применение стандартного вычета на детей (пп. 4 п. 1 ст. 218 НК РФ) в отношении разведенного родителя — отца ребенка, не проживающего вместе с ним. Основанием для такого вывода послужило отсутствие в учете работодателя документов, подтверждающих, что ребенок находится на обеспечении отца.

В создавшейся ситуации я посоветовал проверяемому воспользоваться правом, закрепленным за ним п. 6 ст. 100 НК РФ, и направить в ИФНС свои возражения по акту, приложив к ним документы (заверенные копии), доказывающие правильность использования вычета, в т. ч. следующие: свидетельство о рождении ребенка, платежные квитанции, подтверждающие перевод денег на его содержание, а также подтверждение (заявление) матери ребенка в том, что отец принимает участие в его содержании.

Ситуаций, когда налогоплательщик не согласен с фактами и выводами проверяющих, возникает множество. Например, в приведенном выше примере инспекторы ФНС не учли (и не запросили) некоторые подтверждающие документы. А в других случаях результаты камеральной проверки могут содержать ошибки в подсчетах, или некорректное определение налоговой базы, или неверное толкование норм НК РФ, противоречащее действующим на тот момент разъяснениям Минфина или ФНС.

Может пригодиться:

Для подобных ситуаций, когда проверяемый отрицает трактовку фактов, содержащуюся в акте камеральной проверки, а также со сделанными на ее основе выводами и предписаниями инспекторов ФНС, он имеет право в течение 1 месяца, начиная с момента получения акта, направить в инспекцию свои возражения, приложив к ним документы, доказывающие необоснованность предъявленных требований (п. 6 ст. 100 НК РФ).

Как составить возражение на акт камеральной налоговой проверки

Итак, при несогласии с выводами инспекторов ФНС у проверяемого существует возможность оформить возражения на результаты камеральной проверки. Они не должны быть голословными, поэтому необходимо собрать пакет документов, опровергающих некорректные сведения, и направить его вместе с возражениями в адрес налоговой инспекции, составившей акт. При этом особое внимание нужно уделить правомочности (юридической силе) подаваемых документов: их реквизиты должны быть заполнены должным образом, а в случае необходимости — заверены печатью или КЭП (квалифицированной электронной подписью) лица, удостоверившего документ. Ведь если они не будут признаны ФНС, толку от возражений будет мало!

При этом нужно помнить, что рекомендуемые образцы возражений на результаты камерального контроля размещены на странице портала ФНС, посвященной процедуре подачи возражений на акты налоговых проверок.

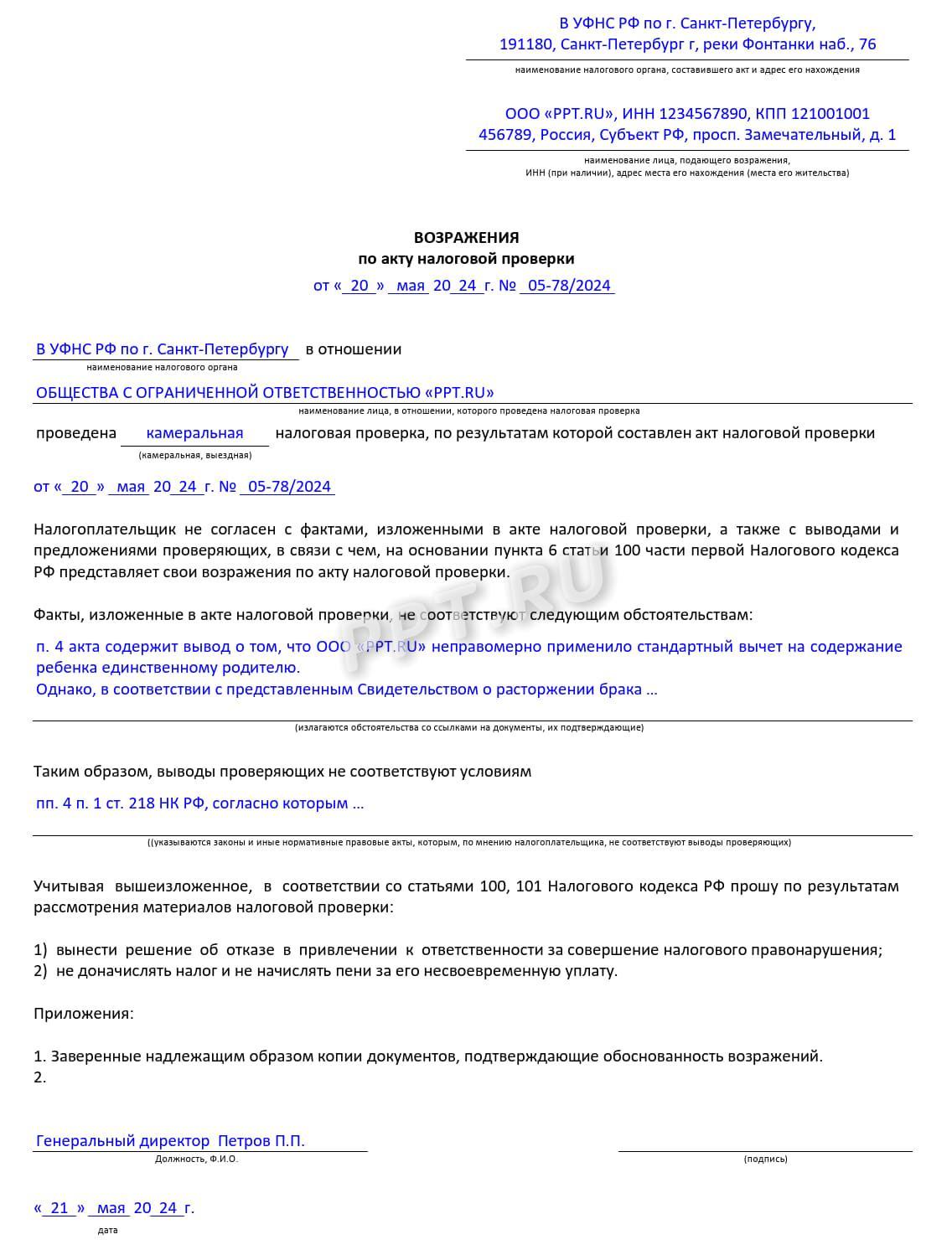

При его составлении необходимо заполнить следующие реквизиты:

- наименование и адрес ИФНС, проводившей проверку;

- наименование и адрес проверяемого;

- дата и номер акта камеральной проверки, на который представляются возражения;

- перечень и описание пунктов (частей) акта, содержащих оспариваемые факты;

- трактовка этих фактов проверяемым на основании подтверждающих документов.

Проиллюстрируем, как может выглядеть образец возражения на акт камеральной проверки:

Заполненный бланк возражений по камеральной проверке

А вот так выглядит незаполненный бланк:

|

_____________________________________ наименование налогового органа, составившего акт, и адрес его нахождения _____________________________________ наименование лица, подающего возражения, _____________________________________ ИНН (при наличии), адрес места его нахождения (места его жительства) ВОЗРАЖЕНИЯ по акту налоговой проверки от «___» _______ 20 __ г. № ________________ (наименование налогового органа) в отношении ______________________________ (наименование лица, в отношении которого проведена налоговая проверка) проведена ______________ (камеральная, выездная) налоговая проверка, по результатам которой составлен акт налоговой проверки от «___» _______ 20 __ г . №. Налогоплательщик не согласен с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих, в связи с чем, на основании пункта 6 статьи 100 части первой Налогового кодекса РФ, представляет свои возражения по акту налоговой проверки. Факты, изложенные в акте налоговой проверки, не соответствуют следующим обстоятельствам: ________________________________________ (излагаются обстоятельства со ссылками на документы, их подтверждающие) Таким образом, выводы проверяющих не соответствуют условиям ________________________________ (указываются законы и иные нормативные правовые акты, которым, по мнению налогоплательщика, не соответствуют выводы проверяющих). Учитывая вышеизложенное, в соответствии со статьями 100, 101 Налогового кодекса РФ, прошу по результатам рассмотрения материалов налоговой проверки:

Приложения:

__________________ (должность, Ф.И.О.) ___________________ (подпись) ___________________ (дата) |

Может быть полезно: что делать, если налоговая заблокировала расчетный счет

Часто задаваемые вопросы по теме

-

В какой срок проверяемый должен получить акт камеральной проверки?

Порядок его направления проверяемому лицу определен п. 1 ст. 100 НК РФ. Период для оформления акта инспектором ФНС установлен до 10 дней с момента завершения «камералки». Затем, в период до 5 дней с даты составления, акт должен быть получен проверяемым.

-

Какая форма установлена для оформления результатов камеральной налоговой проверки?

Бланк акта оформляется в соответствии с образцом формы по КНД 1160098, утв. как приложение № 27 к Приказу ФНС РФ от 07.11.2018 № ММВ-7-2/628@.

-

Чем гарантирована возможность возражений на результаты проведенной камеральной проверки?

При несогласии с выводами инспекторов, составивших акт, у проверяемого лица есть возможность направить в ИФНС свои письменные возражения (в целом по акту или по его отдельным частям), обосновав их соответствующими подтверждающими документами (п. 6 ст. 100 НК РФ).

-

Какой крайний срок для представления возражений?

Возражения по результатам камерального контроля нужно отправить в ИФНС в течение 1 месяца со дня вручения акта.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз