Профессиональный вычет — это особая преференция по налогу на доходы физических лиц, предоставляемая по закону лицам, занимающимся предпринимательской деятельностью или частной практикой.

Навигация

Налоговые преференции выражаются в разных формах. Например, налогоплательщику может полагаться профессиональный налоговый вычет — в соответствии с нормами Налогового кодекса. Что такое профессиональный налоговый вычет (далее — ПНВ) простыми словами? Фактически, это сумма, на которую может уменьшена налогооблагаемая часть своего дохода предпринимателя или гражданина, занимающегося частной практикой, на основании документов, подтверждающих расходы, непосредственно связанные с извлечением дохода. Таким образом, можно добиться снижения материальной нагрузки, связанной с уплатой обязательных взносов, налоговых отчислений в пользу государства. То есть, нужно уплачивать налоги в меньшем размере.

Кто может получить такой налоговый вычет

На профессиональные налоговые вычеты имеют право:

- индивидуальные предприниматели, но только в том случае, если они применяют общую систему налогообложения. ИП на ЕНВД и УСН не вправе получать ПНВ, так как не являются плательщиками НДФЛ;

- физические лица, осуществляющие деятельность по гражданско-правовым договорам, осуществляющие выполнение работ или оказание услуг по таким договорам и получающие от такой деятельности доход;

- авторы (писатели, исполнители, изобретатели, создатели промышленных образцов и т.д., см. в ст. 221 НК РФ);

- нотариусы, адвокаты, иные лица, занимающиеся частной практикой и получающие соответствующее вознаграждение (авторское и т.д.).

Указанный в Налоговом кодексе состав лиц, имеющих право на ПНВ, установлен на законодательном уровне и не может быть изменен произвольно. Следующее, что необходимо принять во внимание: есть особенности, установленные законодательством для некоторых категорий данных лиц, связанные с размером и порядком получения преференций.

Размер налоговой преференции

Сумма профессионального налогового вычета — что это и каким нормативным актом определяется? В общем порядке, изложенном в ст. 221 Налогового кодекса, ПНВ предоставляется в сумме расходов, произведенных в связи с осуществлением деятельности, связанной с извлечением доходов. Эти затраты должны быть подтверждены и обоснованы документально.

ИП могут получить ПНВ в размере 20% от общей суммы полученных ими доходов за отчетный период. В этом случае никакого документального подтверждения затрат не требуется. Учет профессионального вычета ведется самим заинтересованным лицом и, в частности, ИП вправе выбрать самостоятельно, какой именно вычет из двух описанных получить.

В отношении вознаграждений, полученных авторами за создание и использование или иное применение произведений искусства науки, литературы и искусства, при отсутствии расходов, подтвержденных документально, полученный ими за отчетный период доход может быть уменьшен на установленный норматив затрат (в процентах к сумме установленного дохода). Это же правило действует в отношении вознаграждений, выплачиваемых авторам изобретений и открытий.

В статье 221 НК РФ указаны предельные проценты ПНВ, например:

- для авторов, писателей, сценаристов — 20%;

- для графиков и фотографов, создателей фильмов, изобретателей — 30%;

- для скульпторов и живописцев, а также композиторов — 40%.

Таблица нормативов

Таблица затрат, которые можно не подтверждать документально, с нормативами расходов в процентах к сумме заявленного дохода.

| Вид деятельности: создание произведения в определенной сфере или конкретного образца | Установленный норматив |

| литература, театр, цирк, эстрада, кино | 20 |

| дизайн, архитектура, а также художественная графика, фотоработы для печати | 30 |

| скульптура, декорации для театра и кино, в том числе графика, монументально-декоративная и станковая живопись, произведения декоративно-прикладного и оформительского искусства (техника значения не имеет) | 40 |

| телефильмы, кинофильмы, видеофильмы | 30 |

| музыкальные произведения: оперы, музыкальные комедии, балеты, симфонические, камерные, хоровые, для духового оркестра, для кино, телефильмов и видеофильмов, театра (оригинальные) | 40 |

| остальные музыкальные произведения | 25 |

| исполнение различных произведений литературы и искусства | 20 |

| создание научных разработок и научных трудов | 20 |

| полезные модели, изобретения, промышленные образцы (только к сумме дохода, полученного за два первые года использования такого произведения) | 30 |

Как получить профессиональный налоговый вычет

Для получения преференции необходимо выполнить следующий порядок действий:

- подать соответствующее заявление налоговому агенту, то есть тому лицу, которое является для гражданина источником выплачиваемого дохода (как правило, это работодатель или заказчик);

- если таковой отсутствует, необходимо обратиться в налоговую инспекцию по месту жительства и предоставить декларацию 3-НДФЛ. К декларации надо приложить документы, подтверждающие произведенные расходы, а необходимости в составлении заявления нет.

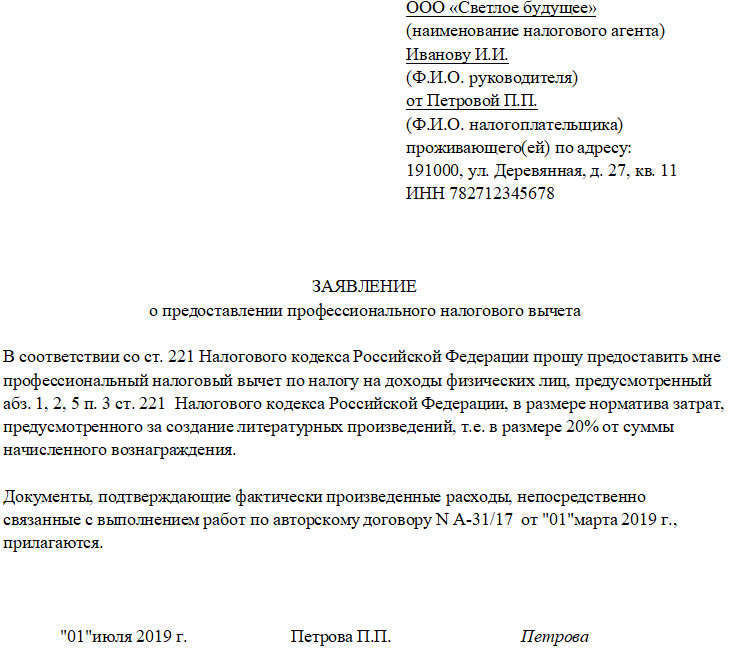

Заявление агенту на профессиональный налоговый вычет предоставляется в свободной форме. К ходатайству необходимо приложить копии документов, подтверждающих понесенные расходы, а также устанавливающих прямую непосредственную связь осуществления таких затрат с выполнением работ (оказанием услуг) по заключенному договору.

В качестве примера таких документов можно привести договоры, приходные ордера, товарные и кассовые чеки — стандартный набор документов, подтверждающих расходы. Но при их отсутствии профессиональный налоговый вычет не предоставляется.

Налоговый агент на основании этого пакета документов при исчислении НДФЛ будет ежемесячно уменьшать доход физлица (ставка 13%) на сумму вычета в размере расходов, которые соответствующим образом подтверждены (п. 3 ст. 210, п. 2 ст. 221 НК РФ).

Образец заявления

Особенности ПНВ для некоторых лиц

Профессиональный налоговый вычет для адвоката предоставляется в размере произведенных расходов, связанных с оказанием юридических услуг, согласно заявленному виду деятельности. Расходы на приобретение и содержание имущества, которое может быть использовано не только для профдеятельности, не могут быть учтены в целях предоставления преференции. В то же время, если расходы по содержанию и использованию личного имущества непосредственно связаны с оказанием услуг заказчикам, они могут быть учтены в целях получения льготы, если подтверждены документально.

Часто в этой связи вспоминают о профсоюзном вычете, но профсоюзный вычет не имеет отношения к налоговому законодательству. Профсоюзная организация создается в организации по инициативе трудящихся для защиты их прав, после чего устанавливается порядок финансирования ее деятельности на основе ежемесячно удерживаемых с заработной платы взносов и иных поступлений. Профсоюзы могут быть организованы не только в организации, но и в определенной сфере, по отраслевому признаку.

Примеры расчетов

Приведем пример расчета налога и профессионального налогового вычета с проводками.

Исходные данные: нотариус написал и опубликовал статью в журнале, за что получил вознаграждение в размере 5000 рублей, документы на расходы не предоставил, поэтому норматив расходов составляет 20% (литературное произведение).

Сумма НДФЛ, который необходимо удержать заказчику как агенту, составила:

(5000 - 5000 x 20%) x 13% = 520 рублей.

Следовательно, к выдаче исполнителю полагается:

5000 - 520 = 4480 рублей с учетом вычета.

В бухгалтерском учете необходимо использовать следующие проводки для отражения операций по перечислению гонорара.

- Дебет 26 и Кредит 76

5000 рублей — это начисленный гонорар по договору с автором

- Дебет 76 Кредит 68, субсчет «Расчеты по налогу на доходы физических лиц»

520 рублей — налог, НДФЛ, который должен быть удержан в качестве агента

- Дебет 50 Кредит 51

4480 рублей — средства, полученные в кредитной организации в качестве гонорара автором по договору

- Дебет 76 Кредит 50

4480 рублей — перечисленный и выплаченный гонорар с учетом удержаний налога

- Дебет 68, субсчет «Расчеты по налогу на доходы физических лиц», Кредит 51

520 рублей — перечисленный в бюджет НДФЛ.

Важно

Будет новый порядок доступа к сведениям из ГИРБО

Важно

Будет новый порядок доступа к сведениям из ГИРБО