При импорте товаров из ЕАЭС надо указывать импортный НДС в декларации по НДС: 10 или 20 %. Налоговой базой является сумма таможенной стоимости, пошлины на товар и акцизов. После проведения операций по импорту налогоплательщики должны отчитаться перед ФНС.

Навигация

- Коротко о главном: 5 пунктов

- Как начисляют и платят НДС при импорте

- Как рассчитывают налог на добавленную стоимость при импорте услуг

- Какие документы нужны для учета импортного НДС

- Как заполнить декларацию по НДС при импорте

- Пример заполнения декларации по косвенным налогам

- Когда сдавать декларацию по косвенным налогам

- Как отразить операции по импортному НДС в бухучете

- Как накажут за непредставление декларации по косвенным налогам

- Декларация по косвенным налогам при импорте: вопросы и ответы

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- Все импортируемые в Россию товары и услуги облагаются НДС, кроме исключений по категориям продукции.

- НДС при импорте рассчитывается по ставке 10% или 20%, в зависимости от типа товаров или услуг.

- Плательщики НДС могут принять к вычету сумму уплаченного при импорте НДС.

- Отчетность по НДС при импорте зависит от страны-поставщика и назначения товаров.

- За несвоевременную подачу декларации по НДС предусмотрены штрафы.

Как начисляют и платят НДС при импорте

По действующим российским законам все ввозные товары, работы, услуги облагаются налогом на добавленную стоимость. Исключений по категориям налогоплательщиков не предусмотрено. Рассчитать и внести в казну налог на добавленную стоимость обязаны:

- плательщики НДС;

- налоговые агенты и субъекты, освобожденные от уплаты НДС в России;

- налогоплательщики, применяющие льготные режимы обложения.

Освобождение предусмотрено лишь по категориям ввозимой продукции.

Например, медицинские товары освобождены от ввозного налога. Медпродукция по перечню (из ПП № 1042 от 30.09.2015), ввезенная на территорию России, не облагается НДС по п. 2 ст. 150 НК РФ.

Импорт облагается по общим ставкам налога. Это 10 или 20 %. Если налогоплательщики на УСН применяют специальные пониженные ставки, то НДС при импорте все равно начисляют по общеустановленным ставкам 10 или 20 %. Пониженные ставки НДС 5 или 7 % в этом случае не применяются.

Определить косвенные налоги при импорте товаров несложно. Если ввозимая продукция реализуется в пределах нашей страны по ставке НДС 20 %, то и ввозной налог пойдет по ставке 20 %.

Порядок отражения импорта в декларации по НДС во многом зависит от страны поставщика-импортера. Немалую роль играет и назначение входных товаров. То есть важны операции, для которых налогоплательщик закупает импортную продукцию.

Налог на добавленную стоимость на товары из стран ЕАЭС

Если поставщик-импортер относится к странам ЕАЭС, то получатель ввозного НДС — Федеральное казначейство. Исчисленный налог уплачивается в казну не позднее даты представления специальной декларации. В нормативах разъясняется, каким числом проводить в декларации ввозной НДС — не позднее срока предоставления отчета. То есть, если декларируете ввоз за февраль 2025 года до 20.03.2025, ввозной налог тоже перечисляйте до 20.03.2025.

Подробнее: как платить ЕНП

Налог на импорт из стран ЕАЭС рассчитывайте по формуле:

где налоговая база — стоимость импортируемой продукции с учетом всех акцизов.

Учитывайте акцизные надбавки, если импортируете подакцизный товар. Базу для расчета определяйте на момент принятия товаров к учету.

С 01.01.2015 в состав ЕАЭС входят Россия, Беларусь, Казахстан, Киргизия, Армения.

Налог на добавленную стоимость на товары из других стран

Если импортеры не входят в зону ЕАЭС, то перечислять ввозной фискальный платеж придется в таможенный орган. Рассчитывают налог по той же формуле. Необходимо умножить налоговую базу на действующую ставку по НДС. Но в этом случае налоговая база определяется иначе.

Налоговая база для расчета НДС при импорте из других стран:

где:

- ТС — это таможенная стоимость товара или продукции, импортируемой из стран, не входящих в ЕАЭС. Определяется по информации из таможенной декларации;

- ТП — сумма таможенных пошлин, уплаченная за ввоз продукции на территорию нашей страны. Размер обложения устанавливается нормативными актами;

- АС — сумма акцизных сборов и взносов, которые были включены в стоимость продукции. Так бывает, если в РФ импортируют подакцизные товары.

Эксперты КонсультантПлюс разобрали, как заполнить декларацию по НДС при импорте. Используйте эти инструкции бесплатно.

Как рассчитывают налог на добавленную стоимость при импорте услуг

При закупках услуг у иностранного поставщика исчисление производится в особом порядке. Например, иногда покупатель выполняет роль налогового агента. Обязанности возникают, если реализация иностранных услуг производится на территории России. Российский покупатель перечисляет оплату поставщику сразу за минусом НДС. А сам налог платят в государственный бюджет.

Не забудьте отчитаться перед ИФНС, то есть отразить НДС по импорту в квартальном отчете по налогу на добавленную стоимость. Подайте обычную декларацию по итогам квартала, в котором удержан агентский налог. Срок сдачи — 25-е число месяца, следующего за отчетным кварталом.

Какие документы нужны для учета импортного НДС

Перед заполнением декларационного отчета подготовьте документы, необходимые для заполнения и подтверждения импортных операций. Перечень требуемой документации:

- договоры, контракты или соглашения, на основании которых производятся импортные поставки товаров, работ, услуг;

- счета-фактуры, инвойсы, сопровождающие поставку;

- транспортные декларации, если транспортировку груза осуществляет транспортная компания;

- платежные документы (платежные поручения, чеки, квитанции, денежные переводы, банковские выписки, справки о конвертации валют и т. д.);

- таможенные декларации и справки, подтверждающие ввоз и уплату таможенных пошлин.

Контролеры вправе запросить иную подтверждающую документацию.

У тех, кто заполняет отчетность впервые, вызывает вопросы отражение ГТД по импорту в декларации по НДС: ее показывают в разделе 8 «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период». Это регистрационный номер таможенной декларации, присваиваемый отчетности в ходе проверки таможенными органами.

Подробнее: как узнать и указать регистрационный номер таможенной декларации

Как заполнить декларацию по НДС при импорте

При импорте товаров не из стран ЕАЭС, заполняйте декларацию в общеустановленном порядке. Так, декларация по НДС при импорте товаров из Китая (равно как и из других стран, кроме ЕАЭС) заполняется по форме КНД 1151001. Учтите, что сама операция по ввозу в декларации не отражается.

Подробнее: как заполнить декларацию по НДС

Для отчетности по импортному налогу на добавленную стоимость с товаров ЕАЭС используют специальную декларацию — КНД 1151088. Отчет по косвенным налогам утвержден Приказом ФНС России № СА-7-3/765@ от 27.09.2017 в редакции Приказа ФНС № ЕД-7-3/238@ от 12.04.2023. Новый бланк действует начиная с отчетности за август 2023 года.

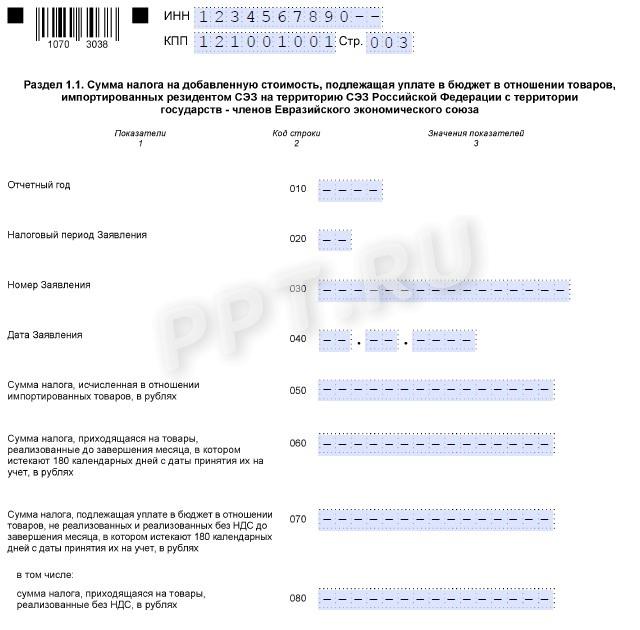

Для резидентов СЭЗ в отчет добавили новый раздел 1.1 — чтобы отражать товары, импортированные на территорию российской СЭЗ из ЕАЭС. В строке 060 отражают товары, реализованные с НДС в течение 180 календарных дней, а в строке 070 — товары, не реализованные в тот же срок или реализованные без НДС. А в раздел 1 добавили строку 050 — для товаров, импортированных резидентом СЭЗ. Кроме того, актуализировали перечень кодов видов подакцизных товаров, которые используют при заполнении разделов 2 и 3 отчета (приложение № 4 к приказу № СА-7-3/765@ от 27.09.2017).

Структура декларации по косвенным налогам:

| Титульный лист | Заполняется в любом случае. |

|---|---|

| Раздел № 1 |

Подлежит заполнению, если в отчетном периоде:

|

| Раздел № 1.1 | Заполняют резиденты СЭЗ при импорте товаров из ЕАЭС. |

| Раздел № 2 | Оформляют, если импортируются подакцизные товары, за исключением спирта этилового из всех видов сырья. |

| Раздел № 3 | Формируют налогоплательщики, которые импортируют спирт этиловый из всех видов сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты: винный, виноградный, плодовый, коньячный, кальвадосный, висковый. |

Инструкция, как заполнить декларацию по НДС на импорт из стран ЕАЭС.

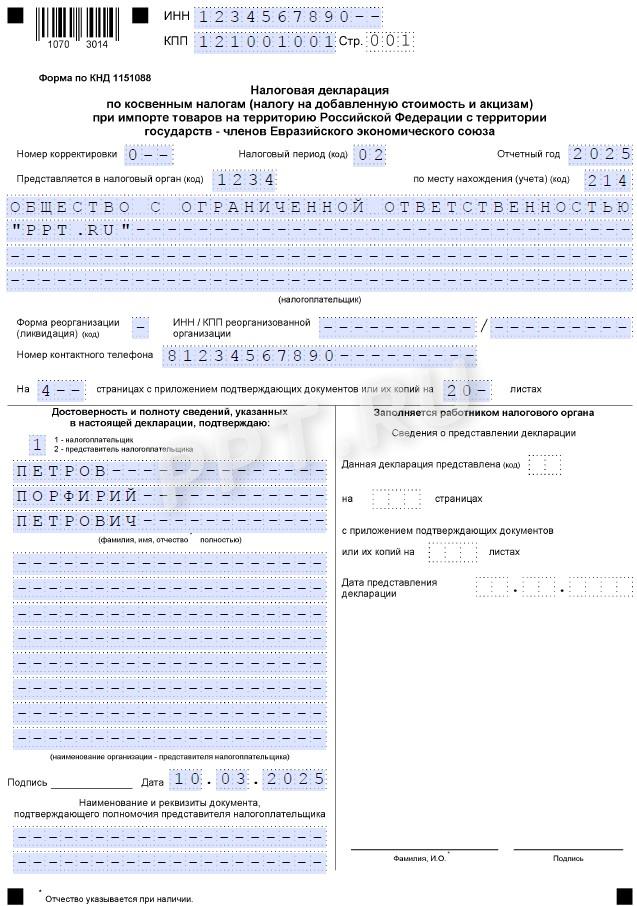

Титульный лист

Титульник отчета заполняется по стандартным правилам. В шапке страницы указываем ИНН и КПП подотчетной организации. Индивидуальные предприниматели вписывают только ИНН (КПП не заполняют).

Номер корректировки в первичном отчете — 0. Если подаете исправляющий отчет, то укажите порядковый номер корректировки.

Налоговый период заполните в соответствии с приложением № 1 к порядку, утвержденному Приказом ФНС России № СА-7-3/765@ от 27.09.2017.

Например, при заполнении декларации за январь укажите 01, февраль — 02 и так далее. Если организация находится в стадии реорганизации, то впишите: 71 — код января, 72 — февраля, 73 — марта и так до кода 82 — декабрь.

Отчетный год укажите в стандартном режиме.

Например, для отчетности за 2025 год отразите в поле «2025», а при подаче отчетов 2026 года — «2026».

Код ИФНС, в который предоставляется декларация, уточняйте в регистрационных документах, выданных при постановке налогоплательщика на учет.

Код по месту нахождения проставьте в соответствии с приложением № 2 к порядку заполнения.

Наименование налогоплательщика отразите полностью. ИП указывают ФИО. Отчество вписывают при наличии.

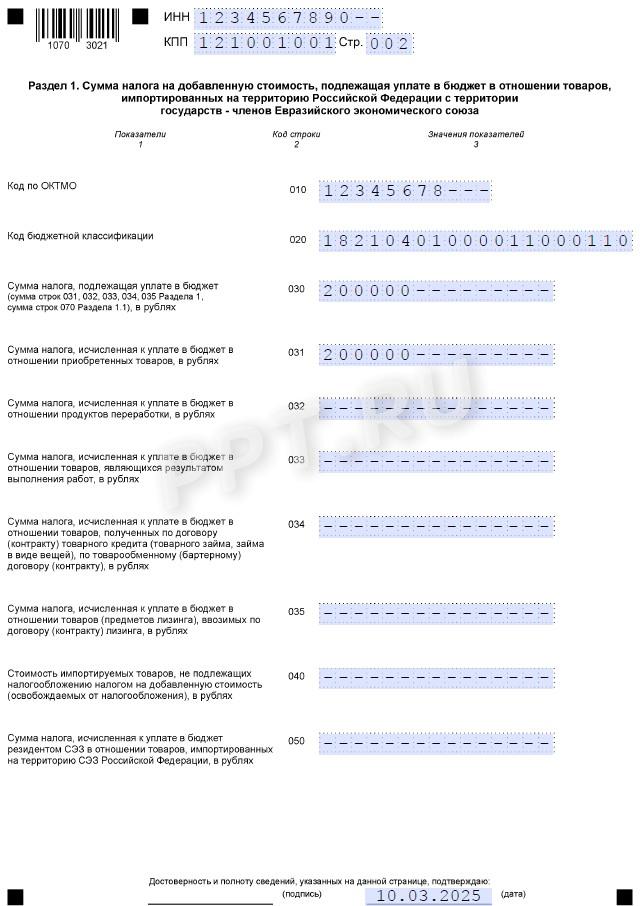

Раздел 1

В первом разделе декларационного расчета отражаем суммы налога на добавленную стоимость, исчисленные с импортированных товаров в Россию. Заполняем строки:

| Номер строки | Что указывать |

|---|---|

| 010 | ОКТМО — вписываем код по общероссийскому классификатору. |

| 020 | КБК — 182 1 04 01000 01 1000 110. |

| 030 | Сумма налогов к уплате. Рассчитывается путем суммирования значений нижних строк раздела № 1 (031–035). |

| 031 | Сумма налога, не указанного в строках 032–035. Заполняйте после строк 032–035. |

| 032 | НДС с продуктов переработки. |

| 033 | Налог с товаров, являющихся результатом выполнения работ. |

| 034 | Фискальный платеж с товаров, полученных по договору товарного кредита, по товарообменному контракту. |

| 035 | НДС с лизингового платежа. |

| 040 | Стоимость товаров, освобожденных от обложения. |

Разделы 2 и 3

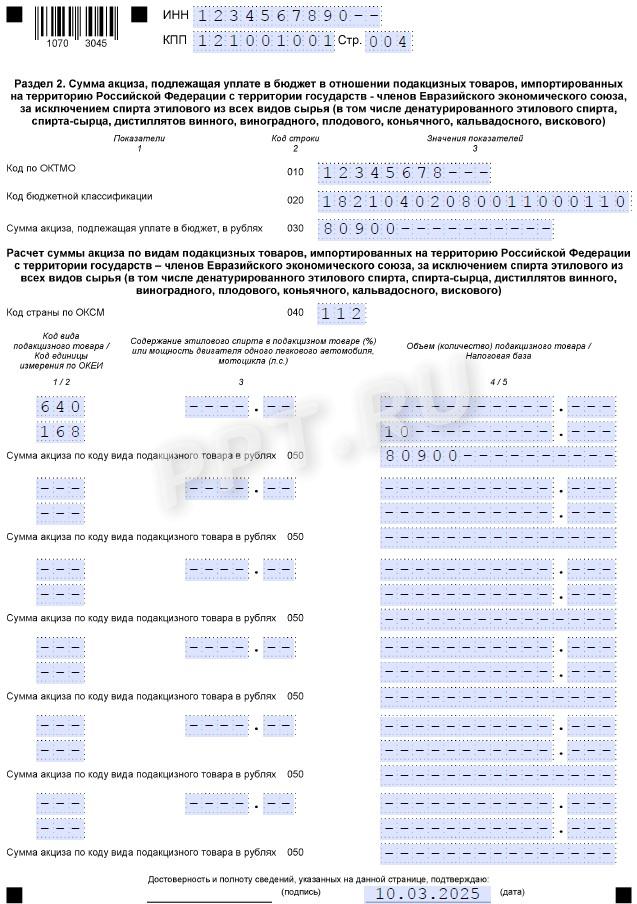

Второй раздел заполняют импортеры подакцизной продукции, кроме спирта этилового и его производных. В декларации оформляют сразу несколько разделов № 2, если КБК и ОКТМО, по которым зачисляются фискальные платежи, разнятся. В первой части раздела отражают ОКТМО, КБК и сумму акциза, подлежащего уплате в бюджет. Во второй части раздела распределяют сумму фискального платежа по каждому виду подакцизного товара, ввезенного на территорию РФ.

Третий раздел подлежит заполнению, если в Россию импортируют этиловый спирт и его производные. Правила заполнения аналогичны разделу № 2. В первом блоке отражаем ОКТМО, КБК и сумму акциза. Если ОКТМО или КБК несколько, то формируем отдельный раздел № 3 на каждый код. Во втором блоке раздела детализируем суммы акциза по каждому виду импортированного спирта.

Пример заполнения декларации по косвенным налогам

Рассмотрим, как заполнить декларацию при ввозе товаров из Республики Беларусь. ООО «Ppt.ru» импортирует товары от белорусских организаций.

За февраль 2025 г. бухгалтер ООО «Ppt.ru» рассчитал косвенные налоги по закупленной у белорусской организации и ввезенной в РФ партии моторного масла весом 10 т.

Сумма налогов за февраль 2025 г.:

- НДС — 200 000 руб.;

- акциз — 80 900 руб.

ООО «Ppt.ru» не является резидентом СЭЗ.

В декларации по косвенным налогам за февраль 2025 г. ООО «Ppt.ru» заполняет титульный лист и разделы 1, 2. Кроме того, бухгалтер включил в декларацию разд. 1.1 и проставил прочерки в строках 010–080 этого раздела, поскольку у организации нет показателей для заполнения за отчетный период. Раздел 3 в декларацию не включили: в феврале 2025 г. ООО «Ppt.ru» не проводило операции, которые отражаются в этом разделе.

Налоговики объяснили, по какому курсу отражают в графе 3 декларации по НДС импортные товары, — по курсу ЦБ РФ, который действовал на дату перечисления денег за эти товары

Когда сдавать декларацию по косвенным налогам

Отчитаться перед ИФНС следует до 20-го числа месяца, следующего за отчетным. Напомним, что отчетным признается месяц, в котором импортированные товары были приняты на учет. Либо месяц, в котором наступил срок оплаты лизингового платежа по договору лизинга.

Организации и ИП отчитываются на бумаге или электронно. Отчет на бумажном носителе вправе предоставить компании, в штате которых числится менее 100 человек. Остальные обязаны сдавать декларации электронно.

Как отразить операции по импортному НДС в бухучете

Операции по начислению налоговых платежей относите на счет 68 бухучета. Отразите в бухгалтерском учете следующие проводки по косвенным налогам НДС:

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Исчислен таможенный НДС | 19 | 76, 68 |

| НДС принят к вычету | 68 | 19 |

| Налог удержан налоговым агентом | 60, 76 | 68 |

Как накажут за непредставление декларации по косвенным налогам

Не сдали вовремя декларационный отчет — ждите штрафа от контролеров. ИП или организацию оштрафуют на 5 % от суммы неуплаченного налога в просроченной отчетности за каждый месяц задержки (полный и неполный).

Штраф — не менее 1000 рублей и не более чем 30 % от всей суммы налога.

Наказание предусмотрено и для ответственного лица. Административный штраф на директора или главбуха составит 300–500 рублей.

Подробнее: что грозит за несдачу налоговой декларации

Декларация по косвенным налогам при импорте: вопросы и ответы

-

Что такое косвенные налоги?

Это надбавка к стоимости товаров, работ, услуг, имущественных прав, которые продавцы реализуют покупателям. А покупатели вместе с их стоимостью перечисляет косвенный налог. В России косвенными являются налог на добавленную стоимость и акцизы.

-

Как начисляют и платят косвенные налоги при импорте?

НДС и акцизы начисляют по тем же ставкам, которые вы применяете по внутрироссийским операциям, — 10 или 20 %. Косвенные налоги платят в составе ЕНП, исключение — акцизы по маркированным товарам, которые платят на таможне. Срок уплаты косвенных налогов в ФНС — до 20-го числа следующего месяца после месяца принятия товаров на учет, а вот акцизы по маркированной продукции надо заплатить ФТС в течение 5 рабочих дней после принятия на учет.

-

Как отчитаться по косвенным налогам?

При импорте из стран ЕАЭС надо заполнить и сдать специальную декларацию КНД 1151088 — до 20-го числа следующего месяца после отчетного периода. Состав декларации зависит от того, какие операции плательщик провел в отчетном периоде. При импорте из других стран надо заполнить обычную квартальную НДС-декларацию КНД 1151001 — до 25-го числа следующего месяца после отчетного квартала.

Важно

ФНС обновила формы заявлений на возврат и зачет налогов и взносов

Важно

ФНС обновила формы заявлений на возврат и зачет налогов и взносов