Пояснение по убыткам в налоговую — это официальный ответ компании на требование налоговой службы о предоставлении пояснений по полученному убытку. Игнорировать такое требование очень опасно. О том, что и как можно написать в свое оправдание, расскажем подробно.

Навигация

В соответствии с нормами контроля, закрепленными в п. 3 ст. 88 НК РФ, в период проведения камеральной проверки ФНС вправе запросить у налогоплательщика обоснование размера полученного убытка.

Зачем нужны пояснения

Прежде чем говорить о форме пояснений, рассмотрим обстоятельства, им предшествующие. Недостаток доходов от хозяйственной деятельности может случиться у любого налогоплательщика. Но вызовут внимание контролирующих органов только те, кто применяет общую систему налогообложения и «доходно-расходную» упрощенку, ведь в этом случае бюджет не получит поступлений от налога на прибыль, или по УСН. По прибыльной отчетности запрос может поступить не только по итогам года, но и по итогам предоставления авансовых расчетов (абз. 3 п. 3 ст. 88 НК РФ). Поскольку внутри налогового периода предоставление авансовых расчетов по УСН не предусмотрено Налоговым кодексом, то требовать информацию об убытках от таких налогоплательщиков можно только после предоставления годовой декларации.

Что писать

Составляя документ, изложите причины превышений расходов над доходами в запрошенном периоде. Это могут быть:

- падение выручки из-за общей экономической ситуации в регионе, когда контрагенты компании отказываются от сделок;

- форс-мажорные обстоятельства у налогоплательщика (аварии, природные катаклизмы и пр.);

- международные санкции и др.

Но выручку может превышать и запланированный рост расходов, связанный со строительством новых объектов, освоением новых технологий и др. Здесь особое внимание необходимо уделить правилам признания расходов для целей налогового учета, изложенным в ст. 252 НК РФ, — потребуется предъявить документы и доказать экономическую обоснованность.

Заинтересуют ФНС и критерии отнесения компанией расходов к прямым или косвенным, поскольку последние признаются в учете по мере их возникновения (п. 2 ст. 318 НК РФ), а первые — распределяются (п. 2 ст. 318, ст. 319 НК РФ). Также нужно помнить о нормируемых расходах. К ним относятся:

- представительские (п. 2 ст. 264 НК РФ);

- ДМС работников (п. 16 ст. 255 НК РФ);

- часть расходов на НИОКР (п. 2 ст. 262 НК РФ);

- резервы на сомнительные долги и ремонт ОС (п. 4 ст. 266 и п. 2 ст. 262 НК РФ);

- реклама (п. 4 ст. 264 НК РФ);

- потери от порч или недостач (п. 7 ст. 254 НК РФ);

- проценты по кредитам, если сделка контролируемая (ст. 269 НК РФ);

- компенсация за личный автомобиль работника (п. 1 ст. 264 НК РФ) и др.

Перед составлением пояснений не лишним будет вспомнить и про список расходов, не принимаемых для целей прибыли (ст. 270 НК РФ), и проверить их на предмет правильности отражения в учете. После чего можно в произвольной форме изложить ваши подходы к составлению отчетности.

Что будет, если пояснений не писать

Пояснения по убыткам в налоговую необходимо предоставить в течение пяти дней. Если игнорировать требование, по п. 1 ст. 129.1 НК РФ штраф составит 5000 руб. Если вы и дальше намерены не обращать внимания на запросы ФНС, сумма штрафа составит уже 20 000 руб. (п. 2 ст. 129.1 НК РФ). Для тех, кто подаст информацию позже установленного срока, никаких преференций не предусмотрено.

Дополнительно налогоплательщика, не обратившего внимание на требования инспекторов, могут включить в план выездных проверок (п. 2 Приложения 2 к Приказу ФНС от 30.05.2007 № ММ-3-06/333@).

Кроме того, контролирующий орган может воспользоваться правом, изложенным в пп. 7 п. 1 ст. 31 НК РФ, и пересчитать суммы налогов на основании имеющихся у них в программе сведений. Для этого используются как данные по нарушившему налогоплательщику (Постановление АС ДВО от 10.03.2017 по делу № А59-5390/2015), так и по аналогичным налогоплательщикам (Определение ВС от 14.08.2017 № 304-КГ17-10107 по делу № А67-6884/2016). Метод выбирает ФНС.

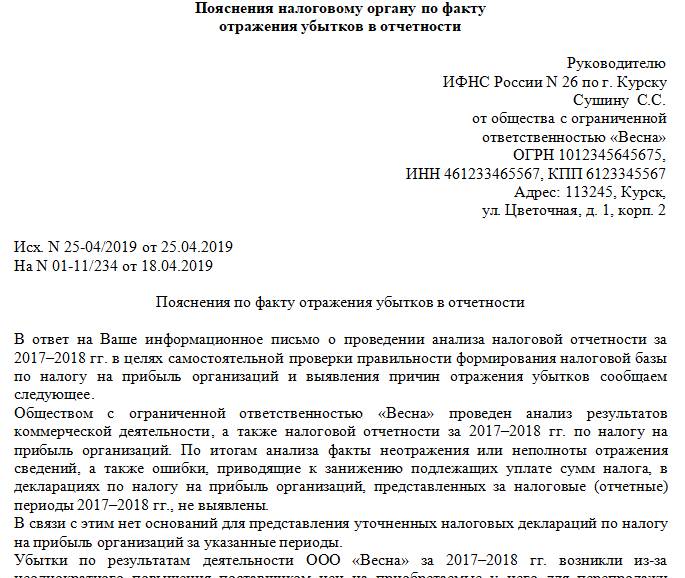

Образец пояснения в налоговую по убыткам

Приказ ФНС России от 30.05.2007 N ММ-3-06/333@

Статья 129.1 НК РФ. Неправомерное несообщение сведений налоговому органу

Статья 252 НК РФ. Расходы. Группировка расходов

Статья 254 НК РФ. Материальные расходы

Статья 255 НК РФ. Расходы на оплату труда

Статья 262 НК РФ. Расходы на научные исследования и (или) опытно-конструкторские разработки

Статья 264 НК РФ. Прочие расходы, связанные с производством и (или) реализацией

Статья 266 НК РФ. Расходы на формирование резервов по сомнительным долгам

Статья 269 НК РФ. Особенности учета процентов по долговым обязательствам в целях налогообложения

Статья 270 НК РФ. Расходы, не учитываемые в целях налогообложения

Статья 31 НК РФ. Права налоговых органов

Статья 318 НК РФ. Порядок определения суммы расходов на производство и реализацию

Важно

Выпустили новые указания по заполнению формы № П-4

Важно

Выпустили новые указания по заполнению формы № П-4