Налоговые вычеты — возможность пересчитать НДФЛ в сторону уменьшения — становятся все более популярными. Об этом свидетельствует статистика, публикуемая ФНС. Какие документы подготовить для получения каждого вида вычета — ловите удобную табличку.

Навигация

Виды налоговых вычетов

Многие события в жизни каждого из нас связаны с весьма значительными тратами. Мы учимся, приобретаем жилье, занимаемся спортом, обращаемся за медицинской помощью, инвестируем свободные денежные средства, направляем средства на благотворительность. Все эти (и не только) затраты государство готово нам компенсировать. Не в полной сумме, конечно, а лишь в части подоходного налога, который соответствует произведенным расходам. Такая компенсация именуется налоговым вычетом.

Вот какие виды налоговых вычетов существуют:

- заслуги перед Отечеством и наличие детей в семье гарантируют вам стандартные льготы (ст. 218 НК РФ);

- социальные — заявляют при оплате образовательных услуг, лечения, занятий спортом. Еще налоговые вычеты этого вида предоставляются при участии в благотворительных программах, подтверждении квалификации и заботе о будущей пенсии (ст. 219);

- инвестиционные — положены людям, которые не боятся финансовых рисков и работают с ценными бумагами или инвестиционными счетами — ИИС (ст. 219.1);

- имущественные — включают льготы при продаже и покупке имущества (ст. 220);

- при переносе на будущее убытков от финансовых операций (ст. 220.1 и 220.2).

Эксперты КонсультантПлюс рассказали, что такое «налоговый вычет» по НДФЛ. Используйте эти инструкции бесплатно.

Какие документы нужны для налогового вычета в зависимости от его вида

Мы собрали удобную таблицу-подсказку: какие документы надо сложить в стопочку для оформления того или иного вида налоговой льготы.

| Виды налоговых вычетов | Документы |

|---|---|

| Стандартные | |

| Заслуженные |

|

| Детские |

|

| Социальные | |

| Благотворительность |

|

| Обучение |

|

| Медицина |

|

| Дополнительное пенсионное обеспечение |

Если заключен договор с негосударственным пенсионным фондом:

Если заключен договор добровольного пенсионного страхования:

Если оформлен договор добровольного страхования жизни (срок — не менее 5 лет):

Во всех случаях нужно подтвердить факт оплаты, в том числе уплаты дополнительных страховых взносов на накопительную пенсию в соответствии с законом от 30.04.2008 № 56-ФЗ. |

| Независимая оценка квалификации |

|

| Физкультурно-оздоровительные услуги |

|

| Инвестиционные | |

| Прибыль от реализации (погашения) ценных бумаг |

|

| Пополнение ИИС (тип А) |

|

| Положительный финансовый результат по операциям на ИИС по окончании договора на ведение ИИС (тип Б) |

|

| Имущественные | |

| Продажа (иное выбытие) имущества и/или долей в нем |

|

| Изъятие недвижимости для государственных нужд |

|

| Расходы на новое строительство или приобретение жилой недвижимости и/или долей в ней |

В зависимости от характера приобретенного имущества: договор о приобретении земельного участка для ИЖС, жилого дома, квартиры, комнаты, долей в них; о строительстве жилого дома или долей в нем; участия в целевом строительстве и передаточный акт от застройщика.

|

| Расходы на уплату процентов по целевым займам, израсходованным на строительство и/или приобретение жилой недвижимости |

Помимо документов, поименованных в предыдущем пункте, понадобятся:

|

| Вычет при переносе убытков на будущие периоды |

|

С 1 января 2024 года закон от 31.07.2023 № 389-ФЗ немного меняет порядок получения налоговой льготы по НДФЛ:

- получить социальный налоговый вычет смогут супруги, оплатившие очное обучение жены или мужа;

- больше налоговых вычетов станут предоставляться в упрощенном порядке (ст. 221.1 НК РФ);

- в ряде случаев от заявителя не потребуются документы, подтверждающие оплату. ФНС получит информацию от организаций, оказавших льготируемую услугу.

Что еще необходимо для оформления налогового вычета

Собранный пакет документов надо дополнить:

1. Налоговой декларацией по форме 3-НДФЛ, если за вычетом обращаются в ФНС.

На заметку: как заполнить декларацию 3-НДФЛ, чтобы получить налоговые вычеты

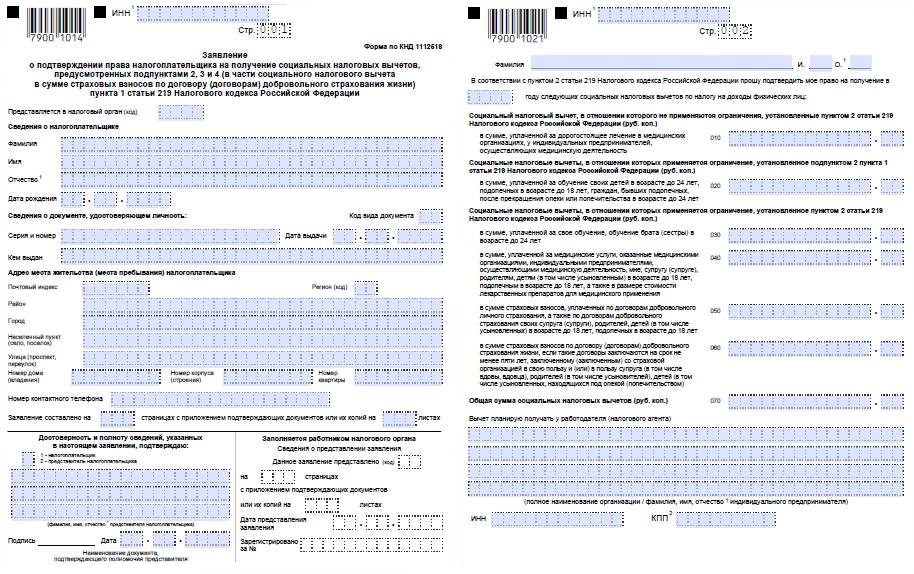

2. Заявлением (форма КНД 1112518). Направляют его в ИФНС, чтобы инспекция подтвердила право физлица на социальный налоговый вычет. А уж перерасчетом налога займется работодатель.

Заявляются социальные вычеты

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

По общему правилу за стандартными налоговыми вычетами обращаются к работодателю.

Некоторыми занимается только ФНС — это социальные налоговые вычеты на благотворительность и оценку квалификации, инвестиционные (тип А), имущественные при продаже и изъятии имущества, вычеты при переносе убытков.

За прочими налогоплательщик вправе обратиться как в ФНС, так и к налоговому агенту.

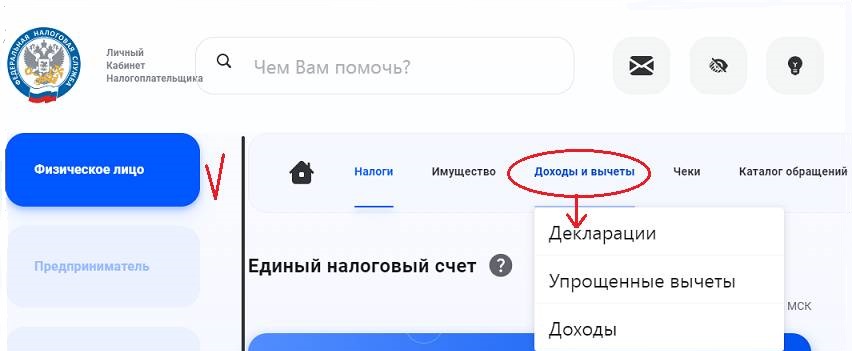

Самый удобный путь оформления налогового вычета или подачи декларации: личный кабинет налогоплательщика — физического лица на сайте ФНС. Необходим лишь сертификат ЭЦП, который (при необходимости) генерируется здесь же.

Онлайн подача в ФНС декларации и документов

Упрощенный порядок реализован для инвестиционных и имущественных налоговых вычетов. Чтобы заявить остальные, надо перейти на закладку «Декларации» — «Подать декларацию» — «Заполнить декларацию онлайн». В конце обработки прикрепляются сканы документов.

Подробнее: как получить налоговый вычет в упрощенном порядке

Федеральный закон от 31.07.2023 N 389-ФЗ

Федеральный закон от 30.04.2008 N 56-ФЗ

Статья 218 НК РФ. Стандартные налоговые вычеты

Статья 219 НК РФ. Социальные налоговые вычеты

Статья 219.1 НК РФ. Инвестиционные налоговые вычеты

Статья 220 НК РФ. Имущественные налоговые вычеты

Статья 221.1 НК РФ. Упрощенный порядок получения налоговых вычетов

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз