Каждый человек хоть раз в жизни стакивался с необходимостью что-то застраховать. Например, при оформлении кредита в банке или покупке машины. Разберем, что такое договор страхования, как и на каких условиях он заключается.

Навигация

Коротко о главном: 5 пунктов

- Договор страхования — это сделка между страхователем и страховщиком.

- По этой сделке человек платит деньги и в случае несчастья получает компенсацию.

- Есть три вида договоров: имущественное, личное и страхование ответственности.

- Договор можно оформить письменно, получить страховку на бумаге или онлайн.

- Важно внимательно читать условия договора, чтобы понять, что именно застраховано.

Что такое договор страхования

Договор страхования — это сделка, по которой одно лицо (страхователь) платит другому лицу (страховщику) оговоренную сумму (страховую премию). В случае, если наступает определенное договорными условиями событие (страховой случай), страховщик выплачивает страхователю или другому указанному им лицу (выгодоприобретателю) компенсацию ущерба в пределах определенной страховой суммы (ст. 929, 934 ГК РФ).

Виды договоров страхования

Договоры страхования делятся на три группы:

- Имущественное. Страхуются риски, которые связаны с имуществом. Например, недвижимость (квартира, дом, складское помещение), автомобиль и другой транспорт, драгоценности. Страхование жизни животных (например, племенного жеребца) также относится к имущественному.

- Личное. Страхуются риски, связанные с жизнью и здоровьем человека. Например, от наступления травм, заболеваний и смерти. При смерти страхователя страховую премию получают его наследники или тот, кто указан выгодоприобретателем. К личному страхованию относится и риск дожития, т.е. человек доживает до определенного возраста, за что ему полагается страховая выплата.

- Страхуется ответственность. Страхуется риск причинения вреда имуществу, жизни или здоровью третьих лиц. Например, ответственность водителей перед другими лицами страхуется по ОСАГО.

Может пригодиться: как составить договор страхования имущества

Кто может оформить договор страхования

Страхователем, который страхует имущество, жизнь и здоровье, выступает физическое или юридическое лицо. При страховании имущества страховщиком вправе выступать юридическое лицо, которому выдана лицензия на определенные виды страхования.

Условия договора страхования

Договор страхования, как и любой другой, имеет существенные условия, без которых он признается незаключенным, и иные, которые включаются по усмотрению сторон. Существенные условия отличаются от вида страхового договора. Так, к существенным условиям личного страхования относятся:

- Сведения о лице, которое страхуется.

- О том, при наступлении какого события страховщик обязан произвести выплату по договору (страховой случай). Это может быть получение травмы, заболевание, смерть или дожитие до определенного возраста.

- Размер суммы, которую страховщик выплачивает при наступлении страхового случая.

- Срок, в течение которого действуют страховые правоотношения.

К существенным условиям имущественного страхования относятся:

- Имущество или имущественные интересы, которые страхуются. Например, дом, квартира, доставляемый груз.

- О том, при наступлении какого события страховщик обязан произвести выплату (страховой случай). Например, пожар в доме, залив квартиры, повреждение или гибель груза при его доставке.

- Размер суммы, которую страховщик выплачивает при наступлении страхового случая.

- Срок, в течение которого действуют страховые правоотношения.

Подробнее: что относится к существенным условиям договора страхования

Для урегулирования взаимоотношений сторон включаются дополнительные условия. К ним относятся:

- Выгодоприобретатель — это лицо, которому при наступлении страхового случая страховщик производит выплату. Выгодоприобретателем является страховщик (к примеру, когда страхуется риск дожития до определенного возраста) или другое лицо, указанное им. Например, супруг или дети — когда страхуется жизнь, банк — при оформлении ипотечного кредита.

- Случаи, при которых страховка не выплачивается. Например, самоубийство, когда страхуются жизнь, управление автомобилем страхователем, который находился в состоянии опьянения, — при КАСКО.

- Размер, сроки и порядок уплаты страховой премии. Например, оплата в рассрочку или единым платежом, наличными или безналичным переводом.

- Порядок оформления факта наступившего страхового случая. Например, составление страховщиком акта.

- Перечень документов, которые страхователь обязан представить страховщику для получения страховой выплаты.

- Сроки и порядок выплаты страхователю при наступлении страхового случая.

- Ответственность сторон за нарушение условий договора. Например, при просрочке оплаты страховой премии страхователем или выплаты страховщиком.

Важнейшим условием страхового договора является характер случаев, признаваемых страховыми. Необходимо помнить, что ни один страховщик не страхует «от всего».

В моей практике был случай, когда клиенты хотели обжаловать отказ страховщика в выплате страховой премии. Супруг моей клиентки взял кредит и оформил страховку жизни и здоровья. Когда он скончался от сердечного приступа, женщина была уверена, что кредит погасит страховая компания, но ей отказали. При обращении ко мне я изучила представленные ей документы и пояснила, что страховая компания права. Так, из полиса следовало, что жизнь ее мужа была застрахована от смерти в результате несчастного случая. Т.о., смерть от болезни страховым случаем не являлась.

Подобное заблуждение часто встречает и у страхующихся по КАСКО. Они уверены, что их автомобиль защищен от любых неприятностей. Но нередко оказывается, что авто застраховано от угона, а если его вдруг подожгут во дворе, то никаких выплат страхователю не полагается. Поэтому внимательно изучайте документы перед подписанием. Если видите, что какой-то из интересующих вас рисков не включен, то попросите его включить. Но учтите, что в таком случае увеличится размер страховой премии, которая выплачивается страховщику.

Узнайте, что такое франшиза в договоре страхования

Структура договора страхования

Договор страхования обязательно заключается письменно. Законом допускается заключать его в различных формах, от которых зависит его структура. Предусмотрены следующие формы:

- Составление одного документа, который подписывается сторонами.

- Вручение страхователю по его заявлению страхового полиса иди другого документа (квитанции, сертификата или свидетельства) на бумажном носителе, который подписан страховщиком.

- Составление одного электронного документа или обмен электронными документами. Например, при оформлении полиса ОСАГО онлайн страхователь направляет через сайт страховщика заявление, а страховщик ему высылает полис, подписанный электронной подписью.

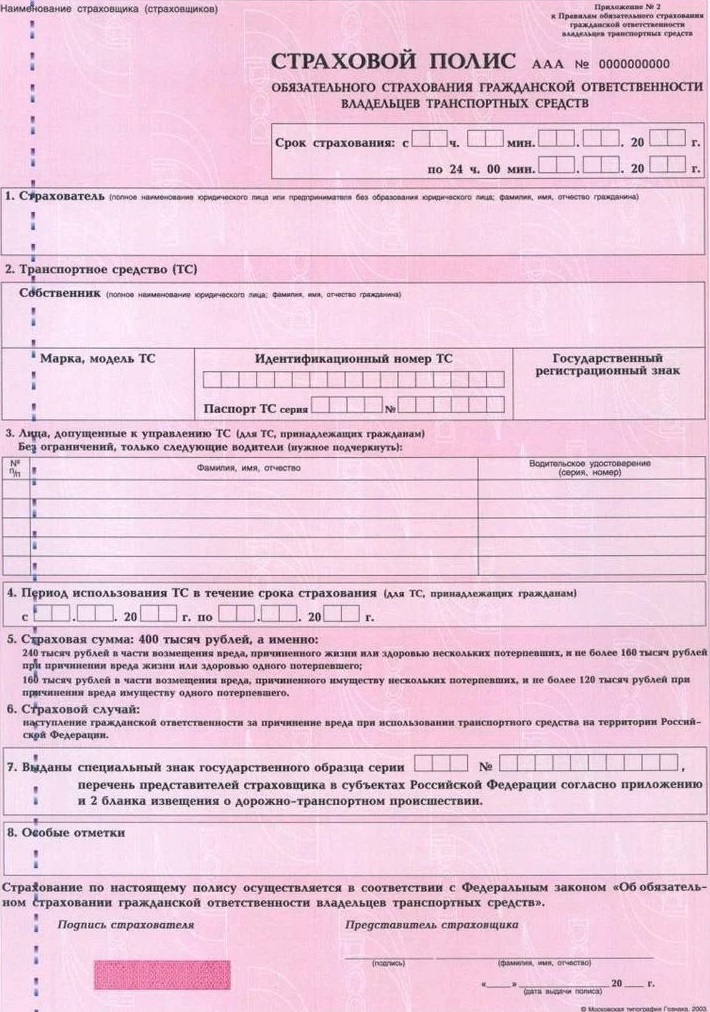

Страховой полис, выдаваемый при заключение договора страхования обязательной автогражданской ответственности (ОСАГО)

От формы договора зависит его структура. Так, в документе, подписанном обеими сторонами, кроме существенных условий, подробно прописываются дополнительные, нередко указываются правила страхования. Полис, как правило, содержит существенные условия.

Договорные условия страховщики часто определяют в принятых ими страховых правилах. Эти правила в большинстве случаев достаточно объемны, и включать их в текст договор неудобно. На практике применяются следующие способы:

- В структуру договора включают указание на обязательное применение таких правил. Текст правил выдают страхователю в виде отдельного документа.

- Оформляют правила в качестве приложения.

- Печатают правила мелким шрифтом на обратной стороне полиса.

Читайте также: как расторгнуть договор страхования

Часто задаваемые вопросы о договоре страхования

-

Что такое договор страхование?

Это сделка, по которой страхователь платит страховщику оговоренную сумму (страховую премию). В случае, если наступает определенное событие (страховой случай), страховщик выплачивает компенсацию ущерба в пределах определенной страховой суммы.

-

Какие есть виды страхования?

Личное (страхуются жизнь и здоровье человека), имущественное (страхуется имущество) и ответственность (страхуются риски причинения вреда).

-

Кто имеет право страховать?

Юридическое лицо, которому выдана соответствующая лицензия.

-

Какие условия включаются в страховой договор?

Существенными условиями являются сведения о застрахованном лице (для личного страхования) или страхуемом имуществе (для имущественного), о страховом случае, размере страховой суммы и сроке действия договорных обязательств.

-

Как оформляется страхование?

В письменной форме: подписывается единый договор; выдается страхователю полис, либо документы оформляются в электронном виде.

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора