В России действует программа поддержки предпринимателей, которые ведут бизнес в новых регионах. Для них установлены пониженные фиксированные размеры страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование. Каков этот размер, в какие сроки их платить, как рассчитать, если ИП отработал на этих территориях неполный год? Разбираемся.

Навигация

Коротко о главном: 5 пунктов

- Льготы по налогам и сборам призваны помочь восстановлению новых территорий.

- В 2024 году для этих предпринимателей налог будет 25 200 рублей, а не 49 500 рублей.

- Если доход больше 300 000 рублей, 1% с дохода не нужно платить до 2026 года.

- Рассчитать точную сумму взносов можно с помощью калькулятора на сайте налоговой.

- Заплатить взносы за 2024 год нужно до 9 января 2025 года, потому что 31 декабря — выходной.

Льготные ставки фиксированных взносов ИП в новых регионах

К новым регионам относятся Запорожская и Херсонская области, Донецкая Народная Республика и Луганская Народная Республика. С целью восстановления этих территорий, скорейшего их социально-экономического развития устанавливается ряд налоговых льгот, в том числе льготы по страховым взносам ИП «за себя».

Например, если в 2024 г. фиксированная величина на ОПС и ОМС в общем случае составляет 49 500 руб. (пп. 1 п. 1.2 ст. 430 НК РФ), то для предпринимателей, зарегистрированных и осуществляющих деятельность в Херсонской и Запорожской областях, ЛНР, ДНР, она составляет 25 200. Пониженные фиксированные размеры для них установлены на период 2023–2025 гг. включительно (п. 1.3 ст. 430 НК РФ).

Надо знать: какие страховые взносы платит ИП за себя

Нужно ли платить 1 % с дохода свыше 300 000

У бизнесменов с новых регионов отсутствует обязанность по уплате взносов на обязательное пенсионное страхование в размере 1 % суммы дохода плательщика, свыше 300 000 руб. Уплачивать их они начнут только с 2026 г. (п. 1.3 ст. 430 НК РФ).

Сравним льготный и общий порядок начисления и увидим, что страховые выплаты у них не зависят от полученного дохода.

| Доход ИП (в рублях) | 2024 г. (в рублях) | 2025 г. (в рублях) | |

|---|---|---|---|

| Общий | Не более 300 000 | 49 500 | 53 658 |

| Свыше 300 000 | 49 500 + 1 % с дохода свыше 300 000 | 53 658 + 1 % с дохода свыше 300 000 | |

| Льготный для новых регионов | Любой | 25 200 | 36 000 |

Как рассчитать размер взносов ИП

Рассчитывать фиксированный платеж придется в следующих случаях:

- физическое лицо отработало в качестве предпринимателя неполный год;

- предприниматель отработал в новом регионе неполный год;

- предприниматель — военный пенсионер.

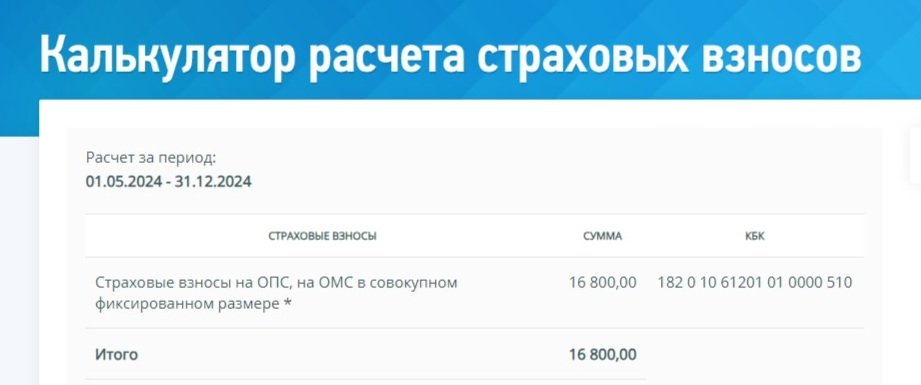

Расчет удобно производить с помощью калькулятора на сайте ФНС.

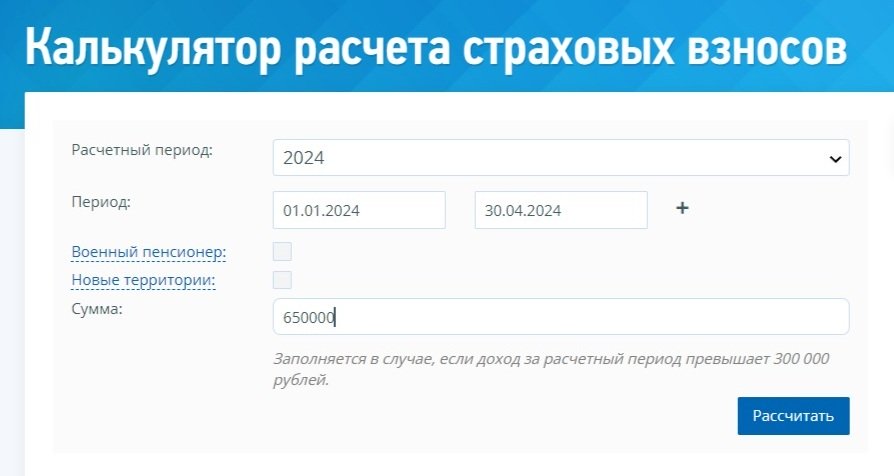

Предположим, что предприниматель в период с января 2024 года по апрель 2024 г. вел деятельность в качестве ИП в Санкт-Петербурге и заработал 650 000 руб., а в период 1 мая по 31 декабря 2024 г. — в новых регионах и заработал 350 000. Рассчитаем сумму к уплате с помощью калькулятора, заполняем необходимые поля.

Внесем период, в котором необходимо рассчитать взносы, период деятельности в качестве ИП на основных территориях, сумму дохода.

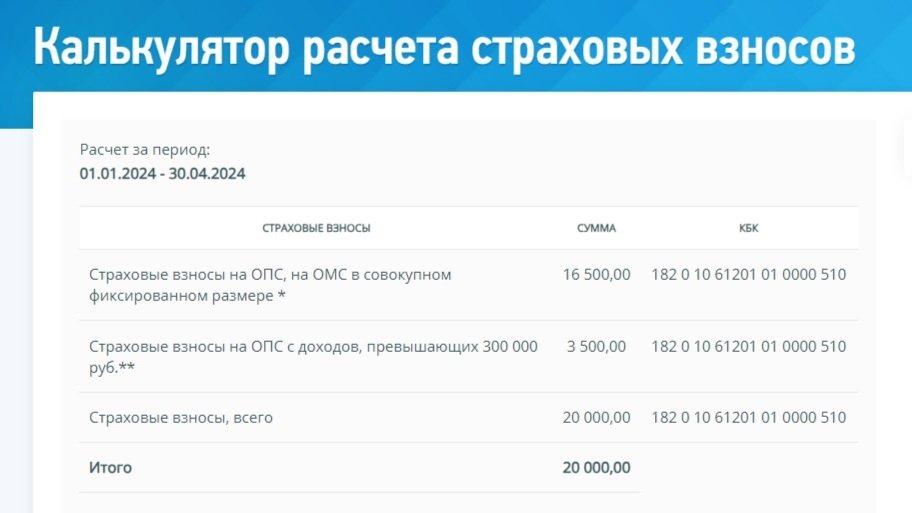

Получаем сумму к уплате за период с января по апрель.

Оплатить необходимо и фиксированные взносы, и дополнительный 1% на доход превышающий 300 тыс. руб.

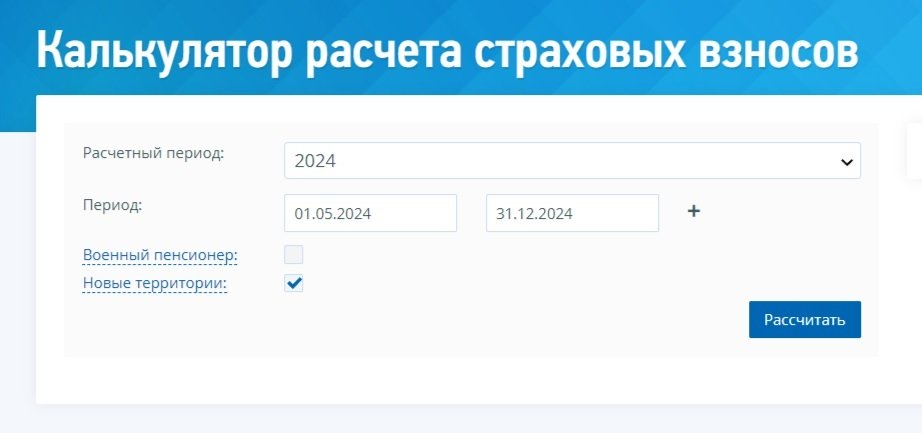

Теперь рассчитаем размер выплат за оставшийся период года. Вводим данные в калькулятор о работе ИП в новых регионах.

Обратите внимание, что сумма дохода неважна, так как дополнительный взнос не оплачивается.

Получаем сумму к уплате за период с мая по декабрь.

Размер страховых взносов для уплаты льготный.

Складываем две цифры и получаем сумму к уплате. Она равна 36 800 руб.

Срок уплаты взносов ИП в 2024 году

Обычно заплатить этот платеж необходимо в последний день декабря — 31-го числа (п. 2 ст. 432 НК). Но в 2024-м этот день выходной, и срок переносится на следующий рабочий день — 9 января 2025 г. (п. 7 ст. 6.1 НК).

Подробнее:

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз