Способы обеспечения налоговой обязанности установлены в Налоговом кодексе РФ. К процессу взыскания задолженности привлекаются банки, поручители, а в некоторых случаях необходима и санкция прокурора.

Навигация

Где закреплены способы обеспечения обязанности по налогам и сборам

В главе 11 Налогового кодекса РФ закреплены способы обеспечения исполнения налоговой обязанности по уплате налогов, сборов и страховых взносов. Это меры воздействия на плательщиков, которые способствуют своевременности и полноте уплаты сумм в бюджет.

Какие существуют способы обеспечения обязанности

Ст. 72 НК РФ закрепляет следующие способы обеспечения исполнения обязанности по уплате налогов и сборов:

- залог имущества;

- поручительство;

- начисление пеней;

- приостановление операций по счетам в банке;

- наложение ареста на имущество;

- банковские гарантии.

На основании п. 4 ст. 72 решение о принятии обеспечительных мер и их отмена размещаются на официальном сайте исполнительного органа с указанием имущества, в отношении которого вынесли решение. Публикуются сведения в течение трех дней со дня принятия такого решения, но не ранее даты его вступления в силу.

Пеня

В соответствии со ст. 75 НК РФ пеня как способ обеспечения исполнения налоговой обязанности — это денежная сумма, которую плательщик налогов и сборов обязан уплатить, если пропустил срок платежа, установленный законодательством.

Начисляется за каждый календарный день просрочки, начиная со следующего дня, установленного законодательством для уплаты.

Например, срок уплаты авансового платежа по налогу на прибыль за сентябрь 2022 года — не позднее 28.09.2022. Генеральный директор ООО «PPT.ru» задержал авансовый платеж 50 000 рублей в связи со сложной экономической ситуацией в стране. Оплата произошла 11.10.2022.

Воспользуемся калькулятором расчета пеней.

Шаг 1. Введем:

- установленный законодательством срок уплаты (28.09.2022);

- день погашения задолженности (11.10.2022);

- сумму долга (50 000).

Пример расчета пеней через калькулятор пеней на ППТ.ру

Шаг 2. Нажмем «Рассчитать».

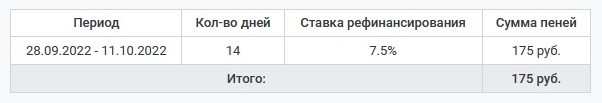

Сумма пеней к уплате за период с 28.09.22 по 11.10.22 (14 дней) по ставке рефинансирования 7,5 % составит 175 руб.

Пример результата расчета пеней через калькулятор на сайте ППТ.ру

То есть 11.10.2022 ООО «PPT.ru» сделает 2 платежа:

- долг по налогу 50 000 руб.;

- пени — 175 руб.

П. 4 ст. 75 НК РФ изменен Федеральным законом № 67-ФЗ от 26.03.2022. Так, на период с 9 марта 2022 г. по 31 декабря 2023 г. ставка пени для организаций равна 1/300 ставки рефинансирования ЦБ РФ.

Физлиц и ИП изменения не коснулись, ставка составляет 1/300 ставки рефинансирования ЦБ РФ.

Принудительное взыскание производится на основании ст. 46–48 НК РФ. А в случаях, указанных в пп. 1–3 п. 2 ст. 45, — в судебном порядке. Например, если взыскиваемая сумма превышает 5 млн рублей.

Если плательщик действовал на основании письменных разъяснений финансовых органов, инспекций или иных уполномоченных органов государственной власти и это привело к нарушению законодательства, то при наличии документа-разъяснения пени не начисляются.

Эксперты КонсультантПлюс разобрали, при каких условиях обязанность по уплате налогов считается исполненной. Используйте эти инструкции бесплатно.

Залог

На основании ст. 73 НК РФ залог как способ обеспечения исполнения налоговой обязанности возникает, если залогодатель (плательщик или третье лицо) оформит договор залога с налоговым органом.

Если в течение месяца задолженность не уплачена, то объект признается находящимся в залоге у налоговой. В случае нахождения имущества в залоге у третьих лиц, оно признается последующим залогом.

Он подлежит государственной регистрации и учету по правилам гражданского законодательства РФ.

Если плательщик не исполнит обязанность по уплате налогов, сборов и пеней, то она закрывается посредством стоимости заложенного имущества.

Если имущество является предметом залога, то плательщик без согласия ИФНС не вправе совершать сделки в его отношении.

Поручительство

Поручителем вправе стать физическое или юридическое лицо.

На основании ст. 74 НК РФ поручительство как способ обеспечения исполнения налоговой обязанности подразумевает, что поручитель (плательщик или третье лицо) уплатит причитающиеся суммы налогов и сборов в бюджет, если задолженность не погасят в установленный срок.

Форма договора поручительства утверждена Приказом ФНС России № ММВ-7-3/120@ от 06.03.2019. В соответствии с ней оформляется договор между ИФНС и поручителем, на основании которого плательщик и поручитель несут солидарную ответственность.

В случае неуплаты задолженности в установленный срок, по истечении пяти дней со дня окончания срока ИФНС направит поручителю требование. В соответствии со ст. 46–48 НК РФ, если поручитель не исполнит обязанность, то средства спишут в принудительном порядке со счета в банке. Поручитель вправе требовать от плательщика сумму в размере понесенных убытков, в том числе процентов, которые уплачены во исполнение договора поручительства.

Поручительств бывает несколько по одной обязанности уплаты налога.

Приостановление операций по счетам в банке

На основании ст. 76 исполнение обязанности по уплате налогов обеспечивается приостановлением операций на счетах в банке и переводов электронных денежных средств. Способ применяется для исполнения решений о взыскании налоговых и иных начислений. Перед этим ИФНС направит плательщику требование, и если он его не исполнит, то банк в соответствии с решением руководителя налоговой прекратит все расходные операции по счету организации или ИП. Расходные операции приостанавливаются в сумме, указанной в решении ИФНС. Правило не распространяется на исполнение платежей, которые по очередности предшествуют исполнению обязанности по уплате налогов и сборов, а также на сами налоговые платежи в бюджетную систему.

Решение об отмене приостановления операций по счетам плательщика направляется в банк в электронной форме не позднее следующего дня за днем принятия решения, например, когда задолженность погашена (п. 8 ст. 76 НК РФ).

В п. 9.2 ст. 76 НК РФ сказано, что если ИФНС неправомерно приостановила операции на счетах в банке, то на сумму денежных средств, на которую распространялось решение, начисляются проценты по ставке рефинансирования за каждый календарный день, начиная со дня получения банком документа о приостановлении и до дня получения банком отмены приостановления.

Наложение ареста на имущество налогоплательщика

Арест имущества (полный или частичный) в обеспечение решения о взыскании задолженности производится с санкции прокурора по ограничению права собственности налогоплательщика в отношении его имущества. Для этого оформляют постановление по форме по КНД 1165217 из приложения № 16 к Приказу ФНС России № ЕД-7-8/583@ от 14.08.2020. Производится при наличии оснований полагать, что плательщик хочет скрыться или скрыть свое имущество. Перед тем как наложить арест на имущество, пришлют требование об уплате, после этого попробуют списать денежные средства со счета в банке. Арестуют имущество на ту сумму, которой хватит для погашения долга в бюджет.

При аресте присутствуют понятые, нахождение налогоплательщика не запрещено на основании п. 7 ст. 77 НК РФ. Не допускается арест имущества в ночное время, за исключением случаев, которые не терпят отлагательств.

Процедура проведения ареста имущества пошагово:

Шаг 1. Участвующим лицам зачитывают их права и обязанности.

Шаг 2. Налогоплательщику предъявляют решение о наложении ареста, санкцию прокурора и документы, удостоверяющие полномочия.

Шаг 3. Составляется протокол об аресте, в котором описывается имущество с точным его описанием и характеристиками, при возможности — стоимости.

Шаг 4. Арестованному имуществу присваивают место нахождения (например, если это автомобиль).

В качестве способа обеспечения арест вправе по просьбе плательщика заменить на (п. 12.1 ст. 77 НК РФ):

- банковскую гарантию;

- залог;

- поручительство.

Отмена ареста прекращается при погашении задолженности в бюджет на основании решения уполномоченного должностного лица ИФНС или таможенного органа.

Читайте также:

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз