Общая ставка налога на прибыль организаций составляет 20%. Но этот налог платят в федеральный и региональный бюджеты. Размер отчислений различается в зависимости от уровня бюджета.

Навигация

Коротко о главном: 5 пунктов

- Основная ставка налога на прибыль для организаций в РФ составляет 20%.

- Регионы могут снизить ставку до 13,5% для определенных категорий налогоплательщиков.

- Индивидуальные предприниматели не платят налог на прибыль, вместо этого уплачивают НДФЛ.

- Дивиденды облагаются налогом на прибыль по ставке 13% для российских организаций и 15% для иностранных.

- Существуют специальные ставки налога на прибыль, варьирующиеся от 0% до 30%, в зависимости от вида деятельности и статуса компании.

Организации на ОСНО платят налог на прибыль в региональный и федеральный бюджеты РФ. Конкретная ставка зависит от того, чем занимается организация.

Советуем прочитать: все о налоге на прибыль организаций

Что учитывать в налогооблагаемой базе по прибыли

Для расчета налога на прибыль налоговую базу умножают на ставку налога. Налоговая база — прибыль, которую организация получила за отчетный период. База определяется нарастающим итогом с начала отчетного периода. Налоговую базу рассчитывают отдельно для основной ставки налога и для каждой специальной ставки.

К доходам для прибыльного налогообложения относят (п. 1 ст. 248 НК РФ):

- выручку от реализации;

- внереализационные доходы.

Чтобы рассчитать размер налога на прибыль, надо из доходов вычесть некоторые затраты. Расходами для целей налогообложения по прибыли признают экономически обоснованные и документально подтвержденные затраты налогоплательщика (п. 1 ст. 252 НК РФ). Такие затраты подразделяют на расходы, связанные с производством и реализацией, и внереализационные расходы (п. 2 ст. 252 НК РФ). А расходы, связанные с производством и реализацией, делятся на (п. 2 ст. 253 НК РФ):

- материальные;

- на оплату труда;

- амортизацию;

- прочие расходы.

В НК РФ приведены списки:

- доходов, которые учитываются в налоговой базе, — ст. 249, 250 НК РФ;

- доходов, которые разрешено не учитывать (не облагать налогом на прибыль), — ст. 251 НК РФ;

- расходов, которые вычитаются из доходов, — ст. 252-269 НК РФ;

- расходов, которые нельзя вычитать, — ст. 270 НК РФ.

Прибыльные налоги в федеральный и региональный бюджеты платят с разницы доходов и расходов.

Подробнее:

По какой ставке платят налог на прибыль

Налоговые ставки по прибыли закреплены Налоговым кодексом РФ. По нормам статьи 284 НК РФ, основная ставка налога на прибыль составляет 20%, если законом не предусмотрено иное значение. Сумму к уплате исчислять просто: величину выручки умножить на 20% или на 0,2.

Напоминаем, что деньги плательщиков поступают в федеральный и региональный бюджеты. Распределение прибыльных поступлений в бюджет периодически пересматривают. В Налоговом кодексе разъясняется, в какой бюджет зачисляется налог на прибыль: региональный бюджет получает 17%, федеральный — 3% (п. 1 ст. 284 НК РФ). Эта норма действует до конца 2024 года.

Для информации: местные власти вправе установить процент налога от 12,5 до 17%. Для некоторых категорий налогоплательщиков — резидентов ОЭЗ (особой экономической зоны) — есть исключение: верхний предел составляет 13,5%.

Региональные особенности по налогу на прибыль в 2024 году

Плательщики отчисляют в региональный бюджет 17%. Но власти регионов вправе вводить льготы для налогоплательщиков на местном уровне. К примеру, ставки налога на прибыль в 2024 году для юридических лиц в СПб: как и во многих других регионах, снижены до 12,5%, а в особых случаях и до 0%. Исходя из положений статей 11-3, 11-8-1 закона Санкт-Петербурга от 14.07.1995 № 81-11, она составляет:

- для резидентов особой экономической зоны на территории Санкт-Петербурга, заключивших соответствующее соглашение до 01.01.2021, — 12,5%;

- для резидентов ОЭЗ, заключивших соглашение после 01.01.2021, — 0% в первые 6 налоговых периодов, 5% — в следующие 4, 13,5% — в дальнейшем;

- для участников специальных инвестиционных контрактов с 01.01.2020 — 0%.

Эксперты КонсультантПлюс разобрали, сколько процентов налог на прибыль в текущем году, как правильно его рассчитать и оплатить. Используйте эти инструкции бесплатно.

Специальные ставки по налогу на прибыль

Специальные ставки установлены для отдельных категорий организаций или отдельных доходов — 0%, 2%, 9%, 10%, 13%, 15%, 20% или 30%.

По специальным ставкам платят в федеральный и местные бюджеты:

- компании с особым статусом (иностранные) или те организации, которые занимаются указанным в законе видом деятельности;

- фирмы-льготники (резиденты ОЭЗ, участники СЭЗ);

- участники региональных инвестиционных проектов;

- ИТ-компании;

- местные и зарубежные организации с дивидендов и процентов.

Для наглядности приведем специальные ставки в виде таблицы.

| Ставка налога на прибыль | Кто использует ставку |

|---|---|

| 20% |

|

| 10% | Иностранные фирмы без представительства — для доходов от международных перевозок и сдачи в аренду транспортных средств. |

| 13% |

Российские организации:

|

| 15% |

|

| 9% | Организации — для процентов по муниципальным ЦБ и др. доходам из пп. 2 п. 4 ст. 284 НК РФ. |

| 2% | Резиденты ОЭЗ (особых экономических зон). |

| 0% |

|

Ставка налога на прибыль в федеральный бюджет

Как уже упоминалось, 3% от общей суммы поступают в федеральный бюджет. Не важно, составляет региональная ставка 17% или она уменьшена решением властей, — 3% идут плюсом.

Пример:

Налоговая база = 1 000 000 рублей.

Н/П = 1 000 000 × 20% = 200 000 рублей.

Из них по основной:

- в федеральный бюджет = 1 000 000 × 3% = 30 000 рублей;

- в бюджет региона = 1 000 000 × 17% = 170 000 рублей.

По пониженной:

- в федеральный бюджет = 1 000 000 × 3% = 30 000 рублей;

- в бюджет региона = 1 000 000 × 13,5% = 135 000 рублей.

В федеральный бюджет не всегда попадают только три процента суммы. Это происходит только при использовании основной ставки. А процент, который компании отчисляют по неосновным ставкам, поступает в федеральный бюджет полностью.

Вам будет полезно узнать: входит ли налог на прибыль в ЕНП

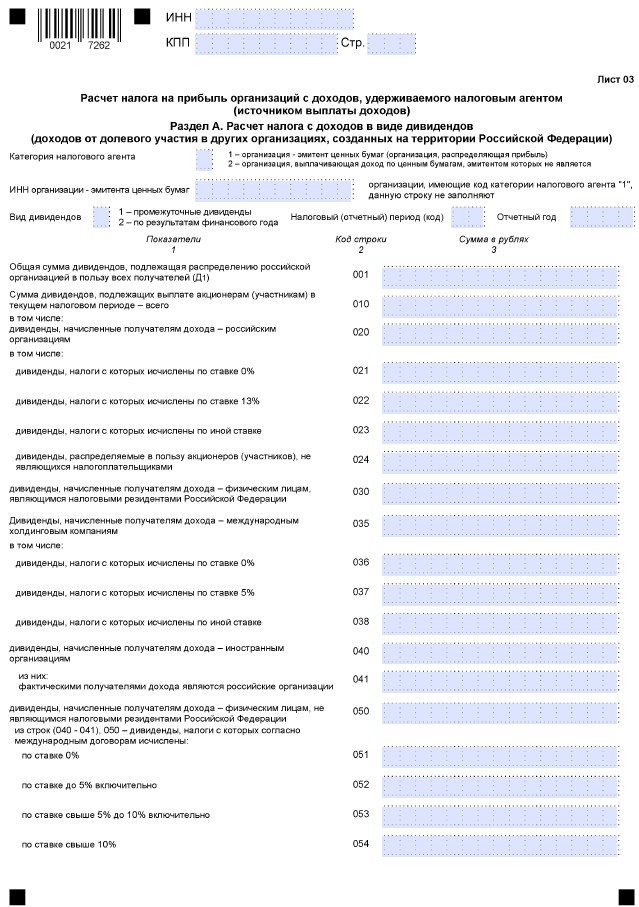

Как облагают налогом на прибыль дивиденды

Дивиденды — это любой доход, который остается после уплаты процентов в бюджет; он распределяется между акционерами (участниками) пропорционально долям в капитале. Обычно они выплачиваются деньгами, но иногда выдаются и в виде акции или другого имущества.

Если компания платит дивиденды участникам — юридическим лицам, она рассчитывает платеж и отражает его в декларации.

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Если компания сама получала дивиденды, то из полученной суммы она отчисляет Н/П.

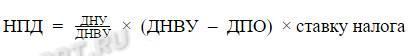

Формула расчета приведена в ст. 275 НК РФ. Если организация получала дивиденды от других компаний и одновременно выплачивала их своим участникам, то сумма налога вычисляется по формуле:

Где:

- НПД — налог на прибыль с дивидендов;

- ДНУ — дивиденды, выплаченные участнику;

- ДНВУ — выплаченные всем участникам;

- ДПО — полученные организацией.

Разберем формулу расчета налога на примере.

ЗАО «Серпантин» получило дивиденды от другой организации — 80 000 рублей и распределяет чистую прибыль между своими участниками. Распределение согласно долям в капитале: И.В. Ковалёв — 700 000 рублей (физлицо, гражданин РФ); ООО «Империя» — 400 000 рублей. Рассчитаем, сколько необходимо удержать:

НДФЛ с дивидендов И.В. Ковалёва — 700 000 × 13% = 91 000 рублей.

На прибыль с дивидендов, выплаченных участнику — ООО «Империя»:

ДНУ = 400 000 руб.

ДНВУ = 400 000 + 700 000 = 1 100 000 руб.

ДПО = 80 000 руб.

ЗАО «Серпантин» обязано удержать и перечислить в бюджет налог на прибыль с дивидендов участника — ООО «Империя» — в размере 48 218 рублей.

Иностранные организации платят налог на прибыль с дивидендов по повышенной ставке — 15%. Существуют и случаи льготного налогообложения — 0%.

Напомним, что ставка с 01.01.2015 изменена с 9% на 13%.

| Ставка налога на прибыль | Доходы в виде дивидендов |

|---|---|

| 13% |

|

| 15% |

Полученных иностранными фирмами:

|

| 0% |

Полученных российскими фирмами от иностранных и российских организаций при условии, что получающая фирма к моменту решения о выплате:

|

Читайте также: как начислить и выплатить дивиденды

Что такое эффективная ставка налога на прибыль

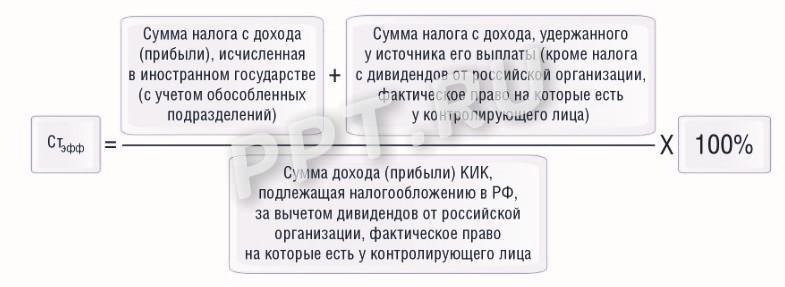

Прибыль контролируемой иностранной компании (КИК) приравнивается к прибыли, которую получило контролирующее лицо этой компании. Но прибыль определенных категорий КИК освобождают от налогообложения. К примеру, если КИК является активной иностранной компанией или образована по закону страны из ЕАЭС и имеет постоянное местонахождение в этой стране. Кроме того, не надо платить налог, если не достигнут суммовой порог полученной прибыли или величина эффективной ставки налогообложения не менее 75% средневзвешенной налоговой ставки (пп. 3 п. 1 ст. 25.13-1 НК РФ).

То есть чтобы проверить освобождение по уровню налогообложения, надо посчитать эффективную и средневзвешенную ставки и сравнить их. Если по итогам налогового периода отсутствуют доходы, получен убыток или сумма прибыли равняется нулю, эффективную ставку не рассчитывают (пп. 1 п. 2 ст. 25.13-1 НК РФ). В таком случае нет налога к уплате в России.

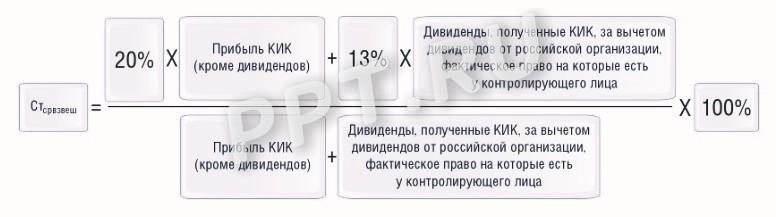

Эффективную ставку рассчитывают по такой формуле.

Косвенные налоги в расчет не включают (п. 9 письма Минфина № 03-12-11/2/7395 от 10.02.2017).

Средневзвешенную ставку по прибыли определяют по такой формуле:

Если показатель «Прибыль КИК (кроме дивидендов)» отрицательный, его значение принимается равным нулю.

Статья 248 НК РФ. Порядок определения доходов. Классификация доходов

Статья 249 НК РФ. Доходы от реализации

Статья 25.13-1 НК РФ. Освобождение от налогообложения прибыли контролируемой иностранной компании

Статья 250 НК РФ. Внереализационные доходы

Статья 251 НК РФ. Доходы, не учитываемые при определении налоговой базы

Статья 252 НК РФ. Расходы. Группировка расходов

Статья 253 НК РФ. Расходы, связанные с производством и реализацией

Статья 270 НК РФ. Расходы, не учитываемые в целях налогообложения

Важно

Выпустили новые указания по заполнению формы № П-4

Важно

Выпустили новые указания по заполнению формы № П-4