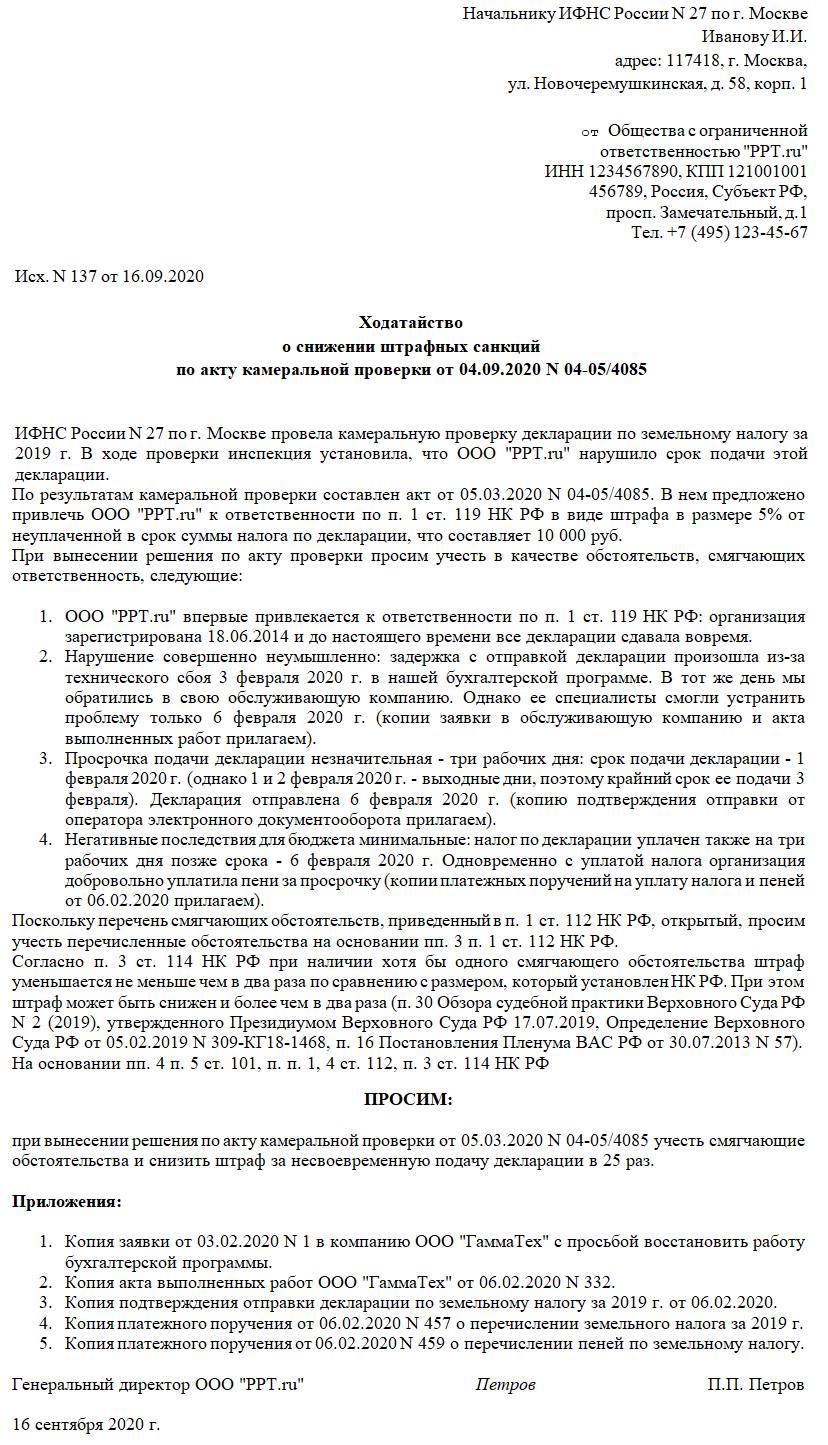

Ходатайство в налоговую о снижении суммы штрафа — это официальный документ, обращение организации или индивидуального предпринимателя в ИФНС с просьбой о пересмотре размера санкций по итогам проверки. Если его правильно составить, наказание удастся снизить в два раза и более.

Навигация

В налоговом законодательстве размеры санкций за совершение правонарушения установлены в зависимости от масштаба и характера причиненного ущерба. Некоторые штрафы рассчитывают в процентном отношении от суммы неуплаченного (неудержанного или неперечисленного) налога, и это немаленькие суммы.

Смягчающие обстоятельства — это шанс снизить штраф

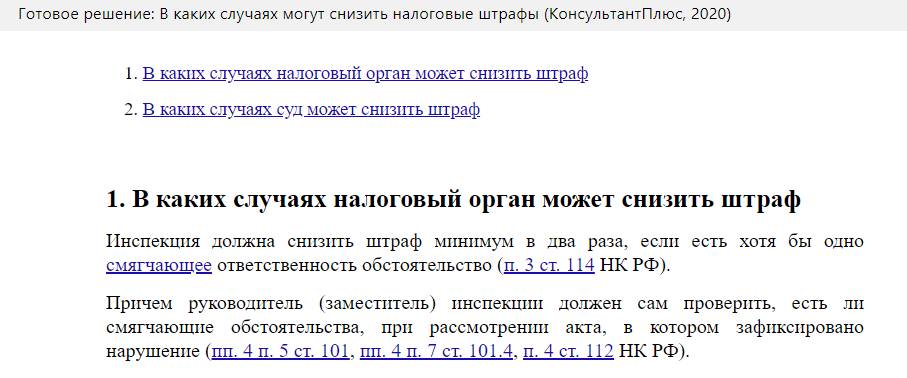

Размер выставленных санкций по акту проверки, если имеются смягчающие обстоятельства для снижения штрафа налоговой, получится снизить. Факторы, из-за которых освободят от ответственности за совершение правонарушения, определены в п. 1 ст. 112 НК РФ. К ним относятся:

- тяжелые личные или семейные обстоятельства;

- угроза или принуждение;

- материальная, служебная или иная зависимость;

- тяжелое материальное положение физ. лица, привлекаемого к ответственности;

- иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, признаются таковыми.

Вывод: закон позволяет уменьшить размер санкций. Но для этого предпринимателю необходимо подготовить и передать ходатайство о смягчающих обстоятельствах в налоговую инспекцию по месту учета.

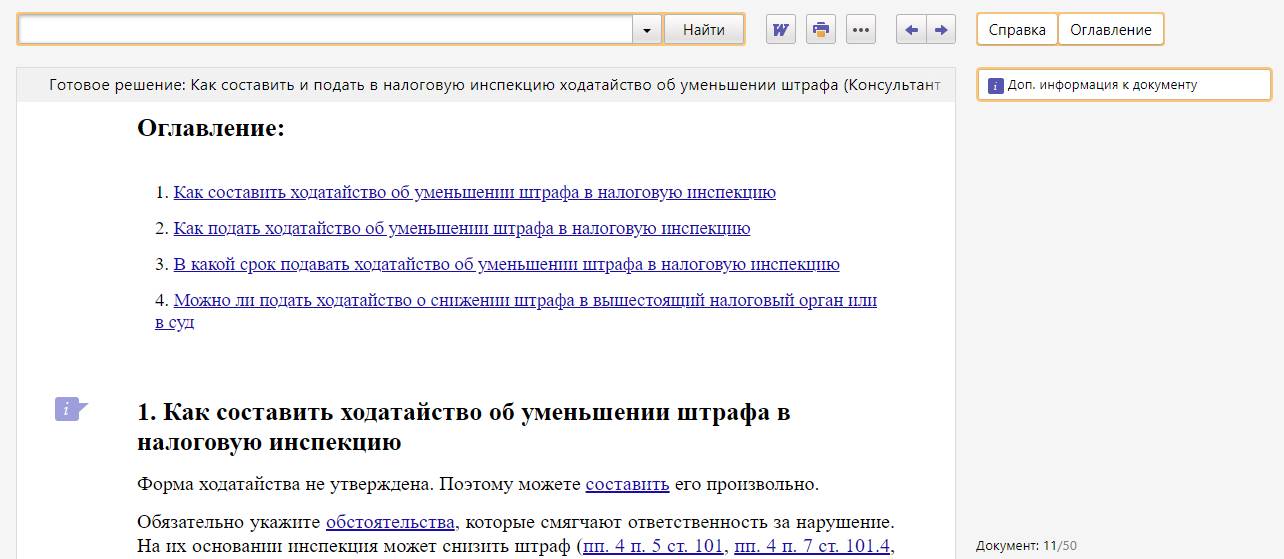

Прежде чем писать заявления в налоговую, бесплатно проверьте в КонсультантПлюс, есть ли у вас основания для уменьшения санкций.

Варианты формулировок для ходатайств

В качестве фактов, смягчающих вину, обычно указывают:

- совершение правонарушения впервые;

- неумышленность действий;

- невозможность выплаты зарплаты работникам из-за взыскания штрафа;

- деятельность является убыточной или сезонной;

- организация относится к добросовестным налогоплательщикам и т.п.

Если вы готовите ходатайство в налоговую об уменьшении штрафа за несвоевременную сдачу отчетности, в качестве смягчающих фактов признают:

- несоразмерность наказания характеру и тяжести совершенного правонарушения;

- незначительность просрочки;

- отсутствие умысла на совершение правонарушения;

- отсутствие для бюджета негативных последствий;

- технический сбой, не позволивший представить отчет своевременно;

- факт совершения нарушения впервые.

Пример, как написать ходатайство в налоговую о снижении штрафа

Насколько снизят штраф

Согласно п. 3 ст. 114 НК РФ, если есть хотя бы одно смягчающее обстоятельство, наказание уменьшают не менее чем в два раза по сравнению с первоначальным размером. Одновременно с этим Пленум ВАС РФ в п. 16 постановления от 30.07.2013 № 57 указал: в п. 3 ст. 114 НК РФ установлен лишь минимальный предел снижения санкции. Суд по результатам оценки обстоятельств вправе уменьшить размер взыскания более чем в два раза и даже сделать его ниже минимального размера (см. письма Минфина России №03-02-08/47 от 16.05.2012 и №03-02-08/7 от 30.01.2012).

Однако ни ИФНС, ни суд не вправе снизить размер санкций до нуля, так как это уже освобождение от ответственности за совершенное правонарушение.

При наличии смягчающих фактов снижают только сумму примененных штрафных санкций, а налоги и пени по этим основаниям уменьшить не удастся.

Используйте бесплатно руководство от экспертов КонсультантПлюс, чтобы правильно составить обращение в налоговую и добиться уменьшения штрафа.

Подача ходатайства

Акт проверки поддается обжалованию. Организация вправе самостоятельно принять решение об очередности подачи заявлений: сначала обратиться в налоговые органы, а затем в суд или сразу в суд.

Организация направляет ходатайство в налоговую инспекцию или суд в сроки, указанные в таблице.

|

Государственный орган |

Срок подачи жалобы |

|---|---|

|

ИФНС по субъекту РФ |

В течение месяца со дня вручения решения о привлечении налогоплательщика к ответственности (п. 9 ст. 101 НК РФ) |

|

ФНС России |

В течение трех месяцев со дня вынесения решения УФНС по региону (абз. 3 п. 2 ст. 139 НК РФ) |

|

Судебные органы РФ |

В течение трех месяцев со дня, когда представители организации узнали о нарушении ее прав (п. 4 ст. 198 АПК РФ) |

Подают обращение одним из трех доступных способов:

- лично или через представителя;

- почтой, ценным письмом с описью вложения;

- в электронной форме через интернет (сайт Госуслуг).

При передаче лично документ составляют в двух экземплярах. Один передают в канцелярию государственной структуры, второй останется у заявителя. Важно получить отметку должностного лица, удостоверяющую прием документов на рассмотрение.

Важно

ФНС обновила контрольные соотношения для ЕНП-уведомлений

Важно

ФНС обновила контрольные соотношения для ЕНП-уведомлений